Keywords: Financial inclusion, monetary policy, financial services, inflation.

1. Giới thiệu

Các nghiên cứu đã chỉ ra rằng, cùng với độ sâu tài chính, FI được hầu hết các nhà hoạch định chính sách xem là cách thức để phát triển tài chính cho xã hội. Nhiều định nghĩa về FI đã được đề xuất, nhưng định nghĩa được chấp nhận rộng rãi nhất là: FI là một quy trình đảm bảo sự dễ dàng tiếp cận, sự sẵn có và sử dụng hệ thống tài chính chính thức cho tất cả các thành viên của nền kinh tế (Sarma, 2016). Cụ thể hơn, FI đề cập đến một thực tế mà các cá nhân, bao gồm người thu nhập thấp và các công ty, kể cả những công ty nhỏ nhất có quyền tiếp cận và sử dụng đầy đủ các dịch vụ tài chính chính thức (thanh toán, chuyển khoản, tiết kiệm, tín dụng và bảo hiểm) với chất lượng cao, được cung cấp bởi các nhà cung cấp dịch vụ tài chính chính thức trong môi trường pháp lý phù hợp. Để đo lường FI, có một số cách tiếp cận khác nhau được sử dụng, nhưng phổ biến nhất là việc sử dụng các chỉ số về tài chính, dịch vụ tài chính. Một số chỉ số được sử dụng phổ biến nhất là số lượng tài khoản ngân hàng (tính trên 1.000 người lớn), số chi nhánh ngân hàng (tính trên 1 triệu người), số lượng máy rút tiền tự động (ATM), lượng tiền gửi và khối lượng tín dụng ngân hàng... Tuy nhiên, Sarma (2015) cho rằng, các chỉ số này khi sử dụng riêng lẻ, chúng có thể cung cấp thông tin không đầy đủ về FI trong một nền kinh tế, mặc dù những chỉ số này cung cấp thông tin hữu ích về các khía cạnh khác nhau của FI.

Hệ thống tài chính tại Việt Nam đã có những tiến bộ rõ rệt kể từ khi thành lập hệ thống ngân hàng hai cấp. Tuy nhiên, các chính sách thúc đẩy FI phụ thuộc vào một số ngân hàng chính sách, bao gồm Ngân hàng Chính sách xã hội Việt Nam (VBSP), Ngân hàng Phát triển Việt Nam (VDB) và Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (VBARD), và một số ngân hàng thương mại nhà nước (Ngân hàng Thế giới, 2014). Theo số liệu về chỉ số tài chính của Ngân hàng Thế giới (Findex), so với một số nước trong khu vực, Việt Nam có mức độ tiếp cận tín dụng của các doanh nghiệp nhỏ và tài khoản cá nhân cao hơn.

Thị trường tài chính đóng một vai trò quan trọng trong quá trình truyền tải chính sách tiền tệ do tác động của chính sách tiền tệ đến nền kinh tế thông qua thị trường tài chính. Tuy nhiên, hiệu quả của quá trình truyền tải phụ thuộc rất nhiều vào sự phát triển của thị trường tài chính, mức độ phát triển FI. Sự phát triển của FI sẽ cải thiện hiệu quả của chính sách tiền tệ (Mbutor và Uba, 2013). Theo Khan (2011), FI có tác động tích cực đến việc truyền tải chính sách tiền tệ, FI càng phát triển thì hiệu quả của quá trình truyền tải càng cao. Ngân hàng Nhà nước Việt Nam (NHNN), với vai trò là ngân hàng trung ương, có nhiệm vụ điều hành chính sách tiền tệ để kiềm chế lạm phát, góp phần vào thúc đẩy tăng trưởng kinh tế. Trong những năm qua, NHNN đã điều hành chính sách tiền tệ thành công trong việc duy trì lạm phát ở mức hợp lý và đóng góp cho sự phát triển kinh tế. Tuy nhiên, thị trường tài chính của Việt Nam chưa phát triển mạnh, mức độ tiếp cận các sản phẩm tài chính chính thức của doanh nghiệp, người dân còn hạn chế. Hiệu quả của chính sách tiền tệ có thể được nâng cao hơn thông qua phát triển lĩnh vực tài chính, sự phát triển của thị trường tài chính sẽ giúp nâng cao hiệu quả của chính sách tiền tệ thông qua các kênh lãi suất và tín dụng. Trong bài viết này, sau phần giới thiệu, phần 2 trình bày tổng quan nghiên cứu về mối quan hệ giữa FI và các mục tiêu của chính sách tiền tệ. Phần 3 trình bày về phương pháp phân tích và dữ liệu. Trong phần 4, kết quả phân tích kinh tế lượng sẽ được trình bày. Phần 5 là kết luận và hàm ý chính sách.

2. Tổng quan nghiên cứu

Ở các nước phát triển, FI là chủ đề phổ biến trong các nghiên cứu về thị trường tài chính và tiền tệ, nhưng không nhiều nghiên cứu về lĩnh vực này ở các nước đang phát triển (Lenka và Baiwa, 2016). Hơn nữa, hầu hết các nghiên cứu chủ yếu tập trung vào tác động của FI đối với tăng trưởng, bất bình đẳng thu nhập và giảm nghèo (Mbutor và Uba, 2013).

Nghiên cứu về FI ở các nước đang phát triển gần đây của Park và Mercado cho thấy, một số yếu tố ảnh hưởng đến FI bao gồm thu nhập bình quân đầu người, pháp luật và đặc điểm nhân khẩu học. Những yếu tố này làm FI phát triển, từ đó góp phần giảm nghèo và thu hẹp bất bình đẳng thu nhập. Hannig và Jansen (2010) cho rằng, FI phát triển mang lại cơ hội để tăng cường sự ổn định tài chính, FI cũng đã được chứng minh là làm giảm bất bình đẳng thu nhập. FI cũng có tác động đến nền kinh tế thông qua việc hiện đại hóa ngành nông nghiệp ở Ấn Độ trong nghiên cứu của Kelkar (2010). Kelkar nhận thấy rằng, tình trạng nợ nần của nông dân thấp hơn đáng kể nhờ việc dễ dàng hơn trong tiếp cận với các dịch vụ tài chính.

Các cá nhân và doanh nghiệp cũng được hưởng lợi từ phát triển FI vì việc cải thiện khả năng tiếp cận các dịch vụ tài chính sẽ giúp cả người tiêu dùng và nhà sản xuất gia tăng phúc lợi, năng suất cũng như giảm các khoản nợ xấu. Sự tham gia có hiệu quả vào thị trường tài chính và các thị trường khác là tiền đề để tham gia hiệu quả vào nền kinh tế. Do đó, việc tiếp cận với thị trường tài chính của người nghèo và các doanh nghiệp nhỏ có tầm quan trọng chiến lược đối với sự phát triển kinh tế, xã hội và hòa nhập xã hội (Adenuga và Omotosho, 2013; Morgan và Pontines, 2014).

Bên cạnh số lượng lớn các nghiên cứu về FI và tăng trưởng kinh tế, có một số ít nghiên cứu về mối liên hệ cụ thể giữa FI và truyền tải chính sách tiền tệ. Các nghiên cứu tập trung vào vai trò của FI đến cơ chế truyền tải chính sách tiền tệ thông qua kênh lãi suất. Mehrotra và Nadhanael (2016) đã phân tích mối liên hệ giữa FI và chính sách tiền tệ, tập trung vào tác động của GDP, giá cả đối với lãi suất và mục tiêu của chính sách tiền tệ tại các nền kinh tế châu Á mới nổi. Nghiên cứu của họ chỉ ra rằng, sự tác động của GDP với lãi suất lớn hơn ở các nền kinh tế có mức độ phát triển FI cao hơn. Mehrotra và Yetman (2015) nhấn mạnh tác động của sự phát triển tài chính đối với cơ chế truyền tải tiền tệ thông qua kênh lãi suất.

Ngoài ra, tác động FI đến mục tiêu cuối cùng của chính sách tiền tệ là lạm phát cũng được một số tác giả nghiên cứu. Kết quả nghiên cứu về tác động của FI đối với chính sách tiền tệ tại các nước ASEAN và các quốc gia thuộc Hiệp hội Nam Á vì sự Hợp tác Khu vực (SAARC) cho thấy, tác động của FI đối với chính sách tiền tệ là rất quan trọng, FI phát triển giúp kiểm soát giá cả trong nền kinh tế bằng việc kiểm soát tỉ lệ lạm phát (Lenka và Bairwa, 2016; Mbutor và Uba, 2013; Ray và Pravu, 2013). FI cũng có tác động tích cực đến sự ổn định tài chính trong một nghiên cứu của Mehrotra và Yetman (2015).

Mặc dù FI ngày càng được quan tâm tại Việt Nam và tầm quan trọng của FI cũng được công nhận rộng rãi, nhưng vẫn còn ít nghiên cứu định lượng về các phương pháp đánh giá mức độ FI trong nền kinh tế cũng như đánh giá tác động của FI đến hiệu quả của chính sách tiền tệ. Một số ít các nghiên cứu tại Việt Nam về FI là nghiên cứu định tính về giải pháp phát triển FI ở Việt Nam (Huyền, 2019; Cường, 2019; Nguyễn Mạnh Hùng và Tạ Hồng Nhung, 2020). Bài viết này dựa trên phương pháp phân tích thành phần chính (PCA), xây dựng một chỉ số thể hiện mức độ phát triển của FI dựa trên các chỉ số riêng lẻ như: Số chi nhánh ngân hàng thương mại trên 100.000 người lớn, số lượng ATM trong 1.000 km2, khối lượng tín dụng và tiền gửi so với GDP. Từ FII, bài viết thực hiện phân tích tác động của FI đến hiệu quả chính sách tiền tệ ở Việt Nam.

3. Phương pháp nghiên cứu và số liệu

3.1. Mô hình nghiên cứu

Các nghiên cứu thực nghiệm về tác động của FI đến hiệu quả của chính sách tiền tệ thường sử dụng các chỉ số riêng lẻ, tuy nhiên Sarma (2015) cho rằng, khi những chỉ số này sử dụng riêng lẻ có thể sẽ cung cấp thông tin không đầy đủ về tình trạng của FI trong nền kinh tế. Vì vậy, Sarma (2015) đã xây dựng FII thể hiện các đặc điểm của FI. Dựa vào nghiên cứu của Sharma (2015), nghiên cứu này xây dựng một chỉ số duy nhất để đo lường FI ở Việt Nam và sử dụng chỉ số này như một biến độc lập để đánh giá tác động của FI đến hiệu quả của chính sách tiền tệ.

Như chúng ta đều biết, mục tiêu chính của chính sách tiền tệ là kiểm soát lạm phát, góp phần tăng trưởng kinh tế. Lạm phát được kiểm soát ở mức phù hợp và ổn định thể hiện chính sách tiền tệ đạt hiệu quả cao, do đó, để đo lường hiệu quả của chính sách tiền tệ, lạm phát được sử dụng làm biến đại diện. Ngoài ra lãi suất và tỉ giá là các biến có tác động đến lạm phát đã được chứng minh ở nhiều nghiên cứu khác nhau tại Việt Nam cũng như trên thế giới nên hai biến này được đưa vào mô hình. Và để đo lường tác động của FI đến lạm phát nên biến FII được đưa vào mô hình phân tích. Ngoài các biến này, còn có những biến khác có tác động đến lạm phát như cung tiền, nhưng không được đưa vào mô hình do việc khó khăn về số liệu. Bên cạnh đó, khi đưa nhiều biến vào mô hình làm mô hình phức tạp và khó khăn trong việc phân tích tác động chính là tác động của FI đến lạm phát. Dựa trên nghiên cứu của Lenka và Bairwa (2016), mô hình phân tích được sử dụng là:

INFi,t = α + β0 + β1FIIi,t + β2Ctrli,t + μi,t (1)

Trong đó: INF là tỉ lệ lạm phát; Ctrl là biến kiểm soát bao gồm lãi suất cho vay của ngân hàng thương mại (IR) và tỉ giá hối đoái (ER) (số liệu sử dụng cho nghiên cứu từ năm 2004 đến năm 2023). Vì vậy, mô hình trên có thể được viết thành:

INFi,t = α + β0 + β1FIIi,t + β2ERi,t + β3IRi,t + μi,t (2)

Tự động hồi quy véc-tơ (VAR) là một mô hình thống kê được sử dụng để phân tích mối quan hệ giữa nhiều biến khi chúng thay đổi theo thời gian. Là mô hình phổ biến trong phân tích thực nghiệm kinh tế vĩ mô, đây cũng là mô hình được sử dụng trong nhiều nghiên cứu trước đây về tác động của tài chính toàn diện đến các biến kinh tế vĩ mô như tăng trưởng kinh tế, lạm phát, tỉ giá… Tiếp theo các nghiên cứu trước đây, ở bài viết này, mô hình VAR cũng được sử dụng trong phân tích.

3.2. Nguồn số liệu

Do hệ thống ngân hàng thương mại tại Việt Nam cung cấp phần lớn và đầy đủ các dịch vụ trên thị trường tài chính (các loại hình khác cung cấp ít và không đầy đủ các dịch vụ tài chính như dịch vụ ATM, gửi tiền) nên số liệu về tiếp cận tài chính được lấy chủ yếu từ hệ thống ngân hàng thương mại. Nghiên cứu đã sử dụng dữ liệu trong giai đoạn 2004 - 2023. Thang đo trên 100.000 người lớn và trên 1.000 km2 đã được sử dụng để đo mật độ của các chi nhánh ngân hàng thương mại và số lượng ATM. Bên cạnh đó, số liệu về tín dụng và tiền gửi trên GDP cũng được sử dụng. Các số liệu này được thu thập từ Ngân hàng Thế giới, Quỹ Tiền tệ Quốc tế. Số liệu về lạm phát, ER và lãi suất cho vay (số bình quân kỳ tính toán) được thu thập từ NHNN.

Liên quan đến số liệu về FII, vì không có dữ liệu có sẵn cho biến này nên phương pháp PCA được sử dụng để tính chỉ số FII2. Phương pháp PCA được sử dụng thường xuyên khi đối mặt với những bộ dữ liệu lớn (Big Data). Để giảm thiểu số lượng dữ liệu mà vẫn không mất đi thông tin và giữ lại được những thông tin cần thiết cho việc xây dựng mô hình thì phương pháp PCA sẽ biến đổi giúp giảm số lượng các biến có tương quan với nhau thành tập ít các biến mới, là tổ hợp tuyến tính của những biến cũ, không có sự tương quan lẫn nhau mà vẫn giữ được nhiều nhất lượng thông tin từ nhóm biến ban đầu.

Theo đó, FII được hình thành bởi ba nhóm yếu tố, trong đó mỗi nhóm bao gồm hai chỉ số. Đây là các chỉ số thể hiện mức độ sử dụng dịch vụ tài chính chính thức tốt nhất, cung cấp đầy đủ thông tin về các khía cạnh của FI. Sáu chỉ tiêu này được sử dụng để xây dựng FII ở nhiều nghiên cứu (Sarma, 2015; Lenka, 2015; Park và Mercado, 2015; Kim, Yu và Hassan, 2018).

Ba nhóm yếu tố bao gồm: (i) Nhóm tiếp cận địa lý, được đo bằng số lượng chi nhánh ngân hàng thương mại và số lượng ATM trên 1.000 km2; (ii) Nhóm tiếp cận số lượng, được đo bằng số lượng chi nhánh ngân hàng thương mại và số lượng ATM trên 100.000 người lớn; và (iii) Nhóm tiếp cận dịch vụ, được đo lường bằng khối lượng tín dụng và tiền gửi chưa thanh toán của khu vực tư nhân theo tỉ lệ của tổng GDP cả nước.

4. Kết quả hồi quy

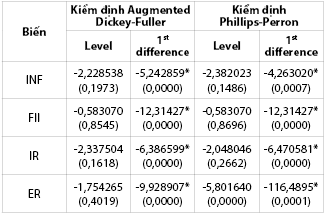

Bảng 1: Kiểm tra tính dừng của các biến

Nguồn: Tính toán của tác giả

Bảng 1 trình bày kết quả kiểm định tính dừng bằng kiểm định Augmented Dicley-Fuller (ADF) và kiểm định Phillips-Perron (PP) được thực hiện với các biến có độ trễ được xác định tự động dựa trên tiêu chí Schwarz. Kết quả cho thấy, các biến không dừng ở dạng nguyên, nhưng dừng ở sai phân bậc 1.

Với tất cả các biến, có thể phân tích mối quan hệ đồng tích hợp; kiểm tra quan hệ đồng tích hợp bằng phương pháp Johansen. Kết quả kiểm tra Trace và Maximum Eigenvalue được tóm tắt trong Bảng 2 có mức ý nghĩa 5%, từ đó cho thấy, có mối quan hệ đồng tích hợp giữa lạm phát và FII, ER và IR.

Bảng 2: Kiểm định đồng tích hợp Johansen

Kiểm định đồng liên kết (Trace)

Nguồn: Tính toán của tác giả

Từ kết quả trên có phương trình đồng liên kết như sau (độ lệch chuẩn thể hiện trong ngoặc đơn):

INF = -2,98FII + 0,00378ER - 2,18IR

(0,71) (0,00067) (0,3)

Kết quả cho thấy, việc tăng FII và lãi suất cho vay sẽ làm giảm lạm phát ở Việt Nam. Trong khi đó, sự mất giá của tỉ giá hối đoái sẽ dẫn đến tỉ lệ lạm phát cao hơn. Trên cơ sở tồn tại mối quan hệ đồng liên kết giữa các biến, mối quan hệ lâu dài giữa các biến sẽ được phân tích bằng mô hình véc-tơ hiệu chỉnh sai số - VEC. Kết quả của phân tích này được thể hiện tại Bảng 4 (độ lệch chuẩn trong dấu ngoặc)...

Để xác định ảnh hưởng của các biến ngoại sinh đến lạm phát, chúng ta xem cột đầu tiên trong Bảng 3.

Bảng 3: Mô hình hiệu chỉnh sai số

.PNG)

Nguồn: Tính toán của tác giả

Có thể thấy rằng, hệ số biến điều chỉnh sai số ECt là âm và có ý nghĩa thống kê ở mức ý nghĩa 5%. Tầm quan trọng của biến điều chỉnh sai số cho thấy mối quan hệ dài hạn giữa FII, tỉ giá hối đoái và lãi suất đối với lạm phát. Giá trị hệ số của biến điều chỉnh sai số (-0,031) cho thấy, 3% sự điều chỉnh đối với trạng thái cân bằng dài hạn diễn ra mỗi tháng.

Bài viết cũng phân tích phản ứng của lạm phát với các biến ngoại sinh, hàm phản ứng xung được sử dụng. Hình 1 trình bày kết quả của hàm phản ứng xung của lạm phát đối với 1% thay đổi FII, ER và IR. Có thể thấy rằng, các phản ứng của lạm phát đối với FII, ER và IR phù hợp với các đề xuất lý thuyết, phản ứng tích cực với tỉ giá hối đoái và tiêu cực đối với các chỉ số tài chính và lãi suất cho vay. (Hình 1)

Hình 1: Hàm phản ứng xung của lạm phát đối với cú sốc lệch chuẩn 1%

đối với FII, IR và ER

.PNG)

Nguồn: Phân tích của tác giả

5. Kết luận và hàm ý chính sách

Mục đích của bài viết này là phân tích thực nghiệm mối quan hệ FI và hiệu quả của chính sách tiền tệ. Kết quả phân tích cho thấy, FII có tác động đến hiệu quả chính sách tiền tệ. Mối quan hệ giữa FI và lạm phát là mối quan hệ ngược chiều và có ý nghĩa thống kê. Nó chỉ ra rằng, nếu FII tăng thì có thể làm giảm tỉ lệ lạm phát ở Việt Nam. Vì vậy, bên cạnh các biện pháp nâng cao hiệu quả chính sách tiền tệ trực tiếp thì việc phát triển FI sẽ góp phần nâng cao hiệu quả của chính sách tiền tệ trong việc kiềm chế lạm phát. Ngoài ra, lãi suất (lãi suất cho vay của các ngân hàng) có mối quan hệ ngược chiều với lạm phát, nếu lãi suất tăng sẽ giúp giảm lạm phát và ngược lại. Cuối cùng, tỉ giá và lạm phát có mối quan hệ cùng chiều, có nghĩa là nếu tỉ giá tăng dẫn đến tăng lạm phát. Kết quả này phù hợp với kết quả của các nghiên cứu khác về tác động của tỉ giá hối đoái đối với lạm phát.

Dựa trên các kết quả nghiên cứu này, có thể rút ra những hàm ý sau: Việc thiếu hay không có khả năng tiếp cận các dịch vụ tài chính cơ bản chính thức tạo ra những khó khăn về vấn đề tài chính cho người dân và các doanh nghiệp siêu nhỏ. Tiếp cận được với các dịch vụ tài chính cơ bản chính thức sẽ giúp các cá nhân và doanh nghiệp sử dụng các dịch vụ quản lý tiền, dịch vụ thanh toán, đồng thời, tăng khả năng tiếp cận với tín dụng và đầu tư. Đây là các vấn đề cơ bản giúp tạo ra nhiều việc làm hơn, qua đó, cải thiện mức sống trong cộng đồng.

Bên cạnh đó, sự phát triển của hệ thống tài chính, khả năng và mức độ dễ dàng tiếp cận đến hệ thống tài chính chính thức của người dân góp phần quan trọng vào kiểm soát các biến kinh tế vĩ mô như lạm phát và tăng trưởng kinh tế. Vì vậy, cần có chính sách để thúc đẩy phát triển FI, nâng cao khả năng tiếp cận khu vực tài chính chính thức của người dân, doanh nghiệp nhỏ và vừa. Bên cạnh các chính sách trực tiếp làm phát triển FI, các nhà nghiên cứu cũng cho rằng, chính sách phát triển công nghệ tài chính (Fintech) có tác động đến sự phát triển FI. Phát triển Fintech không chỉ mở rộng đáng kể khả năng tiếp cận các dịch vụ tài chính, mà còn giảm đáng kể chi phí của nhiều dịch vụ tài chính.

1 Trước năm 1990, hệ thống ngân hàng là một cấp. NHNN vừa là ngân hàng trung ương vừa là ngân hàng thương mại cung cấp các dịch vụ huy động vốn, cho vay và thanh toán. Từ năm 1990, Việt Nam hình thành hệ thống ngân hàng hai cấp, theo đó, NHNN thực hiện chức năng của một ngân hàng trung ương, các ngân hàng thương mại thực hiện huy động vốn, cho vay và dịch vụ thanh toán.

2 Xem thêm: (1) Lenka, S. K. (2015). Measuring financial development in India: A PCA approach. Theoretical and Applied Economics, 22(1), pages 205-216. (2) Sanjaya Kumar Lenka & Arun Kumar Bairwa, David McMillan (Reviewing Editor) (2016) Does financial inclusion affect monetary policy in SAARC countries?, Cogent Economics & Finance, 4:1.

Tài liệu tham khảo:

1. Adenuga, A. O., & Omotosho, B. S. (2013). Financial depth, financial access, and economic growth in Nigeria. Journal of Monetary and Economic Integration, 12(2), pages 120-137.

2. Bhattacharya, R. (2014). Inflation dynamics and monetary policy transmission in Vietnam and emerging Asia. Journal of Asian Economics, 34, pages 16-26.

3. Camen, U. (2006). Monetary policy in Vietnam: the case of a transition country. Press & Communications CH 4002 Basel, Switzerland, 232.

4. Hannig, A., & Jansen, S. (2010). Financial inclusion and financial stability: Current policy issues: ADBI working paper series.

5. Kelkar, V. (2010). Financial inclusion for inclusive growth. ASCI Journal of Management, 39(1), pages 55-68.

6. Khan, H. R. (2011). Financial inclusion and financial stability: are they two sides of the same coin. Speech at Bancon.

7. Lê Việt Hùng., & Pfau, W. (2009). VAR Analysis of the Monetary Transmission Mechanism in Vietnam. Applied Econometrics and International Development, 9(1), pages 165-179.

8. Lenka, S. K., & Bairwa, A. K. (2016). Does financial inclusion affect monetary policy in SAARC countries? Cogent Economics & Finance, 4(1), 1127011.

9. Lenka, S. K. (2015). Measuring financial development in India: A PCA approach. Theoretical and Applied Economics, 22(1), pages 205-216.

10. Mbutor, M. O., & Uba, I. A. (2013). The impact of financial inclusion on monetary policy in Nigeria. Journal of Economics and International Finance, 5(8), pages 318-326.

11. Mehrotra, A., & Nadhanael, G. V. (2016). Financial Inclusion and Monetary Policy in Emerging Asia. In Financial Inclusion in Asia. Palgrave Macmillan, London, pages 93-127.

12. Mehrotra, A., & Yetman, J. (2015). Financial inclusion-issues for central banks. BIS Quarterly Review.

13. Morgan, P. J., & Pontines, V. (2014). Financial stability and financial inclusion: ADBI Working Paper Series.

14. Nguyễn Minh Cường (2019). “Thúc đẩy phát triển FI ở Việt Nam”, Đặc san Toàn cảnh Ngân hàng Việt Nam số tháng 7/2019.

15. Nguyễn Mạnh Hùng và Tạ Thu Hồng Nhung (2020). “Đánh giá tài chính toàn diện trong khu vực ASEAN và những giải pháp pháp triển”. Tạp chí Công Thương tháng 01/2020.

16. Ray, P., & Prabu, E. (2013). Financial development and monetary policy transmission across financial market: What do daily data tell for India? RBI Working Paper Series: 4.

17. Phạm Thị Vân Huyền (2019), “Phát triển FI tại Việt Nam”, Tạp chí Tài chính kỳ 2 tháng 6/2019.

18. Phạm Thị Huyền (2019). “Ứng dụng Fintech trong thúc đẩy FI tại Việt Nam”, Tạp chí Khoa học & Đào tạo Ngân hàng, Số 209, tháng 10/2019.

19. Park, C.-Y., & Mercado, R. (2015). Financial Inclusion, Poverty, and Income Inequality in Developing Asia: ADB Economics Working Paper Series.

20. Sarma, M. (2015). Measuring financial inclusion. Economics Bulletin, 35(1), pgges 604-611.

21. Sarma, M. (2016). Measuring financial inclusion for Asian economies. In Financial Inclusion in Asia, pages 3-34.

22. Võ Trí Thành (2013) Các quy định về tài chính, tái cấu trúc thị trường tài chính và hiệu quả chính sách tiền tệ tại Việt Nam, Báo cáo tóm tắt của Nghiên cứu dự án Hỗ trợ nâng cao năng lực tham mưu, thẩm tra và giám sát chính sách kinh tế vĩ mô.

23. World Bank (2014) Vietnam - Financial sector assessment. Financial Sector Assessment Program (FSAP). Washington, DC; World Bank Group.

TS. Bùi Duy Hưng

Học viện Ngân hàng