1. Giới thiệu

Sự phát triển không ngừng của kinh tế toàn cầu và thịnh vượng của nền văn minh nhân loại luôn đi cùng với những hậu quả bất lợi của biến đổi khí hậu, vấn đề Trái đất nóng lên, hay khủng hoảng môi trường sinh thái. Những tác động tiêu cực đó đã thúc đẩy những nỗ lực toàn cầu nhằm giải quyết bài toán liên quan đến những thách thức mà suy thoái môi trường đặt ra. Trong bối cảnh cấp thiết đó, giải pháp tăng trưởng xanh trở thành xu hướng toàn cầu nhằm giải quyết xung đột giữa tăng trưởng kinh tế và bảo vệ môi trường.

Trong tiến trình xanh hóa nền kinh tế, ngành Ngân hàng đóng vai trò quan trọng, là kênh cung ứng vốn mang trong mình sứ mệnh xanh hóa dòng vốn tín dụng, thúc đẩy các dự án thân thiện với môi trường. Nhận thức rõ nhiệm vụ đó, Thống đốc Ngân hàng Nhà nước Việt Nam (NHNN) đã ban hành Chỉ thị số 03/CT-NHNN ngày 24/3/2015 về thúc đẩy tăng trưởng tín dụng xanh và quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng; đồng thời, lồng ghép các quy định về môi trường đối với hoạt động cho vay của các tổ chức tín dụng. Vì vậy, tín dụng xanh được coi như công cụ không thể thiếu trong việc ngăn chặn các dự án phát thải carbon và tiêu thụ năng lượng cao. Tuy nhiên, mô hình này đặt ra vấn đề là việc cho vay các dự án xanh ảnh hưởng như thế nào đến hiệu quả tài chính của các ngân hàng. Mặc dù tăng tỉ lệ dư nợ tín dụng xanh trong danh mục cho vay là cách giúp ngân hàng có thể cơ cấu danh mục tín dụng và tạo ra sự đa dạng các sản phẩm kinh doanh, nhưng việc sử dụng hiệu quả công cụ dẫn vốn này yêu cầu thời gian và nguồn lực tài chính (Afifah và cộng sự, 2023). Theo đó, doanh nghiệp có quy mô tài sản đủ lớn, càng có khả năng quản lý danh mục đầu tư linh hoạt, tối ưu và đa dạng hóa lĩnh vực kinh doanh, sau cùng là tăng hiệu quả trong việc tạo ra lợi nhuận. Trái lại, nếu quy mô lớn nhưng chi phí hoạt động cao khiến cho doanh nghiệp đối mặt với hiệu suất giảm theo quy mô, ảnh hưởng tiêu cực đến lợi nhuận.

2. Cơ sở lý thuyết

2.1. Hiệu quả tài chính

Nguyễn Kim Quốc Trung (2021) đã đưa ra khái niệm về hiệu quả tài chính của ngân hàng là yếu tố chính quyết định và thúc đẩy lợi nhuận từ nỗ lực hoạt động kinh doanh. Mặt khác, nó còn đóng vai trò nền tảng và là mục tiêu của bất cứ ngân hàng nào. Trong bối cảnh toàn cầu cũng như Việt Nam, hai chỉ số phổ biến nhất để đánh giá hiệu quả tài chính của ngân hàng đó là tỉ suất sinh lời trên vốn chủ sở hữu (ROE) và tỉ suất sinh lời trên tổng tài sản (ROA). Xét trên phương diện của nhà quản trị, hoặc nhà phân tích, việc sử dụng và quản lý tài sản của doanh nghiệp để tạo ra thu nhập là khía cạnh cần được chú trọng. Về cơ bản, lợi nhuận ròng có được từ một đồng vốn đầu tư, bất kể nguồn vốn đó từ vay nợ hay vốn chủ sở hữu, thì đều là một chỉ tiêu quan trọng để đánh giá chất lượng tài chính của doanh nghiệp, tổ chức.

2.2. Tín dụng xanh

Theo cách tiếp cận về nghĩa rộng, Hiệp hội thị trường tín dụng (Loan Market Association - LMA) và Hiệp hội thị trường tín dụng châu Á - Thái Bình Dương (Asia Pacific Loan Market Association) (2018) đã định nghĩa tín dụng xanh là bất cứ các loại công cụ nợ và/hoặc hạn mức dự phòng (như hạn mức trái phiếu, hạn mức bảo lãnh hoặc thư tín dụng) được cung cấp riêng để tài trợ, tái cấp vốn hoặc bảo lãnh, toàn bộ hoặc một phần các dự án xanh.

Theo nghĩa hẹp, tín dụng xanh đại diện cho một trong những sản phẩm bền vững trong khuôn khổ ngân hàng xanh và được cung cấp chủ yếu thông qua các dịch vụ tài chính của ngân hàng (Lưu Ánh Nguyệt, 2020). Đối với Việt Nam, khái niệm tín dụng xanh được sử dụng như một công cụ dẫn vốn trên thị trường tài chính của các ngân hàng. Chính vì vậy, nhiều nghiên cứu và báo cáo liên quan đến thuật ngữ tín dụng xanh chủ yếu tiếp cận theo nghĩa hẹp.

Một trong những chỉ tiêu được dùng để đo lường tín dụng xanh được sử dụng phổ biến trong nhiều nghiên cứu trước đó là dư nợ tín dụng xanh của các NHTM đầu tư vào lĩnh vực kinh tế xanh (Yan, 2019). Nhiều học giả trước đây còn sử dụng thước đo khác như tỉ lệ tín dụng xanh trên tổng các khoản vay xanh (Julia và Kassim, 2016) hay tỉ lệ dư nợ tín dụng xanh trên tổng giá trị tài sản (Zhou và cộng sự, 2021).

2.3. Quy mô ngân hàng

Quy mô ngân hàng nói chung được dùng như một chỉ tiêu để đánh giá sức khỏe của ngân hàng (Trần Thanh Tâm và Lê Vũ Tường Vy, 2021). Theo Sritharan và Vinasithamby (2015), quy mô của một doanh nghiệp là sự sở hữu và đa dạng của năng lực sản xuất cũng như dịch vụ mà nó có thể cung cấp cho khách hàng của mình. Nói cách khác, quy mô đề cập đến lượng tài sản mà doanh nghiệp đó sở hữu, được xem xét trong mối quan hệ đối chiếu với các doanh nghiệp khác trong cùng một ngành sản xuất, kinh doanh.

Quy mô của ngân hàng thường được đo lường bằng logarit của tổng tài sản (Uchida và cộng sự, 2008). Tăng trưởng về mặt quy mô có thể là tăng trưởng về các chỉ tiêu định tính như số lượng nhân viên hoặc tổng tài sản (Aladwan, 2015).

2.4. Một số nghiên cứu trước đây

2.4.1. Tác động của tín dụng xanh đến hiệu quả tài chính của ngân hàng

Trong những năm gần đây, nhiều nghiên cứu lý thuyết và nghiên cứu thực nghiệm đã được thực hiện liên quan đến mối quan hệ giữa tín dụng xanh và hiệu quả tài chính của các NHTM. Mirza và cộng sự (2022) đã chỉ ra rằng, sự phát triển của tín dụng xanh có ảnh hưởng tích cực đến lợi nhuận và hiệu quả tài chính của các ngân hàng. Mặc dù vậy, có những học giả lại không khuyến khích các ngân hàng phát triển dư nợ tín dụng xanh do điều này có thể gây ra những ảnh hưởng đến lợi nhuận khi từ chối các dự án phát thải carbon cao nhưng có khả năng sinh lời lớn (Campiglio, 2016).

Tuy nhiên, Yan Tingfeng và cộng sự (2019) lại khẳng định rằng, trong ngắn hạn, vai trò của tín dụng xanh ảnh hưởng đến hiệu quả tài chính của các ngân hàng chưa được thể hiện rõ ràng, nhưng về dài hạn, tác động này là tích cực. Bởi trong ngắn hạn, chi phí đầu tư ban đầu cao phục vụ phát triển các sản phẩm tín dụng xanh, bao gồm cả quá trình nghiên cứu, đánh giá các dự án xanh và đào tạo nguồn nhân lực quản lý các dự án cho vay xanh. Mặt khác, về dài hạn, các dự án xanh thường có tính ổn định cao và ít bị ảnh hưởng bởi biến động kinh tế ngắn hạn. Hơn nữa, các ngân hàng triển khai cấp tín dụng xanh có thể tiếp cận được những nguồn vốn ưu đãi từ các tổ chức quốc tế và quỹ đầu tư xanh, giúp ngân hàng có thể huy động được nguồn vốn đầu vào với lãi suất thấp và từ đó tăng biên lãi thuần, gia tăng lợi nhuận.

2.4.2. Vai trò điều tiết của quy mô trong mối quan hệ giữa tín dụng xanh và hiệu quả tài chính của ngân hàng

Lin (2020) đã lập luận rằng, quy mô là yếu tố quan trọng trong việc đánh giá hiệu quả tài chính bởi lợi thế kinh tế theo quy mô kết hợp với năng lực vốn có của doanh nghiệp sẽ tạo đà nâng cao hiệu quả hoạt động và phát triển bền vững. Đối với những ngân hàng có phạm vi hoạt động lớn thường thể hiện sự ổn định và có thể mang lại kết quả tài chính tốt hơn và vượt trội hơn so với những ngân hàng có quy mô nhỏ. Gönül và cộng sự (2013) cho rằng, dư nợ tín dụng có tác động tích cực và đáng kể đến tỉ suất lợi nhuận ròng của ngân hàng. Cũng đánh giá mối tương quan của hai nhân tố trên, Zheng (2022) đã chỉ ra rằng, quy mô của ngân hàng có thể đóng vai trò điều tiết làm củng cố hoặc giảm tác động của dư nợ tín dụng đến lợi nhuận ròng.

3. Phương pháp nghiên cứu

3.1. Mô hình nghiên cứu và giả thuyết nghiên cứu

Để phân tích sự tác động của tín dụng xanh đến hiệu quả tài chính cũng như xem xét sự điều tiết của quy mô đối với hai yếu tố, từ nền tảng lý thuyết, tác giả xây dựng mô hình nghiên cứu như sau:

Mô hình hiệu ứng cố định (FEM):

ROAit = α0 + β1GCRit + γControl + μit (1a)

ROAit = α0 + β2GCRi,t + β3SIZEit + β4GCRit x SIZEit + γControl + μit (2a)

Mô hình hiệu ứng ngẫu nhiên (REM):

ROAit = α0 + β1GCRi,t + γControl + εi + μit (1b)

ROAit = α0 + β2GCRi,t + β3SIZEit + β4GCRit x SIZEit + γControl + εi + μi (2b)

Trong đó:

GCR: Tỉ lệ tín dụng xanh;

SIZE: Quy mô; Control = Biến kiểm soát;

α: Hệ số chặn; β: Hệ số góc;

γ: Hệ số góc của biến kiểm soát;

ε: Sai số;

μit: Biểu thị các yếu tố tác động cố định đến hiệu quả tài chính của ngân hàng.

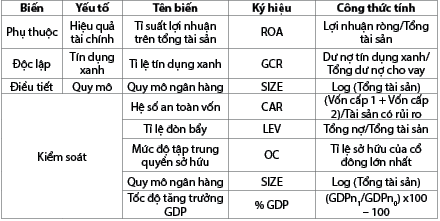

Các biến trong mô hình được tóm tắt ở Bảng 1.

Bảng 1: Các biến trong mô hình

Nguồn: Tác giả tự tổng hợp

Dựa trên mô hình nghiên cứu, tác giả đề xuất các giả thuyết như sau:

H1: Tín dụng xanh tác động tích cực đến hiệu quả tài chính của ngân hàng

H2: Quy mô điều tiết làm gia tăng mối quan hệ tác động thuận chiều giữa tín dụng xanh và hiệu quả tài chính của ngân hàng

3.2. Dữ liệu nghiên cứu

Dữ liệu nghiên cứu bao gồm 19 NHTMCP được niêm yết trên các sàn HOSE và HNX giai đoạn 2018 - 2023. Nguồn thông tin tài chính của các ngân hàng quan sát chủ yếu được lấy từ trang web của sàn giao dịch chứng khoán và trang web chính thức của các ngân hàng.

3.3. Phương pháp phân tích dữ liệu

Sau quá trình thu thập mẫu, dữ liệu sẽ được tổng hợp và phân tích trên phần mềm STATA 17. Trước khi tiến hành phân tích hồi quy, tác giả sử dụng kiểm định Hausman test để lựa chọn mô hình hồi quy. Phương pháp này được đề xuất bởi Hausman (1978) với giả thuyết H0: Không tương quan với biến độc lập. Nếu Prob>chi2 lớn hơn 0,05 thì chấp nhận giả thuyết H0 và mô hình REM sẽ phù hợp hơn để giải thích tương quan giữa các biến. Tuy nhiên, nếu Prob>chi2 nhỏ hơn 0,05, bác bỏ giả thuyết H0 và mô hình được chọn là mô hình FEM. Ngoài ra, để tăng mức độ tin cậy của mô hình kinh tế lượng, các kiểm định như kiểm định tự tương quan và phương sai thay đổi sẽ được thực hiện. Nếu mô hình tồn tại ít nhất một trong hai hiện tượng này thì phương pháp bình phương tối thiểu tổng quát khả thi (FGLS) sẽ được sử dụng để phân tích hồi quy.

Đối với mô hình biến điều tiết kiểm tra sự thay đổi độ dốc hồi quy của mối quan hệ giữa tín dụng xanh và hiệu quả tài chính khi biến quy mô thay đổi. Trong trường hợp đó, biến quy mô sẽ được coi là biến điều tiết trong mối tương quan này. Nếu quy mô có chức năng điều tiết thì đồng nghĩa với việc hệ số hồi quy của GCR x SIZE phải có ý nghĩa thống kê. Do đó, nhiệm vụ chủ yếu của nghiên cứu là đánh giá hệ số trong mô hình (2).

4. Kết quả phân tích

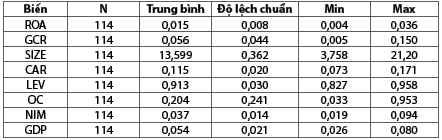

4.1. Thống kê mô tả (Bảng 2)

Bảng 2: Thống kê mô tả các biến

Nguồn: Tác giả tổng hợp từ phần mềm STATA 17

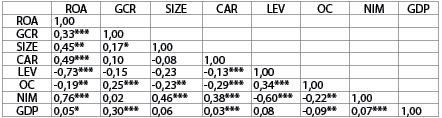

4.2. Ma trận tương quan

Từ kết quả của Bảng 3, hệ số tương quan của tất cả các biến đều nhỏ hơn 0,8 cho thấy từng biến trong mô hình có thể được phân biệt một cách rõ ràng.

Bảng 3: Ma trận hệ số tương quan giữa các biến

Chú thích: ***, ** và * biểu hiện mức ý nghĩa thống kê lần lượt là 1%, 5% và 10%.

Nguồn: Tác giả tổng hợp từ phần mềm STATA 17

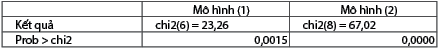

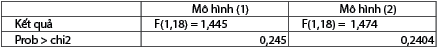

4.3. Kiểm định Hausman

Để lựa chọn một trong hai mô hình đó là FEM và REM, tác giả tiến hành kiểm định Hausman. Theo Bảng 4, giá trị Prob > chi2 của 2 mô hình đều có giá trị nhỏ hơn 0,05, do đó, bác bỏ giả thuyết H0: Không tương quan với biến độc lập. Như vậy, mô hình FEM sẽ được lựa chọn để phân tích hồi quy.

Bảng 4: Kết quả kiểm định Hausman

Nguồn: Tác giả tổng hợp từ phần mềm STATA 17

4.4. Kiểm định tự tương quan

Sau khi lựa chọn được mô hình hồi quy tác giả tiến hành đánh giá sự tồn tại của hiện tượng tự tương quan trong mô hình FEM. Từ kết quả của Bảng 5, có thể thấy rằng giá trị Prob > chi2 của mô hình (1) và mô hình (2) đều lớn hơn giá trị 0,05; qua đó, chấp nhận giả thuyết H0: Không có hiện tượng tự quan. Từ đây, tác giả đưa ra kết luận rằng không xảy ra hiện tượng tự quan trong mô hình FEM.

Bảng 5: Kết quả kiểm định tự tương quan

Nguồn: Tác giả tổng hợp từ phần mềm STATA 17

4.5. Kiểm định phương sai thay đổi

Tiếp theo, để kiểm định khuyết tật của mô hình FEM, tác giả thực hiện kiểm định phương sai thay đổi. Theo Bảng 6, giá trị Pro > chi2 của hai mô hình đều có giá trị nhỏ hơn 5%, từ đó, bác bỏ giả thuyết H0: Không có hiện tượng phương sai thay đổi. Như vậy, mô hình FEM xảy ra hiện tượng phương sai thay đổi. Chính vì vậy, để khắc phục hiện tượng này khi hồi quy, tác giả sử dụng phương pháp FGLS nhằm đánh giá tác động của tín dụng xanh đến hiệu quả tài chính; đồng thời, xem xét vai trò điều tiết của quy mô ngân hàng.

Bảng 6: Kết quả kiểm định phương sai thay đổi

Nguồn: Tác giả tổng hợp từ phần mềm STATA 17

4.6. Kết quả hồi quy

Bước đầu tiên, tác giả phân tích và đánh giá tác động cố định riêng lẻ của biến GCR đối với biến ROA. Bảng 7 chỉ ra tác động tích cực của GCR đối với ROA (β = 0,035; p < 1%). Từ đây, giả thuyết H1 được chấp nhận. Ngoài ra, tầm quan trọng của các biến kiểm soát đều có kết quả như kỳ vọng ở mô hình (1).

Bảng 7: Kết quả hồi quy FGLS của mô hình (1) và mô hình (2)

Nguồn: Tác giả tổng hợp từ phần mềm STATA 17

Theo Bảng 7, vai trò của các biến kiểm soát trong mô hình (2) đều có kết quả như kỳ vọng, ngoại trừ biến GDP (β = 0,0026; p > 10%) và biến OC (β = -0,0014; p > 10%). Đối với mô hình (2), trọng tâm chính cần kiểm định đó là hệ số hồi quy của GCR x SIZE, mang giá trị dương và có ý nghĩa thống kê (β = 0,0056; p < 10%). Điều đó có nghĩa là, giả thuyết H2 được chấp nhận từ kết quả này, quy mô có thể điều chỉnh tích cực trong việc thúc đẩy tín dụng xanh và hiệu quả tài chính.

5. Kết luận và khuyến nghị

5.1. Kết luận

Nghiên cứu này đã khám phá mối quan hệ thuận chiều của tín dụng xanh và hiệu quả tài chính. Xét về khía cạnh năng lực sinh lời của ngân hàng, tín dụng xanh có ảnh hưởng tích cực đến tỉ suất lợi nhuận ròng trên tổng tài sản của ngân hàng. Mặt khác, nghiên cứu này cũng đã phát hiện vai trò quan trọng của biến điều tiết quy mô. Kết quả đã chứng minh mối quan hệ của tín dụng xanh và hiệu quả tài chính càng trở nên mạnh mẽ khi quy mô càng lớn.

Việc triển khai tín dụng xanh có tác động khác nhau đối với các ngân hàng có quy mô khác nhau. Các NHTMCP có quy mô lớn, tiềm lực tài chính, nguồn khách hàng dồi dào có thể được hưởng lợi từ việc thực hiện cấp tín dụng xanh và có thể bù đắp cho chi phí, cuối cùng là tăng hiệu quả tài chính. Đối với ngân hàng có nguồn vốn nhỏ hơn, sức mạnh và lợi thế về khách hàng của họ không thể so sánh với các ngân hàng lớn. Vì vậy, tính bền vững trong ảnh hưởng tích cực của tín dụng xanh chưa tốt bằng các ngân hàng có quy mô lớn. Ngoài ra, cách tiếp cận khác giải thích cho vai trò điều tiết của quy mô đó là các ngân hàng có lượng tài sản nhỏ hơn thường tập trung vào đối tượng khách hàng doanh nghiệp nhỏ và vừa, nhận thức về trách nhiệm xã hội chưa cao, có ít kinh nghiệm cho vay các dự án xanh nhu cầu vốn lớn và chưa hình thành được tính lợi thế dựa trên quy mô.

5.2. Khuyến nghị

Từ kết quả đã thu được, tác giả đưa ra một số khuyến nghị nhằm đẩy mạnh hoạt động cấp tín dụng xanh tại các ngân hàng như sau:

Thứ nhất, các NHTM cần luôn chú ý tới những tiêu chuẩn cho vay xanh mà NHNN đã ban hành để thúc đẩy cấp tín dụng đối với các doanh nghiệp phát thải carbon thấp và tiết kiệm năng lượng cao. Để có thể dễ dàng triển khai và khơi thông dòng vốn tín dụng xanh, các ngân hàng phải tập trung tập huấn, phát triển và bồi dưỡng chuyên môn, nghiệp vụ cho cán bộ nhân viên, tăng cường vai trò quản lý của ban lãnh đạo bằng cách tích cực tổ chức các chương trình đào tạo, hội thảo với sự tham gia của chuyên gia trong nước và quốc tế. Thêm vào đó, đẩy mạnh truyền thông nội bộ cũng là phương thức quan trọng để giúp nhân viên có thể cập nhật thông tin cần thiết liên quan đến những chính sách về tín dụng xanh.

Thứ hai, NHNN nên tăng cường thúc đẩy các chương trình cấp tín dụng xanh bằng việc đưa ra những mức ưu đãi và phần thưởng xứng đáng đối với các ngân hàng tích cực cho vay xanh, ví dụ như cấp những khoản bảo lãnh cho vay các dự án năng lượng tái tạo, NHTM sẽ có được động lực để triển khai hoạt động kinh doanh các sản phẩm tín dụng xanh, từ đó, thành công trong mục tiêu của việc phát triển theo hướng bền vững.

Thứ ba, sự chênh lệch về quy mô giữa các ngân hàng là vấn đề mà Chính phủ, NHNN nên quan tâm khi đưa ra những quy định hướng dẫn và sự hỗ trợ kinh tế để đảm bảo chính sách tín dụng xanh phù hợp với tình hình kinh doanh cụ thể của các tổ chức ngân hàng. Từ đó, các nhà hoạch định chính sách cần tính đến những phương án đảm bảo sự ổn định tài chính liên tục bằng cách hỗ trợ các tổ chức cho vay, bảo lãnh dự án tuân theo các quy định về môi trường và tạo điều kiện tốt nhất cho các ngân hàng chưa thể bắt kịp xu hướng về tín dụng xanh. Qua đây, tạo môi trường ổn định để các ngân hàng có quy mô nhỏ có thể tiếp cận được những chính sách ưu đãi trong hoạt động cho vay các dự án xanh.

Tài liệu tham khảo:

1. Afifah, A., Listiana, E., Wendy, W., Mustarudin, M. and Giriati, G. (2023). The impact of green finance on profitability with credit risk as an intervening variable. International Journal of Applied Finance and Business Studies, 11(3), pages 564-575.

2. Aladwan, M.S. (2015). The impact of bank size on profitability: An empirical study on listed Jordanian commercial banks. European Scientific Journal, 11(34).

3. Campiglio, E. (2016). Beyond carbon pricing: The role of banking and monetary policy in financing the transition to a low-carbon economy. Ecological Economics, 121, pages 220-230.

4. Gönül, Ö.Ö., Tüzün, İ.K. and Gökoğlu, M.M. (2013). The Impact of External Social Capital on Human Resource Management Practices. International Journal of Human Resource Studies, 3(4), page 27.

5. Julia, T., Rahman, M.P. and Kassim, S. (2016). Shariah compliance of green banking policy in Bangladesh. Humanomics, 32(4), pages 390-404.

6. Lin, Y.-E., Li, Y.-W., Cheng, T.Y. and Lam, K. (2020). Corporate social responsibility and investment efficiency: Does business strategy matter? International Review of Financial Analysis, 73, 101585.

7. Mirza, N., Afzal, A., Umar, M. and Skare, M. (2022). The impact of green lending on banking performance: Evidence from SME credit portfolios in the BRIC. Economic Analysis and Policy, 77, pages 843-850.

8. Ngân hàng Nhà nước (2015), Chỉ thị số 03/CT-NHNN về thúc đẩy tăng trưởng tín dụng xanh và quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng, ngày 24/03/2015.

9. Lưu Ánh Nguyệt (2020). Kinh nghiệm quốc tế về phát triển tín dụng xanh và hàm ý chính sách cho Việt Nam. Tạp chí Kinh tế tài chính, số 5/2020.

10. Quoc Trung, N.K. (2021). Determinants of bank performance in Vietnamese commercial banks: an application of the camel’s model. Cogent Business & Management, 8(1).

11. Trần Thanh Tâm, Lê Vũ Tường Vy (2021). Ảnh hưởng của chất lượng tài sản và chi phí dự phòng rủi ro tín dụng đến lợi nhuận của các NHTM cổ phần Việt Nam. Tạp chí Phát triển Khoa học và Công nghệ: Chuyên san Kinh tế - Luật - Khoa học Quản lý, 5(3), trang 1.

12. Uchida, H., Udell, G.F. and Watanabe,

W. (2008). Bank size and lending relationships in Japan. Journal of The Japanese and International Economies, 22(2), pages 242-267.

13. Yan, T., Xu, X. and Ren, S. (2019). Green Credit and Bank Financial Performance: Based on the Perspective of Institutions, Technology and Institutions. Jiangxi Social Sciences, 39(7), pages 63-72.

14. Yan, T., Xu, X. and Ren, S. (2019). Green Credit and Bank Financial Performance: Based on the Perspective of Institutions, Technology and Institutions. Jiangxi Social Sciences, 39(7), pages 63-72.

15. Zheng, J., Khurram, M.U. and Chen, L. (2022). Can Green Innovation Affect ESG Ratings and Financial Performance? Evidence from Chinese GEM Listed Companies. Sustainability, 14(14), 8677.

16. Zhou, G., Sun, Y., Luo, S. and Liao, J. (2021). Corporate social responsibility and bank financial performance in China: The moderating role of green credit. Energy Economics, 97, 105190.

Phạm Mai Linh

Trường Đại học Ngoại thương