Keywords: Geopolitical risk, global economic policy uncertainty, stock price.

1. Mở đầu

Trong nền kinh tế toàn cầu ngày càng kết nối chặt chẽ, thị trường chứng khoán (TTCK) không chỉ bị ảnh hưởng bởi các yếu tố trong nước mà còn bởi các sự kiện và chính sách quốc tế. Những năm gần đây, các nền kinh tế trên thế giới đã chứng kiến những căng thẳng địa chính trị đáng kể và những bất ổn về chính sách kinh tế. Những yếu tố này thường không thể đoán trước và có ảnh hưởng sâu rộng, có thể gây ra biến động đáng kể trên TTCK toàn thế giới. Các nghiên cứu hiện có cũng cho thấy rằng, rủi ro địa chính trị và bất ổn về chính sách kinh tế toàn cầu có ảnh hưởng đáng kể đến giá hay lợi nhuận của cổ phiếu, đặc biệt là yếu tố bất ổn về chính sách kinh tế (Christou và cộng sự, 2017; Das và Kumar, 2018; Ko và Lee, 2015). Chỉ số này đã được các học giả sử dụng rộng rãi như một đại diện cho sự không chắc chắn về kinh tế trong thời gian gần đây. Tuy nhiên, với những căng thẳng ngày càng tăng về chiến tranh, tấn công khủng bố và các sự kiện tương tự khác, đòi hỏi phải có một đại diện khác để hiểu được những bất ổn địa chính trị, tức là chỉ số rủi ro địa chính trị. Trong bối cảnh này, TTCK Việt Nam, đặc trưng bởi sự tăng trưởng nhanh chóng và ngày càng hội nhập với thị trường toàn cầu cũng chịu ảnh hưởng không kém. Rủi ro địa chính trị bao gồm một loạt các gián đoạn chính trị và quân sự hay những nguy cơ liên quan đến chiến tranh, hành động khủng bố và căng thẳng giữa các quốc gia ảnh hưởng đến tiến trình bình thường và hòa bình của quan hệ quốc tế, có thể ảnh hưởng đến sự ổn định kinh tế và tài chính của các quốc gia, trong khi bất ổn về chính sách kinh tế đề cập đến sự không chắc chắn về chính sách của chính phủ, có thể ảnh hưởng đến các quyết định kinh tế của hộ gia đình, doanh nghiệp và nhà đầu tư.

Việt Nam là một trong những nền kinh tế đang phát triển với TTCK cận biên đang được mở rộng nhanh chóng và tiến tới nâng hạng lên thị trường mới nổi trong tương lai. TTCK Việt Nam đã cho thấy sự tăng trưởng và khả năng phục hồi vượt trội, thu hút cả nhà đầu tư trong nước và quốc tế sau những sự kiện toàn cầu như khủng hoảng tài chính thế giới hay đại dịch Covid-19… Tuy nhiên, với những bất ổn địa chính trị toàn cầu và những thay đổi bất ngờ trong chính sách kinh tế ở các nước phát triển trong những năm gần đây tiềm ẩn những rủi ro đối với sự ổn định và hiệu quả hoạt động của TTCK Việt Nam. Mặt khác, khi Việt Nam tiếp tục mở cửa nền kinh tế và thu hút đầu tư nước ngoài, tính nhạy cảm của TTCK trước các rủi ro toàn cầu chắc chắn sẽ tăng cao. Một phân tích về tác động của rủi ro địa chính trị và bất ổn chính sách kinh tế thế giới đối với giá cổ phiếu là cần thiết trong bối cảnh biến động ngày càng tăng về chính trị và kinh tế trên toàn thế giới như hiện nay.

Mặc dù có rất nhiều tài liệu nghiên cứu về tác động của rủi ro địa chính trị và bất ổn kinh tế thế giới đến TTCK ở các nền kinh tế đang phát triển, nhưng lại có ít nghiên cứu thực nghiệm tập trung vào các thị trường cận biên như Việt Nam. Mặt khác, không giống như các nghiên cứu trước đây điều tra tác động của bất ổn về chính sách kinh tế và rủi ro địa chính trị lên giá hay lợi nhuận cổ phiếu một cách riêng biệt, nghiên cứu này xem xét tác động của cả hai yếu tố này đến TTCK Việt Nam. Hiểu được các yếu tố toàn cầu này ảnh hưởng như thế nào đến TTCK Việt Nam là rất quan trọng đối với các nhà đầu tư, nhà hoạch định chính sách và người tham gia thị trường, giúp họ đưa ra quyết định sáng suốt và chiến lược để giảm thiểu rủi ro.

2. Tổng quan nghiên cứu

Tác động của chiến tranh và rủi ro khủng bố trên thị trường vốn được nghiên cứu ở nhiều quốc gia và kết quả nhìn chung cho thấy yếu tố này có tác động tiêu cực đến giá tài sản (Caldara và Iacoviello, 2022; Chen và Siems, 2007; Rigobon và Sack, 2005). Tác động của bất ổn kinh tế thế giới lên giá và lợi nhuận trên TTCK đã được nghiên cứu rộng rãi bởi một lượng lớn nghiên cứu thực nghiệm. Những nghiên cứu khác cũng cho kết quả tương tự, cụ thể: Kollias, Papadamou và Stagiannis (2011) nghiên cứu tác động của các cuộc tấn công khủng bố đối với sự biến động của TTCK nhấn mạnh tính nhạy cảm của thị trường đối với các sự kiện địa chính trị. Họ phát hiện ra rằng, thị trường phản ứng không chỉ với bản thân các sự kiện mà còn với những hậu quả kinh tế được dự đoán trước, minh họa tác động rộng lớn hơn của những bất ổn địa chính trị đối với tâm lí nhà đầu tư và giá cổ phiếu.

Tác động của sự không chắc chắn về chính sách kinh tế đối với giá cổ phiếu trên TTCK đã được phân tích rộng rãi, Kang và Ratti (2013) nghiên cứu mối quan hệ giữa các cú sốc giá dầu mỏ, sự không chắc chắn về chính sách kinh tế và lợi nhuận chứng khoán với mô hình cấu trúc VAR. Cú sốc từ sự bất ổn chính sách kinh tế có ảnh hưởng tiêu cực đến lợi nhuận trên TTCK. Hay với nghiên cứu sâu rộng của Baker, Bloom và Davis (2016); Baker và cộng sự (2019), những người đã giới thiệu chỉ số bất ổn về chính sách kinh tế dựa trên tần suất đưa tin trên báo chí. Họ lập luận rằng, mức bất ổn về chính sách kinh tế cao dẫn đến giảm đầu tư và sản lượng khi các công ty áp dụng cách tiếp cận “chờ và xem”, trì hoãn đầu tư cho đến khi sự không chắc chắn về chính sách được giải quyết. Sự không chắc chắn này có thể gây ra tình trạng sụt giảm giá cổ phiếu khi các nhà đầu tư dự đoán dòng tiền trong tương lai sẽ thấp hơn và tỉ lệ chiết khấu cao hơn. Các nghiên cứu thực nghiệm tập trung vào các quốc gia khác nhau ủng hộ quan điểm cho rằng bất ổn về chính sách kinh tế ảnh hưởng tiêu cực đến lợi nhuận trên TTCK. Nghiên cứu của Brogaard và Detzel (2015) cho thấy rằng, việc tăng bất ổn về chính sách kinh tế có liên quan đến việc giảm đáng kể lợi nhuận trên TTCK ở Hoa Kỳ, sự không chắc chắn về chính sách kinh tế là một yếu tố rủi ro quan trọng đối với các nhà đầu tư cổ phiếu.

Một số nghiên cứu đã đồng thời xem xét tác động của rủi ro địa chính trị và bất ổn về chính sách kinh tế lên giá cổ phiếu trên TTCK, mặc dù ngày càng có sự đồng thuận rằng các yếu tố này tương tác theo nhiều cách khác nhau. Enamul Hoque, Soo Wah và Azlan Shah Zaidi (2019) xem xét tác động của rủi ro địa chính trị, sự không chắc chắn về chính sách kinh tế toàn cầu và cú sốc giá dầu đối với giá cổ phiếu ở Malaysia. Với việc sử dụng mô hình VAR trong chuỗi thời gian theo tháng từ năm 2009 đến năm 2017, kết quả cho thấy rằng, mặc dù rủi ro địa chính trị không có tác động trực tiếp đáng kể lên TTCK nói chung nhưng tác động gián tiếp của nó là đáng kể và được truyền tải thông qua sự không chắc chắn về chính sách kinh tế toàn cầu và cú sốc giá dầu. Sự không chắc chắn về chính sách kinh tế toàn cầu gây ra tác động tiêu cực lên TTCK nói chung và tác động của nó được tăng cường bởi rủi ro địa chính trị. Nghiên cứu của Das, Kannadhasan và Bhattacharyya (2019) xem xét tác động của sự không chắc chắn về chính sách kinh tế và rủi ro địa chính trị liên quan đến các cú sốc trên TTCK mới nổi châu Á. Nghiên cứu cho thấy, cả hai yếu tố này đều có mối quan hệ tiêu cực nhất định lên cả thị trường và các ngành riêng biệt. Tuy nhiên, nghiên cứu cũng tìm thấy tác động tiêu cực của bất ổn về chính sách kinh tế là mạnh hơn so với tác động tiêu cực của rủi ro địa chính trị lên TTCK. Ngoài ra, trong bài nghiên cứu của Agoraki, Kouretas và Laopodis (2022), tác động của rủi ro địa chính trị và sự không chắc chắn về chính sách kinh tế đối với lợi nhuận chứng khoán cũng được đề cập. Sử dụng bộ dữ liệu bảng không cân bằng về các quan sát hằng tháng của 22 quốc gia từ năm 1985 đến năm 2020, nghiên cứu này cho thấy tác động của rủi ro địa chính trị là tiêu cực. Trong đó, độ lệch chuẩn trong rủi ro địa chính trị tăng lên 1 đơn vị sẽ làm giảm lợi nhuận cổ phiếu từ 10,53 - 42,14% so với giá trị trung bình mẫu. Theo Caldara và Iacoviello (2022), rủi ro địa chính trị dẫn đến biến động thị trường, khi các nhà đầu tư đánh giá lại phần bù rủi ro và điều chỉnh danh mục đầu tư của họ để ứng phó với những bất ổn mới. Nghiên cứu của họ nhấn mạnh rằng, TTCK có xu hướng phản ứng tiêu cực với sự gia tăng rủi ro địa chính trị, với những tác động rõ rệt hơn trong các lĩnh vực bị ảnh hưởng trực tiếp bởi căng thẳng địa chính trị, như năng lượng và quốc phòng. Tóm lại, các nghiên cứu này thể hiện sự đồng thuận rõ ràng về tác động tiêu cực của cả rủi ro địa chính trị và sự không chắc chắn về chính sách kinh tế đối với giá cổ phiếu trên TTCK ở các quốc gia và nền kinh tế khác nhau.

Một số nghiên cứu tại Việt Nam chỉ tập trung đề cập đến các yếu tố vĩ mô (Thân Thị Thu Thủy và Võ Thị Thùy Dương, 2015) hoặc bên trong công ty (Trương Đông Lộc, 2014) tác động đến giá cổ phiếu, một số nghiên cứu có đề cập đến các yếu tố toàn cầu (Lê Hồ An Châu, Ngô Sỹ Nam và Nguyễn Thị Mai Huyên, 2018; Nguyễn Thị Mai Huyên và Ngô Sỹ Nam, 2019) nhưng chưa làm rõ yếu tố rủi ro địa chính trị tác động đến giá cổ phiếu trên thị trường Việt Nam.

3. Phương pháp nghiên cứu

3.1. Dữ liệu nghiên cứu

Các dữ liệu trong mô hình được thu thập từ các nguồn đáng tin cậy, cụ thể: Các dữ liệu vĩ mô của Việt Nam như lãi suất được thu thập thông qua cơ sở dữ liệu Fiinpro, tỉ lệ lạm phát được lấy từ World Bank. Các chỉ số về rủi ro địa chính trị lấy từ công bố công khai của Caldara và Iacoviello (2022) và bất ổn chính sách kinh tế được lấy từ công bố nghiên cứu của Baker, Bloom và Davis (2016). Các dữ liệu nội tại như giá trị sổ sách, thu nhập trên mỗi cổ phiếu và lợi nhuận trên vốn chủ sở hữu được công bố trên báo cáo tài chính đã kiểm toán hằng năm thông qua cơ sở dữ liệu Fiinpro. Đây là các dữ liệu thứ cấp được thu thập từ 232 công ty niêm yết trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh từ năm 2012 đến năm 2022.

3.2. Mô hình nghiên cứu

Để tìm kiếm tác động của rủi ro địa chính trị và bất ổn kinh tế thế giới đến giá cổ phiếu trên thị trường Việt Nam, nghiên cứu dựa trên mô hình được xây dựng bởi Smales (2021) và các nghiên cứu tại Việt Nam về các yếu tố bên trong tác động đến giá cổ phiếu như sau:

SPi,t = β0 + β1 * GPRt + β2*EPUt + β3*Xi,t + ui,t

Trong đó:

- SPi,t là biến phụ thuộc, phản ánh giá cổ phiếu, được lấy vào phiên cuối cùng theo năm của công ty i tại thời điểm t.

- GPRt là biến độc lập phản ánh rủi ro địa chính trị thế giới tại năm t.

- EPUt là biến độc lập phản ánh bất ổn chính sách kinh tế thế giới tại năm t.

- Xi,t là nhóm biến kiểm soát gồm: Giá trị sổ sách của công ty (BVi,t), thu nhập trên mỗi cổ phiếu của công ty (EPSi,t), tỉ suất lợi nhuận trên vốn chủ sở hữu của công ty (ROEi,t), tỉ lệ lạm phát (CPIt), lãi suất tái chiết khấu (INTt).

- i, t là công ty và thời gian.

- ui,t là sai số ngẫu nhiên.

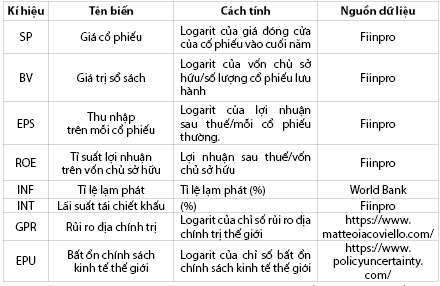

Các biến được sử dụng trong mô hình được mô tả chi tiết trong Bảng 1.

Bảng 1: Bảng giải thích và đo lường các biến trong mô hình

Nguồn: Nhóm tác giả tổng hợp

3.3. Phương pháp ước lượng

Nghiên cứu phân tích dựa trên mô hình hồi quy POOL OLS, FEM và REM. Để lựa chọn mô hình phù hợp nhất, nghiên cứu sẽ thực hiện kiểm định F-test và Hausman. Mô hình phù hợp đã được lựa chọn sẽ thực hiện kiểm định phương sai sai số thay đổi thông qua kiểm định (Breusch-Pagan) White, kiểm định tự tương quan bằng Wooldridge Test, khắc phục hiện tượng tự tương quan và phương sai sai số thay đổi bằng phương pháp bình phương bé nhất tổng quát (GLS) để đưa ra kết quả cuối cùng và lựa chọn mô hình phù hợp. (Bảng 1)

4. Kết quả nghiên cứu

4.1. Thống kê mô tả các biến

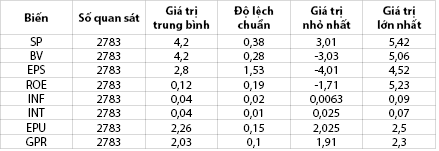

Bảng 2: Kết quả thống kê mô tả các biến trong mô hình

Nguồn: Tính toán của nhóm tác giả

Dựa vào Bảng 2, tất cả các biến trong mô hình nghiên cứu là dữ liệu dạng bảng cân bằng, có 2.783 quan sát từ 232 công ty niêm yết trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh trong thời gian 10 năm. Các biến đều có độ lệch chuẩn không quá cao, các giá trị trung bình và giá trị nhỏ nhất, lớn nhất đều phù hợp. Với mẫu nghiên cứu 2.783 quan sát là cỡ mẫu lớn trong nghiên cứu, do đó, dữ liệu này phù hợp với mô hình hồi quy dạng bảng.

4.2. Ma trận tương quan giữa các biến

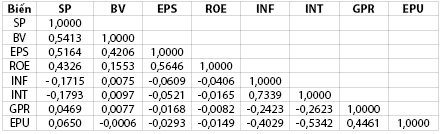

Bảng 3: Kết quả ma trận tương quan

Nguồn: Tính toán của nhóm tác giả

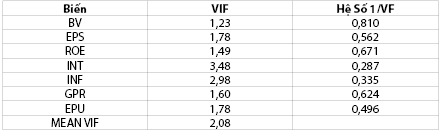

Bảng 3 trình bày kết quả ma trận tương quan, có thể thấy tương quan giữa các biến trong mô hình đều nhỏ hơn 0,8 nên kết quả này không gây ra hiện trượng tự tương quan nghiêm trọng. Ngoài ra, kết quả kiểm định đa cộng tuyến với giá trị VIF lớn nhất là 3,48, VIF trung bình là 2,08 (Bảng 4) nên không xảy ra hiện tượng đa cộng tuyến trong mô hình.

Bảng 4: Kết quả kiểm định đa cộng tuyến

Nguồn: Tính toán của nhóm tác giả

4.3. Phân tích kết quả hồi quy

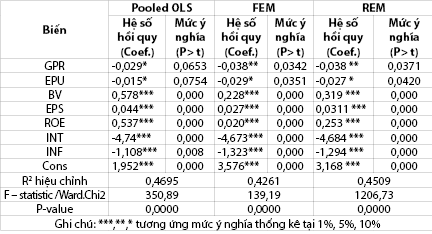

Bảng 5: So sánh kết quả 3 mô hình hồi quy Pooled OLS, FEM, REM

Nguồn: Tính toán của nhóm tác giả

Trong Bảng 5, các kết quả ước lượng được mô tả theo 3 mô hình Pooled OLS, FEM và REM và giải thích mức độ các biến độc lập ảnh hưởng lên biến phụ thuộc trong mô hình hồi quy lần lượt là 46,9%, 42,61% và 45,09%. Điều này cho thấy mô hình nghiên cứu là tương đối tốt và có tính ổn định qua các tiếp cận ước lượng khác nhau.

4.4. Kiểm định lựa chọn mô hình phù hợp

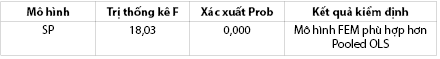

Bảng 6: Kết quả kiểm định F-test

Nguồn: Tính toán của nhóm tác giả

Dựa vào kết quả kiểm định F ở Bảng 6, với mức ý nghĩa 5%, ta có F = 0,0000 < 5%. Bác bỏ giả thuyết H0 → Chọn mô hình FEM

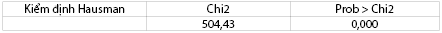

Bảng 7: Kiểm định Hausman

Nguồn: Tính toán của nhóm tác giả

Qua Bảng 7 ta thấy Prob = 0,000 < 0,05, vì vậy, chấp nhận giả thuyết H1, mô hình REM loại bỏ và mô hình FEM được lựa chọn. Qua các kiểm định, có thể thấy FEM là mô hình phù hợp được lựa chọn.

Kiểm định các giả thuyết hồi quy

Nghiên cứu lần lượt kiểm định phương sai sai số thay đổi, kiểm định tự tương quan như sau:

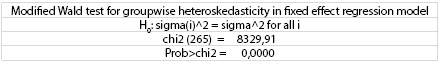

Bảng 8: Kết quả kiểm định Modified Wald

Nguồn: Tính toán của nhóm tác giả

Kiểm định ở Bảng 8 cho kết quả Prob < 0,05, nên ta bác bỏ giải thuyết H0 chấp nhận giả thuyết H1. Kết luận rằng mô hình có hiện tượng phương sai sai số thay đổi.

Bảng 9: Bảng kiểm định Wooldridge

Nguồn: Tính toán của nhóm tác giả

Từ kết quả ở Bảng 9 cho thấy F(1,255) = 256,764 và Prob > F = 0,0000. Kiểm định Wooldridge cho kết quả Prob < 0,05 nên bác bỏ giả thuyết H0 chấp nhận giả thuyết H1. Vậy, mô hình này có hiện tượng tự tương quan.

Như vậy, mô hình FEM xảy ra hiện tượng phương sai sai số thay đổi và hiện tượng tự tương quan. Do đó, nghiên cứu sử dụng phương pháp GLS để xử lí hiện tượng tự tương quan và phương sai sai số thay đổi.

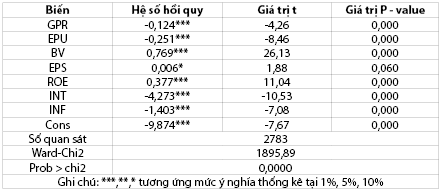

Bảng 10: Kết quả hồi quy theo GLS

Nguồn: Tính toán của nhóm tác giả

Bảng 10 trình bày kết quả hồi quy mô hình theo GLS sau khi đã xử lí vi phạm của mô hình. Kết quả ước lượng GLS cho thấy hai biến toàn cầu quan trọng mà mô hình đang xem xét là rủi ro địa chính trị và bất ổn kinh tế thế giới đều có tác động ngược chiều đến giá cổ phiếu tại Việt Nam ở mức ý nghĩa 1%. Kết quả này tương đồng với các nghiên cứu của Caldara và Iacoviello (2022); Enamul Hoque, Soo Wah và Azlan Shah Zaidi (2019); Smales (2021). Kết quả này có thể được giải thích bởi rủi ro phát sinh từ chiến tranh và các cuộc tấn công khủng bố tạo cơ hội cho những thay đổi đáng kể trong chính sách của chính phủ có tác động rộng rãi đến nền kinh tế và thị trường vốn, do đó, có thể ảnh hưởng đáng kể đến sự biến động giá tài sản (Smales, 2021), đặc biệt là giá cổ phiếu trên TTCK.

Ngoài ra, các biến độc lập thuộc yếu tố bên trong công ty như BV, EPS, ROE có mối quan hệ cùng chiều, có ý nghĩa thống kê với giá cổ phiếu, các biến vĩ mô trong nước khác như INF, INT cũng có ảnh hưởng đến giá cổ phiếu nhưng chiều tác động ngược chiều ở mức ý nghĩa 1%.

Mô hình hồi quy được viết lại như sau:

SPi,t = -9,874 - 0,124* GPRt - 0,251*EPUt + 0,769*BVi,t + 0,006*EPSi,t + 0,377*ROEi,t - 1,403*INFt - 4,273*INTt + ui,t

Theo kết quả của mô hình hồi quy trên, khi rủi ro địa chính trị thế giới tăng 1% thì giá cổ phiếu của các công ty niêm yết trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh giảm 0,124%. Tương tự như vậy, khi bất ổn kinh tế thế giới tăng 1% cũng làm cho giá cổ phiếu trên thị trường Việt Nam giảm 0,251%. Sự biến động chính trị thường đi kèm với thay đổi chính sách kinh tế của một quốc gia và có thể ảnh hưởng đến những quốc gia khác trên toàn cầu. Chính sách thuế, chính sách tiền tệ và các biện pháp kích thích kinh tế có thể bị ảnh hưởng, tác động đến lợi nhuận của các doanh nghiệp và giá cổ phiếu trên TTCK. Khi chỉ số của rủi ro địa chính trị và bất ổn chính sách kinh tế thế giới tăng cao thì giá cổ phiếu cũng trở nên nhạy cảm biến động theo và điều này cũng phù hợp với lí thuyết thị trường hiệu quả.

5. Kết luận và một số khuyến nghị chính sách

Nghiên cứu nhằm mục tiêu tìm hiểu tác động của các yếu tố rủi ro địa chính trị và bất ổn chính sách kinh tế thế giới đến giá thị trường cổ phiếu tại Việt Nam. Bằng phương pháp ước lượng mô hình hồi quy dữ liệu bảng trong giai đoạn 10 năm (2012 - 2022), kết quả nghiên cứu cho thấy, rủi ro địa chính trị và bất ổn chính sách kinh tế thế giới đều tác động đến giá cổ phiếu của các công ty niêm yết trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh, với mức ý nghĩa 1% và mức tác động ngược chiều lần lượt là 0,124 và 0,251. Hơn nữa, các yếu tố như giá trị sổ sách, thu nhập trên mỗi cổ phiếu, tỉ suất lợi nhuận trên vốn chủ sở hữu, tỉ lệ lạm phát, lãi suất tái chiết khấu cũng có tác động, trong đó, các yếu tố thuộc công ty như giá trị sổ sách, thu nhập trên mỗi cổ phiếu, tỉ suất lợi nhuận trên vốn chủ sở hữu tác động cùng chiều đến giá cổ phiếu, trong khi các yếu tố vĩ mô trong nước là tỉ lệ lạm phát, lãi suất tái chiết khấu lại có tác động ngược chiều đến giá tài sản này.

Dựa trên kết quả thu được từ nghiên cứu, nhóm tác giả nêu một số khuyến nghị sau:

Thứ nhất, thúc đẩy hợp tác quốc tế có thể đóng vai trò là một chiến lược quan trọng trong việc giảm thiểu tác động của những bất ổn toàn cầu. Các nhà hoạch định chính sách nên tích cực tham gia hợp tác quốc tế để quản lí và giảm thiểu rủi ro địa chính trị. Điều này có thể liên quan đến việc tham gia các diễn đàn và đàm phán quốc tế cũng như phát triển các hiệp định song phương và đa phương.

Thứ hai, nên duy trì sự ổn định chính sách và khả năng dự đoán để giảm bớt sự không chắc chắn về chính sách kinh tế. Các chính sách kinh tế rõ ràng và nhất quán có thể giúp thu hút đầu tư nước ngoài và hỗ trợ sự ổn định của TTCK Việt Nam.

Thứ ba, các cơ quan quản lí cần đầu tư vào nghiên cứu và phát triển các công cụ phân tích có thể dự đoán tốt hơn tác động của những sự kiện địa chính trị và thay đổi trong chính sách kinh tế từ các quốc gia phát triển. Điều này bao gồm hỗ trợ cho nghiên cứu học thuật và phát triển các mô hình trí tuệ nhân tạo và máy học có thể phân tích lượng dữ liệu khổng lồ để xác định những xu hướng mới nổi và rủi ro tiềm ẩn đến thị trường tài chính nói chung và thị trường cổ phiếu nói riêng.

Thứ tư, đối với nhà đầu tư, nên xem xét đa dạng hóa danh mục đầu tư của mình để quản lí rủi ro liên quan đến rủi ro địa chính trị toàn cầu và sự bất ổn trong chính sách kinh tế của các quốc gia phát triển trên thế giới. Ví dụ như đầu tư vào nhiều lĩnh vực, thị trường và các loại tài sản. Ngoài ra, nhà đầu tư nên theo dõi chặt chẽ các sự kiện địa chính trị toàn cầu và những thông tin liên quan đến chính sách kinh tế của các nền kinh tế lớn như Mỹ, Nhật Bản, EU, Trung Quốc… để lường trước những tác động tiềm ẩn trên TTCK và đưa ra quyết định đầu tư kịp thời.

Tài liệu tham khảo:

1. Agoraki, M.-E. K., Kouretas, G. P., & Laopodis, N. T. (2022). Geopolitical risks, uncertainty, and stock market performance. Economic and Political Studies, 10(3), pages 253-265.

2. Baker, S. R., Bloom, N., & Davis, S. J. (2016). Measuring economic policy uncertainty. The Quarterly Journal of Economics, 131(4), pages 1593-1636.

3. Baker, S. R., Bloom, N., Davis, S. J., & Kost, K. J. (2019). Policy news and stock market volatility.

4. Brogaard, J., & Detzel, A. (2015). The asset-pricing implications of government economic policy uncertainty. Management science, 61(1), pages 3-18.

5. Caldara, D., & Iacoviello, M. (2022). Measuring geopolitical risk. American Economic Review, 112(4), pages 1194-1225.

6. Chen, A. H., & Siems, T. F. (2007). The effects of terrorism on global capital markets. In The economic analysis of terrorism (pages 99-122). Routledge.

7. Christou, C., Cunado, J., Gupta, R., & Hassapis, C. (2017). Economic policy uncertainty and stock market returns in PacificRim countries: Evidence based on a Bayesian panel VAR model. Journal of Multinational Financial Management, 40, pages 92-102.

8. Das, D., Kannadhasan, M., & Bhattacharyya, M. (2019). Do the emerging stock markets react to international economic policy uncertainty, geopolitical risk and financial stress alike? The North American Journal of Economics and Finance, 48, pages 1-19.

9. Das, D., & Kumar, S. B. (2018). International economic policy uncertainty and stock prices revisited: Multiple and Partial wavelet approach. Economics Letters, 164, pages 100-108.

10. Enamul Hoque, M., Soo Wah, L., & Azlan Shah Zaidi, M. (2019). Oil price shocks, global economic policy uncertainty, geopolitical risk, and stock price in Malaysia: Factor augmented VAR approach. Economic research-Ekonomska istraživanja, 32(1), pages 3701-3733.

11. Kang, W., & Ratti, R. A. (2013). Oil shocks, policy uncertainty and stock market return. Journal of International Financial Markets, Institutions and Money, 26, pages 305-318.

12. Ko, J.-H., & Lee, C.-M. (2015). International economic policy uncertainty and stock prices: Wavelet approach. Economics Letters, 134, pages 118-122.

13. Kollias, C., Papadamou, S., & Stagiannis, A. (2011). Terrorism and capital markets: The effects of the Madrid and London bomb attacks. International Review of Economics & Finance, 20(4), pages 532-541.

14. Lê Hồ An Châu, Ngô Sỹ Nam và Nguyễn Thị Mai Huyên (2018). Phản ứng của giá cổ phiếu đối với biến động chính sách kinh tế thế giới và chính sách tiền tệ tại Việt Nam. Tạp chí Nghiên cứu Kinh tế và Kinh doanh châu Á, 29(3), trang 05-22.

15. Nguyễn Thị Mai Huyên và Ngô Sỹ Nam. (2019). Tác động của bất ổn chính sách kinh tế thế giới đến giá cổ phiếu ở các nước khu vực Đông Nam Á. Tạp chí Phát triển và Hội nhập, Số 45(55), trang 9-15.

16. Rigobon, R., & Sack, B. (2005). The effects of war risk on US financial markets. Journal of Banking & Finance, 29(7), pages 1769-1789.

17. Smales, L. A. (2021). Geopolitical risk and volatility spillovers in oil and stock markets. The Quarterly Review of Economics and Finance, 80, pages 358-366.

18. Thân Thị Thu Thủy và Võ Thị Thùy Dương (2015). Sự tác động của các nhân tố kinh tế vĩ mô đến các chỉ số giá cổ phiếu tại Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh. Tạp chí Phát triển và Hội nhập, Số 24 (34), trang 59-67.

19. Trương Đông Lộc (2014). Các nhân tố ảnh hưởng đến sự thay đổi giá của cổ phiếu: Các bằng chứng từ Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh. Tạp chí Khoa học Trường Đại học Cần Thơ, 33 (2014), trang 72-78.

ThS. Nguyễn Thị Mai Huyên, TS. Nguyễn Đặng Hải Yến, Trần Ái Trà My

Trường Đại học Ngân hàng Thành phố Hồ Chí Minh