Keywords: E-banking services, commercial bank, satisfaction.

1. Giới thiệu

Ngày nay, công nghệ thông tin và Internet đã giúp các ngân hàng xây dựng chiến lược phân phối tích hợp đa kênh hiệu quả mang tính toàn cầu từ truyền thông, tiếp thị, bán hàng, chăm sóc khách hàng và cung cấp dịch vụ... Dịch vụ ngân hàng điện tử được xem là xu hướng tất yếu và là lợi thế cạnh tranh của các NHTM trong bối cảnh cạnh tranh và hội nhập quốc tế. Bên cạnh đó, số lượng người sử dụng Internet ngày càng tăng đã tạo cơ hội cho ngành Ngân hàng phát triển các dịch vụ ngân hàng điện tử. Theo trang tổng hợp và cung cấp miễn phí các báo cáo Digital Marketing trên toàn thế giới (Datareportal.com), Việt Nam có 77,93 triệu người dùng Internet vào đầu năm 2023, chiếm tỉ lệ 79,1% tổng dân số. Điều này đã làm thay đổi hành vi tiêu dùng của khách hàng từ cách thức tìm kiếm thông tin, lập kế hoạch, đăng kí và sử dụng dịch vụ đến đánh giá dịch vụ.

Tuy nhiên, khi sử dụng dịch vụ ngân hàng điện tử, khách hàng thường lo sợ về việc bảo mật thông tin cá nhân. Vì thế, đối với dịch vụ ngân hàng điện tử, làm hài lòng khách hàng luôn đóng vai trò quan trọng đối với hoạt động kinh doanh, giúp các NHTM giữ chân khách hàng cũ, thu hút khách hàng tiềm năng, góp phần tăng trưởng doanh thu dịch vụ và đạt lợi thế cạnh tranh.

Tại Hội nghị công bố Quy hoạch và xúc tiến đầu tư vùng ĐBSCL thời kì 2021 - 2030 với chủ đề “Tư duy mới - Tầm nhìn mới - Cơ hội mới - Giá trị mới” được tổ chức vào ngày 21/6/2022, tại thành phố Cần Thơ, Thủ tướng Chính phủ đã nhấn mạnh, vùng ĐBSCL có vị trí, vai trò chiến lược đặc biệt quan trọng cả về kinh tế, văn hóa, xã hội, môi trường, quốc phòng, an ninh và đối ngoại của cả nước. Trên phương diện kinh tế, việc phát triển hệ thống NHTM nói chung cũng như dịch vụ ngân hàng điện tử nói riêng sẽ mang lại lợi ích cho cả khách hàng, ngân hàng và các tỉnh thuộc khu vực ĐBSCL, từ đó góp phần thúc đẩy và hỗ trợ phát triển kinh tế khu vực trong tương lai.

Bên cạnh đó, theo hiểu biết của nhóm tác giả, các nghiên cứu về đo lường chất lượng dịch vụ ngân hàng điện tử đã được thực hiện ở một số khu vực, quốc gia trên thế giới, nhưng chưa có nghiên cứu nào về mối quan hệ giữa chất lượng dịch vụ ngân hàng điện tử và sự hài lòng của khách hàng được nghiên cứu thực nghiệm tại khu vực ĐBSCL. Do đó, nghiên cứu sự hài lòng của khách hàng đối với chất lượng dịch vụ ngân hàng điện tử là thiết thực đối với các NHTM khu vực ĐBSCL nói riêng và ngành Ngân hàng nói chung. Bài viết tập trung nghiên cứu tác động của chất lượng dịch vụ ngân hàng điện tử đến sự hài lòng của khách hàng; đồng thời xác định các khía cạnh đo lường khái niệm chất lượng dịch vụ ngân hàng điện tử. Trên cơ sở đó, bài viết đề xuất một số giải pháp cải tiến chất lượng dịch vụ ngân hàng điện tử nhằm đáp ứng kịp thời nhu cầu ngày càng cao của khách hàng và góp phần nâng cao năng lực cạnh tranh cho các NHTM trong thời gian tới.

2. Tổng quan nghiên cứu và phương pháp nghiên cứu

2.1. Tổng quan nghiên cứu

2.1.1. Dịch vụ ngân hàng điện tử

Hiện nay, có nhiều định nghĩa về dịch vụ ngân hàng điện tử, tuy nhiên các khái niệm này cũng không có sự khác biệt lớn. Dịch vụ ngân hàng điện tử là một loạt các kênh điện tử để thực hiện các giao dịch ngân hàng thông qua Internet, điện thoại di động và máy tính (Lustsik, 2004). Hay dịch vụ ngân hàng điện tử là các giao dịch điện tử giữa ngân hàng với khách hàng mà khách hàng không cần phải đến ngân hàng để thực hiện các giao dịch (Kayabaşı và cộng sự, 2013). Theo đó, ngân hàng sẽ cung cấp các dịch vụ khác nhau thông qua các ứng dụng điện tử, cho phép khách hàng truy cập các dịch vụ ngân hàng mà không cần sự can thiệp của bên thứ ba.

Do đó, dịch vụ ngân hàng điện tử góp phần nâng cao khả năng tự phục vụ của khách hàng, giúp loại bỏ các hạn chế về thời gian và không gian trong việc thực hiện các hoạt động ngân hàng, đảm bảo sự thoải mái và tiện ích cho khách hàng (Hu và Liao, 2011). Bên cạnh đó, dịch vụ ngân hàng điện tử giúp các ngân hàng cung cấp dịch vụ hiệu quả hơn với thời gian xử lí nhanh hơn, hiệu quả hơn, góp phần cải thiện tính linh hoạt của các giao dịch và giảm chi phí nhân sự (Adesina và Ayo, 2010).

2.1.2. Sự hài lòng của khách hàng

Sự hài lòng là thái độ tổng thể của khách hàng đối với một nhà cung cấp dịch vụ hoặc cảm xúc phản ứng với sự khác biệt giữa những gì khách hàng dự đoán trước và những gì họ tiếp nhận đối với sự đáp ứng một số nhu cầu, mục tiêu hay mong muốn (Hansemark và Albinsson, 2004). Hay sự hài lòng là phản ứng thỏa mãn của người tiêu dùng đối với dịch vụ nào đó (Fang và cộng sự, 2014).

Nhiều nghiên cứu trong lĩnh vực ngân hàng cũng cho thấy mối quan hệ chặt chẽ, tích cực giữa chất lượng dịch vụ ngân hàng điện tử và sự hài lòng của khách hàng, từ đó khách hàng sử dụng dịch vụ ngân hàng điện tử nhiều hơn (Asiyanbi và Ishola, 2018; Ayo và cộng sự, 2016; Hammoud và cộng sự, 2018). Sự hài lòng của khách hàng có tác động tích cực đến lòng trung thành và khi ấy lòng trung thành sẽ có tác động tích cực đến hành vi sử dụng dịch vụ nhiều hơn trong tương lai, với khả năng trung thành cao hơn (Giao và cộng sự, 2020; Suariedewi, 2020; Ul và Awan, 2020).

2.1.3. Chất lượng dịch vụ ngân hàng điện tử và các khía cạnh đo lường sự hài lòng đối với chất lượng dịch vụ ngân hàng điện tử

Chất lượng dịch vụ điện tử là sự đánh giá tổng thể và nhận xét chung của khách hàng về quá trình cung ứng dịch vụ điện tử trên thị trường tài chính (Santos, 2003). Hiện nay, nhiều nghiên cứu đề cập đến các thuộc tính nổi bật của chất lượng dịch vụ ngân hàng điện tử. Kayabaşı và cộng sự (2013) cho rằng, chất lượng dịch vụ ngân hàng điện tử gồm bốn khía cạnh: Phản hồi, dễ sử dụng, danh mục sản phẩm và bảo mật. Theo Trần Đức Thắng (2015), chất lượng dịch vụ ngân hàng điện tử thể hiện sự đánh giá tổng hợp của khách hàng về dịch vụ ngân hàng điện tử qua ba khía cạnh: Chất lượng dịch vụ khách hàng trực tuyến, chất lượng hệ thống thông tin trực tuyến và chất lượng sản phẩm, dịch vụ ngân hàng. Hammoud và cộng sự (2018) xác định bốn khía cạnh ảnh hưởng đến chất lượng dịch vụ ngân hàng điện tử: Hiệu quả và dễ sử dụng, sự tin cậy, phản hồi và cộng đồng, tính bảo mật và tính riêng tư.

Theo Parasuraman và cộng sự (1985), tính hiệu quả của dịch vụ được thể hiện qua tốc độ thực hiện và xử lí các giao dịch ngân hàng điện tử. Đây là một trong những yếu tố quyết định mức độ hài lòng của khách hàng. Thông thường, khi tốc độ xử lí, phản hồi chậm trong các giao dịch điện tử sẽ dẫn đến việc cung cấp dịch vụ bị chậm trễ và khiến khách hàng không chắc chắn về việc liệu giao dịch có được hoàn thành hay không (Jun và Cai, 2001). Do đó, tốc độ giao dịch có tác động tích cực đến sự hài lòng và cũng ảnh hưởng đến lòng trung thành của khách hàng (Chaudhry và cộng sự, 2009). Điều này cũng được khẳng định trong nhiều nghiên cứu, kết quả cho thấy, tốc độ xử lí giao dịch nhanh sẽ làm gia tăng sự hài lòng của khách hàng (Ahmad và Al-Zu’bi, 2011; Khadem và Mousavi, 2013; Wirtz và Bateson, 1995). Bên cạnh đó, tính hiệu quả của dịch vụ còn được thể hiện qua tính dễ sử dụng. Vì thế, các ngân hàng đã không ngừng nỗ lực để cung cấp các dịch vụ dễ sử dụng, dễ tương tác nhằm giảm thiểu thời gian giao dịch trực tuyến cho khách hàng (Hussien và Abd El Aziz, 2013; Sikdar và Makkad, 2015).

Cùng với tính hiệu quả thì độ tin cậy cũng là một trong những tiêu chí quan trọng mà khách hàng đánh giá chất lượng dịch vụ ngân hàng điện tử (Liao và Cheung, 2008). Nhiều nghiên cứu thực nghiệm đã chỉ ra rằng độ tin cậy là một trong các yếu tố ảnh hưởng tích cực đến sự hài lòng của khách hàng khi sử dụng dịch vụ ngân hàng điện tử (Hussien và Abd El Aziz, 2013; Kettinger và Lee, 2005; Shah, 2010). Trong một nghiên cứu gần đây, kết quả cho thấy độ tin cậy là một trong các yếu tố được chứng minh làm tăng sự hài lòng của khách hàng với dịch vụ ngân hàng điện tử, đặc biệt là trong giai đoạn dịch Covid-19 (Ul và Awan, 2020).

Ngoài ra, tính bảo mật, an toàn cho thông tin tài chính và thông tin cá nhân của khách hàng cũng là một yếu tố được nhiều nhà nghiên cứu quan tâm (Hussien và Abd El Aziz, 2013; Kimery và McCord, 2002; Miyazaki và Krishnamurthy, 2002). Đối với dịch vụ ngân hàng điện tử, mọi giao dịch như vấn tin số dư tài khoản, chuyển tiền, thanh toán hóa đơn… đều có thể thực hiện trên nền tảng Internet với các thiết bị điện tử như máy tính xách tay, điện thoại thông minh... Do đó, tính bảo mật đóng vai trò quan trọng trong cung ứng dịch vụ ngân hàng điện tử. Điều này cũng được tìm thấy trong nhiều nghiên cứu thực nghiệm sau này, kết quả cho thấy tính bảo mật, riêng tư là một yếu tố có ảnh hưởng đến sự hài lòng của khách hàng trong quá trình sử dụng dịch vụ ngân hàng điện tử (R. Agarwal và cộng sự, 2009; Ahmad và Al-Zu’bi, 2011; Datta, 2010; Shankar và Jebarajakirthy, 2019; Ul và Awan, 2020).

Một yếu tố khác cũng được chỉ ra rằng, có ảnh hưởng tích cực đến sự hài lòng của khách hàng, đó là khả năng phản hồi (Hussien và Abd El Aziz, 2013; Madu và Madu, 2002; Sathiyavany và Shivany, 2018; Shah, 2010). Khả năng phản hồi là sự sẵn lòng và sẵn sàng hỗ trợ, cung cấp dịch vụ nhanh chóng cho khách hàng. Khả năng phản hồi là yếu tố cần thiết để ngân hàng thu hút nhiều khách hàng và có được thành công lâu dài (Sathiyavany và Shivany, 2018). Khả năng phản hồi được thể hiện qua bốn nội dung:

(i) Hệ thống ngân hàng điện tử có thể kiểm soát và vận hành dịch vụ một cách hợp lí; (ii) Các kênh ngân hàng điện tử có thể hướng dẫn khách hàng tiến hành đúng cách trong trường hợp có bất kì hoạt động nào không thành công; (iii) Khả năng phản hồi cũng có thể bao gồm một giải pháp nhanh chóng cho bất kì lỗi nào có thể xảy ra trong các giao dịch ngân hàng điện tử; (iv) Khả năng phản hồi trực tiếp các câu hỏi, thắc mắc của khách hàng (Hammoud và cộng sự, 2018). Kết quả của nhiều nghiên cứu chỉ ra rằng, khả năng phản hồi của dịch vụ ngân hàng điện tử là yếu tố có ảnh hưởng tích cực đến sự hài lòng của khách hàng (Al-Hawary và Al-Smeran, 2017; Hammoud và cộng sự, 2018; Kayabaşı và cộng sự, 2013; Long và cộng sự, 2017; Quang và Thịnh, 2020).

2.2. Phương pháp nghiên cứu

2.2.1. Phương pháp nghiên cứu

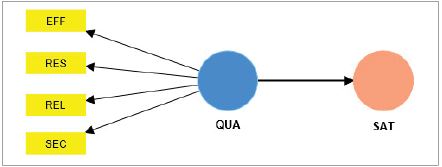

Nghiên cứu sử dụng mô hình PLS-SEM bậc hai dạng kết quả để kiểm định giả thuyết nghiên cứu thông qua phần mềm SmartPLS. Mô hình PLS-SEM là một giải pháp phù hợp có thể khắc phục một số hạn chế của các mô hình truyền thống trong việc khắc phục các sai số đo lường của biến và cho phép ước lượng tham số chi tiết của những phương sai. (Hình 1)

Hình 1: Mô hình nghiên cứu đề xuất

Nghiên cứu tiến hành đánh giá tác động của chất lượng dịch vụ ngân hàng điện tử đến sự hài lòng của khách hàng dựa trên mô hình nghiên cứu của Hammoud và cộng sự (2018). Trong đó, biến Chất lượng dịch vụ ngân hàng điện tử (QUA - Quality) là biến bậc hai, được đo lường bằng 4 biến bậc 1, bao gồm: Tính hiệu quả (EFF - Efficiency); Độ tin cậy (REL - Reliability); Tính bảo mật (SEC - Security) và Khả năng phản hồi (RES - Responsiveness) với giả thuyết rằng chất lượng dịch vụ ngân hàng điện tử tác động tích cực đến sự hài lòng của khách hàng.

2.2.2. Dữ liệu nghiên cứu

Nghiên cứu sử dụng dữ liệu sơ cấp thông qua bảng hỏi cấu trúc với đối tượng khảo sát là những khách hàng cá nhân đã và đang sử dụng dịch vụ ngân hàng điện tử của các NHTM ở khu vực ĐBSCL. Thời gian khảo sát từ tháng 01/2023 đến tháng 3/2023.

Mẫu được chọn theo phương pháp chọn mẫu thuận tiện bằng cách kết hợp phỏng vấn trực tiếp và gửi form khảo sát trực tuyến thông qua biểu mẫu của Google đến người thân, đồng nghiệp và sinh viên… Điều này cho phép sự tham gia đa dạng của đáp viên, tăng tỉ lệ tham gia khảo sát và góp phần tăng tính đại diện cho tổng thể. Nghiên cứu chọn 06 tỉnh có tổng sản phẩm trên địa bàn (GRDP) cao trong khu vực ĐBSCL là các tỉnh Long An, Cần Thơ, Trà Vinh, Vĩnh Long, Kiên Giang và Hậu Giang để tiến hành thực hiện khảo sát.

Cỡ mẫu của nghiên cứu được xác định thông qua quy tắc N:q, quy tắc được sử dụng phổ biến trong mô hình SEM (Jackson, 2003). Theo đó, tác giả đề nghị cỡ mẫu tối thiểu cần thiết sẽ dựa trên tỉ lệ quan sát (N) trên mỗi tham số được ước lượng (q). Một mẫu tối thiểu lí tưởng sẽ có tỉ lệ N:q là 20:1. Nghiên cứu bao gồm 26 tham số ước lượng nên cỡ mẫu tối thiểu lí tưởng là 26 x 20 = 520 quan sát. Sau khi tiến hành sàng lọc phiếu khảo sát kết hợp với kết quả từ form khảo sát, nghiên cứu thu thập được 544 quan sát hợp lệ.

3. Kết quả nghiên cứu và thảo luận

3.1. Đặc điểm mẫu khảo sát

Bằng cách kết hợp phát phiếu trực tiếp và khảo sát trực tuyến qua Google form, nghiên cứu đã thu thập được dữ liệu bao gồm 544 quan sát. Thông tin chung của đáp viên được mô tả ở Bảng 1.

Bảng 1: Đặc điểm mẫu khảo sát

.JPG)

Nguồn: Ước lượng từ mô hình nghiên cứu

Bảng 1 cho thấy, đối tượng trả lời khảo sát là khách hàng đã và đang sử dụng dịch vụ ngân hàng điện tử của các NHTM ở khu vực ĐBSCL. Trong đó, nam đáp viên chiếm 44,3% và nữ đáp viên chiếm 55,7% mẫu. Phần lớn những người được hỏi tương đối trẻ với 41,2% dưới 25 tuổi và 32,9% từ 25 đến 40 tuổi, trong khi khách hàng trên 40 tuổi chỉ chiếm 25,9% trong mẫu khảo sát. Điều này cho thấy các dịch vụ ngân hàng điện tử của các NHTM được thế hệ trẻ (gen Z) đặc biệt quan tâm và sử dụng vì đây là nhóm khách hàng rất năng động và luôn theo kịp với xu hướng. Hầu hết những người được hỏi đều có trình độ đại học với 78,3% và 16,5% có trình độ sau đại học, còn lại đáp viên có trình độ cao đẳng trở xuống chỉ chiếm 5,2%. Đáp viên có trình độ đại học trở lên là một yếu tố tích cực đối với việc sử dụng các dịch vụ ngân hàng điện tử do họ dễ dàng tiếp cận với các dịch vụ và ít gặp khó khăn trong quá trình thực hiện các giao dịch online.

Hầu hết những người được hỏi (64,6%) có thu nhập hằng tháng dưới 7 triệu đồng, 24,6% có thu nhập từ 7 đến 15 triệu đồng/tháng và chỉ 10,8% đáp viên có thu nhập hằng tháng trên 15 triệu đồng. Về thời gian sử dụng dịch vụ ngân hàng điện tử, đa số đáp viên (76,3%) sử dụng dịch vụ ngân hàng điện tử từ 01 năm trở lên và 23,7% khách hàng đã sử dụng dịch vụ ngân hàng điện tử dưới 01 năm. Bên cạnh đó, tần suất sử dụng dịch vụ ngân hàng điện tử trong tháng của khách hàng từ 05 lần trở lên chiếm tỉ trọng cao với 71,1%. Điều này cho thấy những chuyển biến tích cực trong việc phát triển dịch vụ ngân hàng số của các NHTM. Các dịch vụ ngân hàng điện tử đã được nhiều đối tượng khách hàng quan tâm, tìm hiểu và sử dụng. Bên cạnh đó, trong 2 năm trở lại đây do ảnh hưởng của dịch Covid-19 nên tỉ trọng các giao dịch được thực hiện qua dịch vụ ngân hàng điện tử gia tăng đáng kể.

Bên cạnh đó, khi được hỏi về các giao dịch trong quá trình sử dụng dịch vụ ngân hàng điện tử tại các NHTM, kết quả khảo sát cho thấy các giao dịch chuyển tiền, nạp tiền điện thoại, data 3G và dịch vụ thanh toán (điện, nước, Internet, mua sắm…) chiếm tỉ lệ cao nhất, lần lượt là 98,3%, 90,8% và 73%. Ngoài ra, các giao dịch như mở tài khoản, gửi tiết kiệm online và thanh toán phí bảo hiểm định kì cũng được khách hàng lựa chọn khi sử dụng dịch vụ ngân hàng điện tử.

Bảng 2: Kiểm định sự khác biệt giữa nhóm khách hàng

ở thành thị và nông thôn

.JPG)

Nguồn: Ước lượng từ mô hình nghiên cứu

Bảng 2 cho thấy, không có sự khác biệt về sự hài lòng đối với dịch vụ ngân hàng điện tử giữa các khách hàng sống ở thành thị và nông thôn. Hiện nay, nước ta rất chú trọng phát triển mạnh cơ sở hạ tầng để việc trải nghiệm, tiếp cận thông tin trên Internet của người dân được nhanh chóng và thông suốt, đảm bảo từ thành thị đến nông thôn, hạ tầng viễn thông băng rộng triển khai mạnh. Do đó, người dân ở nông thôn vẫn có điều kiện tiếp cận rộng rãi thông tin trên Internet cũng như các dịch vụ ngân hàng điện tử của các NHTM.

Bảng 3: Kiểm định sự khác biệt giữa nhóm khách hàng

sử dụng dịch vụ ngân hàng điện tử của NHTM

do Nhà nước sở hữu trên 50% vốn điều lệ và NHTM cổ phần khác

.JPG)

Nguồn: Ước lượng từ mô hình nghiên cứu

Bảng 3 cho thấy, không có sự khác biệt về sự hài lòng đối với dịch vụ ngân hàng điện tử giữa các khách hàng sử dụng dịch vụ ngân hàng điện tử của NHTM do Nhà nước sở hữu trên 50% vốn điều lệ và các NHTM cổ phần khác. Điều này cho thấy, các dịch vụ ngân hàng điện tử luôn được các NHTM quan tâm phát triển vì đây là xu hướng phát triển tất yếu trong bối cảnh của cuộc Cách mạng công nghiệp lần thứ tư đang diễn ra mạnh mẽ hiện nay. Thật vậy, ngân hàng điện tử không chỉ mang lại ích lợi cho khách hàng mà bản thân các ngân hàng khi xây dựng và phát triển dịch vụ ngân hàng điện tử cũng nhận lại rất nhiều lợi ích. Nhờ đó, ngân hàng tiết kiệm được một phần chi phí vận hành như chi phí nhân sự, mặt bằng… từ đó góp phần tăng doanh thu cho hoạt động kinh doanh của ngân hàng.

3.2. Đánh giá chất lượng biến bậc một (Bảng 4)

Bảng 4: Hệ số Outer Loading của biến bậc 1

.JPG)

Nguồn: Kết quả phân tích PLS-SEM, 2023

Kết quả cho thấy, hệ số Outer Loadings của hầu hết các biến bậc một đều lớn hơn 0,7, như vậy các biến bậc một đều có ý nghĩa trong mô hình (Hair và cộng sự, 2016). Tuy nhiên, biến quan sát RES1 bị loại bỏ và phân tích lại mô hình nghiên cứu do hệ số Outer Loadings chưa đảm bảo (0,245 < 0,7). (Bảng 5)

Bảng 5: Mối quan hệ giữa biến bậc 1 và biến bậc 2

.JPG)

Nguồn: Kết quả phân tích PLS-SEM, 2023

Kết quả phân tích cho thấy p-value Outer Weights của RES (Khả năng phản hồi), REL (Độ tin cậy), SEC (Tính bảo mật) và EFF (Tính hiệu quả) đều nhỏ hơn 0,05, do đó, bốn biến bậc một trong mô hình đều có ý nghĩa trong việc đo lường biến bậc hai (QUA - Chất lượng dịch vụ). Trong đó, chất lượng dịch vụ ngân hàng điện tử được đo lường nhiều nhất bởi độ tin cậy (0,799), khả năng phản hồi (0,764), tính bảo mật (0,749) và cuối cùng tính hiệu quả (0,719) là khía cạnh đo lường ít nhất cho khái niệm chất lượng dịch vụ ngân hàng điện tử. Kết quả này hoàn toàn tương đồng với các nghiên cứu trước đây (Al-Hawary và Al-Smeran, 2017; Hammoud và cộng sự, 2018; Shankar và Jebarajakirthy, 2019; Ul và Awan, 2020).

3.3. Đánh giá độ tin cậy, tính hội tụ và tính phân biệt

Bảng 6: Đánh giá độ tin cậy, tính hội tụ

.JPG)

Nguồn: Kết quả phân tích PLS-SEM, 2023

Kết quả phân tích từ Bảng 6 cho thấy, các biến bậc một bao gồm EFF, RES, REL, SEC và biến bậc hai QUA đều có độ tin cậy và độ hội tụ cao khi các chỉ số Cronbach’s Alpha, CR đều lớn hơn 0,7 và giá trị AVE lớn hơn 0,5 (Hair và cộng sự, 2016).

Kết quả thực hiện tiến trình khởi động 5.000 lần từ Bảng 7 cho thấy khoảng tin cậy 95% của các chỉ số HTMT đều nhỏ hơn 1. Vì vậy, mô hình đo lường của nghiên cứu đạt được mức độ chính xác về sự phân biệt (Henseler và cộng sự, 2015).

Bảng 7: Chỉ số tương quan HTMT

.JPG)

Nguồn: Kết quả phân tích PLS-SEM, 2023

3.4. Đánh giá mô hình cấu trúc (Hình 2)

Hình 2: Mô hình phân tích PLS-SEM

.JPG)

Bảng 8: Mối quan hệ giữa chất lượng dịch vụ

và sự hài lòng của khách hàng

.JPG)

Nguồn: Kết quả phân tích PLS-SEM, 2023

Bảng 8 cho thấy, giá trị p-value bằng 0,000 nhỏ hơn 0,05 và hệ số đường dẫn (Path coefficient) bằng 0,722 cho thấy chất lượng dịch vụ ngân hàng điện tử có tác động tích cực đến sự hài lòng của khách hàng. Bên cạnh đó, hệ số R bình phương hiệu chỉnh của sự hài lòng bằng 0,52 cho thấy chất lượng dịch vụ ngân hàng điện tử giải thích được 52% sự biến thiên của sự hài lòng. Mặt khác, giá trị f2 của chất lượng dịch vụ ngân hàng điện tử bằng 1,087 (lớn hơn 0,35) cho thấy chất lượng dịch vụ ngân hàng điện tử tác động mạnh đến sự hài lòng của khách hàng (Cohen, 1988).

4. Kết luận và gợi ý chính sách

Kết quả nghiên cứu thực nghiệm cho thấy, chất lượng dịch vụ ngân hàng điện tử có tác động tích cực đến sự hài lòng của khách hàng ở khu vực ĐBSCL. Bên cạnh đó, nghiên cứu cho thấy, bốn khía cạnh có tác dụng đo lường khái niệm chất lượng dịch vụ ngân hàng điện tử, gồm: Tính hiệu quả, độ tin cậy, tính bảo mật và khả năng phản hồi. Vì thế, nhằm nâng cao sự hài lòng của khách hàng đối với dịch vụ ngân hàng điện tử trong thời gian tới, nghiên cứu đề xuất một số khuyến nghị dựa trên các yếu tố cấu thành chất lượng dịch vụ ngân hàng điện tử như sau:

Thứ nhất, đảm bảo độ tin cậy khi cung ứng dịch vụ ngân hàng điện tử. Các ngân hàng cần thường xuyên kiểm tra các giao dịch, tốc độ đường truyền; cập nhật những phiên bản mới về phần mềm IPCAS; cài đặt và ứng dụng công nghệ các lớp phòng vệ hiện đại để kiểm soát chặt chẽ giúp website hoạt động tốt nhằm ngăn ngừa các nguy cơ dẫn đến sai sót. Đồng thời, các NHTM cần thực hiện quản lí điện tử an toàn, các xử lí cơ bản cả phía giao dịch viên và người quản lí đều được tích hợp với Internet và các kênh phân phối khác, điều này giúp việc chia sẻ dữ liệu giữa các chi nhánh với hội sở chính diễn ra nhanh chóng, kịp thời và chính xác hơn, từ đó khách hàng được phục vụ tốt hơn.

Thứ hai, đảm bảo khả năng phản hồi được thực hiện nhanh và kịp thời. Đội ngũ nhân viên phụ trách tiếp nhận và phản hồi ý kiến của khách hàng về dịch vụ ngân hàng điện tử cần đảm bảo xử lí công việc nhanh chóng và kịp thời. Bên cạnh đó, các NHTM cần đơn giản hóa thủ tục, rút ngắn thời gian xử lí phát sinh khiếu nại về các sự cố mà khách hàng gặp phải khi sử dụng dịch vụ ngân hàng điện tử. Các NHTM cần đảm bảo tốc độ truy cập, thực hiện giao dịch và phản hồi nhanh chóng, đồng thời xây dựng quy trình xử lí nghiệp vụ nhất quán, công khai quy trình trên website của ngân hàng để tránh mất thời gian chờ đợi của khách hàng.

Thứ ba, tăng cường tính bảo mật của hệ thống ngân hàng điện tử. Các NHTM cần tiếp tục nghiên cứu, áp dụng các công nghệ, phương thức thanh toán hiện đại; các phần mềm cần được cập nhật thường xuyên, sử dụng các phương thức xác thực bảo mật nâng cao nhằm đảm bảo an toàn cho người dùng; tăng cường giám sát công tác thanh toán đảm bảo hoạt động an toàn, hiệu quả trong giao dịch điện tử. Ngoài ra, các NHTM cần chú trọng công tác đào tạo đội ngũ nhân viên giỏi công nghệ, có khả năng quản trị và phòng ngừa rủi ro về an ninh mạng. Mặt khác, các NHTM phải bảo vệ thông tin cá nhân cũng như thông tin tài chính của khách hàng, tuyệt đối không chia sẻ thông tin cá nhân khách hàng với các ngân hàng hay tổ chức khác.

Thứ tư, nâng cao tính hiệu quả của dịch vụ ngân hàng điện tử. Tính hiệu quả được thể hiện qua tốc độ thực hiện, xử lí các giao dịch và tính dễ sử dụng của dịch vụ (Parasuraman và cộng sự, 1985). Do đó, các NHTM cần tiếp tục đầu tư phát triển cơ sở hạ tầng thanh toán, tăng cường áp dụng các công nghệ hiện đại nhằm đẩy nhanh tốc độ xử lí các giao dịch mà vẫn đảm bảo độ chính xác. Bên cạnh đó, các NHTM cũng cần chú ý đến việc thiết kế giao diện của các giao dịch điện tử sao cho bắt mắt, màu sắc hài hòa, bố cục rõ ràng để khách hàng thoải mái và thuận tiện trong quá trình thực hiện các giao dịch trực tuyến.