Tóm tắt: Với sự phát triển về tiềm lực và vị thế quốc tế của Việt Nam, đất nước ta đang trở thành điểm đến hấp dẫn của nhiều nhà đầu tư trong khu vực và quốc tế. Điều này khuyến khích luân chuyển nguồn vốn tăng nhanh để đáp ứng sự phát triển kinh tế. Thị trường tiền tệ liên ngân hàng là thị trường đầu tiên phân bổ nguồn vốn cho nền kinh tế, đóng vai trò quan trọng trong việc điều phối dòng tiền, đảm bảo duy trì giá trị đồng tiền và phòng, chống rửa tiền. Thời gian qua, nhằm đáp ứng nhu cầu đổi mới để phát triển thị trường tiền tệ liên ngân hàng, Ngân hàng Nhà nước Việt Nam (NHNN) đã hoàn thiện xây dựng 4 hệ thống thanh toán quốc gia, đồng thời đa dạng về loại hình giao dịch, giá trị giao dịch và loại đồng tiền. Tuy nhiên, đứng trước sự thay đổi nhanh chóng của công nghệ và yêu cầu kết nối toàn cầu giữa các hệ thống thanh toán quốc gia, cần có những phân tích cụ thể hơn để đáp ứng yêu cầu phát triển của thị trường tiền tệ liên ngân hàng tại Việt Nam. Bài viết này phân tích thực trạng liên quan đến thị trường tiền tệ liên ngân hàng thời kỳ từ 2018 - 2023, qua đó đưa ra một số khuyến nghị đối với sự phát triển thị trường tiền tệ liên ngân hàng Việt Nam trong thời gian tới.

Từ khóa: Thị trường tiền tệ liên ngân hàng, lãi suất liên ngân hàng, thanh toán liên ngân hàng.

DEVELOPING THE INTERBANK CURRENCY MARKET IN VIETNAM:

CURRENT SITUATION AND RECOMMENDATIONS

Abstract: Vietnam has become an attractive destination for regional and global investors, leading to a rapid increase in capital circulation to meet the need for economic development. The interbank currency market plays a crucial role in allocating capital resources, coordinating cash flow, maintaining currency value, and preventing money laundering. Despite building four national payment systems with diverse transaction types, values, and currencies, the State Bank of Vietnam faces challenges due to rapid technological changes. This article analyzes current situation in the interbank currency market from 2018 to 2023, thereby, providing some recommendations for its development in coming time in Vietnam.

Keywords: Interbank currency market, interbank interest rates, interbank payments.

1. Đặt vấn đề

Thị trường tiền tệ liên ngân hàng là một cấu phần quan trọng của thị trường tiền tệ nói riêng và cả nền kinh tế nói chung. Dù thành viên thị trường này chủ yếu là các ngân hàng nhưng chính tại thị trường lại quyết định hướng chảy của dòng vốn và phân bổ nguồn vốn với hiệu quả kinh tế cao nhất. Do đó, đối với ngân hàng trung ương - đơn vị quản lý trực tiếp các tổ chức tín dụng (TCTD), thị trường tiền tệ liên ngân hàng dần trở thành khu vực mang tính chiến lược quan trọng nhất do thị trường là nơi truyền dẫn chính sách tiền tệ trực tiếp đến các TCTD, sau đó tác động nhanh chóng đến các thành phần còn lại của nền kinh tế ở mọi lĩnh vực.

Tại Việt Nam, hoạt động trên thị trường tiền tệ liên ngân hàng thời gian qua đã ghi nhận sự phát triển nhanh chóng cả về chất và lượng. NHNN đã xây dựng thành công 4 hệ thống thanh toán quốc gia đa dạng về loại hình giao dịch, giá trị giao dịch và loại đồng tiền. Tính đến nay, NHNN đã thực hiện tương đối tốt vai trò của mình trên thị trường: Đảm bảo an toàn thị trường và phục vụ nhu cầu hợp pháp của người dùng.

Tuy nhiên, trong bối cảnh hiện nay, thị trường tiền tệ liên ngân hàng đang bộc lộ một số hạn chế như: Rủi ro thanh khoản mang tính hệ thống có khả năng xảy ra khi có thông tin bất lợi trên thị trường; các hệ thống thanh toán chưa có tính liên kết với nhau khiến cho NHNN khó thực hiện chức năng kiểm tra và giám sát của mình, đặc biệt trong bối cảnh tội phạm công nghệ cao ngày càng gia tăng; các TCTD tham gia thị trường còn ở thế bị động, chưa thực sự linh hoạt tìm kiếm cơ hội đầu tư.

2. Thực trạng thị trường tiền tệ liên ngân hàng Việt Nam giai đoạn 2018 - 2023

Về doanh số giao dịch

Trong giai đoạn 2018 - 2023, thị trường tiền tệ liên ngân hàng tại Việt Nam đã ghi nhận sự phát triển nhanh chóng về khối lượng giao dịch qua các năm.

Hình 1: Doanh số giao dịch giai đoạn 2018 - 2023

trên thị trường tiền tệ liên ngân hàng

Đơn vị: Nghìn tỉ đồng

Nguồn: NHNN

Hình 1 cho thấy, tổng doanh số giao dịch liên ngân hàng tăng liên tục qua các năm trong giai đoạn 2018 - 2023 do việc cung ứng tiền tệ trong nền kinh tế thường tăng khoảng 14%/năm. Đặc biệt, năm 2021 và năm 2022 có mức tăng mạnh nhất trong cả giai đoạn, nguyên nhân xuất phát từ hiệu lực của Quyết định số 1813/QĐ-TTg ngày 28/10/2021 của Thủ tướng Chính phủ về việc phê duyệt Đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2021 - 2025 và sự hiện đại hóa của hệ thống thanh toán liên ngân hàng. Những động lực này đã tạo điều kiện cần và đủ cho sự bùng nổ doanh số qua các năm.

Mặc dù vậy, khi phân tích số liệu doanh số liên ngân hàng theo định kỳ hằng năm, có thể thấy sự nhạy cảm của thị trường này trước biến động của kinh tế bao gồm các biến động có chu kỳ như các dịp lễ, Tết dương lịch, Tết âm lịch hay các biến động bất thường như thay đổi về lãi suất, sự xuất hiện của đại dịch Covid-19…

Hình 2: Doanh số giao dịch liên ngân hàng giai đoạn 2018 - 2023 theo tháng

Đơn vị: Triệu đồng

Nguồn: NHNN

Nhìn chung, giai đoạn 2018 - 2023, dù doanh số giao dịch hằng tháng tăng theo từng năm nhưng về cơ bản, quy luật giao dịch (phản ánh tại mô hình đường giao dịch theo các tháng) giữa các năm là giống nhau. Thị trường giao dịch sôi động hơn vào các tháng 1, 2, 3 và tháng 12 do đây là các tháng đầu và cuối năm, trong khi đó, các tháng còn lại duy trì khá ổn định, không có biến động nhiều. Riêng năm 2022 xuất hiện sự khác biệt tại doanh số giao dịch so với cùng kỳ các năm trước. Nguyên nhân xuất phát từ sự xuất hiện của nhiều thông tin không tích cực đối với một ngân hàng thương mại (NHTM) trong hệ thống. Tại thời điểm đó, NHNN đã nhanh chóng giải quyết các vấn đề về thanh khoản trên thị trường và công bố các thông tin chính xác nhằm trấn an thị trường. Do đặc điểm là thị trường nhạy cảm, dù thanh khoản thị trường được hỗ trợ kịp thời nhưng gây ảnh hưởng lớn đến lãi suất chung của nền kinh tế và lãi suất liên ngân hàng nói riêng. Năm 2023 vẫn duy trì quy luật doanh số giao dịch như năm 2022, nguyên nhân có thể do các hình thức hỗ trợ thị trường vào năm 2022 là ngắn hạn (thường từ 1 tháng đến 1 năm).

Mặt khác, về tỉ lệ giao dịch theo loại hình hàng hóa, thị trường tiền tệ liên ngân hàng Việt Nam vẫn có sự ưu ái với các giao dịch như cho vay và gửi tiền hơn.

Bảng 1: Tỉ lệ các giao dịch trên thị trường tiền tệ liên ngân hàng

giai đoạn 2018 - 2023

Đơn vị: %

Nguồn: NHNN

Bảng 1 cho thấy, các giao dịch mua kỳ hạn và mua hẳn giấy tờ có giá chiếm tỉ lệ rất nhỏ trên tổng khối lượng các giao dịch trên thị trường tiền tệ liên ngân hàng. Hai nguyên nhân chính khiến cho loại hình giao dịch này không hấp dẫn đối với nhà đầu tư chính là trên thị trường tiền tệ liên ngân hàng chưa có Hợp đồng mua lại (Repo) chuẩn áp dụng thống nhất cho giao dịch mua lại giấy tờ có giá đối với tất cả thành viên thị trường tiền tệ theo tiêu chuẩn quốc tế và chi phí vận hành của Repo đã tăng cao hơn nhiều trong môi trường lãi suất thấp. Giao dịch Repo phải được xử lý thông qua Sở Giao dịch Chứng khoán Hà Nội (HNX) với mức phí lớn ở kỳ hạn mà các ngân hàng hoạt động sôi động nhất (từ 1 ngày đến 1 tháng).

Về lãi suất trên thị trường

Do thị trường tiền tệ liên ngân là thị trường nguồn vốn ngắn hạn nên nghiên cứu sẽ tập trung phân tích các kỳ hạn sau: Qua đêm, 1 tuần, 2 tuần và 1 tháng từ năm 2018 đến năm 2023.

Hình 3: Lãi suất thị trường liên ngân hàng theo ngày các kỳ hạn

giai đoạn 2018 - 2023

Đơn vị: %/năm

Nguồn: NHNN

Hình 3 cho thấy, lãi suất các kỳ hạn nói chung đều chạm ngưỡng thấp nhất (xấp xỉ 0%/năm) cả giai đoạn vào thời điểm bùng nổ dịch Covid-19 từ đầu năm 2020 đến giữa năm 2022 do các nền kinh tế chủ yếu đóng cửa để đảm bảo công tác phòng, chống dịch dẫn đến nguồn vốn rẻ và dư thừa.

Ngay sau đó, khi dịch bệnh được kiểm soát, kinh tế dần mở cửa để phục hồi, nguồn vốn được khơi thông, lãi suất đã dần tăng và ổn định trở lại (dao động dưới 4%/năm đối với các kỳ hạn). Đến giữa năm 2022, do xảy ra một sự cố bất ngờ khiến thị trường tiền tệ liên ngân hàng bị ngưng trệ; các TCTD thiếu tín nhiệm lẫn nhau, chỉ tin tưởng giao dịch với các ngân hàng quốc doanh và NHNN. Điều này đã đẩy lãi suất cao nhất cả giai đoạn (cao nhất khoảng 10%/năm). Tuy nhiên, căng thẳng lãi suất không kéo dài, theo quan sát, từ cuối năm 2022 đến 2023, lãi suất liên ngân hàng đã được đưa về trạng thái tương đối ổn định so với thời điểm trước đó.

Bên cạnh đó, NHNN là đơn vị giám sát thị trường với nhiệm vụ công bố lãi suất liên ngân hàng hằng ngày. Tuy nhiên, với những phân tích tình hình biến động lãi suất cho thấy, lãi suất bình quân liên ngân hàng do NHNN thông báo ít có tính tham khảo mỗi ngày vì đi sau thị trường 2 ngày. Do tính chất của chế độ báo cáo theo Thông tư số 11/2018/TT-NHNN ngày 17/4/2018 của Thống đốc NHNN sửa đổi, bổ sung một số điều của Thông tư số 35/2015/TT-NHNN ngày 31/12/2015 của Thống đốc NHNN quy định Chế độ báo cáo thống kê áp dụng đối với các TCTD, chi nhánh ngân hàng nước ngoài, báo cáo được các TCTD tạo 1 ngày sau ngày giao dịch và gửi về NHNN trễ nhất 14 giờ cùng ngày. Bên cạnh đó, việc mất cân xứng thông tin giữa các ngân hàng dẫn đến lãi suất chênh lệch cao giữa các phân khúc. Ở những giai đoạn cao điểm, mức chênh lệch này có thể lên đến 1 - 2% tùy vào mức độ khát vốn của các ngân hàng nhỏ.

Về hệ thống thanh toán

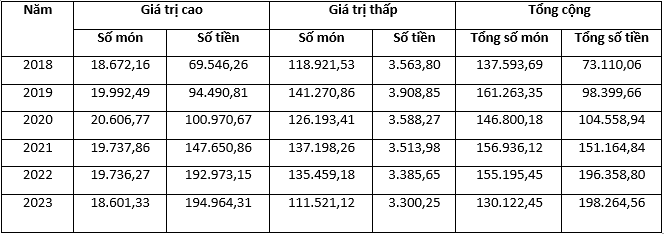

Tình hình giao dịch nội tệ liên ngân hàng qua tiểu hệ thống giá trị cao, tiểu hệ thống giá trị thấp và toàn hệ thống thanh toán điện tử liên ngân hàng trong giai đoạn 2018 - 2023 được thể hiện ở Bảng 2.

Bảng 2: Tình hình giá trị giao dịch qua hệ thống thanh toán điện tử liên ngân hàng giai đoạn 2018 - 2023

Đơn vị tính: Nghìn món/Nghìn tỉ đồng

Nguồn: NHNN

Như vậy, mặc dù giao dịch có giá trị cao tăng khá nhiều những năm gần đây, tuy nhiên, số lượng giao dịch có mức tăng trưởng thấp và có xu hướng giảm từ năm 2020. Với xu hướng thanh toán qua tiểu hệ thống giá trị thấp, có thể thấy, số lượng giao dịch biến động không đều qua các năm (xu hướng giảm từ năm 2022) và giá trị giao dịch giảm từ năm 2020. Nguyên nhân của sự sụt giảm này có thể do nhiều yếu tố nhưng chủ yếu vẫn là dịch vụ chuyển tiền qua hệ thống thanh toán liên ngân hàng đang có một số điểm yếu hơn so với hệ thống bù trừ, chuyển mạch giao dịch tài chính của NAPAS (như thời gian hoàn thành xử lý giao dịch, truy vấn thông tin thẻ/tài khoản người nhận, phí giao dịch…).

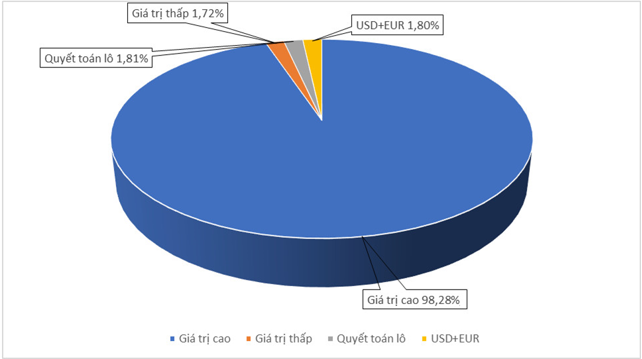

Về tỉ trọng giao dịch qua các cấu phần khác của hệ thống thanh toán liên ngân hàng, hiện nay, số lượng giao dịch giá trị thấp vẫn chiếm tỉ trọng chủ yếu (hơn 87%), số lượng giao dịch quyết toán theo lô và các giao dịch ngoại tệ USD và EUR chiếm tỉ trọng rất thấp do đặc thù của giao dịch quyết toán theo lô là không phát sinh nhiều, còn giao dịch ngoại tệ qua hệ thống thanh toán liên ngân hàng tuy có mức tăng trưởng cao trong năm 2022 nhưng vẫn còn tương đối nhỏ so với thị trường. (Hình 4)

Hình 4: Tỉ trọng số lượng giao dịch của các cấu phần trong hệ thống thanh toán liên ngân hàng

Nguồn: NHNN

Về khối lượng giao dịch, cấu phần thanh toán giá trị cao hiện nay vẫn chiếm tỉ trọng chủ yếu (khoảng 98,28%) vì hệ thống thanh toán liên ngân hàng quốc gia (hệ thống thanh toán xương sống của cả nền kinh tế) là hệ thống thanh toán các giao dịch có giá trị cao, nghĩa là các giao dịch chuyển vốn được chuyển qua đây nên giá trị tương đối lớn, trong khi đó các cấu phần còn lại chỉ chiếm khoảng 1% số lượng giao dịch. (Hình 5)

Hình 5: Tỉ trọng khối lượng giao dịch của các cấu phần trong

hệ thống thanh toán liên ngân hàng

Nguồn: NHNN

3. Một số khuyến nghị

Một là, khuyến khích thành viên thị trường tham gia các giao dịch mua hẳn/ mua kỳ hạn giấy tờ có giá.

Qua tham khảo kinh nghiệm các nước có thị trường tiền tệ liên ngân hàng phát triển, có thể thấy, các quốc gia đều có tỉ lệ giao dịch mua hẳn/mua kỳ hạn giấy tờ có giá lớn (trên 70% tổng giá trị giao dịch/ngày). Nhận thấy, giao dịch mua bán lại các giấy tờ có giá có vai trò lớn trong quá trình đánh giá sự phát triển của thị trường do những giao dịch này thường đòi hỏi nhà đầu tư có chiến lược và kế hoạch đầu tư dài hạn và rõ ràng, khác với loại giao dịch cho vay và gửi tiền - thường là nhà đầu tư kỳ hạn ngắn và an toàn hơn.

Thực tế, các TCTD Việt Nam hiện nay thường nắm giữ đa dạng và khối lượng lớn các giấy tờ có giá. Tuy nhiên, vì gặp một vài hạn chế mà việc giao dịch giấy tờ có giá thường ít được sử dụng hơn. Một số đề xuất giúp khuyến khích các TCTD tích cực tham gia các giao dịch mua hẳn/mua kỳ hạn giấy tờ có giá hơn như sau:

Mặc dù năm 2019, Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) đã giới thiệu phiên bản rút gọn của GMRA (Global Master Repurchase Agreement), nhưng cần đưa vào các điều khoản về bù trừ ròng khi chấm dứt hợp đồng do mất khả năng thanh toán theo Luật Phá sản. Do đó, cần sửa đổi, bổ sung Thông tư số 21/2012/TT-NHNN ngày 18/6/2012 của Thống đốc NHNN quy định về hoạt động cho vay, đi vay; mua, bán có kỳ hạn giấy tờ có giá giữa các TCTD, chi nhánh ngân hàng nước ngoài. Cụ thể: Xây dựng Repo chuẩn áp dụng thống nhất cho giao dịch mua lại giấy tờ có giá đối với tất cả thành viên thị trường tiền tệ theo tiêu chuẩn quốc tế.

Theo các thành viên thị trường, lý do cho việc “không được ưa chuộng” đối với giao dịch Repo này có hai vấn đề. Thứ nhất, việc tăng mua ngoại tệ của NHNN khiến các ngân hàng dễ dàng hơn để tìm kiếm thanh khoản thông qua cho vay không có bảo đảm. Thứ hai, chi phí vận hành của Repo đã tăng cao hơn nhiều trong môi trường lãi suất thấp. Giao dịch Repo phải được xử lý thông qua HNX với mức phí lớn ở kỳ hạn mà các ngân hàng hoạt động sôi động nhất (từ 1 ngày đến 1 tháng). Theo Thông tư số 101/2021/TT-BTC ngày 17/11/2021 của Bộ trưởng Bộ Tài chính quy định giá dịch vụ trong lĩnh vực chứng khoán áp dụng tại Sở giao dịch chứng khoán và Tổng công ty lưu ký và bù trừ chứng khoán Việt Nam, giá dịch vụ lưu ký đối với công cụ nợ theo quy định tại Luật Quản lý nợ công là 0,14 đồng/công cụ nợ/tháng, tối đa 1.400.000 đồng/tháng/mã công cụ nợ, giá dịch vụ chuyển khoản chứng khoán giữa các tài khoản của nhà đầu tư tại các thành viên lưu ký khác nhau: 0,3 đồng/1 chứng khoán/1 lần chuyển khoản/1 mã chứng khoán (tối đa 300.000 đồng/1 lần chuyển khoản/1 mã chứng khoán), giá dịch vụ giao dịch Repo đến 2 ngày: 0,00035% giá trị giao dịch, giá dịch vụ giao dịch Repo từ 3 đến 14 ngày: 0,00028% giá trị giao dịch, giá dịch vụ giao dịch Repo trên 14 ngày: 0,00042% giá trị giao dịch. Đối với các giao dịch Repo trên thị trường tiền tệ liên ngân hàng (khoảng 100 tỉ đồng trở lên), mức phí giao dịch trên gần như tương đương với lãi suất được hưởng trong mỗi giao dịch. Do đó, cần nghiên cứu lại mức phí cho giao dịch Repo.

Các quy định quản lý thận trọng và chế độ kế toán đối với giao dịch Repo cũng có nghĩa là các giao dịch Repo làm giảm khả năng cung cấp các khoản vay của các ngân hàng (theo Thông tư số 41/2016/TT-NHNN, Thông tư số 22/2019/TT-NHNN và Thông tư số 08/2020/TT-NHNN của Thống đốc NHNN). Ngoài ra, thanh toán giao dịch Repo là T+1, có nghĩa là thậm chí với các giao dịch Repo thì các ngân hàng vẫn cần dự báo và quản lý thanh khoản trước 1 ngày. Cần xúc tiến thực hiện thanh toán T+0 đối với giao dịch Repo sẽ tăng cường tính hiệu quả đối với việc quản lý thanh khoản hằng ngày của các ngân hàng.

Hai là, nâng cấp hệ thống thanh toán liên ngân hàng, định hướng tập trung.

Cần dự tính mức độ, quy mô phát triển của hệ thống thanh toán điện tử liên ngân hàng để đáp ứng kịp thời yêu cầu phát triển thanh toán không dùng tiền mặt của nền kinh tế, cũng như khả năng phát triển cấu phần thanh toán giá trị thấp (LV) để “dự phòng một phần khối lượng xử lý thanh toán cho hệ thống thanh toán bù trừ bán lẻ của NAPAS” theo chỉ đạo của Ban Cán sự Đảng NHNN; mặt khác, cần hướng tới phát triển hệ thống thanh toán điện tử liên ngân hàng là trung tâm thanh quyết toán các giao dịch thanh toán đa tệ, giao dịch thanh toán tiền chứng khoán với đầy đủ tính năng, dịch vụ của hệ thống thanh toán bán buôn.

Ba là, nâng cao chất lượng giám sát thị trường liên ngân hàng của NHNN thông qua việc hoàn thiện khung khổ giám sát của NHNN, trong đó thể hiện rõ đối tượng, phạm vi giám sát của NHNN bao gồm: Các hệ thống thanh toán quan trọng, hoạt động cung ứng dịch vụ thanh toán, dịch vụ trung gian thanh toán, các hệ thống thanh toán được chỉ định, việc kết nối, hợp tác với các tổ chức, hệ thống thanh toán ở nước ngoài; xây dựng, triển khai Bộ chỉ tiêu giám sát dựa trên rủi ro, trong đó các chỉ tiêu nhận diện và cảnh báo sớm các rủi ro đối với hoạt động của các hệ thống thanh toán, hoạt động cung ứng dịch vụ thanh toán, dịch vụ trung gian thanh toán; xây dựng, triển khai hệ thống, công cụ giám sát trực tuyến, kịp thời, tự động hóa. Xây dựng cơ sở dữ liệu tập trung về các đối tượng giám sát, về các tài khoản thanh toán, ví điện tử, thẻ ngân hàng. Nâng cao năng lực giám sát hệ thống thanh toán, trong đó: Hoàn thiện tổ chức bộ máy, đào tạo nguồn nhân lực phục vụ hoạt động giám sát của NHNN; xây dựng Sổ tay giám sát. Hoàn thiện chức năng giám sát của NHNN đối với các hệ thống thanh toán quan trọng trong nền kinh tế, phù hợp các chuẩn mực giám sát theo các nguyên tắc do Ngân hàng Thanh toán Quốc tế (BIS) và Tổ chức Quốc tế các Ủy ban Chứng khoán (IOSCO); xây dựng, bảo đảm các hệ thống thanh toán quốc gia hoạt động an toàn, hiệu quả và thông suốt; giám sát hiệu quả các hoạt động thanh toán xuyên biên giới, thanh toán quốc tế; giám sát việc cung ứng các phương tiện, dịch vụ thanh toán và quyết toán đến năm 2025, định hướng đến năm 2030.

Bốn là, thay đổi thời gian công bố lãi suất liên ngân hàng trên website NHNN: Muộn nhất là 17h cuối ngày giao dịch; phát triển hệ thống thanh toán liên ngân hàng giúp cung cấp số liệu chính xác và tức thời. Đồng thời, tự động lọc ra các giao dịch bất thường (chênh lệch lớn so với tình hình chung về lãi suất và khối lượng quá lớn so với quy mô của ngân hàng) và lập thành một báo cáo riêng về các giao dịch này để đơn vị thực hiện tra soát hoặc yêu cầu kiểm tra giao dịch nếu thấy bất thường; tất cả các hệ thống thanh toán do NHNN cấp phép đều phải có kết nối với hệ thống chung của NHNN và có hệ thống cảnh báo tức thời giúp NHNN khai thác ngay thông tin khi cần mà không cần liên lạc với đơn vị chủ quản, đồng thời nhận được tín hiệu khi có các giao dịch bất thường; thêm vào đó, cần phổ biến rộng rãi hơn nữa dịch vụ thanh toán ngoại tệ của hệ thống thanh toán điện tử liên ngân hàng: Khuyến khích các đơn vị tham gia và cập nhật dịch vụ dễ sử dụng và tiện lợi hơn để kiểm soát tốt hơn cung cầu ngoại tệ, từ đó, lãi suất trong nước duy trì ổn định hơn.

Tài liệu tham khảo:

1. Nghị định số 102/2022/NĐ-CP ngày 12/12/2022 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của NHNN.

2. Thông tư số 08/2020/TT-NHNN ngày 14/8/2020 của Thống đốc NHNN sửa đổi, bổ sung một số điều của Thông tư số 22/2019/TT-NHNN ngày 15/11/2019 của Thống đốc NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài.

3. Thông tư số 22/2019/TT-NHNN ngày 15/11/2019 của Thống đốc NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài.

4. Thông tư số 20/2018/TT-NHNN ngày 30/8/2018 của Thống đốc NHNN quy định về giám sát các hệ thống thanh toán.

5. Thông tư số 26/2020/TT-NHNN ngày 31/12/2020 của Thống đốc NHNN quy định việc phát ngôn và cung cấp thông tin của NHNN.

6. Thông tư số 41/2016/TT-NHNN ngày 30/12/2016 của Thống đốc NHNN quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài.

7. Website BIS (The Bank for International Settlements).

8. Website NHNN - sbv.gov.vn

Bùi Thị Mến (Học viện Ngân hàng)

Trương Thảo Anh, Đặng Sao Mai (Ngân hàng Nhà nước Việt Nam)