Keywords: Buy now pay later, digital banking, cashless shopping, e-wallet.

1. Giới thiệu

1.1. Lịch sử hình thành và phát triển dịch vụ BNPL

BNPL không chỉ là dịch vụ mới nổi tại Việt Nam mà còn là một xu hướng toàn cầu, có nguồn gốc từ sự phát triển của công nghệ thanh toán và tín dụng tiêu dùng. Khái niệm này bắt đầu xuất hiện vào đầu những năm 2000 tại các nước phát triển như Hoa Kỳ và Anh, khi các công ty tài chính bắt đầu cung cấp giải pháp thanh toán cho phép khách hàng tách biệt việc mua hàng và thực hiện thanh toán thành nhiều kì hạn khác nhau. Tại Việt Nam, BNPL bắt đầu được biết đến rộng rãi vào năm 2015, khi thương mại điện tử bắt đầu bùng nổ và nhu cầu tiêu dùng tăng cao. Ban đầu, các dịch vụ này thường được cung cấp thông qua các công ty tài chính đã có mặt lâu năm như Home Credit hay FE Credit, chủ yếu tập trung vào các sản phẩm điện tử và gia dụng. Tuy nhiên, sự phát triển của Internet và điện thoại thông minh đã mở rộng phạm vi của BNPL, cho phép lan tỏa sang các lĩnh vực khác như thời trang, du lịch, giáo dục và thậm chí là dịch vụ y tế. Theo báo cáo của Research and Markets, vào tháng 02/2024, quy mô thị trường BNPL tại Việt Nam thời điểm cuối năm 2023 đạt 1,32 tỉ USD và được kì vọng tăng trưởng 44% trong năm 2024, đạt mức 1,9 tỉ USD. Trong giai đoạn 2024 - 2029, thị trường dịch vụ BNPL ở Việt Nam kì vọng sẽ đạt tốc độ tăng trưởng kép hằng năm là 29,2% và đạt quy mô là 6,89 tỉ USD năm 2029.

Sự phát triển của BNPL trên thế giới và tại Việt Nam có thể được chia thành ba giai đoạn chính. Giai đoạn đầu tiên là sự ra đời và áp dụng công nghệ, khi các nhà cung cấp dịch vụ như PayPal (với PayPal Credit) và Klarna từ Thụy Điển bắt đầu phổ biến mô hình này. Giai đoạn thứ hai là sự mở rộng và chấp nhận rộng rãi, trong đó các công ty khác như Afterpay và Affirm gia nhập thị trường và bắt đầu mở rộng sang các quốc gia khác. Giai đoạn thứ ba, đặc biệt tại Việt Nam, là giai đoạn thích ứng và tích hợp, với sự tham gia của các ngân hàng và công ty công nghệ tài chính trong nước, như Momo hay ZaloPay, nhằm cung cấp các giải pháp BNPL tùy biến cho thị trường địa phương.

1.2. Lợi ích từ dịch vụ BNPL mang lại cho nền kinh tế

Trong bối cảnh tỉ lệ tiếp cận tín dụng và sử dụng thẻ tín dụng tại Việt Nam còn thấp do yêu cầu cao về điều kiện tài sản bảo đảm và thu nhập của người dân, dịch vụ BNPL trở thành một giải pháp tài chính thay thế hấp dẫn (Thế Phương, 2023). Theo báo cáo của Công ty Cổ phần FiinGroup, dù tỉ trọng thẻ tín dụng trong cho vay tiêu dùng của cả khối ngân hàng và công ty tài chính đã tăng trong những năm gần đây, nhưng con số này không vượt quá 10%. Cụ thể, thẻ tín dụng nội địa chỉ chiếm khoảng 5,5% tổng dư nợ. Điều này chỉ ra một khoảng trống lớn trong việc cung cấp các giải pháp tài chính linh hoạt cho người tiêu dùng Việt Nam.

Sau đây là một số lợi ích chính mà BNPL có thể mang lại cho nền kinh tế:

Tác động tích cực đến nền kinh tế và tăng trưởng GDP: Theo báo cáo của Oxford Economics về tác động của BNPL lên kinh tế Australia, trong năm 2021, BNPL đã tạo thêm 99.200 việc làm mới và đóng góp 14,3 tỉ USD vào GDP. Cũng theo báo cáo trên, tác động tổng thể của BNPL lên nền kinh tế đạt mức 1.256 tỉ USD trong năm 2021 bao gồm tiết kiệm lãi suất và phí khi giao dịch cho khách hàng, tăng trưởng trong tiêu dùng và doanh thu, quản lí chi phí hiệu quả trong doanh nghiệp. Đây là minh chứng cho sự ảnh hưởng tích cực của BNPL đối với việc làm, tiêu dùng và tăng trưởng GDP.

Cải thiện tỉ lệ hoàn thành mua hàng và thúc đẩy chi tiêu tiêu dùng: Dịch vụ BNPL đã tạo điều kiện cho người tiêu dùng tăng chi tiêu cá nhân, đặc biệt là trong và sau bối cảnh đại dịch Covid-19 khi nhu cầu mua sắm trực tuyến tăng cao. Dữ liệu từ Affirm cho thấy, sử dụng BNPL tại các trang thương mại điện tử đã giúp nâng cao tỉ lệ hoàn thành mua hàng lên đến 20 - 30%. Điều này không chỉ làm tăng doanh thu cho các nhà bán lẻ, thúc đẩy chi tiêu mà còn cải thiện trải nghiệm mua sắm cho người tiêu dùng.

2. Thực trạng hoạt động của dịch vụ BNPL tại thị trường Việt Nam

2.1. Cách thức dịch vụ BNPL hoạt động

Nguyên tắc hoạt động của BNPL là các đơn vị cung cấp dịch vụ sử dụng dữ liệu lớn, mô hình học máy và trí tuệ nhân tạo để chấm điểm khách hàng, từ đó phê duyệt một giá trị hạn mức trước khi khách hàng sử dụng BNPL. Khách hàng càng ít rủi ro thì giá trị hạn mức càng lớn. Dữ liệu lớn cho phép xử lí và phân tích lượng lớn dữ liệu từ nhiều nguồn, giúp nhận diện xu hướng và dấu hiệu rủi ro chính xác. Trí tuệ nhân tạo và các thuật toán học máy tự động hóa đánh giá tín dụng, đưa ra quyết định chính xác hơn, giảm thiểu rủi ro và tổn thất. Biểu đồ 1 mô tả quy trình tổng quát từ lúc khách hàng đăng kí (eKYC) sử dụng các dịch vụ ví điện tử và/hoặc sàn thương mại điện tử cho đến bước kích hoạt và sử dụng dịch vụ BNPL. Tuy nhiên, tại mỗi đơn vị cung cấp dịch vụ khác nhau, quy trình có thể thay đổi để phù hợp với hệ thống công nghệ thông tin và khẩu vị rủi ro.

Biểu đồ 1: Nguyên tắc hoạt động của BNPL

Nguồn: Tác giả tổng hợp

Để đảm bảo lợi nhuận và quản trị rủi ro hiệu quả, các đơn vị cung cấp dịch vụ BNPL cần dự đoán khả năng vỡ nợ của khách hàng. Xây dựng mô hình chấm điểm khách hàng đòi hỏi nhiều nguồn lực, từ hiểu bối cảnh kinh doanh, phân tích yêu cầu, đến thiết kế mô hình. Quy trình này bao gồm thu thập và xử lí dữ liệu phù hợp, phát triển đội ngũ nhà khoa học dữ liệu chất lượng, đầu tư cơ sở hạ tầng phần cứng và phân tích kết quả mô hình. Hiệu quả của mô hình dự đoán hành vi phụ thuộc vào chất lượng và số lượng dữ liệu đầu vào. Dữ liệu cần được thu thập từ nhiều nguồn khác nhau và làm sạch để loại bỏ sai sót, trùng lặp và các bản ghi phi logic. Thông tin khách hàng bao gồm thu nhập, chi tiêu, định danh (ID, số điện thoại, địa chỉ, học vấn), sử dụng dịch vụ viễn thông, chi trả hóa đơn, mối quan hệ, hành vi sử dụng ví điện tử và mua sắm trực tuyến, thông tin điện thoại và Internet, giao dịch ngân hàng và các thông tin cá nhân từ cơ quan nhà nước. Từ dữ liệu này, thuật toán sẽ tính toán điểm tín dụng của khách hàng để xác định hạn mức tín dụng. Quá trình này không chỉ giúp phân loại khách hàng tốt và xấu mà còn tối ưu hóa việc quản lí rủi ro và tăng hiệu quả kinh doanh.

2.2. Tiềm năng phát triển dịch vụ BNPL tại thị trường Việt Nam

Cơ cấu dân số vàng được dự đoán duy trì đến năm 2041

Dân số trung bình của Việt Nam năm 2023 đạt 100,3 triệu người, trong đó lực lượng lao động từ 15 tuổi trở lên là 52,4 triệu người, tăng khoảng 0,7 triệu người so với năm 2019. Hiện tại, Việt Nam đang đạt tỉ lệ dân số vàng trong đó tỉ trọng nhóm dân số trẻ từ 0 - 14 tuổi ở mức 23,9%; trong khi nhóm dân số từ 60 tuổi trở lên có sự gia tăng từ 11,9% năm 2019 lên 13,9% vào năm 2023. Đặc biệt, nhóm dân số trong độ tuổi từ 15 - 59 tuổi (dân số trong độ tuổi lao động) vẫn chiếm mức cao nhất và đạt 62,2%. Theo báo cáo của Tổng cục Thống kê năm 2023, cơ cấu dân số vàng của Việt Nam sẽ kéo dài đến năm 2041. Do đó, đây là thời cơ để Việt Nam thúc đẩy phát triển kinh tế và xã hội, đặc biệt các dịch vụ hướng đến giới trẻ và tầng lớp trung lưu như dịch vụ BNPL.

Quy mô của BNPL hiện tại vẫn còn khiêm tốn và chiếm một phần nhỏ trong quy mô thương mại điện tử tại Việt Nam

Các bên cung cấp dịch vụ BNPL ở Việt Nam hiện nay có thể chia thành 3 nhóm: Nhóm 1 thuộc các công ty tài chính như Home Credit, LotteFinance, FE Credit…; nhóm 2 là các Start-up chuyên về BNPL như Fundiin, Kredivo, Ree-pay, Kaypay…; nhóm 3 gồm sàn thương mại điện tử như Shopee, Lazada. Hiện nay, phần lớn người tiêu dùng đang nhận diện BNPL thông qua các sàn thương mại điện tử, tuy nhiên tỉ lệ sử dụng thực tế lại đang ở mức thấp.

Theo báo cáo của Research and Market (2024) thì quy mô BNPL tại Việt Nam năm 2023 là 1,32 tỉ USD, so với quy mô thị trường thương mại điện tử Việt Nam ước tính đạt 20,5 tỉ USD cùng năm, cho thấy dịch vụ BNPL chỉ chiếm chưa đến 6,5% trong tổng quy mô thương mại điện tử. Thị trường thương mại điện tử Việt Nam được dự báo sẽ tăng trưởng liên tục với tỉ lệ tăng trưởng bình quân (CAGR) đạt 10,09% trong giai đoạn 2024 - 2029. Dịch vụ BNPL dự kiến sẽ tăng trưởng ổn định trong giai đoạn này, ghi nhận tốc độ tăng trưởng kép hằng năm là 29,2%. Tổng giá trị sử dụng dịch vụ BNPL trong nước cũng được dự báo sẽ tăng từ 1,32 tỉ USD vào năm 2023 lên 6,89 tỉ USD vào năm 2029. Như vậy, đây là dấu hiệu cho thấy thị trường dịch vụ BNPL có thể tiếp tục mở rộng quy mô và phân khúc khách hàng, nhằm đáp ứng nhu cầu chi tiêu của người tiêu dùng thông qua các kênh mua sắm trực tuyến phù hợp với thị hiếu của giới trẻ.

Thu nhập bình quân đầu người được dự đoán liên tục tăng, đặc biệt ở các độ tuổi trẻ

Theo dữ liệu từ Quỹ Tiền tệ quốc tế (IMF), thu nhập bình quân đầu người năm 2023 đạt mức 4.324 USD/người và được dự đoán sẽ tiếp tục tăng trưởng qua các năm; dự kiến năm 2029 sẽ chạm ngưỡng 6.543 USD/người, CARG là 7,1%/năm. (Hình 1)

Hình 1 : Thu nhập bình quân đầu người Việt Nam giai đoạn 1980 - 2023 và dự đoán tới năm 2029

Đơn vị tính: USD

Nguồn: IMF

Báo cáo của McKinsey (2021) đã dự đoán từ năm 2021 - 2030, Việt Nam có thể tăng thêm 36 triệu người vào tầng lớp tiêu dùng. Ngoài ra, thu nhập bình quân đầu người ở các tầng lớp trẻ sẽ tăng nhanh trong giai đoạn từ 2023 - 2028. Do vậy, sẽ cần phải có những dịch vụ như BNPL để đáp ứng nhu cầu ngày càng lớn của tầng lớp trẻ đang phát triển rất nhanh này.

Tỉ lệ sử dụng thẻ tín dụng thấp, chưa triệt để khai thác tiêu dùng từ khách hàng

Theo Giám đốc điều hành Công ty Cổ phần Tư vấn đầu tư và Quản lí tài sản FIDT Ngô Thành Huấn, chỉ có hơn 4% dân số Việt Nam sở hữu thẻ tín dụng, trong khi tỉ lệ này ở các quốc gia lân cận cao hơn nhiều như: Singapore 49%, Thái Lan 10%, Malaysia 21%, Trung Quốc 21% và Nhật Bản 68%. Dịch vụ thẻ tín dụng hiện mới chỉ đáp ứng một phần nhỏ nhu cầu tài chính của người dân, đặc biệt là phân khúc cao cấp với khách hàng có thu nhập cao và ổn định. Điều này khiến phần lớn người dân Việt Nam, đặc biệt là những người có thu nhập trung bình và thấp, chưa được tiếp cận các dịch vụ tài chính phù hợp.

Mặc dù hiện nay thanh toán thẻ và thanh toán không dùng tiền mặt đã đạt được thành tựu lớn, tuy nhiên, sự bùng nổ này chủ yếu tập trung ở thành thị. Trong khi đó, khu vực nông thôn, vùng sâu, vùng xa thì 90% giao dịch vẫn là tiền mặt. Hệ thống chấp nhận thanh toán thẻ như mạng lưới POS còn mỏng, nhiều người dân vẫn e ngại tính an toàn của công nghệ thanh toán mới. Do vậy, ngân hàng còn nhiều tiềm năng khai thác.

Tuy nhiên, với tỉ lệ sử dụng điện thoại thông minh ngày càng cao và sự bùng nổ của khoa học, công nghệ, đặc biệt là trí tuệ nhân tạo, các ngân hàng và công ty tài chính có cơ hội lớn để đáp ứng nhu cầu của phân khúc khách hàng tiềm năng này. Những tiến bộ trong lĩnh vực trí tuệ nhân tạo sẽ hỗ trợ rất nhiều cho việc mở rộng và phát triển các dịch vụ thanh toán không dùng tiền mặt, như BNPL, tại khu vực nông thôn và vùng sâu, vùng xa.

3. Những thách thức và khó khăn gặp phải để phát triển thị trường BNPL hiệu quả và lành mạnh tại Việt Nam

Thách thức về pháp lí trong triển khai dịch vụ BNPL

Việc triển khai dịch vụ BNPL hiệu quả tại thị trường Việt Nam đối mặt với thách thức lớn trong việc thu thập và xử lí dữ liệu khách hàng. Để phát triển mô hình dự đoán và quản lí rủi ro một cách chính xác, các công ty cần tiếp cận nguồn dữ liệu sạch và chất lượng cao. Tuy nhiên, việc thiếu một cơ chế pháp lí rõ ràng cho phép thu thập và sử dụng dữ liệu từ các nguồn như thông tin dân cư, viễn thông, thuế… khiến cho việc xây dựng các mô hình này trở nên khó khăn. Thêm vào đó, Nghị định số 13/2023/NĐ-CP ngày 17/4/2023 của Chính phủ về bảo vệ dữ liệu cá nhân cũng đặt ra các hạn chế nghiêm ngặt về việc thu thập và sử dụng thông tin cá nhân nhằm đảm bảo quyền riêng tư cho người dùng. Do vậy, các doanh nghiệp cần phải nỗ lực tìm kiếm giải pháp để cân bằng giữa việc tuân thủ pháp luật về bảo mật dữ liệu và việc tối ưu hóa quá trình thu thập dữ liệu, đồng thời Chính phủ cần thúc đẩy việc thiết lập một khuôn khổ pháp lí minh bạch hơn cho các hoạt động này.

Để thực hiện dịch vụ BNPL nói riêng và các dịch vụ Fintech khác nói chung một cách hiệu quả tại thị trường Việt Nam, việc thiết lập một khung pháp lí rõ ràng và đầy đủ là vô cùng cần thiết. Sự thiếu vắng của các quy định cụ thể không chỉ gây khó khăn cho các doanh nghiệp trong việc triển khai và mở rộng hoạt động mà còn ảnh hưởng đến sự tin tưởng của người tiêu dùng. Ví dụ, chưa có quy định cụ thể về việc xử lí nợ xấu trong dịch vụ BNPL có thể dẫn đến tình trạng gia tăng nợ xấu, ảnh hưởng không nhỏ đến nền kinh tế.

Tác động của môi trường kinh tế vĩ mô lên dịch vụ BNPL nói riêng và dịch vụ tài chính tiêu dùng nói chung

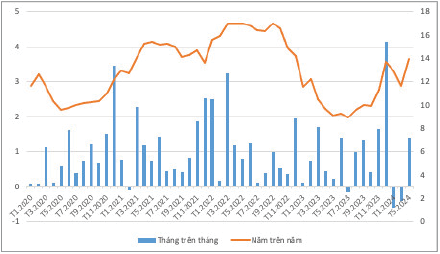

Trong bối cảnh kinh tế toàn cầu hiện nay, Việt Nam đang phải đối mặt với nhiều thách thức kinh tế do các yếu tố bên ngoài gây ra. Sự gia tăng lãi suất toàn cầu, các căng thẳng địa chính trị và những bất ổn khác đã ảnh hưởng đáng kể đến nền kinh tế Việt Nam. Điều này dẫn đến tốc độ tăng trưởng kinh tế chậm lại, lạm phát có dấu hiệu tăng, khiến cho việc tăng trưởng tín dụng trở nên khó khăn hơn và tiêu dùng suy giảm. (Hình 2)

Hình 2: Tăng trưởng tín dụng từ năm 2020 - tháng 5/2024

Nguồn: NHNN

Xu hướng tăng lãi suất trên phạm vi toàn cầu, đặc biệt là từ các nền kinh tế lớn, có ảnh hưởng tiêu cực đến khả năng vay mượn và chi tiêu của người dân cũng như doanh nghiệp. Lãi suất cao hơn dẫn đến chi phí vay mượn tăng, từ đó hạn chế đầu tư và tiêu dùng. Mặc dù Việt Nam đã cố gắng duy trì mặt bằng lãi suất thấp để hỗ trợ nền kinh tế, cụ thể trong 6 tháng đầu năm 2024 lãi suất cho vay bình quân của ngân hàng thương mại (NHTM) trong nước dao động từ 7,3% - 9,5%/năm đối với các khoản cho vay mới và cũ còn dư nợ, tuy nhiên, việc điều chỉnh tăng lãi suất huy động của các NHTM dao động từ 0,1% - 0,9/năm, tùy theo từng kì hạn và việc lãi suất trên thế giới cũng có xu hướng tăng đang tạo áp lực cho các NHTM điều chỉnh lãi suất cho vay (Huyền Anh, 2024). Cùng với đó, tỉ giá VND/USD liên tục tăng, cụ thể ngày 25/6/2024 tỉ giá trung tâm ở mức 24.253 VND/USD, tăng 1,62% so với thời điểm cuối năm 2023, những điều này cho thấy khả năng lãi suất cho vay sẽ có xu hướng tăng trong thời gian tới (Lê Đỗ, 2024).

Những biến động trong môi trường kinh tế vĩ mô đã ảnh hưởng trực tiếp đến kết quả kinh doanh của nhiều công ty tài chính tiêu dùng cũng như các công ty Fintech trong thời gian qua. Theo báo cáo tài chính định kì của FE Credit gửi Sở Giao dịch chứng khoán Hà Nội (HNX), năm 2023 đơn vị này báo lỗ 2.965 tỉ đồng, tăng 24,8% so với khoản lỗ 2.376 tỉ đồng của năm 2022. EVN Finance, Home Credit và Mcredit năm 2023 vẫn duy trì được lợi nhuận dương, tuy nhiên, mức lợi nhuận này đã giảm mạnh so với cùng kì năm 2022 (Ngân Nga, 2024).

Đối với các công ty Fintech cung cấp dịch vụ BNPL như MoMo, ZaloPay và ShopeePay... mặc dù đã ghi nhận sự tăng trưởng ấn tượng về số lượng người dùng và khối lượng giao dịch nhưng vẫn đang trong cuộc đua “đốt vốn” để thu hút và giữ chân khách hàng. Sự cạnh tranh khốc liệt này đòi hỏi các công ty không chỉ phải đầu tư mạnh mẽ mà còn phải tìm kiếm các chiến lược bền vững hơn để có thể tồn tại và phát triển trong bối cảnh kinh tế đầy thách thức hiện nay.

Rủi ro tín dụng tăng cao, đặc biệt trong mảng cho vay tiêu dùng

Rủi ro tín dụng và tỉ lệ nợ xấu trong cho vay tiêu dùng đang có xu hướng gia tăng do những khó khăn kinh tế hiện nay. Khi nền kinh tế có nhiều biến động và người tiêu dùng gặp khó khăn trong việc thanh toán các khoản nợ, nhiều khách hàng đã không thể trả nợ đúng hạn, khiến tỉ lệ nợ xấu tăng cao. Theo báo cáo của Ngân hàng Nhà nước Việt Nam (NHNN), đến cuối năm 2023, nợ xấu nội bảng của hệ thống các TCTD đạt 4,55%, tăng so với mức 2,03% cuối năm 2022. Trong đó, tỉ lệ nợ xấu trong tín dụng tiêu dùng là gần 3,7% tổng dư nợ tín dụng tiêu dùng, trong khi từ năm 2018 đến 2022, tỉ lệ này chỉ khoảng 2%. Thậm chí, tỉ lệ nợ xấu của các công ty tài chính có nguy cơ tăng lên trên 15%. Điều này cho thấy rủi ro trong việc thu hồi nợ của các công ty có thể tăng lên đáng kể trong thời gian tới khi khả năng trả nợ của khách hàng bị ảnh hưởng bởi các diễn biến xấu của nền kinh tế.

Dưới tác động của các điều kiện kinh tế vĩ mô cũng như việc chưa hoàn chỉnh chính sách thu hồi nợ, nhiều công ty tài chính tiêu dùng và Fintech đang gặp khó khăn trong việc quản lí rủi ro tín dụng và thu hồi nợ. Thực trạng này có thể ảnh hưởng đến hiệu quả hoạt động cũng như hạn chế khả năng mở rộng quy mô của các đơn vị cung cấp dịch vụ vay tiêu dùng nói chung và dịch vụ BNPL nói riêng.

4. Khuyến nghị và đề xuất

Hoàn thiện khung pháp lí: Xây dựng và hoàn thiện khung pháp lí minh bạch cho dịch vụ cho vay tiêu dùng, đặc biệt BNPL là cấp thiết. Các cơ quan quản lí, đặc biệt là NHNN, cần thiết lập các quy định cụ thể hơn nữa về quyền và nghĩa vụ của tất cả những bên liên quan. Các khoản vay BNPL thường nhỏ, khiến chi phí giải quyết tranh chấp qua tòa án không tương xứng. Do đó, NHNN và các cơ quan quản lí cần hướng dẫn cụ thể để các đơn vị cung cấp dịch vụ BNPL có thể chủ động thu hồi nợ và xử lí các trường hợp không thanh toán. Hoàn thiện khung pháp lí sẽ tạo môi trường hoạt động lành mạnh và nâng cao hiệu quả quản lí dịch vụ BNPL tại Việt Nam.

Cải thiện chất lượng dữ liệu khách hàng: Để dịch vụ BNPL phát triển hiệu quả, các doanh nghiệp cần đầu tư vào việc thu thập và quản lí dữ liệu khách hàng, đảm bảo dữ liệu sạch và chất lượng cao. Hợp tác với các TCTD, viễn thông và các đơn vị cung cấp dữ liệu khác sẽ nâng cao độ chính xác của mô hình đánh giá tín dụng, giảm thiểu rủi ro. Đồng thời, tuân thủ các quy định về bảo mật dữ liệu như Nghị định số 13/2023/NĐ-CP về bảo vệ dữ liệu cá nhân là cần thiết để duy trì lòng tin của khách hàng. Các cơ quan quản lí cần nhanh chóng ban hành quy định về mua bán và trao đổi dữ liệu, tạo môi trường pháp lí rõ ràng và minh bạch. Kết hợp dữ liệu chất lượng cao và quy định pháp lí chặt chẽ không chỉ cải thiện hiệu quả dịch vụ BNPL mà còn góp phần phát triển bền vững ngành tài chính và kinh tế số tại Việt Nam.

Tăng cường đánh giá rủi ro và quản lí tín dụng: Một hệ thống đánh giá rủi ro và quản lí tín dụng hiệu quả là điều kiện tiên quyết để duy trì sự ổn định và phát triển bền vững của dịch vụ BNPL. Các công ty cần xây dựng và liên tục cập nhật mô hình phân tích rủi ro tiên tiến để kịp thời phát hiện và xử lí các rủi ro tín dụng.

Việc áp dụng công nghệ phân tích dữ liệu lớn và trí tuệ nhân tạo sẽ đóng vai trò then chốt trong việc tối ưu hóa quy trình này. Công nghệ dữ liệu lớn cho phép các công ty xử lí và phân tích một lượng lớn dữ liệu từ nhiều nguồn khác nhau, giúp nhận diện các xu hướng và dấu hiệu rủi ro một cách chính xác hơn. Trí tuệ nhân tạo, đặc biệt là các thuật toán học máy, có thể tự động hóa việc đánh giá tín dụng, đưa ra những quyết định dựa trên dữ liệu với độ chính xác cao hơn, từ đó giảm thiểu rủi ro và tổn thất. Ví dụ, trí tuệ nhân tạo có thể phân tích hành vi chi tiêu của khách hàng và xác định những mô hình bất thường, dự đoán khả năng không trả nợ và đưa ra các biện pháp phòng ngừa kịp thời. Ngoài ra, việc sử dụng các công cụ phân tích tiên tiến còn giúp công ty BNPL tối ưu hóa việc phân loại khách hàng, từ đó có các chiến lược tín dụng phù hợp với từng nhóm đối tượng.

Tăng cường đánh giá rủi ro và quản lí tín dụng không chỉ giúp các công ty BNPL hoạt động hiệu quả hơn mà còn góp phần bảo vệ quyền lợi của người tiêu dùng, đảm bảo sự ổn định và phát triển bền vững ngành tài chính - ngân hàng.

Tăng cường giáo dục tài chính cho người tiêu dùng: Nâng cao nhận thức và kiến thức tài chính về dịch vụ BNPL là rất quan trọng. Các chiến dịch giáo dục tài chính giúp người tiêu dùng hiểu rõ hơn về hoạt động của BNPL, lợi ích và rủi ro liên quan, từ đó sử dụng dịch vụ thông minh và có trách nhiệm. Doanh nghiệp cung cấp dịch vụ BNPL nên phối hợp với tổ chức tài chính, giáo dục và truyền thông để tổ chức các chương trình giáo dục tài chính toàn diện, bao gồm hội thảo, khóa học trực tuyến và video hướng dẫn. Cung cấp công cụ trực tuyến như máy tính tín dụng, ứng dụng quản lí chi tiêu và nền tảng thông tin tài chính dễ tiếp cận giúp người tiêu dùng tự đánh giá và quản lí tình hình tài chính. Tăng cường giáo dục tài chính không chỉ bảo vệ quyền lợi người tiêu dùng mà còn góp phần vào sự phát triển bền vững của dịch vụ BNPL và ngành tài chính - ngân hàng.

5. Kết luận

Dịch vụ BNPL đang nhanh chóng trở nên phổ biến trên toàn cầu, đặt ra yêu cầu cấp bách cho Chính phủ Việt Nam cùng các đơn vị cung cấp dịch vụ như ngân hàng, công ty tài chính và các công ty Fintech phải triển khai những chiến lược và giải pháp hiệu quả, bền vững. Bên cạnh những cơ hội to lớn, thị trường Việt Nam vẫn còn tồn tại một số rủi ro đòi hỏi cả phía nhà cung cấp dịch vụ và bên sử dụng dịch vụ cần cẩn trọng hơn trong việc sử dụng và phát triển dịch vụ này. Các cơ quan nhà nước và các bên liên quan nên có những hành động cụ thể hướng đến mục tiêu phát triển một thị trường BNPL lành mạnh, an toàn và đáp ứng được nhu cầu ngày càng tăng của người tiêu dùng tại Việt Nam.

Tài liệu tham khảo:

1. Bruce Delteil, Matthieu Francois, Duy Mai, and Jeongmin Seong (2021), The new faces of the Vietnamese consumer, McKinsey.com, truy cập ngày 10/6/2024, https://www.mckinsey.com/featuredinsights/future-of-asia/the-new-faces-of-the-vietnamese-consumer

2. Hoàng Lan (2024), Cảnh báo nợ xấu nội bảng toàn hệ thống là 4,55% và tỷ lệ tín dụng/GDP khoảng 133%, VnEconomy.com, truy cập ngày 28/5/2024, https://vneconomy.vn/canh-bao-no-xau-noi-bang-toan-he-thong-la-4-55-va-ty-le-tin-dung-gdp-khoang-133.htm

3. Huy Thắng (2023), Xử lí “nợ xấu” tín dụng tiêu dùng, Báo điện tử Chính phủ, truy cập ngày 01/6/2024, https://baochinhphu.vn/xu-ly-no-xau-tin-dung-tieu-dung 102231116182207859.htm

4. Minh Anh (2024), Lãi thấp, phí rẻ nhưng thẻ nội địa vẫn lép vế trên "sân nhà", Tạp chí tiêu dùng, truy cập ngày 01/6/2024, https://vietnamfinance.vn/lai-thap-phi-re-nhung-the-noi-dia-van-lep-ve-tren-san-nha-d111295.html

5. Mush Bach (2024), Why buy now, pay later increases website conversions, Affirm.com, truy cập ngày 01/6/2024, https://www.affirm.com/business/blog/affirm-bnpl-increase-ecommerce-conversion

6. Minh Đức (2023), Phát triển thẻ tín dụng nội địa trở thành chủ lực trong tín dụng tiêu dùng, Tạp chí Tài chính Tiền tệ, truy cập ngày 25/5/2024, https://thitruongtaichinhtiente.vn/phat-trien-the-tin-dung-noi-dia-tro-thanh-chu-luc-trong-tin-dung-tieu-dung

7. Thế Phương (2023), Thị trường “Mua trước trả sau” tiềm năng nhưng không “dễ”, Tạp chí Thông tin và truyền thông, truy cập ngày 01/6/2024, https://ictvietnam.vn/thi-truong-mua-truoc-tra-sau-tiem-nang-nhung-khong-de-58297.html

8. Thông cáo báo chí về tình hình dân số, lao động việc làm quý IV và năm 2023 (2023), Tổng cục thống kê, truy cập ngày 01/6/2024, https://www.gso.gov.vn/du-lieu-va-so-lieu-thong-ke/2023/12/thong-cao-bao-chi-ve-tinh-hinh-dan-so-lao-dong-viec-lam-quy-iv-va-nam-2023/

9. Vietnam Buy Now Pay Later Business and Investment Opportunities Databook quý I/2024, (2024), Research and Market.com, truy cập ngày 31/5/2024, https://www.researchandmarkets.com/reports/5304988/vietnam-buy-now-pay-later-business

10. Ngân Nga (2024), Sau trào lưu “bùng nợ”, FE Credit báo lỗ kỷ lục, Congthuong.vn, truy cập ngày 31/5/2024, https://congthuong.vn/sau-trao-luu-bung-no-fe-credit-bao-lo-ky-luc-315348

11. Huyền Anh (2024), Lãi suất cho vay ra sao khi lãi suất huy động tăng?, Vnbusiness.com, truy cập ngày 19/7/2024, https://vnbusiness.vn/ngan-hang/lai-suat-cho-vay-ra-sao-khi-lai-suat-huy-dong-tang-1099664.html

12. Lê Đỗ (2024), Thị trường tiền tệ 6 tháng đầu năm ổn định, tín dụng phù hợp với diễn biến kinh tế, Thời báo Ngân hàng, truy cập ngày 19/7/2024, https://thoibaonganhang.vn/thi-truong-tien-te-6-thang-dau-nam-on-dinh-tin-dung-phu-hop-voi-dien-bien-kinh-te-153312.html

ThS. Trần Thúy Quỳnh

Trường Đại học Phenikaa