Trong hội nhập quốc tế, hoạt động ngân hàng xuyên biên giới (Cross-border banking) là một trong những hoạt động tiên phong, dẫn đến quá trình hội nhập ngân hàng ngày càng trở nên phổ biến. Tuy nhiên, đi kèm với những lợi ích là những tiềm ẩn về rủi ro cũng như tác động tiêu cực của quá trình hội nhập đến hệ thống ngân hàng khi có sự tương tác giữa các quốc gia. Nghiên cứu này chỉ ra hội nhập ngân hàng được đánh giá thông qua chỉ tiêu độ mở hội nhập ngân hàng, mức độ hội nhập cân bằng tổng thể (trung bình cộng của ba chỉ tiêu thành phần chỉ số cân bằng hội nhập, chỉ số đa dạng hóa hội nhập chiều ra và chỉ số đa dạng hóa thu nhập chiều vào).

1. Giới thiệu

Các hoạt động ngân hàng xuyên biên giới (Cross-border banking) phát triển một cách nhanh chóng trên thế giới kể từ những năm 1990 trở lại đây, thúc đẩy mạnh mẽ quá trình hội nhập ngân hàng (Banking integration). Phần lớn giao dịch xuyên biên giới đến từ hệ thống ngân hàng các nước phát triển và những trung tâm tài chính lớn (Baslevent và El-Hamidi, 2009).

Hoạt động ngân hàng xuyên biên giới góp phần cải thiện mức độ cạnh tranh, hội nhập, khả năng chia sẻ rủi ro, giúp hệ thống ngân hàng của một nước trở nên ổn định hơn. Tuy nhiên, hoạt động ngân hàng xuyên biên giới cũng có những rủi ro tiềm ẩn như hiệu ứng lan truyền khủng hoảng và dòng vốn không ổn định (Mihaljek và ctg., 2008, Schoenmaker & Wagner, 2013, Le & Dickinson, 2016).

Các nghiên cứu về hoạt động ngân hàng xuyên biên giới và quá trình hội nhập ngân hàng cho đến thời điểm này được thực hiện chủ yếu ở các nước phát triển, khu vực đồng tiền chung Châu Âu, nơi có sự hội nhập ngân hàng quốc tế sâu rộng và hệ thống tài chính rất phát triển. Tại các nước đang phát triển, đặc biệt là tại ASEAN và Việt Nam, mức động hoạt động ngân hàng xuyên biên giới ngày càng tăng, mặc dù quy mô vẫn còn khá nhỏ (Hình 1). Mới chỉ có một số nghiên cứu về lĩnh vực này cho ASEAN như Molyneux và cộng sự (2013) xem xét sự tham gia của một số ngân hàng nước ngoài vào hệ thống ngân hàng ASEAN. Bautista và ctg (2008) đánh giá rủi ro lan truyền của ASEAN thông qua các hoạt động ngân hàng xuyên biên giới. Ở Việt Nam, nghiên cứu về hội nhập ngân hàng còn khá ít, chủ yếu các nghiên cứu chỉ mới tập trung về hội nhập tài chính là chủ yếu, như Kim và ctg (2016). Như vậy, ở Việt Nam, gần như chưa có nghiên cứu cụ thể nào đánh giá về mức độ hội nhập ngân hàng, cũng như chưa có nghiên cứu nào sử dụng bộ dữ liệu của BIS về hoạt động ngân hàng xuyên biên giới để đo lường mức độ hội nhập ngân hàng.

.PNG)

Thực tế này đòi hỏi phải có các nghiên cứu về chỉ tiêu đo lường nhằm đánh giá được mức độ hội nhập ngân hàng để từ đó có những chính sách phù hợp cho hoạt động này. Chính vì vậy, những khám phá mới về ảnh hưởng của hoạt động ngân hàng xuyên biên giới đến các nước đang phát triển sẽ là những đóng góp rất thú vị.

Hoạt động ngân hàng xuyên biên giới - Định nghĩa và đo lường

Trong nhiều nghiên cứu trước đây, hai thuật ngữ “hội nhập ngân hàng” và “hội nhập tài chính” được sử dụng thay thế lẫn nhau và được đo lường như những dòng dịch vụ tài chính (Landier và ctg, 2017). Tuy nhiên, một số nghiên cứu lại cho rằng hội nhập ngân hàng chỉ là một phần của hội nhập tài chính.

Eyraud và ctg (2017) cho rằng hội nhập tài chính là quá trình mà thông qua đó, thị trường tài chính của hai hoặc nhiều quốc gia trở nên kết nối, gắn kết với nhau hơn. Quá trình này có thể diễn ra với nhiều hình thức: (i) dòng vốn xuyên biên giới; (ii) sự tham gia của các nhà đầu nước ngoài vào thị trường trong nước; (iii) chia sẻ thông tin và công nghệ giữa các tổ chức tài chính; (iv) hợp nhất cơ sở hạ tầng thị trường. Theo nghiên cứu này, hội nhập ngân hàng là quá trình mà qua đó, các hệ thống ngân hàng kết nối với nhau dưới dạng các dòng vốn hay dòng tài sản ngân hàng xuyên biên giới (Pérez và cộng sự, 2005; Bouvatier & Delatte, 2015).

.PNG)

Để đo lường hội nhập ngân hàng, hầu hết các nghiên cứu trước đây đều sử dụng dòng vốn vào (claims) hoặc dòng vốn ra (liabilities) để xem xét về hội nhập ngân hàng. Từ ý tưởng độ mở thương mại, Bouvatier và ctg (2015), qua mô hình trọng lực đã đo hội nhập ngân hàng. Một số tác giả như Portes & Rey, 2005, Okawa & Van Wincoop, 2012) cũng sử dụng mô hình trọng lực và dựa vào dòng vốn vào để nhấn mạnh sự ảnh hưởng của sự khác biệt giữa thông tin và mối liên kết thể chế song phương trong quyết định phân bổ vốn của nhà đầu tư hay quá trình hội nhập ngân hàng. Tuy nhiên, theo cách này, hội nhập ngân hàng chỉ tính một chiều (vào hoặc ra) mà chưa cho thấy được bức tranh tổng thể của quá trình hội nhập ngân hàng của một quốc gia. Đặc biệt, trong một nghiên cứu chuyên sâu, Schoenmaker & Wagner (2013) đã đánh giá các hoạt động ngân hàng xuyên biên giới của một quốc gia Châu Âu dựa vào tổng dòng vào và ra và dựa vào chênh lệch dòng vào ra. Tuy nhiên, đánh giá hội nhập ngân hàng dựa trên chênh lệch dòng vào ra vấp phải khá nhiều tranh luận trong các nghiên cứu trước vì chênh lệch dòng vào ra có thể che dấu độ mở của hội nhập ngân hàng. Chính vì vậy, nhiều nghiên cứu vẫn cho rằng độ mở (quy mô, độ lớn) vẫn đóng vai trò rất quan trọng trong việc đánh giá mức độ hội nhập ngân hàng (Milesi-Ferretti & Tille, 2011, Shin, 2012).

Nhóm tác giả thiết lập cách tính toán hai chỉ tiêu về mức độ hội nhập ngân hàng nhằm bổ sung và khắc phục những nhược điểm trong những cách tính toán cũ của các tác giả trước. Đồng thời, đây cũng là lần đầu tiên mức độ hội nhập ngân hàng tại Việt Nam được đo lường và xem xét.

2. Chỉ tiêu đánh giá mức độ hội nhập ngân hàng

Để đo lường mức độ hội nhập ngân hàng, nghiên cứu tính toán qua hai chỉ tiêu: Độ mở hội nhập ngân hàng và mức độ hội nhập cân bằng tổng thể.

2.1. Chỉ tiêu độ mở hội nhập ngân hàng

Độ mở ngành ngân hàng sẽ phản ánh độ lớn các hoạt động ngân hàng xuyên biên giới của ngành ngân hàng tại một quốc gia. Độ mở càng cao chứng tỏ mức độ hội nhập càng lớn. Để đo lường chỉ tiêu này, đầu tiên cần xác định mức độ đầu tư ra bên ngoài của quốc gia i hay còn gọi là mức độ hội nhập ra bên ngoài của ngành ngân hàng quốc gia i, như sau:

Trong đó:

ai là tổng thu nhập quốc nội của quốc gia i.

fi,k là tổng tài sản ngân hàng của nước i đầu tư ở nước k.

Tương tự như vậy, mức độ đầu tư vào quốc gia i hay còn gọi là mức độ hội nhập vào của ngành ngân hàng tại quốc gia i, được tính như sau:

Trong đó:

ai là tổng thu nhập quốc nội của quốc gia i.

fk,i là tổng tài sản ngân hàng của nước k đầu tư ở nước i.

Độ mở cửa của ngành ngân hàng sẽ được đo lường như sau:

.PNG)

Chỉ số BOi này càng cao chứng tỏ độ mở cửa ngành ngân hàng tại quốc gia i càng cao, đồng thời có nghĩa mức độ hội nhập của ngành ngân hàng quốc gia i đó càng lớn.

2.2. Chỉ tiêu mức độ hội nhập cân bằng tổng thể

Chỉ tiêu mức độ hội nhập cân bằng tổng thể được đo lường bằng ba chỉ tiêu thành phần (chỉ tiêu cân bằng hội nhập, chỉ tiêu đa dạng hóa hội nhập vào và chỉ tiêu đa dạng hóa hội nhập ra).

- Chỉ tiêu cân bằng hội nhập

Theo Schoenmaker và Wagner (2013) mức độ hội nhập ngân hàng của một quốc gia sẽ được đo bằng chỉ tiêu cân bằng hội nhập:

Chỉ số này bằng 1 nếu mức độ cân bằng hội nhập là hoàn hảo (đầu tư ra bằng đầu tư vào) và bằng 0, nếu đầu tư chỉ thiên về một chiều (ví dụ, In = 0 và Out > 0).

- Chỉ tiêu đa dạng hóa hội nhập

Lợi ích lớn nhất của các hoạt động ngân hàng xuyên quốc gia cũng như sự hội nhập ngân hàng là mang lại sự đa dạng hóa cho hệ thống ngân hàng một quốc gia. Đa dạng hóa cũng là nhân tố quan trọng tác động đến rủi ro hệ thống ngân hàng. Do đó, dựa vào chỉ số Herfindahl Index tính đa dạng hóa của Woerheide và Persson (1992), chúng tôi tính toán mức độ đa dạng hóa của chiều đầu tư ra và vào của quốc gia i có công thức như sau:

- Chỉ tiêu hội nhập cân bằng tổng thể

Mức độ hội nhập cân bằng tổng thể của ngành ngân hàng quốc gia i dựa trên các hoạt động ngân hàng xuyên biên giới, được đo bằng:

Chỉ tiêu này bằng 1 cho thấy mức độ cân bằng tổng thể là hoàn hảo, và bằng 0 nếu như mức độ hội nhập cân bằng tổng thể của quốc gia i là rất kém.

3. Dữ liệu nghiên cứu

Đối với các nước có báo cáo với BIS, BIS công bố hai bộ số liệu thống kê ngân hàng. Bộ thứ nhất là thống kê luồng vào ra của hoạt động ngân hàng xuyên biên giới giữa người cư trú và người không cư trú và thống kê dựa trên các tiêu chí phân loại như quốc gia đối tác, theo hình thức pháp lý (các ngân hàng và các tổ chức phi ngân hàng), theo loại tiền vay và tiền gửi. Bộ thứ hai là thống kê hoạt động ngân hàng hợp nhất giữa các ngân hàng và các chi nhánh nước ngoài của các ngân hàng. Để có số liệu này, mỗi quốc gia sẽ thu thập số liệu về tài sản ngân hàng (claims) của hệ thống ngân hàng mình tại các quốc gia khác, hoặc các khoản nợ (liabilities) của quốc gia mình với hệ thống ngân hàng các quốc gia; theo hướng dẫn báo cáo của BIS (2012) và điều chỉnh bởi BIS (2018). Các tài sản này có thể bao gồm các khoản vay, hoặc tiền gửi, hoặc các tài sản tài chính khác. BIS thu thập thông tin từ các ngân hàng trung ương quốc gia dựa trên hoạt động ngân hàng xuyên biên giới của các ngân hàng thương mại. Các số liệu về hoạt động ngân hàng xuyên biên giới của hệ thống ngân hàng Việt Nam trong giai đoạn 1985-2017 được nhóm tác giả tổng hợp từ báo cáo của 28 nước có quan hệ với Việt Nam (Hộp 1) trong 61 nước có báo cáo với BIS có các hoạt động ngân hàng xuyên biên giới với Việt Nam theo báo cáo của BIS.

.PNG)

4. Thực trạng hội nhập ngân hàng tại Việt Nam

4.1. Mức độ hội nhập ngân hàng qua quy mô dòng vào ra

Dữ liệu thu thập từ BIS cho thấy sự phát triển và mở rộng của hoạt động ngân hàng xuyên biên giới tại Việt Nam, đặc biệt là sau năm 2007. Vào cuối năm 2017, sau chỉ hơn 10 năm, tổng dòng nợ vào hệ thống ngân hàng Việt Nam tăng hơn 4 lần, và dòng tài sản ra tăng hơn 2 lần so với thời điểm cuối năm 2007. Một điều khá ngạc nhiên là khoảng thời gian sau năm 2007, thời điểm xảy ra cuộc khủng hoảng tài chính toàn cầu, trong khi hoạt động ngân hàng xuyên biên giới giảm mạnh thì Việt Nam lại tăng trưởng mạnh mẽ. Điều này có thể giải thích bởi: (i) dòng vốn vào tăng mạnh khi Việt Nam có sự thay đổi mạnh mẽ trong hành lang pháp lý và trong tính mở của nền kinh tế, của hệ thống ngân hàng khi chính thức gia nhập WTO; (ii) Việt Nam cũng như các nước đang phát triển nói chung và ASEAN nói riêng trở thành điểm đầu tư hấp dẫn cho các ngân hàng ở các quốc gia phát triển, khi mà nền kinh tế toàn cầu trở nên xấu đi (Hình 1, Hình 2).

4.2. Mức độ hội nhập ngân hàng qua chỉ tiêu độ mở

Vận dụng công thức đã được thiết lập, nhóm tác giả tính toán mức độ hội nhập ra (out), độ hội nhập vào (in), độ mở hội nhập ngân hàng của Việt Nam trong giai đoạn 1985-2017. Nếu so sánh tương quan với tổng thu nhập quốc nội, mức độ hội nhập ra - vào và độ mở hội nhập ngân hàng tại Việt Nam lại có sự tăng trưởng mạnh mẽ tại hai giai đoạn 1990-1991 (sau khi Việt Nam thực hiện đổi mới, thực hiện mở cửa với thế giới) và sau 2007 (Việt Nam gia nhập WTO). Nhìn một cách tổng thể, độ mở hội nhập ngân hàng ở Việt Nam không được cải thiện nhiều trong suốt giai đoạn nghiên cứu, nếu xét về độ lớn, độ mở hội nhập ngân hàng hiện nay cũng không vượt hơn nhiều khi so với đỉnh cao nhất cách đây gần 30 năm. (Hình 3)

4.2. Mức độ hội nhập ngân hàng qua chỉ tiêu cân bằng tổng thể

Trong giai đoạn đầu, 1985-2007, dòng ra và dòng vào của Việt Nam không chênh lệch đáng kể (Hình 4). Do đó, trong giai đoạn này, chỉ số cân bằng Bal của Việt Nam khá tốt, luôn duy trì lớn hơn 0,5, và có nhiều thời điểm gần đạt 1 (Hình 4). Tuy nhiên từ sau năm 2007, tổng dòng vốn đổ vào Việt Nam luôn cao hơn dòng vốn ra, và khoảng cách này có xu hướng ngày càng mở rộng, theo đó chỉ số cân bằng Bal giảm mạnh.

Khi xét mức độ đa đạng hóa của hội nhập, ngành ngân hàng Việt Nam có sự tương tác với 28 quốc gia đối tác trên toàn thế giới. Vào thời điểm gần nhất 31/12/2017, Mỹ, các nước châu Âu (Pháp, Đức, Anh) và các nước Châu Á (Nhật, Đài Loan, Hồng Kong) là các quốc gia có mối liên kết mạnh với Việt Nam. Các quốc gia ở Nam Mỹ và các quốc gia ở Châu Phi có liên hệ rất kém (Hình 5).

Nếu xét riêng chiều vào thì Nhật Bản, Hàn Quốc, Đài Loan là ba quốc gia có mức độ đầu tư tài sản lớn nhất vào ngành Ngân hàng Việt Nam. Còn nếu xét riêng chiều ra thì Hoa Kỳ là quốc gia mà các ngân hàng Việt Nam đầu tư tài sản vào nhiều nhất (thông qua các tài khoản tiền gửi) (Hình 5b).

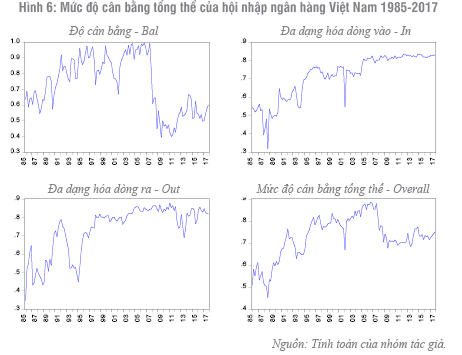

Nếu xét mức độ cân bằng tổng thể Overall (hình 5c), hội nhập ngân hàng Việt Nam duy trì khá tốt, ở hầu hết các thời điểm đều lớn hơn 0,5 (không bị mất cân bằng). Chỉ số Overall đạt cao nhất trong giai đoạn 1997-2006, luôn cao hơn 0,75 và có những thời điểm đạt gần 0,9. Sau khủng hoảng tài chính toàn cầu 2007, do mức độ chênh lệch giữa dòng ra - vào tại Việt Nam ngày càng cao, dẫn đến chỉ số Bal bị sụt giảm mạnh, do đó, mức độ cân bằng tổng thể cũng bị giảm tương ứng. Tuy nhiên, mức độ đa dạng hóa ở dòng vào và dòng ra ở Việt Nam được duy trì khá tốt, điều này giúp cho mức độ cân bằng tổng thể Overall vẫn giữ được mở mức cao, dao động quanh mốc 0,7. (Hình 6)

Như vậy, trong giai đoạn nghiên cứu từ 1985-2017, tại Việt Nam diễn ra sự tăng trưởng mạnh mẽ trong hoạt động ngân hàng xuyên biên giới, nhất là sau khi Việt Nam mở cửa nền kinh tế 1986-1990 và gia nhập WTO 2007. Mặc dù chịu sự ảnh hưởng của cuộc khủng hoảng kinh tế, nhưng các dòng vốn ngân hàng vào - ra đều không ngừng tăng lên, đặc biệt là ở dòng vào. Tuy nhiên, nếu xét trong tương quan với tổng sản phẩm quốc nội, thông qua chỉ tiêu độ mở Banking Openness cho thấy độ mở hội nhập ngành Ngân hàng tại Việt Nam hiện nay lại không có nhiều sự thay đổi so với cách đây 30 năm. Nhờ việc đa dạng hóa khá tốt dòng vào - ra với hơn 28 đối tác trên toàn cầu, mức độ cân bằng tổng thể của Việt Nam được duy trì ở mức cao.

5. Kết luận và gợi ý chính sách cho việc thúc đẩy hội nhập ngân hàng tại Việt Nam

Như vậy, trong giai đoạn nghiên cứu từ 1985-2017, tại Việt Nam, diễn ra sự tăng trưởng mạnh mẽ trong hoạt động ngân hàng xuyên biên giới, nhất là sau khi Việt Nam mở cửa nền kinh tế 1986-1990 và gia nhập WTO 2007. Mặc dù chịu sự ảnh hưởng của cuộc khủng hoảng kinh tế, nhưng các dòng vốn ngân hàng vào - ra đều không ngừng tăng lên, đặc biệt là ở dòng vào.

Nghiên cứu cho thấy, nếu xét trong tương quan với tổng sản phẩm quốc nội, độ mở hội nhập ngành Ngân hàng tại Việt Nam hiện nay lại không có nhiều sự thay đổi so với cách đây 30 năm. Điều này khá ngạc nhiên. Để thúc đẩy quá trình hội nhập ngân hàng của Việt Nam, cần làm tăng độ lớn của dòng vào và ra.

Trong bối cảnh khủng hoảng thế giới, khi hoạt động ngân hàng xuyên biên giới ở các nước đang phát triển có xu hướng giảm thì hoạt động này ở ASEAN và Việt Nam có xu hướng tăng. Để khai thác lợi thế này, Việt Nam cần tiếp tục duy trì sự ổn định kinh tế vĩ mô, cải thiện chỉ số môi trường đầu tư.

Việt Nam cần thực hiện báo cáo hoạt động ngân hàng xuyên biên giới vì báo cáo này sẽ cung cấp bức tranh toàn diện về hoạt động này của Việt Nam để có số liệu chính xác khi hoạch định chính sách. Cụ thể, khi Việt Nam thực hiện báo cáo này với BIS, Việt Nam sẽ có các số liệu thống kê liên quan đến luồng vào ra của tất cả các tiền gửi và vay giữa người cư trú và người không cư trú dựa trên các tiêu chí phân loại như khách hàng vay, theo hình thức pháp lý (các ngân hàng và các tổ chức phi ngân hàng), theo loại tiền vay và tiền gửi. Thông tin này rất quan trọng khi tính toán các thay đổi trong tài sản và nợ phải trả của hoạt động ngân hàng xuyên biên giới, đặc biệt khi có sự biến động về tỷ giá hối đoái.

Hạn chế của nghiên cứu và hướng nghiên cứu tiếp theo

Nghiên cứu này sẽ đánh giá một cách toàn diện hơn tình hình Việt Nam khi có đầy đủ số liệu của Việt Nam (hiện thời số liệu của Việt Nam chỉ được tổng hợp và tính toán từ báo cáo của các nước có báo cáo đến BIS). Nghiên cứu này cũng sẽ đánh giá toàn diện hơn khi nhìn Việt Nam trong mối tương quan với các nước trong khu vực.

Ghi chú

“Nghiên cứu này được tài trợ bởi Quỹ Phát triển khoa học và công nghệ Quốc gia (NAFOSTED) trong đề tài mã số 502.99-2017.18”.

Tài liệu tham khảo:

Akyuz, Y. (2010). The global economic crisis and Asian developing countries: Impact, Policy response and Medium-term prospects. Third World Network Global economy series, vol 27, ISBN: 978-967-5412-33-2.

Bautista, C., Rous, P., & Tarazi, A. (2008). The determinants of domestic and cross border bank contagion risk in Southeast Asia. Revue économique, 59(6), 1215-1242.

BIS (2013), Guidelines for reporting the BIS international banking statistics https://www.bis.org/statistics/bankstatsguide.pdf

BIS (2018), BIS international banking statistics: latest revisions and breaks, https://www.bis.org/statistics/bankstats/ibs_breakrev_summary.pdf

Bouvatier, V., & Delatte, A.-L. (2015). Waves of international banking integration: A tale of regional differences. European Economic Review, 80, 354-373.

Clipa, V. & Caraganciu, A. (2009). Global crisis: transmission channels to the developing and transition countries. Online at: http://www.univ-lehavre.fr/recherche/cerene/InternationalConference/pdf/papers/Clipa-Caraganciu.pdf.

Eyraud, L., Singh, M. D., & Sutton, M. B. W. (2017). Benefits of Global and Regional Financial Integration in Latin America. International Monetary Fund.

Kim, H. T., Chu, L. K., & Nguyen, P. M. (2016). Vietnamese Banking System in the Context of ASEAN Financial Integration. International Journal of Financial Research, 8(1), 155.

Landier, A., Sraer, D., & Thesmar, D. (2017). Banking integration and house price comovement. Journal of Financial Economics, 125, 1-25.

Le, C. H., & Dickinson, D. G. (2016). The systemic risk of cross-border banking: Evidence from the sudden stop and interbank stress contagion in East Asia. Emerging Markets Finance and Trade, 52, 237-254.

Mihaljek, D. (2008). The financial stability implications of increased capital flows for emerging market economies. BIS papers, 44, 11-44.

Milesi-Ferretti, G. M., & Tille, C. (2011). The great retrenchment: international capital flows during the global financial crisis. Economic Policy, 26(66), 289-346.

Molyneux, P., Nguyen, L. H., & Xie, R. (2013). Foreign bank entry in South East Asia. International Review of Financial Analysis, 30, 26-35.

Okawa, Y., & Van Wincoop, E. (2012). Gravity in international finance. Journal of International Economics, 87, 205-215.

Pérez, D., Fumás, V. S., Salas, J. S., & DE ESPAÑA, B. (2005). Banking integration in Europe (No. 0519). Banco de España

Portes, R., & Rey, H. (2005). The determinants of cross-border equity flows. Journal of international Economics, 65, 269-296.

Schoenmaker, D., &Wagner, W. (2013). Cross-border banking in Europe and financial stability. International Finance, 16, 1-22.

Shin, H. S. (2012). Global banking glut and loan risk premium. IMF Economic Review, 60(2), 155-192.

PGS.,TS. Hạ Thị Thiều Dao

Lê Nguyễn Minh Phương

Nguồn: TCNH số 24/2018