Kinh tế Việt Nam năm 2023 và các tháng đầu năm 2024 diễn ra trong bối cảnh kinh tế thế giới tiếp tục gặp nhiều khó khăn, thách thức, đã tác động tiêu cực tới quá trình phục hồi, phát triển kinh tế và ổn định vĩ mô, kiểm soát lạm phát. Nhiều quốc gia là đối tác thương mại lớn của Việt Nam tăng trưởng chậm lại, nợ công tăng cao, tiềm ẩn nhiều rủi ro, tác động trực tiếp tới quốc gia có độ mở kinh tế lớn như Việt Nam. Trong bối cảnh đó, với sự lãnh đạo của Đảng, Nhà nước và Chính phủ, tăng trưởng kinh tế trong nước tiếp tục xu hướng phục hồi, kinh tế vĩ mô ổn định, lạm phát được kiểm soát trong tầm mục tiêu, các cân đối lớn được đảm bảo, là điểm sáng về kinh tế trong khu vực và trên thế giới.

Trước sức ép lớn của lạm phát và giá cả hàng hóa toàn cầu tăng cao, Việt Nam vẫn đạt được kết quả tích cực

trong kiểm soát lạm phát

Đánh giá lạm phát Việt Nam năm 2023 và quý I/2024

Trước sức ép lớn của lạm phát và giá cả hàng hóa toàn cầu tăng cao, Việt Nam vẫn đạt được kết quả tích cực trong kiểm soát lạm phát năm 2023. Tính chung cả năm, lạm phát bình quân tăng 3,25% so với năm 2022, dưới ngưỡng mục tiêu mà Quốc hội đặt ra và là năm thứ 9 liên tiếp Việt Nam kiểm soát lạm phát thành công dưới ngưỡng 4%, góp phần đảm bảo ổn định kinh tế vĩ mô, đảm bảo các cân đối lớn của nền kinh tế. Nhờ đó, năm 2023, cả ba tổ chức xếp hạng tín nhiệm S&P, Moody’s và Fitch Ratings tiếp tục đánh giá tích cực, xếp hạng tín nhiệm quốc gia của Việt Nam, trong đó Fitch Ratings đã nâng xếp hạng tín nhiệm quốc gia dài hạn của Việt Nam từ mức BB lên mức BB+ “Triển vọng ổn định”; S&P và Moody’s giữ mức xếp hạng tín nhiệm quốc gia của Việt Nam (tương ứng là BB+ “Triển vọng ổn định”; Ba2 “Triển vọng tích cực”). Trong quý I/2024, lạm phát tiếp tục được kiểm soát với mức tăng bình quân 3,77% so với bình quân cùng kì. Đây là những tín hiệu tích cực, tiếp tục củng cố niềm tin của các tổ chức trong và ngoài nước về triển vọng của nền kinh tế, việc thực thi các chính sách linh hoạt, sáng tạo, kịp thời và hiệu quả của Chính phủ trong việc ổn định kinh tế vĩ mô, kiểm soát lạm phát, đảm bảo các cân đối lớn của nền kinh tế.

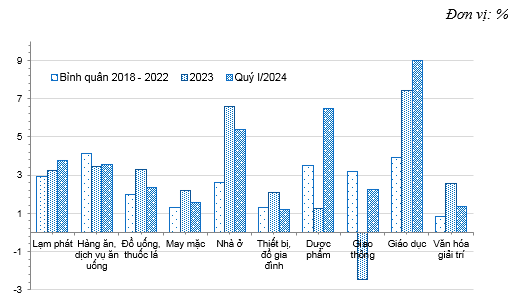

Trong giỏ hàng hóa tính chỉ số giá tiêu dùng (CPI), một số nhóm hàng có mức tăng cao so với mức tăng bình quân 5 năm giai đoạn 2018 - 2022 như giáo dục, nhà ở, văn hóa, giải trí; riêng nhóm hàng giao thông giảm giá khá mạnh. (Hình 1, 2)

Hình 1: Lạm phát năm 2023 - quý I/2024 và bình quân 5 năm giai đoạn 2018 - 2022

Nguồn: Tổng cục Thống kê

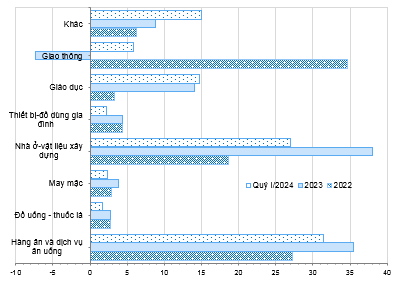

Hình 2: Tỉ trọng đóng góp của các nhóm hàng trong CPI bình quân năm 2022 - quý I/2024

Đơn vị: %

Nguồn: Tổng cục Thống kê và tính toán của tác giả

Lạm phát cơ bản bình quân năm 2023 và quý I/2024 tăng lần lượt là 4,16% và 2,81% so với bình quân cùng kì, cao hơn nhiều so với mức bình quân lạm phát cơ bản 5 năm giai đoạn 2018 - 2022 (1,84%). Mặt bằng giá cả năm 2023 và quý I/2024 đều chịu sức ép tăng cao so với các giai đoạn trước; riêng giá nhóm hàng giao thông năm 2023 và quý I/2024 giảm đã góp phần làm chậm lại xu thế tăng của lạm phát.

Nguyên nhân làm tăng lạm phát

Sự gia tăng chi phí đầu vào gây lạm phát chi phí đẩy. Trong năm 2023 và quý I/2024, chi phí sản xuất của nền kinh tế tiếp tục tăng, do chi phí của hầu hết các đầu vào sản xuất đều tăng tương đối. Cụ thể: Năm 2023 và quý I/2024 so với cùng kì, chỉ số giá cước vận tải lần lượt là 127,89% và 115,49% (năm 2022 là 108,36%), trong đó, dịch vụ vận tải đường hàng không lần lượt là 236,26% và 185,44% (năm 2022 tăng 135,84%); chỉ số giá nguyên, nhiên vật liệu dùng cho sản xuất sau khi giảm 1,88% trong năm 2023 thì đã tăng nhẹ 1,25% trong quý I/2024, chủ yếu do chỉ số giá nguyên nhiên vật liệu dùng cho sản xuất công nghiệp chế biến, chế tạo tăng 1,5% (năm 2023 giảm 2,98%).

Giá nhiều mặt hàng thiết yếu bao gồm lương thực, thực phẩm... đều tăng cao so với các năm trước. Cụ thể, trong năm 2023 và quý I/2024, giá nhóm hàng ăn - dịch vụ ăn uống tiếp tục tăng khá mạnh, lần lượt là 3,44% và 3,53%, tác động làm CPI chung tăng 1,15 và 1,18 điểm phần trăm (chiếm tỉ trọng khoảng 1/3 mức tăng CPI chung); nhà ở và vật liệu xây dựng tăng 6,58% và 5,4%, tác động làm CPI chung tăng 1,24 và 1,02 điểm phần trăm (chiếm tỉ trọng 38% và 27% mức tăng CPI chung). Như vậy, tính riêng hai nhóm hàng này đã chiếm tỉ trọng khoảng 70% tổng mức tăng CPI bình quân năm 2023 và quý I/2024. Thêm vào đó, một số nhóm hàng dịch vụ công do Nhà nước quản lí như giá y tế, giáo dục thực hiện điều chỉnh tăng giá theo lộ trình khiến chỉ số giá nhóm giáo dục và y tế đều tăng (trong quý I/2024 so với cùng kì, chỉ số giá nhóm giáo dục tăng 9,02%, chỉ số giá nhóm thuốc và dịch vụ y tế tăng 6,51%. Tính chung, tác động làm CPI tăng 0,91 điểm phần trăm).

Tỉ giá tăng làm tăng giá hàng hóa qua kênh nhập khẩu. Theo đó, so với cuối năm 2022, tỉ giá trung tâm tăng khoảng 1%, tỉ giá trung bình của ngân hàng thương mại (NHTM) tăng khoảng 2,77%, tỉ giá USD/VND trên thị trường tự do tăng khoảng 4,25%. Tính chung cả năm 2023, chỉ số giá USD bình quân tăng 1,86% so với cùng kì. Trong quý I/2024, tỉ giá trung tâm tăng khoảng 0,57%, tỉ giá tại các NHTM tăng khoảng 2,25%, tỉ giá USD/VND tăng 2,77% so với cuối năm 2023. Dưới tác động điều chỉnh chính sách tiền tệ và nhu cầu USD của các doanh nghiệp nhập khẩu nguyên, nhiên vật liệu, chỉ số USD đã tăng khá mạnh, lần lượt là 1,86% và 3,97%.

Các yếu tố kiềm chế tốc độ tăng của lạm phát

Giá nhập khẩu hàng hóa nhìn chung giảm ở hầu hết các mặt hàng. Là nền kinh tế có độ mở lớn và phụ thuộc nhiều vào nguồn nguyên, nhiên liệu nhập khẩu bên ngoài, do đó, các hoạt động của nền kinh tế khá “nhạy” với các cú sốc kinh tế toàn cầu. Thời gian qua, kinh tế toàn cầu phải đối mặt với sức ép lạm phát cao và rủi ro suy thoái; các căng thẳng địa chính trị cũng ảnh hưởng đến biến động giá cả hàng hóa trên thị trường; đặc biệt, nhiều nước đã thực hiện chính sách thắt chặt tiền tệ thông qua tăng lãi suất, gây áp lực điều chỉnh tăng tỉ giá, lãi suất trong nước. Tuy nhiên, do nhu cầu tiêu dùng toàn cầu chậm lại, nguồn cung hàng hóa cũng được khôi phục tốt hơn sau đại dịch Covid-19, do đó, mặt bằng giá cả hàng hóa toàn cầu ở mức thấp hơn so với năm 2022, tạo điều kiện để giá nhập khẩu hàng hóa vào Việt Nam cũng thấp hơn, góp phần hạn chế các yếu tố hình thành lạm phát qua kênh nhập khẩu. Cụ thể so với cùng kì, chỉ số giá nhập khẩu năm 2023 và quý I/2024 giảm 4,73% và 1,75%, trong đó, chủ yếu là các mặt hàng nhiên liệu như xăng dầu, than đá, khí đốt hóa lỏng, sắt, thép, phân bón... giảm mạnh từ 10 - 30%.

Mặt bằng lãi suất giảm góp phần giảm chi phí sản xuất cho các hoạt động của nền kinh tế (Bảng 1). Tính đến ngày 29/3/2024, tín dụng nền kinh tế tăng 1,34% so với cuối năm 2023; huy động vốn của các tổ chức tín dụng giảm 0,76% so với cuối năm 2023; các mức lãi suất cho vay và huy động cũng giảm, góp phần khuyến khích đầu tư và tiêu dùng. (Tính đến hết tháng 3/2024, lãi suất tiền gửi bình quân các giao dịch mới phát sinh của hệ thống khoảng 3%/năm, giảm 0,5%/năm so với cuối năm 2023. Lãi suất cho vay bình quân các giao dịch mới phát sinh là 6,5%/năm, giảm 0,6%/năm so với cuối năm 2023).

Bảng 1: Một số chi phí sản xuất của nền kinh tế giai đoạn 2019 - quý I/2024

Đơn vị: %

Nguồn: Tổng cục Thống kê

Có thể thấy rằng, trong bối cảnh chịu sức ép tăng giá từ các yếu tố nội tại và các yếu tố bên ngoài, lạm phát Việt Nam thời gian qua vẫn được kiểm soát trong tầm mục tiêu. Thành công trong kiểm soát lạm phát là sự phối hợp đồng bộ, hiệu quả giữa chính sách tài khóa, chính sách tiền tệ và kiểm soát giá. Tuy vậy, vẫn còn một số tồn tại, hạn chế trong kiểm soát lạm phát như:

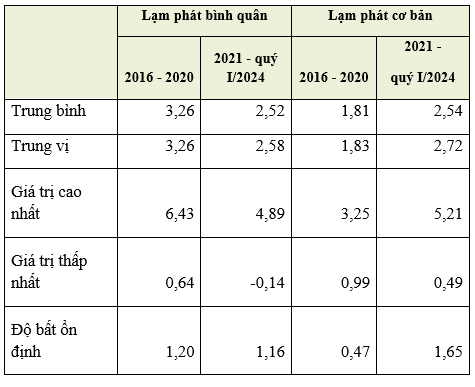

(i) Lạm phát mặc dù được kiểm soát trong ngưỡng mục tiêu nhưng biến động lạm phát khá bất ổn so với các giai đoạn trước. Lạm phát cơ bản có xu hướng tăng cao suốt từ đầu năm 2021 đến đầu năm 2023 và từ giữa năm 2022 đến nay, lạm phát cơ bản luôn cao hơn mức lạm phát chung; tính bất ổn định của lạm phát cơ bản trong giai đoạn 2021 - quý I/2024 cũng cao hơn rất nhiều (gấp hơn 3 lần) so với giai đoạn 2016 - 2020. Lạm phát biến động mạnh và có tính bất ổn gia tăng gây khó khăn lớn cho công tác dự báo và điều hành chính sách, đồng thời, có thể ảnh hưởng đến tâm lí tiêu dùng và niềm tin đối với tính hiệu quả của chính sách tiền tệ. (Bảng 2)

Bảng 2: Độ bất ổn định của lạm phát bình quân và lạm phát cơ bản

giai đoạn 2016 - 2020 và giai đoạn 2021 - quý I/2024

Nguồn: Tác giả tổng hợp

(ii) Công tác điều hành giá, kiểm soát lạm phát đối mặt với nhiều vấn đề khó khăn, sức ép như cùng lúc phải chịu tác động kép giữa thay đổi chính sách điều hành của các nước trên thế giới, biến động giá cả hàng hóa cơ bản toàn cầu, và việc thực hiện lộ trình điều chỉnh giá nhiều mặt hàng thiết yếu (điện, nước…), giá dịch vụ công, điều chỉnh lương... ở trong nước, thêm nữa, các chính sách vĩ mô góp phần kiểm soát lạm phát nhưng đồng thời cũng cần phải hỗ trợ phục hồi và thúc đẩy tăng trưởng kinh tế. Những vấn đề này đòi hỏi chính sách điều hành giá, công tác kiểm soát lạm phát phải luôn chủ động, bám sát, thay đổi linh hoạt phù hợp với tình hình thực tiễn; sẵn sàng các kịch bản và giải pháp ứng phó cho từng tình huống phát sinh; xác định trọng tâm, trọng điểm ưu tiên để linh hoạt lựa chọn thứ tự ưu tiên phù hợp với từng trường hợp phát sinh nhằm ban hành chính sách điều hành phù hợp. Từ đó, đặt ra yêu cầu, đòi hỏi sự phối hợp sát sao của các bộ, ngành trong việc chia sẻ, cung cấp thông tin, nhất quán trong mục tiêu chính sách, đánh giá tác động, mức độ ảnh hưởng của chính sách để điều phối công tác phối hợp điều hành chính sách hài hòa, hiệu quả.

Triển vọng lạm phát năm 2024

Năm 2024, kinh tế nước ta tiếp tục đối mặt với những thuận lợi và khó khăn, thách thức đan xen. Trong đó:

Về thuận lợi: Tăng trưởng kinh tế tiếp tục được củng cố vững chắc hơn với sự phục hồi tốt hơn của tất cả các lĩnh vực trong nền kinh tế, đặc biệt là khu vực dịch vụ và hiệu quả tích cực từ việc triển khai các gói hỗ trợ của Chương trình phục hồi và phát triển kinh tế - xã hội theo Nghị quyết số 43/2022/QH15 ngày 11/01/2022 của Quốc hội về chính sách tài khóa, tiền tệ hỗ trợ Chương trình phục hồi và phát triển kinh tế - xã hội và Nghị quyết số 11/NQ-CP ngày 30/01/2022 của Chính phủ về Chương trình phục hồi và phát triển kinh tế - xã hội và triển khai Nghị quyết số 43/2022/QH15. Ngoài ra, kinh tế Việt Nam còn được hỗ trợ bởi các yếu tố như: (i) Việt Nam được “cách li” khỏi sự gia tăng giá lương thực, thực phẩm toàn cầu do có khả năng tự chủ trong hoạt động sản xuất nông nghiệp. Lợi thế này giúp Việt Nam tránh được các cú sốc do khủng hoảng lương thực đang diễn ra ở nhiều nước hiện nay và giảm thiểu được tác động của lạm phát lên giá hàng hóa nói chung, giá hàng hóa nông nghiệp nói riêng, góp phần duy trì mức lạm phát trong tầm kiểm soát; (ii) Sự phối hợp điều hành chủ động, linh hoạt, hiệu quả giữa chính sách tiền tệ, chính sách tài khóa, chính sách quản lí giá và các chính sách khác, trong đó, chính sách tài khóa hợp lí, thận trọng góp phần hỗ trợ nền kinh tế, tạo dư địa cho chính sách tiền tệ ứng phó với các cú sốc bất ổn trong và ngoài nước; (iii) Các cân đối vĩ mô của nền kinh tế như nợ công, nợ nước ngoài, thâm hụt ngân sách, cán cân thương mại, cung - cầu ngoại tệ... tiếp tục được kiểm soát và giữ ở trạng thái tốt hơn so với giai đoạn trước; (iv) Chất lượng tăng trưởng ngày càng được cải thiện theo chiều sâu; tốc độ tăng trưởng có thể chậm lại so với trước do suy giảm tăng trưởng kinh tế toàn cầu, nhưng Việt Nam vẫn được đánh giá là nước có tốc độ tăng trưởng cao trong khu vực và có sức chống chịu khá tốt trước các cú sốc bên ngoài, đây là lợi thế giúp Việt Nam tăng cường thu hút đầu tư nước ngoài và thúc đẩy tiêu dùng, đầu tư trong nước. Với những thuận lợi đó, nhiều tổ chức quốc tế đã đánh giá cao kết quả và triển vọng phát triển kinh tế Việt Nam. Đây là nền tảng quan trọng góp phần tạo thêm dư địa và giảm sức ép cho công tác điều hành giá, kiểm soát lạm phát trong năm 2024.

Về khó khăn, thách thức: Năm 2024, nước ta phải đối mặt với rủi ro, thách thức từ lạm phát toàn cầu tăng cao; sự đình trệ, suy thoái trong các thị trường xuất khẩu lớn; xu hướng thắt chặt chính sách tiền tệ tiếp tục diễn ra ở các nước; các căng thẳng địa chính trị, dịch bệnh, biến đổi khí hậu... có thể ảnh hưởng đến an ninh lương thực, an ninh năng lượng và lạm phát toàn cầu. Một số rủi ro lạm phát tăng do các yếu tố bên trong và bên ngoài có thể kể đến như:

Các rủi ro bên ngoài: (i) Sức ép lạm phát và giá cả thế giới tiếp tục tác động đến mặt bằng giá cả hàng hóa trong nước, điển hình là các hàng hóa không thuộc diện quản lí của Nhà nước. Quỹ Tiền tệ quốc tế - IMF (2023) đánh giá lạm phát toàn cầu vẫn giảm chậm (từ 8,7% năm 2022 xuống 6,8% năm 2023 và 5,2% năm 2024), dự báo phải đến cuối năm 2024 hoặc đầu năm 2025 mới quay trở lại mức lạm phát mục tiêu của các quốc gia. Trong đó, giá dầu vẫn diễn biến khó lường, rủi ro biến động giá dầu sẽ chịu ảnh hưởng bởi một số yếu tố như việc giảm đầu tư phát triển các nguồn năng lượng hóa thạch trong khi các sản phẩm năng lượng sạch chưa đáp ứng đủ nhu cầu; triển vọng kinh tế toàn cầu không chắc chắn, lệnh cấm của Liên minh châu Âu (EU) đối với các sản phẩm dầu tinh chế của Nga và việc Tổ chức các nước xuất khẩu dầu lửa cùng các đối tác (OPEC+) quyết định giữ nguyên các biện pháp hạn chế sản lượng; (ii) Các cú sốc về biến đổi khí hậu do nhiệt độ toàn cầu tăng và hạn hán kéo dài có thể gây tình trạng mất mùa thường xuyên hơn ở các quốc gia, khiến giá lương thực tăng cao, ảnh hưởng đến an ninh lương thực toàn cầu; (iii) Xung đột ở Ukraine, dải Gaza và căng thẳng địa chính trị ở các khu vực khác có thể gia tăng hơn nữa, gây sự gián đoạn chuỗi cung ứng, tạo ra những biến động mới về giá lương thực, phân bón, nhiên liệu và giá nhiều hàng hóa cơ bản; cùng với đó, các lệnh hạn chế xuất khẩu nông sản để đảm bảo nguồn cung trong nước có thể làm trầm trọng hơn biến động giá hàng hóa toàn cầu; (iv) Bất ổn vĩ mô toàn cầu tăng, thâm hụt tài khóa tăng; nhiều nước đang có mức nợ công tăng cao do đại dịch, tăng trưởng thấp hơn và chi phí đi vay cao hơn đã khiến tình trạng dễ bị tổn thương của các nước này trở nên trầm trọng hơn, đặc biệt là những nước có nhu cầu trả nợ bằng USD trong ngắn hạn; rủi ro đứt gãy chuỗi cung ứng do cạnh tranh giữa các nước lớn ngày càng gay gắt, kéo theo tình trạng phân mảnh trong hoạt động sản xuất, tác động tiêu cực đến các hoạt động thương mại - đầu tư.

Các rủi ro trong nước: (i) Nền kinh tế Việt Nam có độ mở lớn, quy mô kim ngạch xuất, nhập khẩu so GDP cao, cũng đem đến không ít thách thức trong khi năng lực cạnh tranh của các doanh nghiệp còn yếu, phụ thuộc nhiều vào nhập khẩu nguyên, vật liệu, máy móc bên ngoài; (ii) Việc điều chỉnh giá các mặt hàng Nhà nước quản lí (điện, giáo dục, y tế, xăng dầu), trong đó, giá dịch vụ công sau gần 04 năm trì hoãn hoặc chưa thực hiện hết trong năm 2023 sẽ được tiếp tục điều chỉnh trong năm 2024 - 2025, cùng với đó, giá dịch vụ khám, chữa bệnh hiện hành và giá dịch vụ khám, chữa bệnh khác được triển khai khi Luật Khám bệnh, chữa bệnh số 15/2023/QH15 ngày 09/01/2023 của Quốc hội có hiệu lực thi hành kể từ ngày 01/01/2024; giá điện từng bước thực hiện lộ trình giá điện theo cơ chế thị trường với việc tính đủ các chi phí đầu vào trong cấu phần giá; (iii) Thực hiện cải cách đồng bộ chính sách tiền lương từ ngày 01/7/2024 có thể gây hiệu ứng dây chuyền kéo theo nhiều loại hàng hóa, dịch vụ trên thị trường tăng....

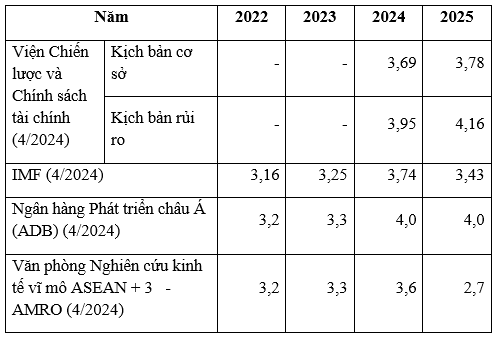

Bảng 3: Dự báo lạm phát Việt Nam giai đoạn 2024 - 2025

Đơn vị: %

Nguồn: Tác giả tổng hợp

Mặc dù vậy, vẫn có nhiều yếu tố hỗ trợ kiểm soát lạm phát trong nước như các cân đối lớn của nền kinh tế tiếp tục đảm bảo; chính sách tiền tệ được điều hành linh hoạt, thận trọng với mục tiêu ưu tiên kiểm soát lạm phát; dư địa chính sách tài khóa tích cực, góp phần tháo gỡ khó khăn và hỗ trợ sản xuất trong nước, đồng thời tạo điều kiện để chính sách tiền tệ đối phó với các cú sốc bên ngoài; nguồn cung hàng hóa thiết yếu được đảm bảo, đáp ứng nhu cầu trong nước và xuất khẩu... Ngày 09/11/2023, Quốc hội đã thông qua Nghị quyết số 103/2023/QH15 về Kế hoạch phát triển kinh tế - xã hội năm 2024, trong đó đặt ra mục tiêu kiểm soát lạm phát năm 2024 ở mức 4 - 4,5%; đồng thời, một số chính sách hỗ trợ nền kinh tế như giảm thuế giá trị gia tăng, thuế bảo vệ môi trường tiếp tục được triển khai cũng góp phần giảm bớt sức ép điều hành lạm phát trong năm 2024. (Bảng 3)

Một số khuyến nghị

Thời gian tới, tình hình thế giới dự báo tiếp tục diễn biến phức tạp, khó lường, tăng trưởng kinh tế, thương mại, đầu tư toàn cầu tiếp tục xu hướng chậm lại. Ở trong nước, bên cạnh các thuận lợi được kế thừa từ các năm trước, nền kinh tế đang phải chịu “tác động tiêu cực kép” từ những yếu tố bất lợi bên ngoài và những hạn chế, bất cập bên trong; thời cơ, thuận lợi và khó khăn, thách thức đan xen nhưng khó khăn, thách thức nhiều hơn, nhất là trong điều hành kinh tế vĩ mô, vừa phải kiểm soát lạm phát, vừa phải thúc đẩy tăng trưởng. Để hỗ trợ và thúc đẩy các động lực tăng trưởng của nền kinh tế, khai thác các tiềm năng và tạo các nguồn động lực mới, đảm bảo thực hiện đạt kết quả cao nhất các mục tiêu phát triển kinh tế - xã hội năm 2024, tác giả có một số khuyến nghị sau:

Một là, công tác điều hành chính sách cần ưu tiên chú trọng đảm bảo ổn định vĩ mô và các cân đối lớn của nền kinh tế. Trong đó, thực hiện nghiêm túc các nghị quyết của Quốc hội, nghị định của Chính phủ, chỉ thị của Thủ tướng Chính phủ và các văn bản của Ban Chỉ đạo điều hành giá trong điều hành kinh tế vĩ mô, kiểm soát lạm phát và tháo gỡ khó khăn cho hoạt động sản xuất, kinh doanh. Chủ động phối hợp chặt chẽ và nâng cao hiệu quả phối hợp giữa chính sách tài khóa, tiền tệ và quản lí giá nhằm đảm bảo thực hiện đạt kết quả cao nhất các mục tiêu phát triển kinh tế - xã hội.

Hai là, tiếp tục theo dõi sát diễn biến thị trường từng mặt hàng, đặc biệt là các hàng hóa, dịch vụ thiết yếu. Chủ động rà soát các phương án điều chỉnh giá các mặt hàng do Nhà nước quản lí, các dịch vụ công đang triển khai lộ trình thị trường; đánh giá kĩ tác động đối với mặt bằng giá, mục tiêu kiểm soát lạm phát để có phương án điều chỉnh giá phù hợp. Đồng thời, đẩy mạnh công tác tổng hợp, phân tích, dự báo, xây dựng các kịch bản, phương án ứng phó trong trường hợp các hàng hóa trên thị trường thế giới tiếp tục tăng cao để điều hành sản xuất trong nước, cân đối và điều hành cung - cầu, góp phần giữ ổn định giá cả thị trường.

Ba là, dư địa mở rộng chính sách tài khóa hiện nay nhìn chung khá thuận lợi do thâm hụt ngân sách nhà nước, nợ công vẫn trong tầm kiểm soát, thấp hơn các nước trong khu vực và cách xa ngưỡng cảnh báo; các cân đối lớn (thâm hụt ngân sách/GDP, nợ công/GDP, nghĩa vụ trả nợ/thu ngân sách nhà nước…) đảm bảo trong ngưỡng an toàn. Vì vậy, cần tiếp tục thực hiện chính sách tài khóa mở rộng hợp lí, có trọng tâm, trọng điểm, đảm bảo khả năng huy động đủ vốn đáp ứng nhu cầu thực hiện các nhiệm vụ phát triển kinh tế - xã hội hiệu quả, đảm bảo cân đối ngân sách nhà nước. Tiếp tục xem xét, rà soát các chính sách thuế, phí, lệ phí và có chính sách hỗ trợ phù hợp giúp người dân, doanh nghiệp tiếp tục mở rộng sản xuất, kinh doanh, tạo việc làm.

Bốn là, chính sách tiền tệ của Việt Nam đang gặp thách thức trong xử lí mối quan hệ giữa chính sách lãi suất - chính sách tỉ giá hối đoái - dòng vốn nước ngoài. Để đảm bảo dòng vốn vào Việt Nam không bị ảnh hưởng thì hoặc ổn định lãi suất, hoặc ổn định tỉ giá, khó có thể cùng một lúc thực hiện cả hai nhiệm vụ. Vì vậy, để đưa ra lựa chọn, cần phải phân tích thấu đáo, tối đa hóa lợi ích và giảm thiểu thiệt hại đến tổng thể cũng như từng bộ phận của nền kinh tế. Đặc biệt, trong bối cảnh kinh tế Việt Nam có độ mở rất lớn, kim ngạch xuất, nhập khẩu lên tới 200% GDP, trong đó 70% xuất khẩu là do khu vực có vốn đầu tư trực tiếp nước ngoài cung cấp; còn vốn đầu tư trực tiếp nước ngoài hiện nay chiếm khoảng 23 - 25% tổng vốn đầu tư toàn xã hội và chiếm trên dưới 20% GDP, chưa kể dòng vốn gián tiếp. Do đó, chính sách tiền tệ cần tiếp tục thực hiện linh hoạt trong điều hành lãi suất, tỉ giá để thích ứng các tác động của bất ổn thế giới.

Đối với điều hành chính sách tín dụng cũng cần thận trọng, đảm bảo cân bằng hợp lí giữa thúc đẩy phục hồi kinh tế và đảm bảo ổn định tài chính. Để giảm bớt sức ép cho hệ thống ngân hàng, cần phát triển thị trường chứng khoán bền vững, trở thành kênh huy động vốn trung và dài hạn quan trọng của nền kinh tế; đẩy nhanh nâng hạng thị trường chứng khoán, đồng thời thực hiện các giải pháp phát triển thị trường trái phiếu doanh nghiệp.

Năm là, cần xác định hợp lí các liều lượng và công cụ trong phối hợp điều hành chính sách. Chính sách tài khóa thường ngay lập tức làm thay đổi tổng cầu, theo đó tác động đến thu nhập và sản lượng nhanh hơn chính sách tiền tệ. Tuy nhiên, độ trễ về hiệu quả triển khai chính sách tài khóa lại thường kéo dài hơn so với chính sách tiền tệ. Thêm vào đó, chính sách tài khóa là chính sách cứng, do được thực hiện theo kế hoạch của Quốc hội phê chuẩn, còn chính sách tiền tệ là chính sách linh hoạt; nếu tận dụng tốt những đặc tính này, có thể tạo ra sự tương tác hiệu quả hơn. Việc quyết định lựa chọn chính sách tiền tệ hay chính sách tài khóa để làm công cụ tác động nhiều nhất đến tổng cầu hoặc liều lượng tác động của từng công cụ đến tổng cầu bao nhiêu là hợp lí trong tình hình kinh tế cụ thể cần dựa trên những luận cứ khoa học và thực tiễn.

Sáu là, cần thúc đẩy phát triển nông nghiệp bền vững, hướng đến nông nghiệp xanh, sạch. Trong thời gian qua, nhóm ngành nông, lâm nghiệp và thủy sản với mức tăng trưởng tích cực, đã thể hiện được vai trò “trụ đỡ”, không chỉ đảm bảo nhu cầu lương thực, thực phẩm cả nước mà còn đẩy mạnh xuất khẩu, đảm bảo ổn định an ninh lương thực quốc gia và dự trữ. Trước bối cảnh kinh tế thế giới bất định, khủng hoảng lương thực lan rộng, giá hàng hóa tăng thì cần tận dụng các lợi thế của nông nghiệp và đưa nông nghiệp trở thành bệ đỡ vững chắc cho nền kinh tế, đặc biệt là trong vấn đề đảm bảo nguồn cung và kiềm chế giá lương thực, thực phẩm trong nước. Do đó, cần có chính sách để phát triển nông nghiệp xanh, bền vững bằng cách đẩy mạnh tái cơ cấu, hiện đại hóa nông nghiệp, nâng cao tính tự chủ trong sản xuất và cung ứng hàng hóa đầu vào cho sản xuất nông nghiệp như phân bón, hóa chất, máy công cụ...

Tài liệu tham khảo:

1. Tổng cục Thống kê (2023), Báo cáo tình hình kinh tế - xã hội năm 2023.

2. Viện Chiến lược và Chính sách tài chính (2023), Kỷ yếu Diễn đàn Tài chính Việt Nam năm 2023: Chính sách tài chính vượt qua thách thức, hướng tới phát triển bền vững, Bình Định, 11/2023.

3. Worldbank (1/2024), Global economic prospects.

4. Tổng cục Thống kê (3/2024), Báo cáo tình hình kinh tế - xã hội quý I/2024.

5. AMRO (4/2024), ASEAN+3 Regional Economic Outlook 2024.

6. ADB (4/2024), ASIAN Development outlook.

7. Worldbank (4/2024), East Asia and The Pacific economic update: Firm foundations of growth.

8. IMF (4/2024), World economic outlook Steady but Slow: Resilience amid Divergence.

ThS. Vũ Thị Huyền Trang

Viện Chiến lược và Chính sách tài chính, Bộ Tài chính