Keywords: Banking sector, AI, RPA, digital transformation.

1. Đặt vấn đề

Cuộc Cách mạng công nghiệp lần thứ tư đã có tác động lớn đến ứng dụng công nghệ vào hoạt động của doanh nghiệp (Do và cộng sự, 2022). Quá trình chuyển đổi số đóng vai trò thiết kế lại hoạt động của doanh nghiệp, hành vi của người tiêu dùng dựa trên sự phát triển công nghệ mới về điện toán đám mây, chuỗi khối, AI, Internet vạn vật (Tan và cộng sự, 2021). Hiệu quả kinh doanh, nâng cao trải nghiệm khách hàng, tạo ra mô hình kinh doanh mới là những kết quả dự đoán sẽ đạt được nếu ứng dụng công nghệ và mở rộng chuyển đổi số trong khối doanh nghiệp (Abdulquadri và cộng sự, 2021). Sự thay đổi liên tục về công nghệ mới trong hành vi của người tiêu dùng cũng như những biến đổi trong môi trường cạnh tranh là động lực thúc đẩy chuyển đổi số (Verhoef và cộng sự, 2021).

Trong lĩnh vực tài chính - ngân hàng, việc phát triển các phần mềm tài chính, ngân hàng, ngân hàng số, giải pháp ngân hàng di động và công nghệ tài chính luôn được chính phủ của nhiều quốc gia khuyến khích nhằm đáp ứng nhu cầu của khách hàng về tự do hóa lãi suất, truy cập dữ liệu lớn, sự sẵn có của tài chính di động, quản trị rủi ro mạnh mẽ hơn và mở rộng quan hệ khách hàng. Về cơ bản, nếu sự chuyển đổi này diễn ra, các ngân hàng thương mại (NHTM) có thể hoạt động và cung cấp nhiều giá trị hơn cho khách hàng. Khách hàng sẽ bị thu hút bởi việc sử dụng hàng hóa và dịch vụ mới do ngân hàng phát triển để thực hiện các thủ tục một cách nhanh chóng (Laketa và cộng sự, 2015). Dựa trên chất lượng dịch vụ, sự thành công của ngân hàng sẽ được khách hàng đánh giá và lợi thế cạnh tranh dần dần được mở rộng. Bên cạnh đó, ngân hàng phụ thuộc vào chỉ số trung thành của khách hàng để duy trì ổn định hoạt động kinh doanh (Dahari và cộng sự, 2015), phụ thuộc vào sự hài lòng của khách hàng để quyết định sự tồn tại và thành công của ngân hàng trong môi trường cạnh tranh. Chính vì thế, nhiều ngân hàng đã cải thiện chất lượng dịch vụ nhằm đáp ứng nhu cầu của người tiêu dùng, tăng cường dịch vụ do có sự cạnh tranh ngày càng tăng trong lĩnh vực ngân hàng.

Để đáp ứng mong đợi của người tiêu dùng về các dịch vụ mới, quá trình chuyển đổi số của dịch vụ ngân hàng chủ yếu tập trung vào nhu cầu của khách hàng. Thông qua chuyển đổi số và sử dụng các công nghệ thông minh như RPA, cơ động hóa để chống rửa tiền, tìm hiểu khách hàng và các công nghệ quy định (RegTech) để giảm rủi ro tuân thủ, lĩnh vực tài chính đã thay đổi nhanh chóng, tích cực trên toàn thế giới (Schueffel, 2017).

Từ những kinh nghiệm của thế giới về ứng dụng AI và RPA trong lĩnh vực ngân hàng, tác giả tổng hợp và đề cập đến một số cách thức để chuyển đổi ngân hàng số nhằm nâng cao trải nghiệm của khách hàng tại Việt Nam.

2. Tình hình nghiên cứu

Trong bài viết "Understanding managers' attitudes and behavioral intentions towards using artificial intelligence for organizational decision-making" của Cao, G., Duan, Y., Edwards, J. S., và Dwivedi, Y. K. (2021), các tác giả đã nhận định rằng, sử dụng AI có thể cải thiện việc ra quyết định pháp nhân nhưng quá trình này cũng tạo ra những thách thức liên quan đến hạn chế của AI. Bài viết này cũng đưa ra một mô hình tích hợp AI để xem xét các yếu tố tích cực và tiêu cực ảnh hưởng đến thái độ và ý định của người quản lí đối với việc sử dụng AI. Ở góc độ lí thuyết, nghiên cứu này đã đóng góp về mặt thực nghiệm đối với việc sử dụng AI để ra quyết định và nhấn mạnh tầm quan trọng của việc phát triển các điều kiện thuận lợi để cân bằng ưu điểm và hạn chế liên quan tới việc sử dụng AI.

Bài viết “The impact of digital transformation on performance: Evidence from Vietnamese commercial banks” của Do, T. D., Pham, H. A. T., Thalassinos, E. I., và Le, H. A. (2022) cho thấy, nhiều NHTM đã xem xét thực hiện chuyển đổi số. Các tác giả đã sử dụng phương pháp nghiên cứu định lượng và áp dụng phương pháp ước lượng moment tổng quát (GMM) của Blundell và Bond cho dữ liệu của 13 NHTM cổ phần tại Việt Nam trong giai đoạn từ 2011 - 2019 với quá trình phân tích Bayesian để kiểm tra độ tin cậy của các mô hình mà các tác giả ước tính. Kết quả nghiên cứu của bài viết đã chứng minh rằng, chuyển đổi số có tác động tích cực đến hoạt động của các NHTM Việt Nam và hiệu quả của chuyển đổi số phụ thuộc vào quy mô ngân hàng.

Tác giả Eletter và các cộng sự cũng đã khẳng định trong bài viết “Neuro-based artificial intelligence model for loan decisions” rằng, hầu hết các NHTM không muốn sử dụng hệ thống phần mềm AI để hỗ trợ các quyết định cho vay. Từ thực trạng này, các tác giả đã phát triển một mô hình xác định mạng lưới nhân tạo như một công cụ hỗ trợ đánh giá các ứng dụng tín dụng nhằm hỗ trợ các quyết định cho vay tại các NHTM. Kết quả cho thấy, các trường hợp khác nhau của hợp đồng vay đã được xem xét dựa trên hướng dẫn của các ngân hàng; do đó, mạng lưới nhân tạo là một công nghệ thành công có thể được sử dụng để đánh giá đơn xin vay vốn tại các NHTM.

Các nghiên cứu trên cho thấy, nhu cầu ứng dụng AI và các công nghệ mới vào việc ra quyết định và vận hành của các pháp nhân nói chung, ngân hàng nói riêng là điều cấp thiết trong giai đoạn hiện nay. Tuy nhiên, điều kiện thực tế cho thấy, còn thiếu những nghiên cứu về ý định sử dụng AI để ra quyết định của các nhà quản lí và tận dụng RPA trong việc chuyển đổi ngân hàng số. Đây cũng là hạn chế chung của các công trình nghiên cứu tại Việt Nam về ứng dụng AI và RPA trong lĩnh vực ngân hàng. Thông qua những kinh nghiệm sẵn có của thế giới, bài viết gợi mở một số khuyến nghị trong công cuộc chuyển đổi kĩ thuật số lĩnh vực ngân hàng thông qua AI và RPA tại Việt Nam.

3. Kết quả nghiên cứu

3.1. Kinh nghiệm thế giới về tận dụng AI trong lĩnh vực ngân hàng

AI là thuật ngữ miêu tả trí thông minh được hiển thị bởi máy tính, trái ngược với trí tuệ tự nhiên của con người. Thuật ngữ AI cũng thường được sử dụng để biểu thị mô phỏng các chức năng con người của các robot, chẳng hạn như học tập và giải quyết các vấn đề về nhận thức (Russel và Norvig, 2013). Nhìn chung, AI là sự mô phỏng của máy móc đối với quá trình học tập và suy nghĩ của con người, đặc biệt là hệ thống máy tính. Nhiều lĩnh vực trong đời sống xã hội như chăm sóc sức khỏe, kinh doanh, giáo dục, sản xuất, tài chính, ngân hàng đều được thuận lợi hóa bởi AI (Dwivedi và cộng sự, 2021). Các ngân hàng có xu hướng triển khai AI nhằm đáp ứng sự cạnh tranh mạnh mẽ trong ngành Ngân hàng (Fu và cộng sự, 2014). Khả năng tự điều chỉnh của AI có thể cung cấp các dịch vụ tài chính theo cách hiệu quả hơn, giá cả thấp hơn, chất lượng cao hơn và làm hài lòng nhiều khách hàng hơn thông qua sự tăng cường khả năng phân tích khối lượng dữ liệu khổng lồ và tự động hóa các hoạt động vận hành (Biswas và cộng sự, 2020).

Đối với lĩnh vực xếp hạng tín dụng, quyết định phê duyệt khoản vay có ý nghĩa quan trọng đối với kế hoạch quảng cáo và lợi nhuận của ngân hàng. Tuy nhiên, quá trình phê duyệt tín dụng cũng là thách thức khi nhiều ngân hàng đang sử dụng những chiến thuật cho vay khác nhau và luôn có sự biến động trong thói quen vay vốn của khách hàng. Đơn xin vay có thể được chia thành hai dạng, bao gồm tích cực và tiêu cực dựa trên rủi ro tín dụng của người nộp đơn. Người nộp đơn có thể không hoàn trả khoản vay nếu chỉ số rủi ro tín dụng là dương. Ngược lại, nếu chỉ số rủi ro tín dụng là âm, người nộp đơn sẽ trả được nợ. Các nhà quản lí ngân hàng phải đưa ra những lựa chọn phù hợp giữa việc phê duyệt các ứng dụng có chỉ số rủi ro tín dụng thấp và từ chối những ứng dụng có chỉ số rủi ro tín dụng cao. Theo đó, AI đóng vai trò hỗ trợ trong việc ra quyết định của các nhà quản lí (Eletter và cộng sự, 2010).

Đối với quá trình chống gian lận trong ngân hàng, các hoạt động gian lận liên quan đến giao dịch thẻ tín dụng được thực hiện một cách phổ biến. Có nhiều lí do cho xu hướng gian lận thẻ tín dụng như chiến lược triển khai không chính xác khi xử lí nhiều giao dịch hoặc hệ thống phân bổ chi phí không chính xác cho các giao dịch khác. Bên cạnh đó, sự không chính xác của dữ liệu khiến việc gắn nhãn dữ liệu trở nên tốn thời gian. Khi lấy mẫu ngẫu nhiên, ước tính sẽ có khoảng 20% dữ liệu thiếu cân bằng trong tập dữ liệu gốc. Một kĩ thuật nhằm mục đích giảm kích thước dữ liệu sẽ được sử dụng để phân loại tập dữ liệu trước khi sử dụng máy véc-tơ hỗ trợ một lớp (OCSVM). Khi sử dụng phương pháp lấy mẫu kết hợp, máy véc-tơ hỗ trợ hoạt động tốt hơn so với phương pháp xử lí dữ liệu nhóm (GMDH) và mạng thần kinh xác suất (PNN) về tỉ lệ phát hiện các khiếu nại gian lận (Sundarkumar và Ravi, 2015).

Đối với dữ liệu lớn và quá trình phân tích dữ liệu, các bộ dữ liệu lớn trong các ngân hàng trên thế giới, theo ước tính, có thể được thu thập và phân tích với sự trợ giúp của AI (Biswas và cộng sự, 2020). So với các kĩ thuật phân tích thông thường, AI có thể sử dụng cơ sở dữ liệu và thuật toán để xử lí khối lượng dữ liệu khổng lồ, cung cấp các hàng hóa và dịch vụ mới phù hợp với nhu cầu của khách hàng thông qua quá trình tùy chỉnh từng hàng hóa và dịch vụ cho từng khách hàng riêng lẻ (Biswas và cộng sự, 2020). Ngân hàng JP Morgan Chase (Mỹ) đã đầu tư vào công cụ AI có tên là COIN với mục đích tăng tốc độ trích xuất dữ liệu và đánh giá tài liệu. Một người sẽ cần dành hơn 360.000 giờ để đánh giá các trang trên cùng một tài liệu, trong khi COIN có thể xem xét khoảng 12.000 trang chỉ trong vài giây (Buchanan, 2019). Tuy nhiên, những thách thức khi sử dụng AI trong trích xuất dữ liệu lớn vẫn tồn tại như quy trình đào tạo nhân viên tốn chi phí và thời gian để hướng dẫn biểu mẫu và xử lí trước dữ liệu, lựa chọn biến, độ phức tạp và khó khăn trong đảm bảo chất lượng dữ liệu cũng như việc lưu trữ và bảo trì dữ liệu (Hassani và cộng sự, 2018). Thêm vào đó, các ngân hàng cũng cần một lượng dữ liệu và tài nguyên đáng kể để phát triển công nghệ AI, trong khi thực tế cho thấy, nguồn dữ liệu của nhiều ngân hàng bị phân tán trong nội bộ (Fernández, 2019). Ngoài ra, các ngân hàng trên thế giới còn gặp khó khăn khi thu thập dữ liệu do thiếu dữ liệu công khai, dữ liệu không chính xác, vi phạm quyền riêng tư và dữ liệu phi cấu trúc (Biswas và cộng sự, 2020).

Đối với hệ thống báo động, việc tăng cường an ninh cho hệ thống tài chính trước các vụ cướp tại ATM và ngân hàng là việc cấp thiết trong giai đoạn hiện nay. AI cung cấp giải pháp tốt hơn khi so sánh với hệ thống báo động truyền thống. Ba giai đoạn vận hành hệ thống báo động theo AI bao gồm tầm nhìn ban đầu khi xử lí một bức ảnh để trích xuất các đặc điểm; trạng thái cảnh báo được xác định bởi mạng nhân tạo (ANN) thông qua quá trình phân loại sự kiện dựa trên mẫu được phát hiện; cảnh báo phải được bật và thông báo cảnh báo sẽ được gửi qua GSM nếu đầu ra có chỉ số là 1 (Ortiz và cộng sự, 2016).

Bên cạnh đó, công nghệ Chatbot cũng ngày càng phát triển và được cân nhắc ứng dụng nhiều hơn trong lĩnh vực ngân hàng. Thông thường, khách hàng phải liên hệ với cơ quan chức năng nếu có khiếu nại, thắc mắc về hàng hóa, dịch vụ do ngân hàng cung cấp. Có thể thấy, thủ tục này khá mất thời gian và lặp đi, lặp lại. Để tránh tình trạng này, nhiều ngành công nghiệp đã được hưởng lợi từ sự phát triển của công nghệ ngân hàng dựa trên AI. Điều này được thực hiện bằng cách sử dụng các thuật toán học máy và xử lí ngôn ngữ tự nhiên, hỗ trợ truy xuất thông tin và thể hiện các miền tích hợp trên máy tính. Hầu hết các ngân hàng lớn trên thế giới đã áp dụng chiến lược này một cách hữu ích trong việc phục vụ khách hàng tốt hơn (Singh và cộng sự, 2018). Điển hình như CebaChatbot được phát triển bởi Ngân hàng Commonwealth của Australia (CBA) đã có khả năng phân biệt thành công giữa 500.000 yêu cầu khác nhau của khách hàng và có thể triển khai thực hiện 200 hoạt động cho hơn 1 triệu khách hàng. Một Chatbot khác của Thụy Điển có tên Nina đã giữ vai trò thực hiện hơn 30.000 cuộc nói chuyện mỗi tháng, giúp 700 nhân viên tại trung tâm liên hệ khách hàng của ngân hàng tiết kiệm thời gian để tập trung vào các nhiệm vụ khác (International Banker, 2018). Tuy vậy, vẫn còn một số hạn chế trong việc sử dụng Chatbot trong tư vấn đầu tư. Tính sâu sắc của phản hồi từ Chatbot mang tính hạn chế do Chatbot thường hiểu nhầm câu hỏi của người dùng hoặc đưa ra câu trả lời mơ hồ cho những câu hỏi dài, từ đó, dẫn đến tình trạng không đáp ứng được nhu cầu của người dùng và khiến họ cảm thấy mất niềm tin (Adamopoulou và Moussiades, 2020).

Mặt khác, việc sử dụng AI trong hoạt động ngân hàng sẽ tốn kém và đòi hỏi phải thuê nhân sự có kĩ năng chuyên biệt (Ghosh và Chanda, 2020). Các ứng dụng của AI trong ngân hàng bao gồm Chatbot, phát hiện gian lận, chống rửa tiền và xếp hạng tín dụng cũng được sử dụng trong nhiều lĩnh vực kinh tế - xã hội. Tuy nhiên, các ứng dụng AI này dẫn đến sự đánh đổi về chi phí đầu tư, nhân lực, bảo mật dữ liệu và độ phức tạp của thuật toán trong quá trình triển khai. Do đó, các NHTM cần cân nhắc kĩ lưỡng để có kế hoạch, quy trình, các bước đi phù hợp khi ứng dụng AI vào hoạt động kinh doanh tùy thuộc vào năng lực tài chính, khả năng đầu tư cơ sở hạ tầng và công nghệ.

3.2. Kinh nghiệm thế giới về ứng dụng RPA vào lĩnh vực ngân hàng

RPA là thao tác thực hiện các nhiệm vụ lặp đi, lặp lại của robot trong phần mềm sử dụng có cùng giao diện và cấu trúc tổ chức so với các chương trình phần mềm được cấu trúc hóa như con người. Giải pháp RPA khác với các ứng dụng công nghệ thông tin truyền thống ở góc độ là RPA được các nhà phát triển công nghệ phát triển hoàn toàn bằng ngôn ngữ lập trình cũng như được doanh nghiệp cấu hình một cách có logic về quy trình, hành vi con người và cách đưa ra các phương pháp giải quyết vấn đề. Có thể nhận thấy, RPA là một phương thức đơn giản, nhanh chóng, tiết kiệm chi phí để cải thiện năng suất của tổ chức, khiến quy trình kinh doanh phù hợp hơn, tăng tốc thời gian quay vòng và giảm khả năng xảy ra sai sót của con người.

RPA cho phép sự hợp tác giữa nhân viên kĩ thuật với công nhân để tăng năng suất cho tất cả các hoạt động và công việc thủ công. Robot được cấy ghép phần mềm thông minh sẽ tự động hóa các nhiệm vụ vốn đòi hỏi sức lao động của con người. RPA thực hiện điều này bằng cách bắt chước hành vi của con người trong một ứng dụng cụ thể và thêm vào các công cụ tự động hóa hiện có (Macek và cộng sự, 2020). Do đó, RPA có thể hỗ trợ các ngân hàng bằng cách tự động hóa hệ thống và mang lại nhiều lợi ích, chẳng hạn như cải thiện độ chính xác, độ tin cậy, khả năng mở rộng hoạt động, tiết kiệm chi phí, cải thiện tính nhất quán, tính minh bạch, tính tuân thủ, thiết lập các báo cáo, nâng cao chất lượng và tinh thần nhân viên (Devarajan, 2018). Như vậy, các thủ tục tài chính như chuẩn bị báo cáo, chuẩn bị và quản lí dữ liệu, xử lí ứng dụng, truyền và lưu dữ liệu vào phần mềm kĩ thuật số đều có thể được thuận lợi hóa từ RPA (Duong, 2018).

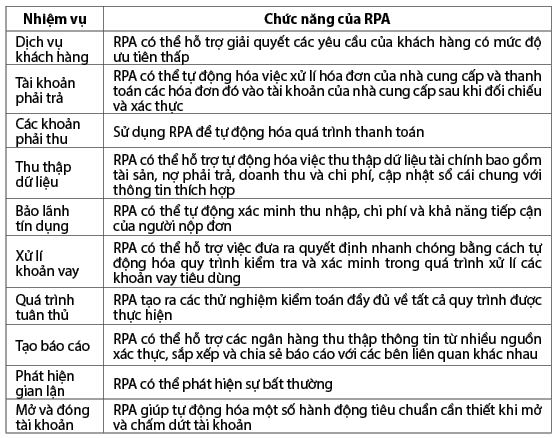

Một số ngân hàng lớn trên thế giới đã triển khai RPA ở các phòng, ban để xử lí các vấn đề như kiểm soát, công nghệ thông tin, nhân sự, tuân thủ, quản lí rủi ro và pháp lí (Ostrowicz, 2017). Theo đó, văn phòng và kế toán là những bộ phận thích hợp nhất để áp dụng RPA trong ngân hàng khi tính đến tiêu chuẩn hóa quy trình. Điều này là do các lĩnh vực này đòi hỏi mức độ tiêu chuẩn hóa và số hóa dữ liệu cao nhất (Smeets, Erhard và Kaußler, 2019). Một số chức năng của RPA trong quá trình tự động hóa của ngân hàng được thể hiện ở Bảng 1.

Bảng 1: Chức năng RPA trong tự động hóa để giảm lỗi xử lí dữ liệu thủ công

Nguồn: Devarajan, 2018

Ngành tài chính - ngân hàng hoàn toàn thiên về quy trình, nghĩa là mỗi hoạt động đều được thực hiện một cách cẩn thận để tránh sai sót trong quá trình xử lí và trải qua một quy trình hoàn thiện nghiêm ngặt. Tuy nhiên, vì tính chất lặp đi, lặp lại, con người thường gặp lỗi trong việc thực hiện các nhiệm vụ này, dẫn đến các tổn thất tài chính. Do vậy, các ngân hàng tiên phong gần đây đã bắt đầu tự động hóa các thủ tục liên quan đến khối lượng giao dịch lớn để giảm sai sót.

3.3. Các thách thức chung trong việc ứng dụng AI và RPA ở các ngân hàng trên thế giới

Hiện nay, có hàng triệu khách hàng thực hiện các giao dịch tài chính mỗi ngày cho mục đích kinh doanh hoặc cá nhân. Quá trình sử dụng này tạo ra một khối lượng dữ liệu được quản lí và lưu trữ trong cơ sở dữ liệu lớn. Do đó, việc quản lí và lưu trữ cần nguồn nhân lực đáng kể để hoàn thành các quy trình trong lĩnh vực ngân hàng. AI và RPA đã thay đổi đáng kể xu hướng phát triển của tài chính và ngân hàng quốc tế bởi các ngân hàng trên thế giới có thể nhanh chóng cắt giảm lao động thủ công nhờ ứng dụng AI và RPA. Công nghệ máy học đã thuận lợi hóa quá trình phức tạp này thành một quy trình đơn giản hơn bao giờ hết. Bằng cách cung cấp cho khách hàng nhiều công cụ hữu ích để bảo vệ an toàn và quyền lợi, ngân hàng đã có thể nâng cao chất lượng dịch vụ thông qua việc kết hợp những công nghệ như AI và RPA. Công nghệ hiện đại cần được sử dụng như một xu hướng mặc nhiên để duy trì và cải thiện an ninh trong hệ thống tài chính. Nhu cầu của khách hàng ngày nay là mong muốn ngân hàng có thể hiện đại hóa thông qua việc tích hợp và triển khai các ứng dụng kĩ thuật số. Đồng thời, cơ hội nâng cấp công nghệ sẽ nâng cao mức độ dịch vụ, an ninh và danh tiếng của ngân hàng. Do đó, việc nhìn nhận các thách thức của việc triển khai AI và RPA trong lĩnh vực ngân hàng cũng là một cách thức để nâng cao tính hiệu quả và thân thiện với người dùng, mở rộng ngân hàng trực tuyến và ngân hàng di động để thu hút người dùng nhiều hơn.

Nhìn nhận một cách khách quan, vẫn có một số thách thức khi áp dụng AI và RPA vào hoạt động ngân hàng. Một trong số đó là những tính năng còn chưa hoàn thiện của công nghệ AI và RPA. Ngoài ra, không có cơ chế tự nghiên cứu, sửa lỗi cũng như không có cơ chế quản lí tài nguyên riêng cho từng người dùng hoặc nhóm người dùng. Bên cạnh đó, nhiều người vẫn chưa biết đến tiềm năng của RPA và một số tiến trình sử dụng vẫn chưa được chuẩn hóa. Chi phí lắp đặt và chi phí phát triển vẫn còn quá cao để có thể sử dụng rộng rãi vì mỗi dự án AI và RPA yêu cầu một phép tính toán riêng và một phép so sánh kinh tế được thử nghiệm hoàn chỉnh.

Quá trình chuyển đổi số trong lĩnh vực ngân hàng có thể đối mặt với một số thách thức như pháp luật điều chỉnh về giao dịch điện tử, chữ kí điện tử, tài liệu điện tử, nhận dạng và xác thực người dùng trực tuyến cũng như việc chia sẻ dữ liệu, bảo mật thông tin chưa được hoàn thiện. Bên cạnh đó, do ngân hàng có tác động đáng kể đến hệ sinh thái số của nhiều lĩnh vực như Fintech, ví điện tử, thương mại điện tử và đầu tư. Tuy nhiên, khả năng đồng bộ hóa và kết nối của ngân hàng chưa được chuẩn hóa. Một trong những khó khăn chính thường xuyên khiến các dự án chuyển đổi số kéo dài hơn dự kiến là hệ thống ngân hàng và các doanh nghiệp khác chưa được tiêu chuẩn hóa trong việc ứng dụng AI và RPA. Bên cạnh những thách thức của Ngành, hạn chế về yếu tố con người cũng đang cản trở quá trình chuyển đổi số của các ngân hàng. Ban Lãnh đạo của ngân hàng thường chưa bắt kịp xu hướng, khiến khả năng kĩ thuật số khó có thể theo kịp tốc độ thay đổi của thời đại. Lựa chọn tập trung vào những nhân sự chủ chốt cũng sẽ gây trì hoãn việc triển khai các dự án mới vì bộ máy tổ chức phức tạp, nhiều tầng.

Về khó khăn khi triển khai RPA, các ngân hàng đang chịu áp lực từ hai khía cạnh quan trọng. Thứ nhất, việc phụ thuộc vào các quy trình thủ công có thể làm giảm khả năng cạnh tranh của ngân hàng trên thị trường. Từ đó, việc ứng dụng RPA một cách manh mún có thể khiến ngân hàng hoạt động kém hiệu quả, phát sinh thêm chi phí và tăng khả năng xảy ra sai sót và gian lận. Thứ hai, liên quan đến những cơ hội nảy sinh từ xu hướng phát triển của Cuộc cách mạng công nghiệp lần thứ tư, có thể thấy, mong muốn và nhu cầu của khách hàng ngày càng mở rộng. Trong khi đó, việc bổ sung tính năng tự động hóa của RPA vào môi trường kinh doanh lại bị chậm, làm giảm tốc độ của các quy trình và tăng chi phí khi không thể loại bỏ lỗi của con người trong quá trình truyền và xử lí dữ liệu.

4. Kết luận và một số khuyến nghị

Thông qua những nguồn tài liệu thứ cấp và phân tích nêu trên có thể thấy, việc ứng dụng AI và RPA tại các ngân hàng trên thế giới đã và đang trở thành một xu hướng tất yếu trong giai đoạn hiện nay. Tuy nhiên, để ứng dụng triệt để những công nghệ mới này phục vụ khách hàng là một câu hỏi khó cho các ngân hàng, đặc biệt là các ngân hàng tại Việt Nam khi chưa có nhiều ứng dụng về AI và RPA. Do đó, từ kinh nghiệm sẵn có cũng như các thách thức chung mà nhiều ngân hàng trên thế giới đang gặp phải, bài viết đề xuất một số khuyến nghị về chính sách nhằm gợi ý và tạo điều kiện thuận lợi nhất cho Chính phủ và hệ thống ngân hàng ở Việt Nam trong việc ứng dụng AI và RPA vào hoạt động ngân hàng.

Thứ nhất, đối với các cơ quan quản lí chức năng, pháp luật và các nghị định hướng dẫn về chuyển đổi số cần được ban hành một cách cụ thể hơn và trở thành nền tảng quan trọng để hệ thống ngân hàng triển khai. Hiện nay, cơ sở pháp lí vẫn chưa đưa ra những hướng dẫn rõ ràng, dẫn đến tình trạng lúng túng trong việc áp dụng các công nghệ mới như AI và RPA. Khi có cơ sở pháp lí vững chắc thông qua một điều khoản trong luật hoặc văn bản hướng dẫn dưới luật sẽ tạo tiền đề cho quá trình ứng dụng AI và RPA trong các ngân hàng ở Việt Nam. Các văn bản có thể đưa ra các cơ chế ưu đãi về thuế, phí cho việc thiết lập các ứng dụng về AI và RPA. Điều kiện đầu ra cho cơ chế này là phải đảm bảo nâng cao được trải nghiệm khách hàng trong các hoạt động như xử lí khoản vay, bảo lãnh tín dụng hoặc thu thập dữ liệu khách hàng.

Thứ hai, không chỉ trông cậy vào các văn bản pháp luật từ Nhà nước, các ngân hàng cũng cần phải chủ động xây dựng và triển khai các quy trình nội bộ một cách đồng bộ hóa và chuẩn hóa dữ liệu trong hệ thống của mình. Đây là những điều kiện, quy trình riêng để áp dụng AI và RPA trong nội bộ ngân hàng và có thể giúp các ngân hàng nâng cao sự hài lòng của khách hàng thông qua sự sẵn sàng và chủ động để ứng dụng các công nghệ mới trong thẩm định khoản vay, xếp hạng tín dụng, tuân thủ nội bộ.

Thứ ba, đối với vấn đề nhân sự, ngân hàng có thể tự chuẩn bị kế hoạch cho những thay đổi về nhu cầu của mình. Các ngân hàng có thể thành lập trung tâm đào tạo riêng hoặc liên kết với cơ sở đào tạo, trường đại học để chủ động nhu cầu tuyển dụng đối với những nhân viên có trình độ chuyên môn hóa về công nghệ thông tin, đặc biệt là khả năng ứng dụng và lập trình AI, RPA trong ngành Ngân hàng.

TÀI LIỆU THAM KHẢO:

1. Abdulquadri, A., Mogaji, E., Kieu, T. A., & Nguyen, N. P. (2021). Digital transformation in financial services provision: A Nigerian perspective to the adoption of chatbot. Journal of Enterprising Communities: People and Places in the Global Economy, 15(2), pages 258 - 281.

2. Biswas, A., Bhattacharjee, U., Chakrabarti, A. K., Tewari, D. N., Banu, H., &Dutta, S. (2020). Emergence of Novel Coronavirus and Covid-19: whether to stay or die out?. Critical reviews in microbiology, 46(2), pages 182 - 193.

3. Buchanan, D. A., &Huczynski, A. A. (2019). Organizational behaviour. Pearson UK.

4. Cao, G., Duan, Y., Edwards, J. S., &Dwivedi, Y. K. (2021). Understanding managers’ attitudes and behavioral intentions towards using artificial intelligence for organizational decision-making. Technovation, 106, 102312.

5. Do, T. D., Pham, H. A. T., Thalassinos, E. I., & Le, H. A. (2022). The impact of digital transformation on performance: Evidence from Vietnamese commercial banks. Journal of risk and financial management, 15(1), 21.

6. Dubey, V. (2019). FinTech innovations in digital banking. International Journal of Engineering Research & Technology (IJERT), 8(10), pages 597 - 601.

7. Eletter, S. F., Yaseen, S. G., & Elrefae, G. A. (2010). Neuro-based artificial intelligence model for loan decisions. American Journal of Economics and Business Administration, 2(1), 27.

8. Fu, X., Lin, Y., &Molyneux, P. (2014). Bank competition and financial stability in Asia Pacific. Journal of Banking & Finance, 38, pages 64 - 77

9. Gaur, L., Afaq, A., Singh, G., &Dwivedi, Y. K. (2021). Role of artificial intelligence and robotics to foster the touchless travel during a pandemic: a review and research agenda. International Journal of Contemporary Hospitality Management, 33(11), pages 4079 - 4098.

10. Hanelt, A., Bohnsack, R., Marz, D., & Antunes Marante, C. (2021). A systematic review of the literature on digital transformation: Insights and implications for strategy and organizational change. Journal of Management Studies, 58(5), pages 1159 - 1197.

11. Iansiti, M., &Levien, R. (2004). Keystones and dominators: Framing operating and technology strategy in a business ecosystem. Harvard Business School, Boston, 3, pages 1 - 82.

12. Kamarulzaman, M. H., Abidin, N. F. Z., &Dahari, S. N. S. (2015). The effect of customer relationship tactics toward customer loyalty in banking industry. International Journal of Social Sciences and Education Research, 4(2), pages 381 - 392.

13. Kishada, Z. M. E., Wahab, N. A., & Mustapha, A. (2016). Customer loyalty assessment in Malaysian Islamic banking using artificial intelligence. Journal of Theoretical and Applied Information Technology, 87(1), pages 80 - 91.

14. Laketa, M., Sanader, D., Laketa, L., & Misic, Z. (2015). Customer relationship management: concept and importance for banking sector. UTMS Journal of Economics, 6(2), pages 241 - 254.

15. Maček, A., Murg, M., & Čič, Ž. V. (2020). How robotic process automation is revolutionizing the banking sector. In Managing Customer Experiences in an Omnichannel World: Melody of Online and Offline Environments in the Customer Journey. Emerald Publishing Limited, pages 271 - 286.

16. Ortiz, J., Marin, A., & Gualdron, O. (2016). Implementation of a banking system security in embedded systems using artificial intelligence. Advances in Natural and Applied Sciences, 10(17), pages 95 - 101.

17. Russel, S., & Norvig, P. (2013). Artificial intelligence: a modern approach (Vol. 256). London: Pearson Education Limited.

18. Schueffel, P. (2017). Alternative distributed ledger technologies blockchain vs. tangle vs. hashgraph-a high-level overview and comparison. Tangle vs. Hashgraph - A High-Level Overview and Comparison (December 15, 2017).

19. Suárez-Eiroa, B., Fernández, E., Méndez-Martínez, G., & Soto-Oñate, D. (2019). Operational principles of circular economy for sustainable development: Linking theory and practice. Journal of cleaner production, 214, pages 952 - 961.

20. Sundarkumar, G. G., & Ravi, V. (2015). A novel hybrid under-sampling method for mining unbalanced datasets in banking and insurance. Engineering Applications of Artificial Intelligence, 37, pages 368 - 377.