Keywords: Credit guarantee, collateral measures, small and medium-sized enterprises.

1. Đặt vấn đề

DNNVV là bộ phận chiếm tỉ trọng rất lớn trong cộng đồng doanh nghiệp của Việt Nam và có vai trò quan trọng trong việc tạo ra sản phẩm cho nền kinh tế. Tuy nhiên, do hạn chế về nguồn vốn tự có nên hoạt động của các DNNVV phụ thuộc nhiều vào nguồn vốn đi vay, trong đó phổ biến là vay từ các NHTM.

Theo quy định của pháp luật Việt Nam, NHTM có quyền lựa chọn, quyết định việc cho vay có bảo đảm bằng tài sản hoặc cho vay không có bảo đảm. Tuy nhiên, đối với nhiều DNNVV, việc vay vốn tại các NHTM vẫn thường đi kèm với điều kiện về tài sản bảo đảm tiền vay. Trong khi đó, do không có nhiều tài sản và không huy động được tài sản của bên thứ ba, cùng với uy tín của doanh nghiệp lại chưa đủ lớn, nên các DNNVV thường không đáp ứng được điều kiện về bảo đảm tiền vay theo quy định của Ngân hàng Nhà nước Việt Nam (NHNN) cũng như ngân hàng cho vay. Chính vì vậy, ngay từ năm 2001, Thủ tướng Chính phủ đã ban hành Quy chế thành lập, tổ chức và hoạt động của quỹ bảo lãnh tín dụng cho DNNVV, với mục đích tạo thêm một kênh hỗ trợ về biện pháp bảo đảm của Nhà nước cho các DNNVV khi vay vốn tại các NHTM.

Trải qua hơn 20 năm triển khai với nhiều lần được điều chỉnh hành lang pháp lí, hoạt động bảo lãnh của các quỹ bảo lãnh tín dụng đối với DNNVV vẫn không thu được kết quả như mong đợi. Một trong những nguyên nhân cơ bản là do vướng mắc về biện pháp bảo đảm trong hoạt động bảo lãnh.

Chính vì vậy, việc nghiên cứu giải pháp điều chỉnh quy định về biện pháp bảo đảm nhằm tháo gỡ vướng mắc cho hoạt động bảo lãnh của các quỹ bảo lãnh tín dụng cho DNNVV là một việc làm rất cần thiết trong bối cảnh hiện nay, khi mà các DNNVV là một lực lượng sản xuất quan trọng của nền kinh tế và vẫn không có nhiều tài sản để đáp ứng yêu cầu của các NHTM về bảo đảm tiền vay.

2. Biện pháp bảo đảm trong hoạt động bảo lãnh tín dụng cho DNNVV

Biện pháp bảo đảm là một nội dung quan trọng được quy định trong các văn bản pháp lí điều chỉnh hoạt động bảo lãnh tín dụng cho DNNVV mà Chính phủ, Thủ tướng Chính phủ ban hành qua các thời kì. Trước tiên, theo Quyết định số 193/2001/QĐ-TTg ngày 20/12/2001 của Thủ tướng Chính phủ, để được bảo lãnh tín dụng, các DNNVV không phải thực hiện biện pháp bảo đảm cho bảo lãnh tại quỹ bảo lãnh tín dụng song phải có tổng giá trị tài sản thế chấp, cầm cố tại tổ chức tín dụng theo quy định của pháp luật tối thiểu bằng 30% giá trị khoản vay. Tỉ lệ này sau đó được giảm xuống còn 15% theo Quyết định số 58/2013/QĐ-TTg ngày 15/10/2013 của Thủ tướng Chính phủ, nhưng DNNVV phải sử dụng tài sản hiện có hoặc tài sản hình thành trong tương lai thuộc quyền sở hữu của mình mà pháp luật không cấm giao dịch để thực hiện các biện pháp bảo đảm tại quỹ bảo lãnh tín dụng theo quy định của pháp luật về giao dịch bảo đảm. Đến khi Nghị định số 34/2018/NĐ-CP ngày 08/3/2018 được Chính phủ ban hành để thay thế Quyết định số 58/2013/QĐ-TTg của Thủ tướng Chính phủ, quy định về bảo đảm cho hoạt động bảo lãnh vay vốn lại được điều chỉnh theo hướng cho phép quỹ bảo lãnh tín dụng đánh giá và quyết định việc sử dụng một hoặc nhiều biện pháp bảo đảm, bao gồm: (i) Quyền tài sản, tài sản hiện có hoặc tài sản hình thành trong tương lai thuộc quyền sở hữu của DNNVV hoặc tài sản hiện có của bên thứ ba, (ii) Dự án đầu tư, phương án sản xuất, kinh doanh khả thi, đảm bảo khả năng trả nợ của DNNVV theo đánh giá của quỹ bảo lãnh tín dụng, (iii) Xếp hạng tín nhiệm của DNNVV theo đánh giá xếp hạng của quỹ bảo lãnh tín dụng là DNNVV đảm bảo khả năng trả nợ cho khoản vay tại ngân hàng.

Từ các quy định trên cho thấy, mặc dù có sự thay đổi qua mỗi lần điều chỉnh chính sách, song yêu cầu về biện pháp bảo đảm trong hoạt động bảo lãnh tín dụng cho DNNVV về cơ bản vẫn được quy định dựa trên cơ sở tài sản (bao gồm cả quyền tài sản, tài sản hiện có, tài sản hình thành trong tương lai thuộc quyền sở hữu của DNNVV hoặc bên thứ ba). Mặc dù theo quy định hiện hành tại Nghị định số 34/2018/NĐ-CP của Chính phủ, quỹ bảo lãnh tín dụng được phép miễn tài sản bảo đảm nếu DNNVV đề nghị cấp bảo lãnh tín dụng có dự án đầu tư, phương án sản xuất, kinh doanh khả thi, đảm bảo khả năng trả nợ hoặc có xếp hạng tín nhiệm đảm bảo khả năng trả nợ theo đánh giá của quỹ bảo lãnh tín dụng, tuy nhiên, trên thực tế thì biện pháp bảo đảm mà các quỹ bảo lãnh tín dụng lựa chọn vẫn chủ yếu là bảo đảm bằng tài sản. Vì vậy, cho đến thời điểm hiện tại, điều kiện về tài sản bảo đảm vẫn là một trở ngại phổ biến đối với các DNNVV khi có nhu cầu được bảo lãnh tín dụng để vay vốn tại các ngân hàng.

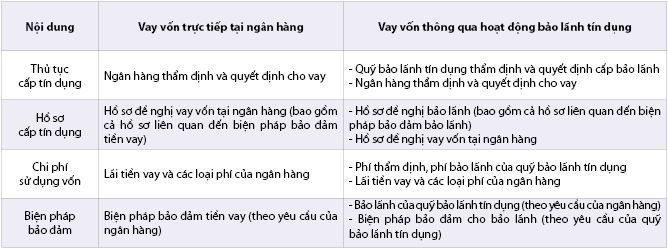

Trong khi đó, nếu so với việc trực tiếp vay vốn tại các ngân hàng, thì việc vay vốn thông qua hoạt động bảo lãnh của quỹ bảo lãnh tín dụng lại đòi hỏi các DNNVV phải đáp ứng nhiều yêu cầu khác về hồ sơ, thủ tục và các khoản phí liên quan. Điều này lại dẫn đến một thực trạng hết sức bất hợp lí là mặc dù vẫn phải đáp ứng yêu cầu về biện pháp bảo đảm giống như khi trực tiếp vay vốn tại ngân hàng, song khi sử dụng hình thức vay vốn thông qua hoạt động bảo lãnh tín dụng, các DNNVV lại phải chịu nhiều chi phí hơn, bao gồm cả chi phí thời gian cũng như chi phí tài chính. (Bảng 1)

Bảng 1: Sự khác biệt chủ yếu giữa vay vốn trực tiếp tại ngân hàng và vay vốn thông qua hoạt động bảo lãnh tín dụng

Nguồn: Tổng hợp của tác giả

Từ những thông tin được trình bày tại Bảng 1, có thể nhận ra rằng, so với việc vay vốn trực tiếp tại các ngân hàng thì việc vay vốn thông qua sử dụng bảo lãnh của quỹ bảo lãnh tín dụng về cơ bản không những không tháo gỡ được khó khăn về tài sản bảo đảm cho các DNNVV mà còn đòi hỏi DNNVV phải tốn thêm nhiều thời gian để thực hiện các thủ tục, đồng thời cũng phải chịu thêm các khoản chi phí phát sinh từ việc sử dụng bảo lãnh, bên cạnh các chi phí phải trả cho ngân hàng.

Hệ quả của những trở ngại nói trên là kể từ khi bắt đầu triển khai hoạt động của các quỹ bảo lãnh tín dụng (năm 2002), số vốn mà các DNNVV có thể vay từ các ngân hàng thông qua hoạt động bảo lãnh của các quỹ này là không nhiều, thêm vào đó lại đang có xu hướng giảm dần trong những năm gần đây. Thống kê của NHNN cho thấy, trong giai đoạn 2002 - 2017, số vốn mà các DNNVV có thể vay được từ các ngân hàng theo chứng thư bảo lãnh của các quỹ bảo lãnh tín dụng chỉ đạt khoảng 4.100 tỉ đồng. Tại thời điểm cuối năm 2016, dư nợ tín dụng có bảo lãnh của các quỹ bảo lãnh tín dụng là 411 tỉ đồng, chiếm tỉ trọng khoảng 0,039% trong số hơn 1,115 triệu tỉ đồng dư nợ của các DNNVV tại các ngân hàng. Đến hết năm 2017, dư nợ được bảo lãnh của DNNVV tăng lên 648 tỉ đồng, chiếm tỉ trọng khoảng 0,057% trong tổng số dư nợ của các DNNVV tại các ngân hàng. Tuy nhiên, con số này sau đó liên tục giảm dần qua các năm 2018 - 2022 và đến hết tháng 02/2023, dư nợ có bảo lãnh của quỹ bảo lãnh tín dụng chỉ còn lại 261 tỉ đồng, chiếm khoảng 0,012% trong gần 2,2 triệu tỉ đồng dư nợ của các DNNVV tại các ngân hàng cùng thời điểm (Hình 1).

Hình 1: Dư nợ được bảo lãnh tín dụng của DNNVV tại các ngân hàng

.JPG)

Nguồn: Tổng hợp của tác giả từ thống kê của NHNN

Số liệu tổng hợp tại Hình 1 cho thấy, mặc dù các quỹ bảo lãnh tín dụng được Nhà nước thành lập để tăng khả năng của các DNNVV trong việc tiếp cận nguồn vốn tín dụng, song trong những năm qua, số vốn mà các DNNVV có thể vay được từ hệ thống ngân hàng thông qua hoạt động bảo lãnh của các quỹ bảo lãnh tín dụng là không đáng kể, thậm chí còn giảm dần từ năm 2018. Đáng nói hơn, giai đoạn từ năm 2018 trở lại đây cũng chính là thời kì mà các quỹ bảo lãnh tín dụng được thành lập mới hoặc sắp xếp lại hoạt động theo quy định tại Nghị định số 34/2018/NĐ-CP của Chính phủ như một bộ phận quan trọng trong tổng thể các chính sách hỗ trợ của Nhà nước đối với các DNNVV được quy định tại Luật Hỗ trợ DNNVV mà Quốc hội thông qua ngày 12/6/2017 và có hiệu lực thi hành từ ngày 01/01/2018. Điều này cũng có nghĩa là hoạt động của các quỹ bảo lãnh tín dụng chưa phát huy được vai trò hỗ trợ của Nhà nước đối với bộ phận chiếm tỉ trọng lớn nhất trong cộng đồng doanh nghiệp của Việt Nam. Nếu không có những điều chỉnh phù hợp đối với chính sách về bảo lãnh tín dụng nói chung và chính sách về biện pháp bảo đảm cho bảo lãnh nói riêng, thì việc nâng cao hiệu quả hoạt động nhằm phát huy vai trò của các quỹ bảo lãnh tín dụng như ý tưởng của các cơ quan hoạch định chính sách khi lập ra các quỹ này là điều không thể thực hiện được.

3. Đề xuất đổi mới biện pháp bảo đảm trong bảo lãnh tín dụng cho DNNVV

Kết quả phân tích ở phần trên của bài viết đã cho thấy rằng, một trong những trở ngại cơ bản đối với các DNNVV khi có nhu cầu được bảo lãnh tín dụng để vay vốn tại các ngân hàng chính là thiếu tài sản để thực hiện biện pháp bảo đảm cho hoạt động bảo lãnh.

Trong khi đó, các quỹ bảo lãnh tín dụng, về bản chất, là công cụ hỗ trợ của Nhà nước nhằm tăng khả năng cho các DNNVV trong việc tiếp cận các nguồn vốn tín dụng chính thức và hoạt động bảo lãnh của các quỹ này chính là một hình thức bảo đảm tiền vay thay thế cho biện pháp bảo đảm bằng tài sản mà các DNNVV phải thực hiện khi vay vốn tại các ngân hàng. Do đó, việc yêu cầu DNNVV phải thực hiện biện pháp bảo đảm bằng tài sản cho hoạt động bảo lãnh của quỹ bảo lãnh tín dụng, vô hình trung đã làm triệt tiêu ý nghĩa của chính sách bảo lãnh tín dụng cho DNNVV bởi không tháo gỡ được khó khăn về tài sản bảo đảm cho các doanh nghiệp này khi có nhu cầu vay vốn tại các ngân hàng.

Từ những phân tích nói trên có thể thấy, để mở rộng quy mô bảo lãnh của các quỹ bảo lãnh tín dụng nhằm nâng cao khả năng tiếp cận tín dụng của các DNNVV, việc nghiên cứu điều chỉnh quy định về biện pháp bảo đảm trong hoạt động bảo lãnh của quỹ bảo lãnh tín dụng là việc làm cần được ưu tiên hàng đầu trong quá trình sửa đổi, bổ sung chính sách bảo lãnh tín dụng cho DNNVV. Theo đó, các biện pháp bảo đảm cho hoạt động bảo lãnh quy định tại Điều 25 Nghị định số 34/2018/NĐ-CP của Chính phủ nên được xem xét sửa đổi theo hướng không yêu cầu DNNVV sử dụng tài sản hiện có (kể cả tài sản của DNNVV cũng như tài sản của bên thứ ba) để thực hiện biện pháp bảo đảm tại quỹ bảo lãnh tín dụng. Thay vào đó, các DNNVV chỉ phải thực hiện biện pháp bảo đảm cho hoạt động bảo lãnh bằng tài sản hình thành trong tương lai từ số vốn mà DNNVV vay được từ ngân hàng theo chứng thư bảo lãnh của quỹ bảo lãnh tín dụng.

Việc điều chỉnh quy định về biện pháp bảo đảm trong hoạt động bảo lãnh tín dụng như trên có tác dụng một mặt tháo gỡ được khó khăn cho các DNNVV trong việc huy động tài sản hiện có để thực hiện biện pháp bảo đảm cho bảo lãnh, mặt khác đưa hoạt động của các quỹ bảo lãnh tín dụng trở về đúng với bản chất vốn có như một biện pháp hỗ trợ của Nhà nước đối với các DNNVV có nhu cầu vay vốn của ngân hàng nhưng lại không đủ tài sản hiện có để bảo đảm tiền vay. Đồng thời, việc yêu cầu DNNVV sử dụng tài sản hình thành từ số vốn vay được bảo lãnh tín dụng để bảo đảm cho hoạt động bảo lãnh cũng tạo cơ sở để quỹ bảo lãnh tín dụng có thể thu hồi được số vốn phải trả nợ thay trong trường hợp DNNVV không trả được nợ vay cho ngân hàng.

Tuy nhiên, với việc thay đổi chính sách theo hướng cho phép DNNVV hoàn toàn sử dụng tài sản hình thành trong tương lai từ vốn vay để bảo đảm cho bảo lãnh thay cho tài sản hiện có, hoạt động của các quỹ bảo lãnh tín dụng cũng có thể phải đối mặt với những rủi ro lớn hơn, bởi về nguyên lí thì khả năng thu nợ từ tài sản hình thành trong tương lai thường không chắc chắn bằng khả năng thu nợ từ tài sản hiện có. Và cũng xuất phát từ sự thiếu chắc chắn này, nếu không có biện pháp hỗ trợ khác từ Nhà nước đối với quỹ bảo lãnh tín dụng thì việc thay đổi chính sách về biện pháp bảo đảm trong hoạt động bảo lãnh cũng không phát huy được tác dụng thật sự bởi các quỹ bảo lãnh tín dụng chắc chắn sẽ nảy sinh tâm lí e ngại khi phải đối mặt với nguy cơ vừa bị tổn thất lớn hơn, vừa bị xếp loại thấp hơn theo quy định về đánh giá hiệu quả hoạt động của quỹ bảo lãnh tín dụng.

Vì vậy, để việc thay đổi biện pháp bảo đảm cho bảo lãnh như đề xuất ở trên có thể phát huy tác dụng mà vẫn đảm bảo các quỹ bảo lãnh tín dụng có thể hoạt động tốt, thì các cơ quan hoạch định chính sách cũng cần xem xét thực hiện một số biện pháp tạo điều kiện thuận lợi cho hoạt động của các định chế tài chính này. Theo đó, Nhà nước cần đầu tư thích đáng vào việc phát triển năng lực về nhân sự cũng như cơ sở hạ tầng phục vụ hoạt động của các quỹ bảo lãnh tín dụng, đặc biệt là hạ tầng thông tin, nhằm nâng cao chất lượng thẩm định của quỹ bảo lãnh tín dụng về hiệu quả và tính khả thi của dự án, phương án sản xuất, kinh doanh mà các DNNVV lập ra để vay vốn. Đồng thời, ngân sách nhà nước cần bố trí một phần kinh phí để hỗ trợ các quỹ bảo lãnh tín dụng lập quỹ dự phòng rủi ro nhằm tăng năng lực ứng phó với nguy cơ tổn thất trong trường hợp khả năng thu hồi nợ từ tài sản hình thành trong tương lai mà các DNNVV sử dụng để làm biện pháp bảo đảm bị sụt giảm so với kết quả thẩm định tại thời điểm chấp thuận bảo lãnh. Số kinh phí này có thể được trích từ số thuế thu nhập doanh nghiệp đánh vào phần lợi nhuận tăng thêm của các ngân hàng do giảm chi phí dự phòng rủi ro đối với các khoản vay của các DNNVV được bảo lãnh của quỹ bảo lãnh tín dụng.

Ngoài ra, các quy định liên quan đến khẩu vị rủi ro của quỹ bảo lãnh tín dụng cũng cần được điều chỉnh theo hướng chấp nhận tỉ lệ nợ trả thay và tỉ lệ nợ xấu cao hơn khi đánh giá hiệu quả hoạt động và xếp loại quỹ bảo lãnh tín dụng cũng như xếp loại người quản lí quỹ bảo lãnh tín dụng theo Nghị định số 34/2018/NĐ-CP của Chính phủ và Thông tư số 15/2019/TT-BTC của Bộ trưởng Bộ Tài chính1.

4. Kết luận

Bảo lãnh tín dụng cho DNNVV là một chính sách lớn của Nhà nước nhằm nâng cao khả năng tiếp cận nguồn vốn tín dụng ngân hàng cho loại hình doanh nghiệp chiếm tỉ trọng lớn nhất trong nền kinh tế. Tuy nhiên, để chính sách này có thể phát huy được tác dụng đích thực, các quy định về biện pháp bảo đảm trong bảo lãnh tín dụng cần được đổi mới theo hướng tháo gỡ khó khăn về tài sản bảo đảm cho DNNVV, đồng thời vẫn đảm bảo được điều kiện hoạt động cho các quỹ bảo lãnh tín dụng.

Nếu chính sách được điều chỉnh như đề xuất nêu trên, việc sử dụng biện pháp bảo lãnh tín dụng để bảo đảm tiền vay của các DNNVV sẽ trở nên thuận lợi hơn, khả năng tiếp cận nguồn vốn tín dụng của các doanh nghiệp này cũng vì thế mà được nâng cao đáng kể. Đồng thời, với sự thay đổi chính sách theo hướng này, hoạt động của các quỹ bảo lãnh tín dụng cũng có thể trở về đúng với bản chất vốn có - là công cụ hỗ trợ của Nhà nước đối với các DNNVV gặp khó khăn về tài sản bảo đảm khi vay vốn ngân hàng.

1 Theo quy định tại Nghị định số 34/2018/NĐ-CP và Thông tư số 15/2019/TT-BTC, việc đánh giá hiệu quả hoạt động và xếp loại hằng năm đối với các quỹ bảo lãnh tín dụng được thực hiện theo 5 chỉ tiêu: (1) Tăng trưởng doanh số cấp bảo lãnh tín dụng, (2) Tỉ lệ nợ đã trả thay cho doanh nghiệp, (3) Tỉ lệ thu hồi nợ bắt buộc đối với hoạt động bảo lãnh tín dụng hằng năm, (4) Tổng thu nhập trừ tổng chi phí, (5) Tình hình chấp hành pháp luật về đầu tư, quản lí và sử dụng vốn, tài sản, nghĩa vụ với ngân sách nhà nước, chế độ báo cáo tài chính của quỹ bảo lãnh tín dụng. Việc xếp loại người quản lí quỹ bảo lãnh tín dụng cũng được thực hiện tương ứng với kết quả xếp loai quỹ bảo lãnh tín dụng dựa trên các chỉ tiêu này.

Tài liệu tham khảo:

1. Thạch Bình (2018), “Nâng tầm quỹ bảo lãnh tín dụng”, Cổng thông tin điện tử NHNN, truy cập ngày 21/5/2023 tại https://sbv.gov.vn/webcenter/portal/cds_sbv/menu/trangchu/tinmoinhat/tmn_chitiet?dDocName=SBV334627

2. Bộ trưởng Bộ Tài chính (2019), Thông tư số 15/2019/TT-BTC ngày 18/3/2019 hướng dẫn cơ chế quản lí tài chính và đánh giá hiệu quả hoạt động của quỹ bảo lãnh tín dụng cho DNNVV.

3. Chính phủ (2018), Nghị định số 34/2018/NĐ-CP ngày 08/3/2018 về việc thành lập, tổ chức và hoạt động của quỹ bảo lãnh tín dụng cho DNNVV.

4. Chính phủ (2021), Nghị định số 80/2021/NĐ-CP ngày 26/8/2021 quy định chi tiết và hướng dẫn thi hành một số điều của Luật Hỗ trợ DNNVV.

5. Quốc hội (2017), Luật Hỗ trợ DNNVV.

6. Thủ tướng Chính phủ (2001), Quyết định số 193/2001/QĐ-TTg ngày 20/12/2001 về việc ban hành Quy chế thành lập, tổ chức và hoạt động của Quỹ bảo lãnh tín dụng cho DNNVV.

7. Thủ tướng Chính phủ (2013), Quyết định số 58/2013/QĐ-TTg ngày 15/10/2013 về việc ban hành Quy chế thành lập, tổ chức và hoạt động của quỹ bảo lãnh tín dụng cho DNNVV.

8. Lưu Thủy (2023), “Sợ mất vốn, quỹ bảo lãnh tài chính nhà nước ‘siết’ điều kiện cho vay”, Chuyên trang Đầu tư tài chính, Báo Sài Gòn giải phóng điện tử, tại https://dttc.sggp.org.vn/so-mat-von-quy-bao-lanh-tai-chinh-nha-nuoc-siet-dieu-kien-cho-vay-post102773.html

TS. Nguyễn Cảnh Hiệp

Ngân hàng Phát triển Việt Nam