Keywords: Policy credit, creditworthiness, agricultural enterprises, cooperatives, rural households.

1. Giới thiệu

Nông nghiệp theo nghĩa rộng (bao gồm nông, lâm, thủy sản) là một ngành quan trọng với vai trò bệ đỡ của nền kinh tế quốc dân. Theo Bộ Nông nghiệp và Phát triển nông thôn, năm 2023, ngành nông nghiệp đóng góp gần 12% GDP của cả nước, có mức tăng trưởng 3,8%, thặng dư xuất nhập khẩu đạt trên 53 tỉ USD. Những thành tựu trên có sự đóng góp quan trọng của doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân. Trong những năm qua, doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân đã và đang không ngừng đổi mới công nghệ và phát triển sản xuất, kinh doanh bắt kịp với thay đổi của thị trường, dựa trên cơ sở huy động nguồn lực trong đó có nguồn vốn tín dụng chính sách. Mặc dù, được sự quan tâm của Đảng và Nhà nước về chính sách hỗ trợ đối tượng trong lĩnh vực nông nghiệp để có thể tiếp cận nguồn vốn tín dụng thuận lợi, tuy nhiên, kết quả vay vốn tín dụng của doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân vẫn còn những hạn chế. Theo Liên minh HTX Việt Nam (2024), chỉ dưới 4% số HTX tiếp cận được nguồn vốn vay của các TCTD; khoảng 10% số HTX vay được vốn từ Quỹ Hỗ trợ HTX Trung ương và địa phương, trong khi trên 80% HTX phải vay trên thị trường phi chính thức. Một trong những lí do đó là sự “chưa tín nhiệm” của phần lớn các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân theo đánh giá của các TCTD.

Bài viết sử dụng phương pháp phân tích, tổng hợp tài liệu, kết hợp tham vấn chuyên gia một số giám đốc doanh nghiệp nông nghiệp, HTX, chủ trang trại và chủ hộ nông dân, trên cơ sở khái quát các yếu tố cấu thành nên sự tín nhiệm và điểm tín nhiệm của đối tượng vay vốn mà hệ thống TCTD trên thế giới sử dụng để đánh giá người vay tiềm năng, thực trạng vay vốn, những khó khăn trong tiếp cận tín dụng chính sách, từ đó đề xuất một số giải pháp, kiến nghị nhằm hỗ trợ doanh nghiệp nông nghiệp, HTX, trang trại, hộ nông dân cải thiện tín nhiệm, tăng khả năng tiếp cận vốn tín dụng chính sách, phát triển sản xuất, kinh doanh bền vững.

2. Tổng quan nghiên cứu và cơ sở lý thuyết

Theo Ngô và cộng sự (2021), tín dụng chính sách là hình thức tín dụng hợp pháp, được sự cho phép của Nhà nước. Các thành phần tín dụng chính sách hoạt động dưới sự giám sát và điều hành của Chính phủ và Ngân hàng Nhà nước Việt Nam (NHNN). Các nghiệp vụ hoạt động phải tuân thủ quy định của NHNN như quy định khung lãi suất, huy động vốn, cho vay... những dịch vụ mà chỉ có các tổ chức tài chính mới được phép cung cấp. Tổ chức tài chính bao gồm ngân hàng thương mại, quỹ tín dụng nhân dân, TCTD phi ngân hàng, các chương trình trợ giúp và phát triển của Chính phủ.

Quyết định cho vay vốn của các tổ chức tài chính thường được dựa trên “sự tín nhiệm” hay chỉ số tín nhiệm của tổ chức, cá nhân đi vay. Có thể hiểu “sự tín nhiệm” chính là “sự đánh giá của nhà tài trợ rằng người vay tiềm năng có khả năng và sẵn sàng trả nợ”. Một tổ chức, cá nhân đi vay có uy tín là một tổ chức có thể chứng minh được sức mạnh tài chính lâu dài, có khả năng hoàn trả các nghĩa vụ tài chính.

Việc cải thiện tín nhiệm mang đến nhiều lợi ích cho doanh nghiệp nói chung và các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân nói riêng, cụ thể là: Tăng khả năng tiếp cận nhiều hơn với các nguồn tài chính thương mại với mức lãi suất phải chăng; cho phép khai thác thêm nhà đầu tư tiềm năng; nâng cao vị thế đàm phán với đối tác kinh doanh, nhà tài trợ; tăng tự chủ, uy tín với khách hàng... Cải thiện tín nhiệm cũng là một công cụ tiếp thị tốt về hình ảnh doanh nghiệp và cơ sở sản xuất, kinh doanh trên thị trường.

Tuy vậy, quá trình để doanh nghiệp, nhất là doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân trở nên đáng tin cậy đối với các tổ chức tài chính là không đơn giản, phải được thực hiện dần từng bước, nhằm mục đích tăng cường tính bền vững tài chính. Quá trình này cần sự hỗ trợ, tạo thuận lợi của các bên liên quan, đặc biệt là từ phía Nhà nước.

Tiêu chí đánh giá tín nhiệm do từng tổ chức cho vay đặt ra, tuy nhiên, các tiêu chí chung nhất để đánh giá tín nhiệm là khả năng sinh lời, hiệu quả hoạt động; cơ cấu doanh thu, chi phí, chương trình đầu tư, các khoản vay hiện có, kế hoạch tài chính tương lai, năng lực quản trị và quản lý tài chính của người vay tiềm năng.

Xếp hạng tín nhiệm chính thức được thực hiện bởi các cơ quan xếp hạng chính thức được cấp phép. Xếp hạng tín nhiệm có thể được hiểu là “Ý kiến được nghiên cứu kỹ lưỡng bởi một cơ quan độc lập, có uy tín, chuyên môn về khả năng trả nợ của bên vay”. Việc xếp hạng tín nhiệm được dựa trên các tỉ số tài chính rõ ràng và dữ liệu định tính khác. Dữ liệu lịch sử hoạt động kinh doanh của bên vay và các dự báo đều rất quan trọng trong việc xác lập uy tín tín dụng của bên vay.

Cho đến nay, đã có một số phương pháp luận xếp hạng tín nhiệm được sử dụng hoặc đề xuất sử dụng. Chẳng hạn, phương pháp chấm điểm Fair Isaac Corporation (FICO) dựa trên báo cáo tín dụng cá nhân và báo cáo tín dụng doanh nghiệp. Điểm FICO cổ điển có giá trị từ 300 - 850, điểm số cụ thể của từng ngành có phạm vi khác nhau. Điểm này được FICO phát triển vào năm 1989 để giúp các chủ nợ nhanh chóng đánh giá rủi ro tín dụng của một cá nhân hiệu quả hơn. Hiện nay, có tổng cộng 49 thuật toán tính điểm FICO khác nhau cung cấp cho các chủ nợ nhằm hỗ trợ trong các quyết định cho vay (Lê Đức Thịnh, 2017).

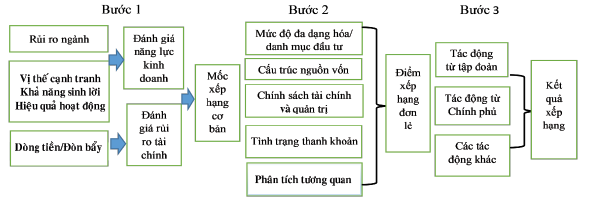

Ở Việt Nam, trong những năm gần đây, phương pháp luận xếp hạng tín nhiệm theo đề xuất của FiinRatings gồm 3 bước với những yếu tố cấu thành được thể hiện trong Sơ đồ 1.

Sơ đồ 1: Phương pháp luận xếp hạng doanh nghiệp của FiinRatings

'

Nguồn: https://fiingroup.vn

Sơ đồ 1 cho thấy, để tiếp cận được nguồn vốn tín dụng chính sách, các doanh nghiệp nói chung, doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân nói riêng cần cải thiện uy tín của mình đối với nhà tài trợ thông qua việc hoàn thiện tất cả các yếu tố cấu thành nên kết quả xếp hạng tín nhiệm.

3. Thực trạng tiếp cận nguồn vốn tín dụng chính sách của các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân

Theo số liệu từ Liên minh HTX Việt Nam (2024), cả nước hiện có 30.698 HTX (trong đó HTX nông nghiệp chiếm 66%), có 137 Liên hiệp HTX và 71.500 tổ hợp tác. Đồng thời, theo Tổng cục Thống kê (2024), đến cuối năm 2023, cả nước có 12.159 doanh nghiệp nông nghiệp đang hoạt động và có 24.938 trang trại trong tổng số trên 9,1 triệu hộ nông, lâm, thủy sản.

Theo NHNN (2024), đã có trên 90 TCTD và gần 1.100 quỹ tín dụng nhân dân tham gia cho vay phục vụ phát triển nông nghiệp, nông thôn. Quy mô tín dụng đối với lĩnh vực này lên đến 3,3 triệu tỉ đồng, chiếm 24,36% tổng dư nợ nền kinh tế. Đến cuối tháng 02/2024, tín dụng đối với HTX trong lĩnh vực nông nghiệp đạt 2.000 tỉ đồng; cho vay không có tài sản bảo đảm đối với HTX, Liên hiệp HTX trong nông nghiệp đạt 153 tỉ đồng, cho vay liên kết trong nông nghiệp đạt 10.012 tỉ đồng.

Tín dụng đóng vai trò quan trọng trong phát triển nông nghiệp, nông thôn. Đặc biệt, tín dụng chuỗi giá trị, chuỗi liên kết nông nghiệp là xu hướng để phát triển nền nông nghiệp hiện đại, qua đó giúp giải quyết nhu cầu tài chính của tất cả các tác nhân tham gia trong chuỗi từ sản xuất, chế biến và phân phối. Thông qua tín dụng theo chuỗi, tất cả các tác nhân tham gia phải tuân thủ những cam kết vì lợi ích chung để đạt được mục tiêu đề ra. Tuy nhiên, thực tế cho vay theo mô hình liên kết vẫn còn tồn tại những hạn chế như: Tổ chức sản xuất theo mô hình liên kết tại một số địa phương chưa chặt chẽ; số lượng doanh nghiệp có đủ năng lực tổ chức, quản trị để làm vai trò đầu mối của chuỗi liên kết chưa nhiều; khả năng hợp tác, liên kết với người dân còn yếu, xảy ra nhiều trường hợp phá vỡ liên kết khi giá sản phẩm tăng đột biến...

Để hỗ trợ các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân phát triển sản xuất, kinh doanh, ngày 16/6/2022, Ban Chấp hành Trung ương Đảng đã ban hành Nghị quyết số 20-NQ/TW về tiếp tục đổi mới, phát triển và nâng cao hiệu quả kinh tế tập thể trong giai đoạn mới. Trước đó, Chính phủ đã ban hành một số chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn như: Nghị định số 41/2010/NĐ-CP ngày 12/4/2010 về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn; Nghị định số 55/2015/NĐ-CP ngày 09/6/2015 về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn và Nghị định số 116/2018/NĐ-CP ngày 07/9/2018 sửa đổi, bổ sung một số điều của Nghị định số 55/2015/NĐ-CP khuyến khích các TCTD cho vay, đầu tư vào lĩnh vực nông nghiệp, nông thôn nhằm chuyển dịch cơ cấu kinh tế, xây dựng cơ sở hạ tầng, xóa đói, giảm nghèo, từng bước nâng cao đời sống của nhân dân; Nghị định số 45/2021/NĐ-CP ngày 31/3/2021 về việc thành lập, tổ chức và hoạt động của Quỹ Hỗ trợ phát triển HTX. Theo đó, NHNN đã chỉ đạo các TCTD tập trung cho vay, triển khai nhiều chính sách, chương trình tín dụng ưu đãi cho khu vực kinh tế nông nghiệp, nông thôn, trong đó, một số chính sách hỗ trợ HTX tiêu biểu như: Ưu tiên nguồn vốn vay, nâng mức cho vay không có tài sản bảo đảm đối với HTX, hộ kinh doanh là thành viên HTX trong lĩnh vực nông nghiệp, ưu đãi lãi suất, thủ tục vay vốn, mở rộng mạng lưới cho vay; chương trình tín dụng ưu đãi thông qua hệ thống ngân hàng thương mại và Ngân hàng Chính sách xã hội, trong đó có đối tượng thụ hưởng là HTX, hộ kinh doanh là thành viên HTX.

Tuy nhiên, kết quả đầu tư tín dụng trực tiếp đối với các HTX, Liên hiệp HTX còn thấp. Theo Liên minh HTX Việt Nam, đến cuối tháng 02/2024, dư nợ cho vay của các TCTD đối với HTX, Liên hiệp HTX chỉ đạt 6.043 tỉ đồng với gần 1.200 HTX, Liên hiệp HTX, chiếm 0,04% dư nợ tín dụng toàn nền kinh tế; trong đó, dư nợ cho vay theo Nghị định số 55/2015/NĐ-CP, Nghị định số 116/2018/NĐ-CP của Chính phủ về chính sách tín dụng phát triển nông nghiệp, nông thôn đối với HTX rất thấp. Như vậy, có thể thấy, trong khi nhu cầu vốn tín dụng để phát triển kinh tế tập thể là rất lớn và tiếp tục có xu hướng tăng trong những năm tới thì chỉ có khoảng 10% số HTX được vay vốn của các Quỹ Hỗ trợ phát triển HTX Trung ương và địa phương; chưa đến 4% số HTX tiếp cận được vốn vay của các TCTD, trên 80% số HTX phải vay trên thị trường phi chính thức và tín dụng đen với lãi suất cao, thời hạn rất ngắn; các chính sách hỗ trợ tín dụng khác của Nhà nước áp dụng vào thực tiễn vẫn còn hạn chế.

Đối với cho vay hộ nông dân, theo Minh Anh (2024), qua gần 29 năm hoạt động kể từ khi thành lập năm 1995, đến ngày 30/11/2023, tổng nguồn vốn của toàn hệ thống Quỹ Hỗ trợ nông dân đã đạt khoảng 4.877 tỉ đồng; tổng doanh số cho vay khoảng 15.000 tỉ đồng, với dư nợ là 4.550 tỉ đồng. Qua đó, đã giúp hàng triệu hộ nông dân có vốn phát triển sản xuất, kinh doanh, tạo việc làm, nâng cao thu nhập, xóa đói, giảm nghèo, làm giàu chính đáng; phát triển nông nghiệp sạch theo chuỗi giá trị, bảo đảm an ninh lương thực; đẩy lùi nạn tín dụng đen khu vực nông thôn; góp phần ổn định chính trị, xây dựng nông thôn mới, phát triển kinh tế, xã hội.

Đối với chương trình cho vay theo chuỗi liên kết, tính đến cuối năm 2023, cả nước có gần 2.050 chuỗi liên kết được hình thành với sự tham gia của 1.250 HTX nông nghiệp. Một số ngân hàng như Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank), Ngân hàng Thương mại cổ phần Nam Á (Nam A Bank), Ngân hàng Thương mại cổ phần Lộc Phát Việt Nam (LPBank), Ngân hàng Thương mại cổ phần Phát triển Thành phố Hồ Chí Minh (HDBank)... đã triển khai các chương trình tín dụng hướng vào các mô hình chuỗi liên kết ngành hàng thủy sản, lúa gạo. Tính đến ngày 31/3/2024, tổng dư nợ cho vay lĩnh vực thủy sản của riêng Agribank đã đạt 74,5 nghìn tỉ đồng với 15.000 khách hàng (Hải Lý, 2024).

Tỉ lệ xã/thị trấn có điểm cung ứng dịch vụ tài chính trên tổng số xã/thị trấn trên toàn quốc đạt 32,6%. Mạng lưới hoạt động giao dịch tại xã của Ngân hàng Chính sách xã hội đến ngày 31/12/2023 có 10.452 điểm giao dịch xã, phường, thị trấn. Các ngân hàng cũng đã áp dụng chuyển đổi số để giúp doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân tiếp cận tín dụng dễ dàng hơn. Mặc dù hệ thống dịch vụ tài chính, tín dụng nông thôn đã phát triển khá sâu rộng nhưng tình trạng thiếu vốn và khó tiếp cận nguồn vốn tín dụng chính sách cho đến nay vẫn luôn được coi là một trong những rào cản lớn nhất đối với hoạt động sản xuất, kinh doanh của doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân.

Như vậy, có thể thấy rằng, trong những năm qua, cùng với sự phát triển của hệ thống dịch vụ tài chính trong đó có ngân hàng, chi nhánh ngân hàng, quỹ tín dụng nhân dân, hoạt động tín dụng nông thôn đã phát triển khá sâu rộng, đáp ứng ngày càng tốt hơn nhu cầu vốn của doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân. Tuy nhiên, tình trạng thiếu vốn và khó tiếp cận nguồn vốn tín dụng chính sách cho đến nay vẫn được coi là một trong những rào cản lớn nhất đối với hoạt động sản xuất, kinh doanh của các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân.

4. Nguyên nhân khó tiếp cận nguồn vốn tín dụng chính sách

Tình trạng các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân khó tiếp cận được nguồn vốn tín dụng chính sách từ TCTD là do một số nguyên nhân sau:

Thứ nhất, sự hạn chế về tài sản bảo đảm và dự phòng tài chính của đa số doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân, tiềm ẩn nhiều rủi ro đối với bên cho vay. Nhiều cơ sở doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân có phương tiện lao động, cơ sở vật chất còn yếu, trong khi để triển khai một dự án kinh doanh mới khi vay vốn đòi hỏi các cơ sở này phải có nguồn vốn tự có đối ứng tối thiểu 20% vốn đầu tư.

Theo Đặng và cộng sự (2019), hầu hết các TCTD đều khẳng định rằng, điều kiện về tài sản bảo đảm là điều kiện tiên quyết khi xem xét đánh giá tín dụng cho các đối tượng vay. Ngoài ra, TCTD thường hạ thấp giá trị tài sản thế chấp và áp dụng hạn mức tín dụng tương đối hạn chế đối với tổng giá trị tài sản thế chấp (các doanh nghiệp nhỏ và vừa thường phải thế chấp một tài sản có giá trị gấp đôi hoặc gấp ba giá trị khoản vay).

Mặc dù Chính phủ đã ban hành Nghị định số 55/2015/NĐ-CP, theo đó, cá nhân, tổ chức hoạt động trong lĩnh vực nông nghiệp có thể được vay vốn ngân hàng từ 50 triệu đồng đến 3 tỉ đồng mà không cần tài sản thế chấp, tuy nhiên, Nghị định vẫn quy định bên vay phải nộp giấy chứng nhận quyền sử dụng đất (sổ đỏ) hoặc giấy xác nhận chưa được cấp sổ đỏ cho ngân hàng.

Thứ hai, quy mô và năng lực quản trị sản xuất, kinh doanh của phần lớn doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân còn hạn chế, thể hiện ở quy mô sản xuất, kinh doanh nhỏ, lẻ; mô hình hoạt động chưa thực sự gắn với thị trường tiêu thụ, chưa có biện pháp hạn chế rủi ro, hiệu quả sản xuất, kinh doanh thấp. Các bên cho vay thường lựa chọn các doanh nghiệp lớn để cho vay hơn là các doanh nghiệp nhỏ và vừa, vì doanh nghiệp hoạt động với quy mô và phạm vi lớn có thể tạo ra lợi nhuận cao hơn, dẫn đến mức độ chắc chắn cao hơn về việc trả nợ đúng hạn.

Bên cạnh đó, nhiều cơ sở sản xuất, kinh doanh sở hữu các kế hoạch kinh doanh yếu, thường mang tính tự phát, theo mùa, thiếu biện pháp phòng ngừa rủi ro, chưa đưa ra được phương án trả nợ vốn vay. Ngoài ra, cũng có nhiều cơ sở sản xuất, kinh doanh sử dụng nguồn vốn vay chưa hiệu quả, hoặc sử dụng vốn vay sai mục đích, nợ quá hạn kéo dài, có tâm lý ỷ lại, trông chờ vào sự hỗ trợ của Nhà nước. Đây là nguyên nhân quan trọng làm hạn chế khả năng tiếp cận tín dụng của các cơ sở sản xuất, kinh doanh nông nghiệp. Bởi vì, khi đánh giá tín nhiệm trong quá trình cho vay, TCTD coi thông tin từ báo cáo tài chính là nguồn cứng và các kỹ năng quản lý và chiến lược của cơ sở sản xuất, kinh doanh kết hợp với vị thế sản phẩm, thị trường, năng lực quản lý của các giám đốc điều hành là nguồn mềm để đánh giá (Grunert và Norden, 2011).

Thứ ba, liên kết trong sản xuất, kinh doanh của các đối tượng vay vốn còn hạn chế. Cho đến nay, hầu hết các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân vẫn hoạt động riêng lẻ, chưa thực hiện được liên kết theo chuỗi từ đầu vào, sản xuất, tiêu thụ sản phẩm nên còn nhiều rủi ro về thị trường, giá cả dẫn đến phương án sản xuất, kinh doanh khi vay vốn kém khả thi, thiếu bền vững. Liên kết ngang trong sản xuất của các hộ nông dân, trang trại có xu hướng yếu đi. Liên kết dọc theo chuỗi giá trị nông sản từ đầu vào, sản xuất, tiêu thụ sản phẩm của các cơ sở sản xuất, kinh doanh nông, lâm, thủy sản còn thấp, có dấu hiệu chững lại. Trong quá trình thực hiện mô hình liên kết có những doanh nghiệp nông nghiệp, HTX hoặc trang trại, hộ nông dân không tuân thủ cam kết tại hợp đồng liên kết đã ký, làm giảm hiệu quả của dự án đầu tư theo mô hình, ảnh hưởng đến khả năng trả nợ vốn vay. Điều này làm giảm uy tín của các cơ sở sản xuất, kinh doanh nông nghiệp và làm tăng sự e ngại của bên cho vay đối với dự án cho vay theo mô hình liên kết chuỗi giá trị nông sản (Đỗ và cộng sự, 2024).

Thứ tư, sự hạn chế trong quản lý tài chính của nhiều đối tượng vay vốn. Thực tế cho thấy, nhiều cơ sở sản xuất, kinh doanh nông nghiệp (đặc biệt là các trang trại và hộ nông dân) chưa thiết lập sổ sách ghi chép về tài sản, doanh thu, chi phí, công nợ gây khó khăn cho TCTD khi đánh giá sự tín nhiệm và xét duyệt hồ sơ cho vay. Mặc dù hệ thống khuyến nông đã phát triển rộng khắp nhưng chủ yếu vẫn tập trung vào chuyển giao kỹ thuật sản xuất, chưa chú trọng vào việc nâng cao kiến thức và năng lực quản trị sản xuất, kinh doanh đáp ứng nhu cầu thị trường và năng lực quản lý tài chính (ghi chép, theo dõi biến động tài sản, hạch toán nguồn vốn; doanh thu, chi phí, lợi nhuận, khả năng trả nợ...). Bên cạnh đó, vẫn còn một bộ phận đối tượng vay vốn (HTX, doanh nghiệp nông nghiệp) thực hiện báo cáo tài chính không theo quy định, hoặc có lịch sử tín dụng xấu (nợ thuế Nhà nước, nợ xấu ngân hàng) cũng là nguyên nhân dẫn đến tín nhiệm thấp và khó tiếp cận các nguồn vốn vay mới.

Thứ năm, tính đặc thù rủi ro cao trong sản xuất, kinh doanh nông, lâm, ngư nghiệp. Do chịu ảnh hưởng lớn của điều kiện tự nhiên, đối tượng sản xuất là các cơ thể sống có chu kỳ phát sinh, phát triển riêng, chu kỳ sản xuất, kinh doanh dài... nên khó dự báo và giám sát được kết quả sản xuất, kinh doanh cũng như sức khỏe tài chính của các cơ sở sản xuất, kinh doanh nông nghiệp. Mặc dù Đảng và Nhà nước đã có chủ trương hỗ trợ đối với các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân, nhưng do phải tự chịu trách nhiệm khi xảy ra rủi ro trong hoạt động nên TCTD vẫn còn e dè khi cho các đối tượng trên vay vốn với hình thức không tài sản bảo đảm (Vũ Thị Anh, 2023).

5. Một số giải pháp

Từ thực trạng tiếp cận nguồn vốn tín dụng chính sách và những nguyên nhân trên, để cải thiện tín nhiệm của doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân đối với TCTD, nhóm tác giả đề xuất một số giải pháp sau:

Một là, tăng cường năng lực quản trị và quản lý tài chính

Bên cạnh việc tiếp tục chuyển giao kiến thức, kỹ năng sản xuất cho người lao động, cần chú trọng tăng cường năng lực quản trị vận hành và quản lý tài chính cho đội ngũ lãnh đạo, quản lý của doanh nghiệp nông nghiệp, HTX, các chủ trang trại, chủ hộ nông nghiệp, nông thôn. Cụ thể, tập trung đổi mới tư duy kinh doanh đáp ứng nhu cầu khách hàng; nâng cao kiến thức, kỹ năng hoạch định chiến lược, lập kế hoạch sản xuất, kinh doanh, xây dựng báo cáo tài chính, lập dự án đầu tư/phương án sản xuất, kinh doanh và hồ sơ vay vốn hiệu quả, kỹ năng quản lý dòng tiền thu, chi; quản lý tài sản và nguồn vốn. Đối với các chủ trang trại và chủ nông hộ, cần hướng dẫn, khuyến khích thực hành việc ghi chép, lập hồ sơ, sổ sách để theo dõi tài sản, nguồn vốn, hạch toán thu, chi, lãi, lỗ. Điều này không những nâng cao năng lực cạnh tranh, nâng cao hiệu quả hoạt động của cơ sở sản xuất, kinh doanh nông nghiệp trong dài hạn mà còn làm tăng uy tín với các bên cho vay, tăng khả năng tiếp cận nguồn vốn vay chính sách mở rộng sản xuất, kinh doanh.

Để thực hiện giải pháp này, bên cạnh việc khuyến khích các doanh nghiệp nông nghiệp, HTX có chính sách và cơ chế thu hút nguồn nhân lực có trình độ vào làm việc hoặc các chủ trang trại và chủ nông hộ tự đào tạo nâng cao trình độ, Nhà nước cần hỗ trợ xây dựng và triển khai thực hiện các chương trình đào tạo riêng, phù hợp với đội ngũ cán bộ lãnh đạo, quản lý của doanh nghiệp nông nghiệp, HTX, các chủ trang trại, chủ nông hộ. Các chương trình này có thể được lồng ghép vào các chương trình, dự án phát triển nông nghiệp, nông thôn hoặc trong các chương trình hỗ trợ tín dụng.

Hai là, thúc đẩy gia tăng tài sản bảo đảm và tăng quy mô sản xuất, kinh doanh

Bên cạnh việc đẩy mạnh việc cấp giấy chứng nhận quyền sử dụng đất ở và quyền sở hữu tài sản gắn với đất ở tại khu vực nông thôn, nhằm tăng thêm nguồn tài sản bảo đảm của các trang trại, hộ nông dân vay vốn tín dụng cần thúc đẩy quá trình tích tụ, tập trung đất đai nhằm tăng quy mô sản xuất, kinh doanh. Sự gia tăng quy mô đất đai góp phần giúp các cơ sở sản xuất đạt được hiệu quả kinh tế quy mô, góp phần giảm chi phí sản xuất đơn vị sản phẩm, tăng khả năng cạnh tranh, nâng cao lợi nhuận. Việc tăng lợi nhuận và hiệu quả sản xuất, kinh doanh giúp các cơ sở này có nguồn dự trữ tài chính để đối ứng khi vay vốn, đáp ứng tốt hơn các điều kiện cho vay của TCTD.

Ba là, củng cố và tăng cường các quan hệ liên kết trong sản xuất, kinh doanh, nhất là liên kết trong chuỗi giá trị nông nghiệp

Chính sách tín dụng theo Nghị định số 55/2015/NĐ-CP và Nghị định số 116/2018/NĐ-CP đã dành nhiều ưu đãi cho khu vực nông nghiệp, nông thôn, theo đó, các doanh nghiệp, HTX, Liên hiệp HTX ký hợp đồng cung cấp, tiêu thụ đối với tổ chức, cá nhân trực tiếp sản xuất được xem xét cho vay không có tài sản bảo đảm tối đa bằng 70% giá trị của dự án, phương án vay theo mô hình liên kết. Các doanh nghiệp, HTX, Liên hiệp HTX đầu mối ký hợp đồng thực hiện dự án liên kết theo chuỗi giá trị với tổ chức, cá nhân trực tiếp sản xuất được xem xét cho vay không có tài sản bảo đảm tối đa bằng 80% giá trị của dự án, phương án sản xuất, kinh doanh theo mô hình liên kết. Các hộ nuôi trồng thủy sản, hộ khai thác hải sản xa bờ có ký hợp đồng tiêu thụ sản phẩm với tổ chức chế biến và xuất khẩu trực tiếp được ngân hàng cho vay không có tài sản bảo đảm với mức tối đa lên tới 500 triệu đồng.

Việc củng cố và tăng cường quan hệ liên kết không chỉ giúp tăng khả năng tiếp cận nguồn tín dụng chính sách, mà quan trọng hơn nữa là góp phần bảo đảm thị trường đầu ra cho các doanh nghiệp nông nghiệp, HTX, trang trại, hộ nông dân; giảm chi phí giao dịch, hạn chế rủi ro, ổn định hoạt động kinh doanh và đạt hiệu quả kinh doanh bền vững. Việc tuân thủ nghiêm cam kết tại các hợp đồng cung cấp, tiêu thụ và hợp đồng thực hiện dự án liên kết sản xuất nông nghiệp cũng như cam kết trong hợp đồng tín dụng và hợp đồng bảo đảm tiền vay đã ký với ngân hàng thể hiện uy tín cao của các đơn vị tham gia liên kết đối với bên cho vay, cho phép mở rộng tiếp cận các khoản vay mới phục vụ kinh doanh. Tuy vậy, để duy trì, củng cố các liên kết kinh tế, cần có sự quan tâm và quyết tâm dài hạn của tất cả doanh nghiệp nông nghiệp, HTX, hộ sản xuất tham gia mô hình liên kết cũng như sự hỗ trợ từ ngân hàng và cơ quan quản lý nhà nước.

Bốn là, tăng cường sự tuân thủ pháp luật trong hoạt động sản xuất, kinh doanh

Chấp hành đúng quy định của pháp luật trong sản xuất, kinh doanh (các quy định về sản xuất an toàn, sản xuất theo tiêu chuẩn, quy chuẩn…) không những giúp tạo niềm tin đối với khách hàng, cộng đồng người tiêu dùng đối với hoạt động của doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân, mà còn tạo sự tin tưởng đối với cơ quan quản lý nhà nước, các bên liên quan khác. Đặc biệt, việc tuân thủ các quy định về hóa đơn, chứng từ, sổ sách kế toán; minh bạch hóa thông tin về tình hình tài chính, tài sản... sẽ tạo niềm tin cho các thành viên góp vốn và các đối tác, đồng thời là minh chứng thuyết phục về sự đáng tin cậy của đơn vị mong muốn được vay vốn đối với các TCTD.

6. Một số kiến nghị

Thứ nhất, đối với Nhà nước, ngoài những chính sách chung để hỗ trợ hoạt động sản xuất, kinh doanh của các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân cần có những chính sách cụ thể hơn để giúp nâng cao năng lực cạnh tranh, hiệu quả kinh doanh, uy tín, khả năng tiếp cận nguồn vốn tín dụng với các đối tượng này, bao gồm: (i) Hỗ trợ về vốn và triển khai thực hiện các chương trình tăng cường năng lực quản trị kinh doanh và quản lý tài chính cho doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân; (ii) Nghiên cứu và triển khai (với lộ trình phù hợp cho từng ngành, lĩnh vực) hệ thống xếp hạng tín nhiệm chính thức đối với các tổ chức, doanh nghiệp, cá nhân nhằm thúc đẩy môi trường hoạt động kinh doanh minh bạch hơn, chuyên nghiệp hơn và giảm thiểu rủi ro cho các bên liên quan; (iii) Tiếp tục chính sách cấp tín dụng ưu đãi cho doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân theo mô hình kiểu mới làm ăn có hiệu quả, đối tượng tham gia phát triển các sản phẩm có thế mạnh, sản xuất theo chuỗi giá trị ứng dụng công nghệ cao, có giá trị thương mại cao, đối tượng đổi mới sáng tạo và chuyển đổi số... phù hợp với quy định pháp luật, xem xét cơ chế hoàn thuế giá trị gia tăng (VAT) cũng như hỗ trợ mua bảo hiểm rủi ro và bảo hiểm lãi suất cho vay đối với nhóm đối tượng này.

Thứ hai, đối với hệ thống ngân hàng, nghiên cứu phát triển đa dạng sản phẩm tín dụng phù hợp với đặc điểm của khách hàng vay vốn trong lĩnh vực nông nghiệp; đơn giản hóa các quy trình, thủ tục cho vay, tích cực hỗ trợ khách hàng thực hiện thủ tục vay vốn để thực hiện hoặc tham gia vào các mô hình liên kết sản xuất nông nghiệp. Phát triển nguồn nhân lực có chuyên môn sâu trong lĩnh vực nông nghiệp nhằm nâng cao năng lực thẩm định dự án, phương án sản xuất, kinh doanh nông nghiệp theo mô hình liên kết (kể cả việc hỗ trợ hoàn thiện các dự án, phương án vay vốn), làm cơ sở quyết định các điều kiện tín dụng (mức vốn cho vay, thời hạn cho vay, tỉ lệ bảo đảm tiền vay...) có lợi cho doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân nhưng vẫn bảo đảm an toàn cho ngân hàng. Tăng cường giám sát quá trình sử dụng vốn và quản lý dòng tiền của khách hàng doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân để thu hồi vốn, xử lý rủi ro kịp thời, hạn chế tối đa các trường hợp mất vốn do khách hàng sử dụng vốn sai mục đích hoặc không tích cực trả nợ.

7. Kết luận

Cải thiện tín nhiệm của doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân không những giúp tăng khả năng tiếp cận nguồn vốn tín dụng chính thức với chi phí ít hơn mà còn giúp nâng cao uy tín của các đơn vị này với khách hàng và đối tác kinh doanh, thúc đẩy năng lực cạnh tranh, hiệu quả hoạt động và sự bền vững trong hoạt động kinh doanh. Từ phân tích thực trạng vay vốn tín dụng chính sách để các doanh nghiệp nông nghiệp, HTX, trang trại và hộ nông dân tiếp cận nguồn vốn tốt hơn, cần cải thiện sự tín nhiệm đối với các bên cho vay thông qua thực hiện các giải pháp: Tăng cường năng lực quản trị kinh doanh và quản lý tài chính; thúc đẩy gia tăng tài sản bảo đảm và tăng quy mô sản xuất, kinh doanh; củng cố, tăng cường các quan hệ liên kết trong sản xuất, kinh doanh, nhất là liên kết trong chuỗi giá trị nông nghiệp; tăng cường tuân thủ pháp luật trong hoạt động sản xuất, kinh doanh. Để thực hiện được những giải pháp này cần có sự hỗ trợ từ các bên liên quan, đặc biệt là Nhà nước và hệ thống ngân hàng.

PGS., TS. Vũ Thị Minh, ThS. Lương Tuấn Anh

Trường Đại học kinh tế Quốc dân