Keywords: Economic uncertainty, cost of bank loans, risk.

1. Giới thiệu

Nghiên cứu về chi phí vay ngân hàng hay định giá các khoản vay ngân hàng là một trong những vấn đề chính được quan tâm trong các nghiên cứu vì các khoản vay ngân hàng là nguồn tài chính quan trọng với các doanh nghiệp trong nền kinh tế. Giảm chi phí vay vốn ngân hàng thúc đẩy sự phát triển của nền kinh tế bằng cách khuyến khích doanh nghiệp vay vốn để mở rộng hoạt động đầu tư sản xuất, kinh doanh và các hộ gia đình vay để tiêu dùng. Do vậy, tăng trưởng kinh tế phụ thuộc đáng kể vào chi phí vay vốn ngân hàng (Ashraf và Shen, 2019).

Dựa trên vai trò quan trọng của chi phí vay ngân hàng, một số nghiên cứu gần đây đã tập trung phân tích các yếu tố có tác động đến chi phí vay ngân hàng như mức độ tập trung trong ngành Ngân hàng, thuế thu nhập doanh nghiệp, rủi ro địa chính trị, hoạt động mua bán, sáp nhập doanh nghiệp và bất ổn chính sách kinh tế (Ashraf và Shen, 2019). Tuy nhiên, theo hiểu biết của nhóm tác giả, chưa có nghiên cứu nào trên thế giới phân tích tác động bất ổn kinh tế đến chi phí vay ngân hàng. Điều này phản ánh một khoảng trống nghiên cứu quan trọng vì bất ổn kinh tế và chi phí vay ngân hàng đều là hai yếu tố có tác động đáng kể đến nhiều khía cạnh của nền kinh tế (Wu và cộng sự, 2020). Nhóm tác giả giải quyết khoảng trống nghiên cứu này bằng cách phân tích tác động của bất ổn kinh tế đến chi phí vay ngân hàng trên phạm vi toàn cầu. Việc sử dụng dữ liệu đa quốc gia cung cấp một cái nhìn toàn cảnh hơn về mối quan hệ giữa bất ổn kinh tế và chi phí vay ngân hàng thay vì chỉ tập trung vào một quốc gia cụ thể.

Nghiên cứu này có liên quan đến nghiên cứu của Ashraf và Shen (2019) về ảnh hưởng của bất ổn chính sách kinh tế đến định giá các khoản vay ngân hàng (hay chi phí vay ngân hàng). Tuy nhiên, trong khi nghiên cứu này tập trung vào khía cạnh bất ổn kinh tế thì nghiên cứu của Ashraf và Shen (2019) lại tập trung vào khía cạnh bất ổn chính sách kinh tế. Bất ổn kinh tế và bất ổn chính sách kinh tế là hai vấn đề khác nhau. Bất ổn chính sách kinh tế được định nghĩa là sự không dự đoán được của những người tham gia thị trường về sự thay đổi chính sách kinh tế trong tương lai và tác động của chúng đến nền kinh tế (Baker và cộng sự, 2016; Nguyen, 2021). Trong khi đó, bất ổn kinh tế được định nghĩa là sự không dự đoán được của những người tham gia thị trường về môi trường kinh tế trong tương lai và các rủi ro có thể phát sinh (Wu và cộng sự, 2020). Các bất ổn kinh tế này có thể phát sinh từ nhiều nguyên nhân như bất ổn chính trị, sự thay đổi chính sách kinh tế, thảm họa tự nhiên, hay biến động bất lợi của thị trường. Do vậy, bất ổn chính sách kinh tế chỉ là một phần của bất ổn kinh tế. Việc phân tích bất ổn kinh tế sẽ cung cấp một bức tranh tổng quan hơn về nền kinh tế thay vì chỉ tập trung vào khía cạnh bất ổn gây ra bởi các chính sách kinh tế trong tương lai.

Kết quả nghiên cứu này được kì vọng sẽ giúp các nhà làm chính sách thấy được mức độ tác động của bất ổn kinh tế đến chi phí vay ngân hàng và cung cấp một cơ sở lí thuyết đầy đủ để giải thích tác động của bất ổn kinh tế đến chi phí vay ngân hàng. Từ đó, các nhà làm chính sách có thể đưa ra chính sách phù hợp nhằm hạn chế tác động của bất ổn kinh tế đến nền kinh tế.

2. Tổng quan cơ sở lí thuyết

Cơ sở lí thuyết về chi phí vay ngân hàng cho thấy rằng, chi phí vay ngân hàng được quyết định bởi rủi ro từ bên đi vay. Theo đó, ngân hàng tính lãi suất vay cao hơn khi rủi ro từ phía người vay tăng lên nhằm bù đắp rủi ro mà ngân hàng có thể phải đối mặt khi người vay phá sản hay mất khả năng thanh toán và ngược lại (Hasan và cộng sự, 2014; Ashraf và Shen, 2019; Nguyen và Thuy, 2023).

Tuy nhiên, trên thực tế chi phí vay ngân hàng còn chịu tác động của sự biến động lãi suất thị trường tại từng thời điểm. Những nghiên cứu trước đây đưa ra hai giải pháp nhằm kiểm soát các tác động này. Thứ nhất, nhiều nghiên cứu đo lường chi phí vay bằng sự chênh lệch giữa lãi suất vay thực tế của từng khoản vay và lãi suất LIBOR 3 tháng tính bằng USD (Hasan và cộng sự, 2014; Gao và cộng sự, 2021; Nguyen và Thuy, 2023)1. Do vậy, sự biến động lãi suất do thanh khoản của thị trường hay thay đổi chính sách tiền tệ không ảnh hưởng đến kết quả nghiên cứu. Thứ hai, kiểm soát trực tiếp tác động của lãi suất bằng cách thêm biến lãi suất cho vay và lãi suất tiền gửi tiết kiệm vào mô hình nghiên cứu (Ashraf và Shen, 2019).

Hai giải pháp trên giúp các mô hình nghiên cứu phân tích được tác động của yếu tố liên quan đến chi phí vay ngân hàng dựa trên rủi ro từ người vay mà không bị ảnh hưởng bởi sự biến động của lãi suất. Tuy nhiên, nhược điểm của giải pháp thứ nhất là hạn chế về mặt dữ liệu. Dữ liệu về lãi suất vay thực tế cho từng khoản vay cho đến nay chỉ được cung cấp bởi cơ sở dữ liệu DealScan cho các doanh nghiệp lớn tại Mỹ và một số ít quốc gia phát triển khác. Do vậy, các nghiên cứu trước đây về chi phí vay thường chỉ tập trung tại Mỹ (ví dụ Hasan và cộng sự, 2014; Gao và cộng sự, 2021; Nguyen và Thuy, 2023).

Giải pháp thứ hai đo lường chi phí vay ngân hàng dựa trên thu nhập từ lãi của ngân hàng trên danh mục cho vay. Phương pháp này thu thập thông tin từ báo cáo tài chính của ngân hàng nên có thể mở rộng nghiên cứu trên phạm vi toàn cầu. Để cung cấp một bức tranh tổng quan về mối quan hệ giữa bất ổn kinh tế và chi phí vay ngân hàng, nghiên cứu này dựa trên giải pháp thứ hai để mở rộng mẫu nghiên cứu trên phạm vi toàn cầu. Dựa theo nghiên cứu của Ashraf và Shen (2019), nhóm tác giả thêm biến kiểm soát về lãi suất cho vay và lãi suất tiền gửi để kết quả nghiên cứu không bị sai lệch do biến động lãi suất gây ra. Do vậy, mối quan hệ giữa bất ổn kinh tế và chi phí vay ngân hàng được quyết định bởi rủi ro của người vay khi bất ổn kinh tế tăng cao.

Hai nguyên nhân chính giải thích tác động của bất ổn kinh tế đến chi phí vay ngân hàng là vấn đề thông tin bất cân xứng giữa ngân hàng và người vay, vấn đề rủi ro phá sản của người vay trong giai đoạn bất ổn kinh tế tăng cao.

Thứ nhất, bất ổn kinh tế đã được chứng minh là yếu tố làm trầm trọng hóa vấn đề thông tin bất cân xứng giữa ngân hàng và người đi vay, dẫn đến vấn đề hạn chế tín dụng trong nền kinh tế khi ngân hàng siết chặt các điều khoản cho vay và người vay không đáp ứng được yêu cầu về tài sản bảo đảm hoặc do hồ sơ tín dụng không đủ tốt (Dell’Ariccia, 2001). Điều này xảy ra do bất ổn kinh tế khiến cho các tổ chức tín dụng gặp khó khăn trong việc đánh giá tiềm năng và giá trị dự án của người vay trong tương lai do các tổ chức này không dự đoán được sự biến động của nền kinh tế trong tương lai và tác động của những biến động này đến người đi vay (Kim và Yasuda, 2021; Nguyen, 2023).

Bên cạnh đó, bất ổn kinh tế làm giảm đáng kể lượng thông tin sẵn có về doanh nghiệp trên thị trường (Chen và cộng sự, 2018). Nguyên nhân là do doanh nghiệp có xu hướng che giấu thông tin bất lợi và làm sai lệch thông tin tài chính cung cấp cho các nhà đầu tư bên ngoài nhằm thực hiện hành vi quản trị lợi nhuận khi bất ổn kinh tế tăng cao (Yung và Root, 2019; Kim và Yasuda, 2021). Những nghiên cứu trước đây cũng đã chỉ ra rằng, bất ổn kinh tế làm tăng mức độ biến động lợi nhuận và suy giảm chất lượng báo cáo tài chính (Dhole và cộng sự, 2021). Trong bối cảnh thông tin về bên vay trở nên ít hơn và thiếu chính xác hơn thì việc đánh giá chất lượng dự án của doanh nghiệp hay khả năng trả nợ trở nên khó khăn hơn. Điều này dẫn đến vấn đề thông tin bất cân xứng và rủi ro đưa ra quyết định cho vay sai lầm. Do vậy, ngân hàng tăng lãi suất các khoản vay để bù đắp rủi ro từ phía bên vay.

Thứ hai, bất ổn kinh tế làm tăng chi phí các khoản vay ngân hàng bằng cách làm tăng rủi ro phá sản của người vay. Bất ổn kinh tế đã được chứng minh là có tác động tiêu cực đến nhiều yếu tố vĩ mô bằng cách gây ra “hiệu ứng phòng ngừa”. Hiệu ứng này xảy ra khi doanh nghiệp trì hoãn các quyết định đầu tư, hộ gia đình giảm chi tiêu và tăng tiết kiệm để phòng ngừa rủi ro có thể gặp phải trong tương lai (Nguyen, 2021; Nguyen và Ho, 2024). Cụ thể, doanh nghiệp trì hoãn quyết định đầu tư vì không thể dự đoán được sự biến động của nền kinh tế trong tương lai trong khi nhiều dự án đầu tư không thể đảo ngược được, hoặc chỉ đảo ngược được một phần với chi phí rất lớn (Bloom và cộng sự, 2007; Gulen và Ion, 2016). Nhiều doanh nghiệp thu hẹp quy mô làm gia tăng tỉ lệ thất nghiệp và hiệu ứng phòng ngừa từ các hộ gia đình. Kết quả là tổng cầu trong nền kinh tế suy giảm và làm gia tăng khả năng xảy ra suy thoái kinh tế (Nguyen, 2022). Trong bối cảnh vĩ mô trở nên tiêu cực do bất ổn kinh tế gia tăng thì khả năng phá sản của doanh nghiệp cũng tăng lên. Điều này khiến cho ngân hàng phải tăng lãi suất cho vay để bù đắp rủi ro.

Dựa trên các luận điểm trên, nhóm tác giả đưa ra giả thiết nghiên cứu: Bất ổn kinh tế làm tăng chi phí vay ngân hàng.

3. Dữ liệu và mô hình nghiên cứu

3.1. Dữ liệu

Để cung cấp một bức tranh tổng quan về mối quan hệ giữa bất ổn kinh tế và chí vay ngân hàng, nghiên cứu này sử dụng dữ liệu từ 3.321 ngân hàng tại 113 quốc gia trong giai đoạn 2001 - 2022. Nhóm tác giả thu thập dữ liệu về ngân hàng từ cơ sở dữ liệu Orbis Bank Focus (OBF). Đây là cơ sở dữ liệu cung cấp thông tin về báo cáo tài chính của các ngân hàng trên toàn cầu.

Dựa theo nghiên cứu của Ashraf và Shen (2019), để đo lường chi phí vay ngân hàng, nhóm tác giả sử dụng tỉ lệ thu nhập từ lãi trên tổng dư nợ cho vay. Tỉ lệ này đo lường lãi suất bình quân trên tổng dư nợ cho vay.

Nhóm tác giả thu thập dữ liệu về bất ổn kinh tế từ cơ sở dữ liệu chỉ số bất ổn kinh tế của Ahir và cộng sự (2022). Đây cũng là cơ sở dữ liệu duy nhất hiện nay đo lường bất ổn kinh tế trên phạm vi toàn cầu. Chỉ số này được xây dựng bằng cách đếm tần suất xuất hiện từ các liên quan đến bất ổn kinh tế trong các báo cáo chuyên sâu về kinh tế và thị trường của mỗi quốc gia trong cơ sở dữ liệu của Economist Intelligent Unit (EIU). Để dễ dàng phân tích độ lớn của hệ số hồi quy, nhóm tác giả chuẩn hóa dữ liệu bất ổn kinh tế. Theo đó, hệ số hồi quy của biến chỉ số đo lường bất ổn kinh tế (Economic uncertainty) được phân tích dựa trên một độ lệch chuẩn tăng lên.

Bên cạnh đó, nhóm tác giả thêm vào mô hình nhiều biến kiểm soát để kiểm soát tác động của các yếu tố này đến chi phí vay ngân hàng. Biến kiểm soát được chia thành hai nhóm. Nhóm về ngân hàng gồm: Quy mô (Size), lợi nhuận (Profitability), vốn chủ sở hữu (Equity), tỉ trọng vốn bán buôn (Wholesale funding) và mức độ đa dạng hóa thu nhập (Income diversification). Nhóm yếu tố vĩ mô bao gồm: Tỉ lệ lạm phát (Inflation), mức độ tập trung ngân hàng (Concentration), tăng trưởng (GDP growth) và biến giả khủng hoảng ngân hàng (Crisis dummy). Dữ liệu của các biến vĩ mô được thu thập từ cơ sở dữ liệu World Development Indicators (WDI) của Ngân hàng Thế giới. Như đã đề cập ở trên, hai biến kiểm soát quan trọng luôn được thêm vào mô hình là lãi suất cho vay và lãi suất tiền gửi để kiểm soát sự thay đổi chi phí vay ngân hàng do biến động lãi suất gây ra (Ashraf và Shen, 2019). Dữ liệu về lãi suất được thu thập từ cơ sở dữ liệu International Financial Statistics (IFS) của Quỹ Tiền tệ quốc tế.

Bảng 1: Định nghĩa các biến

Bảng 2: Thống kê mô tả

.PNG)

Nguồn: Theo tính toán của nhóm tác giả

Bảng 1 cung cấp định nghĩa và nguồn dữ liệu của các biến được sử dụng. Bảng 2 cung cấp thông tin về thống kê mô tả của các biến và danh sách 113 quốc gia. Biến Loan price có giá trị là 7,58%, phản ánh lãi suất bình quân mà các ngân hàng cho vay trên tổng dư nợ cho vay.

3.2. Mô hình nghiên cứu

Để phân tích tác động của bất ổn kinh tế đến chi phí vay ngân hàng, chúng tôi sử dụng phương pháp tác động cố định hai chiều (Two-way fixed effects). Mô hình nghiên cứu tổng quát được trình bày như sau:

CPVijt= α + βBOKTjt + γKSNHijt-1 + δKSVMjt-1 + TĐCĐ + εijt (1)

Trong đó i, j, t lần lượt là ngân hàng, quốc gia và thời gian. CPV là chi phí vay ngân hàng được đo lường bởi tỉ lệ thu nhập từ lãi trên tổng dư nợ cho vay. BOKT là chỉ số bất ổn kinh tế. KSNH đại diện cho các biến kiểm soát liên quan đến ngân hàng. KSVM đại diện cho các biến kiểm soát môi trường vĩ mô. TĐCĐ đại diện cho các tác động cố định của quốc gia (TĐCĐ-QG), tác động cố định của ngân hàng niêm yết (TĐCĐ-NY) và tác động cố định của thời gian (TĐCĐ-TG). Các biến kiểm soát được sử dụng với độ trễ một năm để hạn chế vấn đề biến nội sinh (gây ra bởi vấn đề nhân quả ngược) và vấn đề đồng thời (xảy ra khi các biến kiểm soát có ảnh hưởng đến bất ổn kinh tế). ε là sai số thông thường. Sai số chuẩn được phân lớp dựa trên các ngân hàng và năm để kiểm soát sự tương quan của sai số giữa các ngân hàng theo thời gian. Điều này giúp khắc phục vấn đề phương sai thay đổi và tự tương quan của sai số giữa các ngân hàng theo thời gian.

4. Kết quả nghiên cứu thực nghiệm

4.1. Bất ổn kinh tế và chi phí vay ngân hàng

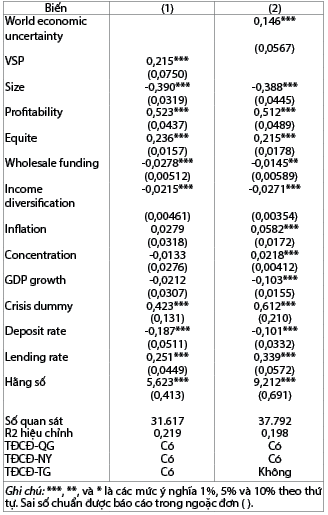

Bảng 3 báo cáo kết quả phân tích tác động của bất ổn kinh tế đến chi phí vay ngân hàng. Cột 1 báo cáo kết quả tác động của bất ổn kinh tế đến chi phí vay ngân hàng khi chỉ kiểm soát lãi suất cho vay, lãi suất tiền gửi và các tác động cố định. Hệ số hồi quy của biến Economic uncertainty là dương và có ý nghĩa thống kê ở mức 1%, cho thấy rằng bất ổn kinh tế làm tăng chi phí vay ngân hàng. Kết quả nghiên cứu không đổi khi kiểm soát thêm tác động của các biến kiểm soát về ngân hàng (Cột 2) và môi trường vĩ mô (Cột 3). Kết quả nghiên cứu này phù hợp với giả thiết nghiên cứu được đưa ra trong Phần 2. Phát hiện này phù hợp với luận điểm rằng, bất ổn kinh tế làm trầm trọng hóa vấn đề thông tin bất cân xứng (Dell’Ariccia, 2001; Chen và cộng sự, 2018; Kim và Yasuda, 2021) và làm tăng khả năng phá sản của người vay (Nguyen, 2022). Do vậy, ngân hàng tăng chi phí cho vay để bù đắp rủi ro có thể gặp phải trong giai đoạn bất ổn chính sách kinh tế tăng cao (Nguyen và Thuy, 2023).

Xét về độ lớn của hệ số hồi quy, Cột 3 (mô hình nghiên cứu chính) cho thấy rằng, khi mức độ bất ổn kinh tế tăng lên một độ lệch chuẩn - ứng với mức tăng 73,68% (0,14/0,19) - thì chi phí vay bình quân của ngân hàng trên tổng dư nợ cho vay tăng thêm 0,212%. Điều này cho thấy rằng, mặc dù bất ổn kinh tế làm tăng chi phí vay ngân hàng nhưng tác động của nó không quá lớn. (Bảng 3)

Bảng 3: Bất ổn kinh tế và chi phí vay ngân hàng

.PNG)

Nguồn: Theo tính toán của nhóm tác giả

4.2. Rủi ro phá sản của ngân hàng thương mại

Kết quả nghiên cứu được thể hiện ở phần trên về mối quan hệ cùng chiều giữa bất ổn kinh tế và chi phí vay ngân hàng đã kiểm chứng được lí thuyết về chi phí vay ngân hàng. Cụ thể, ngân hàng tăng chi phí cho vay để bù đắp rủi ro mà ngân hàng có thể đối mặt khi bất ổn kinh tế tăng cao như rủi ro phá sản của bên vay và rủi ro do vấn đề thông tin bất cân xứng giữa bên vay và bên cho vay gây ra. Để kiểm chứng liệu rằng ngân hàng có thực sự tăng chi phí cho vay khi họ đối mặt với rủi ro tăng cao hay không, nhóm tác giả sử dụng biến tương tác giữa bất ổn kinh tế và rủi ro phá sản của ngân hàng thương mại (Economic uncertainty × Zscore). Nhóm tác giả sử dụng chỉ số Zscore để đo lường rủi ro phá sản của ngân hàng thương mại. Đây là phương pháp truyền thống được sử dụng để đo lường rủi ro phá sản của ngân hàng với giá trị càng cao thì rủi ro phá sản càng thấp (Bermpei và cộng sự, 2018; Nguyen, 2021).

Kết quả nghiên cứu tại Cột 4 trong Bảng 3 cho thấy, hệ số góc của Zscore là âm và có ý nghĩa tại mức 1%, phản ánh rằng rủi ro phá sản của ngân hàng càng thấp thì ngân hàng càng có xu hướng cho vay với lãi suất thấp hơn. Bên cạnh đó, hệ số góc của biến tương tác giữa bất ổn kinh tế và rủi ro phá sản của ngân hàng cũng mang dấu âm và có ý nghĩa thống kê. Điều này có nghĩa là khi rủi ro phá sản của ngân hàng thấp đi thì mối quan hệ cùng chiều giữa bất ổn kinh tế và chi phí vay ngân hàng sẽ yếu đi. Kết quả nghiên cứu này xác nhận rằng, tác động của bất ổn kinh tế đến chi phí vay ngân hàng phụ thuộc vào mức độ rủi ro mà ngân hàng đối mặt.

4.3. Kiểm tra tính vững

4.3.1. Phương pháp đo lường bất ổn kinh tế thay thế

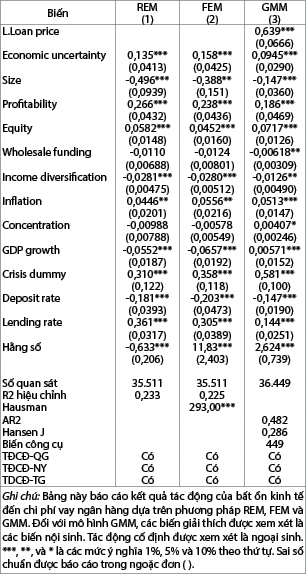

Để kiểm tra tính vững của kết quả nghiên cứu chính, sử dụng hai phương pháp đo lường bất ổn kinh tế thay thế là chỉ số World economic uncertainty và chỉ số mức độ biến động của thị trường chứng khoán trong một năm (Volatility stock price index hay VSP). Chỉ số World economic uncertainty được đo lường giống như chỉ số bất ổn kinh tế nhưng thang đo là toàn cầu thay vì từng quốc gia cụ thể. Chỉ số VSP được sử dụng thay thế cho chỉ số bất ổn kinh tế vì một thị trường chứng khoán biến động phản ánh sự bất ổn của nhà đầu tư về nền kinh tế trong tương lai (Baker và cộng sự, 2016; Nguyen, 2022). Bảng 4 báo cáo tác động của bất ổn kinh tế toàn cầu và sự biến động của thị trường chứng khoán đến chi phí vay ngân hàng. Hệ số hồi quy của World economic uncertainty và VSP đều là dương và có ý nghĩa thống kê ở mức 1%, cho thấy rằng bất ổn kinh tế toàn cầu và sự biến động của thị trường chứng khoán làm tăng chi phí cho vay. Điều này xác nhận lại rằng bất ổn kinh tế làm tăng chi phí vay ngân hàng.

Bảng 4: Kiểm tra tính vững I: Phương pháp đo lường bất ổn kinh tế

Nguồn: Theo tính toán của nhóm tác giả

4.3.2. Các phương pháp ước lượng thay thế

Để kiểm tra thêm tính vững của kết quả nghiên cứu, Bảng 5 báo cáo kết quả nghiên cứu sử dụng ba phương pháp ước lượng thay thế bao gồm phương pháp tác động ngẫu nhiên (REM), phương pháp tác động cố định (FEM), và phương pháp hồi quy GMM. Trong đó, phương pháp REM được xây dựng dựa trên giả định rằng sai số hoàn toàn độc lập với các biến giải thích trong mô hình. Phương pháp FEM giúp loại bỏ tác động của các yếu tố không quan sát được trong mô hình và bất biến theo thời gian. Hệ số hồi quy của biến Economic uncertainty là dương và có ý nghĩa thống kê ở mức 1%, tái khẳng định rằng bất ổn kinh tế làm tăng chi phí vay ngân hàng. Kiểm định Hausman cũng cho thấy rằng dữ liệu nghiên cứu phù hợp với mô hình FEM so với mô hình REM và OLS thông thường.

Vấn đề biến nội sinh cũng là vấn đề kinh tế lượng có thể làm sai lệch kết quả nghiên cứu. Để khắc phục vấn đề biến nội sinh, phương pháp hồi quy GMM được sử dụng vì phương pháp này phù hợp với cấu trúc dữ liệu bảng lớn với số cá thể (N = 3.321 ngân hàng) lớn hơn rất nhiều so với giai đoạn nghiên cứu (T = 22 năm). Phương pháp GMM cũng cho phép thêm độ trễ của biến phụ thuộc vào mô hình để kiểm soát tác động của tính xu thế theo thời gian của chi phí vay ngân hàng mà không làm sai lệch các ước lượng OLS thông thường. Kết quả kiểm định AR(2) và Hansen trong Cột 3 xác nhận rằng các biến công cụ bên trong mô hình là hợp lệ. Hệ số hồi quy biến độ trễ của biến phụ thuộc (L.Loan price) có ý nghĩa thống kê, xác nhận sự cần thiết của mô hình hồi quy động.

Kết quả nghiên cứu sử dụng mô hình GMM cũng một lần nữa cho thấy bất ổn kinh tế làm gia tăng chi phí vay ngân hàng, xác nhận rằng kết quả nghiên cứu chính không bị sai lệch do vấn đề biến nội sinh gây ra. (Bảng 5)

Bảng 5: Kiểm tra tính vững II: Ước lượng REM, FEM, và GMM

Nguồn: Theo tính toán của nhóm tác giả

5. Kết luận

Nghiên cứu này phân tích tác động của bất ổn kinh tế đến chi phí vay ngân hàng. Kết quả nghiên cứu cho thấy rằng, bất ổn kinh tế là yếu tố làm tăng chi phí vay ngân hàng. Cụ thể, bất ổn kinh tế làm trầm trọng hóa vấn đề thông tin bất cân xứng và làm tăng khả năng phá sản của bên vay. Do vậy, ngân hàng tăng lãi suất cho vay để bù đắp rủi ro có thể gặp phải trong giai đoạn bất ổn kinh tế tăng cao. Các ngân hàng có rủi ro phá sản càng cao thì càng tăng lãi suất cho vay. Vì chi phí vay thấp có tác động quan trọng đến tăng trưởng kinh tế quốc gia, kết quả nghiên cứu này mang tính chất cảnh báo đối với các nhà làm chính sách về tác động tiêu cực của bất ổn kinh tế đến chi phí vay ngân hàng. Từ kết quả nghiên cứu, nhóm tác giả nêu một số khuyến nghị sau:

Đối với chính phủ, giảm thiểu bất ổn kinh tế thông qua các chính sách can thiệp như chi tiêu chính phủ khi hoạt động sản xuất, kinh doanh gặp nhiều khó khăn, tăng trưởng thấp và minh bạch hóa thị trường có thể giúp hạn chế được tác động tiêu cực của bất ổn kinh tế đến chi phí vay ngân hàng. Chính phủ cũng nên tuyên truyền các giải pháp hỗ trợ thị trường một cách minh bạch, kịp thời nhằm ổn định niềm tin của nhà đầu tư vì cải thiện niềm tin của nhà đầu tư là yếu tố quan trọng để làm giảm bất ổn kinh tế.

Đối với ngân hàng trung ương, các chính sách tiền tệ mở rộng nên được cân nhắc áp dụng để hỗ trợ thanh khoản trong hệ thống ngân hàng nhằm tránh việc lãi suất tăng quá cao và đột ngột trong giai đoạn kinh tế đối mặt nhiều khó khăn, thử thách.

Đối với các ngân hàng thương mại, nhà quản trị ngân hàng cần áp dụng những chiến lược quản trị rủi ro phù hợp như không hạ chuẩn cho vay để giảm thiểu các quyết định sai lầm gây ra bởi vấn đề thông tin bất cân xứng. Các ngân hàng có sức khỏe tài chính tốt hơn sẽ có thể cho vay với chi phí thấp hơn.

1 Lãi suất LIBOR là lãi suất liên ngân hàng giữa các ngân hàng lớn trên thế giới và được sử dụng để làm lãi suất tham chiếu toàn cầu.

Tài liệu tham khảo:

1. Ashraf, B. N., & Shen, Y. (2019). Economic policy uncertainty and banks’ loan pricing. Journal of Financial Stability, 44. 100695.

2. Baker, S. R., Bloom, N., & Davis, S. J. (2016). Measuring economic policy uncertainty. Quarterly Journal of Economics, 131(4), pages 1593-1636.

3. Bermpei, T., Kalyvas, A., & Nguyen, T. C. (2018). Does institutional quality condition the effect of bank regulations and supervision on bank stability? Evidence from emerging and developing economies. International Review of Financial Analysis, 59, pages 255-275.

4. Bloom, N., Bond, S., & van Reenen, J. (2007). Uncertainty and investment dynamics. Review of Economic Studies, 74(2), pages 391-415.

5. Chen, Y., Chen, D., Wang, W., & Zheng, D. (2018). Political uncertainty and firms’ information environment: Evidence from China. Journal of Accounting and Public Policy, 37(1), pages 39-64.

6. Dell’Ariccia, G. (2001). Asymmetric information and the structure of the banking industry. European Economic Review, 45(10), pages 1957-1980.

7. Dhole, S., Liu, L., Lobo, G. J., & Mishra, S. (2021). Economic policy uncertainty and financial statement comparability. Journal of Accounting and Public Policy, 40(1). 106800.

8. Gao, N., Hua, C., & Khurshed, A. (2021). Loan price in mergers and acquisitions. Journal of Corporate Finance, 67. 101754.

9. Gulen, H., & Ion, M. (2016). Policy uncertainty and corporate investment. Review of Financial Studies, 29(3), pages 523-564,

10. Hasan, I., Hoi, C. K., Wu, Q., & Zhang, H. (2014). Beauty is in the eye of the beholder: The effect of corporate tax avoidance on the cost of bank loans. Journal of Financial Economics, 113(1), pages 109-130.

11. Kim, H., & Yasuda, Y. (2021). Economic policy uncertainty and earnings management: Evidence from Japan. Journal of Financial Stability, 56. 100925.

12. Mi, B., & Han, L. (2020). Banking market concentration and syndicated loan prices. Review of Quantitative Finance and Accounting, 54, pages 1-28.

13. Nguyen, T. C. (2021). Economic policy uncertainty and bank stability: Does bank regulation and supervision matter in major European economies?. Journal of International Financial Markets, Institutions and Money, 74. 101387.

14. Nguyen, T. C. (2022). Economic policy uncertainty: The probability and duration of economics recessions in major European Union countries. Research in International Business and Finance, 62. 101701.

15. Nguyen, T. C., Castro, V., & Wood, J. (2022). A new comprehensive database of financial crises: Identification, frequency, and duration. Economic Modelling, 108. 105770.

16. Nguyen, T. C. (2023). Wholesale funding and bank stability: The impact of economic policy uncertainty. Research in International Business and Finance, 65. 101990.

17. Nguyen, T. L., Nguyen, T. C., & Ho, T. T. (2023). The effects of corporate taxation on the cost of bank loans. Applied Economics Letters. Available from:

https://doi.org/10.1080/13504851.2023.2216435

18. Nguyen, T. C., & Thuy, T. H. (2023). Geopolitical risk and the cost of bank loans. Finance Research Letters, 54.103812.

19. Nguyen, T. C., & Thuy, T. H. (2024). Credit market regulations and bank loan pricing. Economic Modelling, 133. 106673.

20. Wu, J., Yao, Y., Chen, M., & Jeon, B. N. (2020). Economic uncertainty and bank risk: Evidence from emerging economies. Journal of International Financial Markets, Institutions and Money, 68. 101242.

21. Yung, K., & Root, A. (2019). Policy uncertainty and earnings management: International evidence. Journal of Business Research, 100, pages 255-267.

TS. Nguyễn Thành Công, ThS. Ngô Hồng Hạnh, ThS. Kiều Thị Vân Anh

Khoa Kinh tế và kinh doanh, Trường Đại học Phenikaa