Keywords: Credit risk, group-based lending, Tobit model, Hau Giang province.

1. Giới thiệu

Xóa đói, giảm nghèo là một chủ trương lớn của Đảng và Nhà nước trong chiến lược phát triển quốc gia. Với mục đích chính là hỗ trợ vốn để tạo sinh kế cho người nghèo, Ngân hàng Chính sách xã hội có vai trò hết sức quan trọng trong việc thực hiện chủ trương trên. Để nâng cao hiệu quả của các chương trình cho vay, Ngân hàng Chính sách xã hội đã thực hiện phương thức cho vay ủy thác thông qua các Tổ tiết kiệm và vay vốn được điều phối bởi 04 tổ chức hội, đoàn thể, đó là Hội Phụ nữ, Hội Nông dân, Hội Cựu chiến binh và Đoàn Thanh niên. Tổ tiết kiệm và vay vốn được xem như là cánh tay nối dài của Ngân hàng Chính sách xã hội, nhiều công việc trong quy trình cho vay của Ngân hàng Chính sách xã hội được ủy nhiệm cho Tổ tiết kiệm và vay vốn thực hiện như: Bình xét, lựa chọn người vay, kiểm tra, đôn đốc người vay trong việc sử dụng vốn vay đúng mục đích, đôn đốc người vay trả nợ đúng hạn, thu lãi tiền vay, thu tiền gửi tiết kiệm của các thành viên. Với phương thức tổ chức như vậy, việc sàng lọc trong cho vay và việc kiểm tra, giám sát sau cho vay được xem là chặt chẽ hơn so với phương thức cho vay từng cá nhân như nhiều ngân hàng thương mại đã và đang thực hiện. Vì vậy, phương thức cho vay thông qua Tổ tiết kiệm và vay vốn được kỳ vọng sẽ giảm thiểu rủi ro tín dụng cho ngân hàng.

.JPG)

Nghiên cứu các nhân tố ảnh hưởng đến rủi ro tín dụng nhằm mục đích có những chính sách phù hợp giảm thiểu rủi ro tín dụng, qua đó nâng cao hiệu quả hoạt động của ngân hàng

Nhiều nghiên cứu thực nghiệm ở các nước đang phát triển đã chỉ ra rằng, cho vay theo nhóm với phương thức sàng lọc và giám sát chặt chẽ đã giúp các tổ chức tín dụng vi mô giảm được rủi ro tín dụng (Besley và Coate, 1995; Sharma và Zeller, 1997; Al-Azzam và cộng sự, 2012; Noglo và Androuais, 2015). Ở Việt Nam, theo sự hiểu biết tốt nhất của nhóm nghiên cứu, cho đến nay, chưa có nhiều nghiên cứu định lượng về các nhân tố ảnh hưởng đến rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn của Ngân hàng Chính sách xã hội. Vì vậy, mục tiêu của nghiên cứu này là lấp đầy khoảng trống nghiên cứu trên thông qua việc sử dụng mô hình Tobit để xác định các nhân tố ảnh hưởng đến rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn của Ngân hàng Chính sách xã hội trên địa bàn tỉnh Hậu Giang. Kết quả của nghiên cứu này là bằng chứng thực nghiệm có giá trị giúp cho Ngân hàng Chính sách xã hội có những chính sách phù hợp nhằm giảm thiểu rủi ro tín dụng, qua đó nâng cao hiệu quả hoạt động của ngân hàng.

2. Lược khảo tài liệu

Sau thành công của Ngân hàng Grameen ở Bangladesh, tín dụng vi mô đã nhận được sự quan tâm đặc biệt của các nhà nghiên cứu, các tổ chức quốc tế và chính phủ nhiều nước bởi lẽ, nó được xem như là một phương thức nhằm cải thiện thu thập cho người nghèo. Để nâng cao hiệu quả của các chương trình tín dụng vi mô, mô hình tín dụng nhóm đã ra đời ở nhiều quốc gia. Besley và Coate (1995) đã nghiên cứu ảnh hưởng của cho vay theo nhóm với trách nhiệm liên đới đến rủi ro tín dụng. Kết quả nghiên cứu cho thấy, hình thức cho vay theo nhóm với trách nhiệm liên đới có ảnh hưởng tích cực đến tỷ lệ trả nợ đúng hạn của người vay bởi vì, các thành viên thành công trong nhóm có động cơ để trả nợ thay các khoản vay của các thành viên trong nhóm không có khả năng trả nợ do hoạt động đầu tư không hiệu quả. Tuy nhiên, tác động tiêu cực phát sinh khi cả nhóm không có khả năng trả nợ, thậm chí ngay cả khi một số thành viên trong nhóm có khả năng trả nợ cho các khoản vay của chính họ.

Tương tự, Sharma và Zeller (1997) đã nghiên cứu tỷ lệ trả nợ đúng hạn của các chương trình tín dụng vi mô ở Bangladesh. Sử dụng mô hình Tobit, các kết quả nghiên cứu đã chỉ ra rằng, nếu những nguyên tắc cơ bản trong cho vay của ngân hàng được thực hiện một cách nghiêm túc thì tỷ lệ thu hồi vốn vay sẽ cao ngay cả đối với người nghèo và những cộng đồng thuộc vùng sâu, vùng xa. Dựa trên kết quả nghiên cứu, các tác giả đã đề nghị các định chế tài chính nên thiết kế các dịch vụ cần thiết cho người nghèo để trên cơ sở đó họ có được thu nhập mang tính dài hạn và các thành viên nên được tự do trong tiến trình hình thành nên các nhóm đi vay. Al-Azzam và cộng sự (2012) đã nghiên cứu ảnh hưởng của việc sàng lọc, giám sát ngang hàng, áp lực trong nhóm và ràng buộc xã hội đến thái độ trả nợ trong cho vay theo nhóm của phụ nữ ở Jordan. Kết quả nghiên cứu đã xác nhận rằng, giám sát ngang hàng, áp lực trong nhóm và ràng buộc xã hội có tác động tích cực đến việc trả nợ đúng hạn của các thành viên trong nhóm. Ngoài ra, các tác giả còn phát hiện ra rằng, tôn giáo có vai trò hết sức quan trọng trong việc trả nợ đúng hạn của người vay.

Wydick (1999) đã nghiên cứu các nhân tố ảnh hưởng đến khả năng trả nợ vay của 137 nhóm ở Guatemala. Kết quả nghiên cứu cho thấy, khoảng cách trung bình giữa các thành viên có thể làm giảm khả năng giám sát ở cùng cấp độ và giảm khả năng trả nợ của nhóm. Trong khi đó, việc nắm vững thông tin thu nhập của các thành viên trong nhóm hằng tuần sẽ cho phép khả năng trả nợ của nhóm tốt hơn nhờ hiệu ứng giám sát và tăng cường khả năng thực thi thanh toán nợ. Các mối quan hệ xã hội giữa các thành viên trong nhóm không có mối quan hệ rõ ràng với lịch sử tín dụng của nhóm.

Godquin (2004) đã đánh giá hiệu quả của các chương trình tài chính vi mô thông qua chỉ tiêu tỷ lệ trả nợ đúng hạn của người vay. Nghiên cứu này đã kết luận rằng, việc cung cấp các dịch vụ phi tài chính làm tăng tỷ lệ trả nợ của người vay. Bên cạnh đó, tác giả còn chỉ ra rằng, số năm hoạt động của nhóm có tương quan nghịch với tỷ lệ hoàn trả vốn vay của người vay. Nghiên cứu này còn chỉ ra rằng, các tổ chức tài chính vi mô có xu hướng cung cấp các khoản tín dụng lớn hơn cho các nhóm tương đồng về độ tuổi, nhưng yếu tố này lại không ảnh hưởng đến tỷ lệ trả nợ của người vay.

Hermes và cộng sự (2006) đã nghiên cứu ảnh hưởng của việc giám sát và ràng buộc xã hội đến việc trả nợ của người dân Eritrea. Sử dụng mô hình Logit với số quan sát là 102 nhóm tín dụng, kết quả nghiên cứu cho thấy, các ràng buộc xã hội của trưởng nhóm có tác động tích cực đến khả năng trả nợ của nhóm. Tuy nhiên, các hoạt động giám sát của trưởng nhóm lại không có ảnh hưởng đến việc trả nợ của các thành viên trong nhóm. Cũng ở khu vực châu Phi, Noglo và Androuais (2015) đã xác định các nhân tố ảnh hưởng đến việc trả nợ vay trong tín dụng nhóm ở Togo. Kết quả nghiên cứu từ mô hình Logit cho thấy, giám sát ngang hàng (kiểm tra giữa các thành viên trong nhóm), vốn xã hội và các nguồn tín dụng không chính thức có tác động tích cực đến việc trả nợ đúng hạn của các thành viên trong nhóm. Tương tự, Asgedom và cộng sự (2015) đã phân tích các nhân tố ảnh hưởng đến khả năng trả nợ đúng hạn trong cho vay theo nhóm ở Ethiopia. Các tác giả đã xác định được 07 nhân tố ảnh hưởng đến việc trả nợ đúng hạn của các thành viên trong tổ, bao gồm mục đích vay, số thành viên trong nhóm, số lần kiểm tra giữa các thành viên trong nhóm, sự hỗ trợ giữa các thành viên trong nhóm, sự quen biết giữa các thành viên trong nhóm trước khi nhóm được thành lập, áp lực trả nợ và mức xử phạt.

Trong một nghiên cứu của Xu và cộng sự (2019) đã phân tích tín dụng vi mô theo nhóm và cho cá nhân ở Trung Quốc. Sử dụng mẫu nghiên cứu gồm 26.579 quan sát trong giai đoạn 2014 - 2016, các tác giả đã chỉ ra rằng, các tổ chức tài chính vi mô ở Trung Quốc đã chuyển từ cho vay thông qua nhóm sang cho vay gắn với trách nhiệm cá nhân. Việc thay đổi các điều khoản trong hợp đồng cho vay, đặc biệt là mức cho vay và lãi suất, đã làm gia tăng rủi ro tín dụng. Rủi ro tín dụng gia tăng trong cho vay gắn với trách nhiệm cá nhân được bù đắp bằng thu nhập lãi cao.

Ở Việt Nam, Trương Đông Lộc và Nguyễn Thị Hồng Ngọc (2017) đã nghiên cứu các nhân tố ảnh hưởng đến khả năng trả nợ trong cho vay theo nhóm ở tỉnh Hậu Giang. Sử dụng số liệu khảo sát của 383 hộ, các tác giả đã kết luận rằng, khả năng trả nợ vay đúng hạn của nông hộ có tương quan thuận với số tiền vay và số lượng thành viên trong nhóm. Ngoài ra, nghiên cứu này còn phát hiện ra rằng, việc sử dụng vốn đúng mục đích và trưởng nhóm là nữ sẽ làm gia tăng khả năng trả nợ của người vay. Tuy nhiên, nghiên cứu này không tìm thấy bằng chứng về mối quan hệ giữa lãi suất, thời hạn vay với khả năng trả nợ đúng hạn của nông hộ. Ở một khía cạnh khác, Trần Bá Trí và Võ Thành Danh (2018) đã nghiên cứu về vai trò giám sát và mối quan hệ xã hội của trưởng nhóm đến việc trả nợ trong chương trình cho vay theo nhóm của Ngân hàng Chính sách xã hội tại Đồng bằng sông Cửu Long. Kết quả nghiên cứu cho thấy, khoảng cách địa lý bình quân giữa nhóm trưởng với các thành viên trong nhóm, số thành viên trong nhóm, giới tính của trưởng nhóm, số người thân trong nhóm giúp làm tăng khả năng giám sát và hỗ trợ trong việc trả nợ của nhóm.

Tóm lại, các nghiên cứu thực nghiệm đã chỉ ra rằng, cho vay theo nhóm góp phần giảm bớt bất cân xứng thông tin giữa các đối tượng có liên quan, vì vậy, hạn chế rủi ro tín dụng cho các tổ chức tài chính vi mô. Một cách cụ thể, hoạt động giám sát và ràng buộc xã hội giữa các thành viên trong nhóm là những nhân tố quyết định đến việc trả nợ đúng hạn của các thành viên trong cho vay theo nhóm.

3. Số liệu sử dụng và phương pháp nghiên cứu

3.1. Số liệu sử dụng

Số liệu sử dụng trong nghiên cứu này được thu thập thông qua một cuộc khảo sát trực tiếp bằng bảng câu hỏi. Cuộc khảo sát được tiến hành vào tháng 4/2021. Tổng số nhóm được chọn để khảo sát là 367. Mẫu được chọn ngẫu nhiên theo phương pháp hệ thống với bước nhảy là 6 (tổng số Tổ tiết kiệm và vay vốn trên địa bàn là 2.217). Đối tượng được phỏng vấn là các Tổ trưởng Tổ tiết kiệm và vay vốn.

3.2. Phương pháp nghiên cứu

Để xác định các nhân tố ảnh hưởng đến rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn, mô hình Tobit được sử dụng trong nghiên cứu này. Mô hình nghiên cứu có có dạng như sau:

RRTDi = β0 + β1TGHDi+ β2SDVi + β3STVi +β4HPNi + β5DNi + β6HNi + β7GTi + β8TUOIi + β9HVi + β10SNDPi + β11KCi + β12KTi + β13TVMi + εi

Trong đó:

Biến phụ thuộc RRTD được đo lường bằng tỷ lệ nợ quá hạn của tổ. Một cách cụ thể, RRTD của từng tổ được tính như sau:

.JPG)

Các biến độc lập trong mô hình được diễn giải chi tiết ở Bảng 1.

Bảng 1: Diễn giải các biến độc lập trong mô hình nghiên cứu

.JPG)

Thời gian hoạt động của tổ (TGHD). Thời gian hoạt động của tổ được tính từ khi tổ được thành lập đến thời điểm khảo sát. Thời gian hoạt động càng lâu thì các thành viên trong tổ càng hiểu rõ nhau hơn nên cơ chế sàng lọc các thành viên tham gia tổ sẽ hiệu quả hơn. Hơn nữa, thời gian hoạt động của tổ càng lâu, tổ trưởng sẽ có nhiều kinh nghiệm hơn trong quản lý các hoạt động của tổ. Vì vậy, thời gian hoạt động của tổ được kỳ vọng có mối quan hệ nghịch biến với rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn tại Chi nhánh Ngân hàng Chính sách xã hội tỉnh Hậu Giang.

Sử dụng vốn vay không đúng mục đích (SDV). Trong nghiên cứu này, biến SDV được đo lường bằng số lượng tổ viên sử dụng nguồn vốn vay không đúng mục đích. Việc sử dụng vốn vay không đúng mục đích có thể không mang lại thu nhập để trả nợ cho ngân hàng. Vì vậy, giả thuyết được đặt ra ở đây là số lượng tổ viên trong tổ không sử dụng vốn vay đúng mục đích có mối tương quan thuận với rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn tại Chi nhánh Ngân hàng Chính sách xã hội tỉnh Hậu Giang.

Số lượng tổ viên trong tổ (STV). Số lượng thành viên trong tổ ảnh hưởng đến việc quản lý cũng như giám sát của tổ trưởng và giữa các thành viên trong tổ với nhau. Cụ thể hơn, số lượng thành viên trong tổ càng lớn thì việc quản lý, giám sát của tổ trưởng và giữa các thành viên trong tổ với nhau càng khó khăn và thiếu chặt chẽ, khả năng trả nợ đúng hạn của các thành viên trong tổ sẽ giảm. Vì vậy, số lượng tổ viên trong tổ được kỳ vọng có mối tương quan thuận với rủi ro tín dụng của tổ.

Hội Phụ nữ (HPN). Trong nghiên cứu này, biến HPN là biến giả, nhận giá trị 1 nếu Tổ tiết kiệm và vay vốn thuộc Hội Phụ nữ, ngược lại nhận giá trị 0 nếu tổ thuộc các tổ chức khác (Hội Nông dân, Hội Cựu chiến binh, Đoàn Thanh niên). Nhiều nghiên cứu thực nghiệm đã chỉ ra rằng, phụ nữ quản lý và sử dụng vốn vay trong các chương trình tín dụng vi mô tốt hơn nam. Thành viên vay vốn trong các tổ thuộc Hội Phụ nữ 100% là phụ nữ. Vì vậy, rủi ro tín dụng trong cho vay thông qua tổ thuộc Hội Phụ nữ được kỳ vọng thấp hơn thông qua các tổ chức khác.

Dư nợ cho vay của tổ (DN). Dư nợ cho vay của tổ, được đo lường bằng số dư nợ thực tế của các thành viên trong tổ, thể hiện quy mô của tổ. Tổ có quy mô càng lớn thì việc kiểm tra, giám sát của tổ trưởng và giữa các thành viên trong tổ với nhau càng thiếu chặt chẽ. Vì vậy, xác suất xảy ra rủi ro tín dụng của tổ sẽ gia tăng. Nói một cách khác, dư nợ cho vay của tổ được kỳ vọng có mối tương quan thuận với rủi ro tín dụng của tổ.

Tỷ lệ hộ nghèo trong tổ (HN). Những hộ nghèo thường có trình độ học vấn thấp nên hiệu quả sử dụng vốn vay có thể thấp hơn các hộ khác. Vì vậy, các thành viên thuộc diện hộ nghèo khi vay vốn có xác suất không trả nợ đúng hạn cao hơn so với các thành viên khác. Nói một cách khác, tỷ lệ hộ nghèo trong tổ được kỳ vọng có mối tương quan thuận với rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn tại Chi nhánh Ngân hàng Chính sách xã hội tỉnh Hậu Giang.

Giới tính của tổ trưởng (GT). Đây là biến giả, nhận giá trị 1 khi tổ trưởng là nữ, ngược lại có giá trị 0 khi tổ trưởng là nam. Phụ nữ thường có lợi thế hơn nam trong việc chia sẻ thông tin với nhau. Do đó, việc sàng lọc khi thành lập nhóm và việc giám sát các khoản cho vay của tổ trưởng là nữ có thể tốt hơn tổ trưởng là nam. Hơn nữa, do các khoản vay trong chương trình cho vay thông qua Tổ tiết kiệm và vay vốn của Ngân hàng Chính sách xã hội thường có giá trị nhỏ nên việc quản lý của tổ trưởng là nữ có thể thuận lợi hơn tổ trưởng là nam. Vì vậy, các tổ có tổ trưởng là nữ được kỳ vọng là có rủi ro tín dụng thấp hơn các tổ có tổ trưởng là nam.

Tuổi của tổ trưởng (TUOI). Những người có độ tuổi càng lớn thường không thích mạo hiểm, quản lý chặt chẽ hơn so với những người nhỏ tuổi hơn, bởi có nhiều kinh nghiệm trong cuộc sống hơn. Vì vậy, tuổi của tổ trưởng càng cao thì rủi ro tín dụng của tổ được kỳ vọng càng giảm. Nói một cách khác, tuổi của tổ trưởng được kỳ vọng có mối tương quan nghịch với rủi ro tín dụng của tổ.

Trình độ học vấn của tổ trưởng (HV). Trong nghiên cứu này, trình độ học vấn của tổ trưởng được đo lường bằng số năm đi học của tổ trưởng. Các tổ trưởng có trình độ học vấn càng cao thì việc quản lý các thành viên trong tổ từ khâu sàng lọc trong cho vay đến khâu giám sát và thu hồi nợ sẽ chặt chẽ, khoa học hơn. Vì vậy, trình độ học vấn của tổ trưởng được kỳ vọng có mối tương quan nghịch với rủi ro tín dụng của tổ.

Số năm sống tại địa phương của tổ trưởng (SNDP). Tổ trưởng có thời gian sống ở địa phương càng lâu thì mối quan hệ xã hội ở địa phương càng tốt. Với lợi thế này, việc sàng lọc khi thành lập nhóm và trong cho vay sẽ thuận lợi và ít rủi ro hơn. Vì vậy, số năm sống tại địa phương của tổ trưởng được kỳ vọng có mối tương quan nghịch với rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn tại Chi nhánh Ngân hàng Chính sách xã hội tỉnh Hậu Giang.

Khoảng cách trung bình từ nhà tổ trưởng đến các thành viên (KC). Trong cho vay theo nhóm, nhiều nghiên cứu thực nghiệm đã chỉ ra rằng, việc giám sát của tổ trưởng đối với các khoản vay của các thành viên trong nhóm là hết sức quan trọng trong việc đảm bảo khả năng khả nợ của người vay (Wydick, 1999; Al-Azzam và cộng sự, 2012; Trần Bá Trí và Võ Thành Danh, 2018). Khoảng cách trung bình từ nhà tổ trưởng đến các thành viên trong tổ càng xa thì việc nắm bắt thông tin liên quan đến các thành viên trong tổ có thể không đầy đủ và kịp thời nên dễ dẫn đến việc quản lý các khoản vay không chặt chẽ, dễ phát sinh nợ quá hạn. Vì vậy, biến này được kỳ vọng có mối tương quan thuận với rủi ro tín dụng của tổ.

Số lần kiểm tra tổ viên (KT). Biến này được đo lường bằng số lần viếng thăm tổ viên trong năm của tổ trưởng. Việc chủ động tăng cường tiếp cận thường xuyên với thành viên trong nhóm vay vốn sẽ góp phần giám sát các khoản vay được chặt chẽ hơn, đảm bảo khoản vay sử dụng đúng mục đích và nhắc nhở thành viên thực hiện nghĩa vụ trả nợ kịp thời, góp phần quản lý khoản vay tốt hơn, hạn chế rủi ro trong cho vay. Vì vậy, số lần kiểm tra tổ viên của tổ trưởng được kỳ vọng có mối tương quan nghịch với rủi ro tín dụng của tổ.

Quen biết với thành viên mới (TVM). Đây là biến giả, nhận giá trị 1 nếu tổ trưởng có quen biết với thành viên mới khi được kết nạp vào trong tổ, ngược lại nhận giá trị 0. Việc quen biết thành viên mới của tổ trưởng sẽ giảm thiểu sự lựa chọn bất lợi trong cho vay thông qua Tổ tiết kiệm và vay vốn. Bên cạnh đó, do có nhiều thông tin liên quan đến thành viên mới này nên việc giám sát các khoản cho vay cũng sẽ thuận lợi hơn. Vì vậy, việc quen biết thành viên mới của tổ trưởng được kỳ vọng sẽ làm giảm rủi ro tín dụng của tổ.

4. Kết quả nghiên cứu

4.1. Đặc điểm của các Tổ tiết kiệm và vay vốn

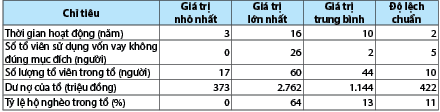

Kết quả khảo sát 367 Tổ tiết kiệm và vay vốn cho thấy, tổ có thời gian hoạt động lâu nhất là 16 năm và ngắn nhất là 3 năm. Thời gian hoạt động trung bình của các tổ là 10 năm. Liên quan đến việc sử dụng vốn vay, kết quả khảo sát được trình bày ở Bảng 2 cho thấy, phần lớn các thành viên trong tổ sử dụng vốn đúng mục đích. Một cách cụ thể, số thành viên sử dụng vốn vay không đúng mục đích trung bình của các tổ là 2 (chiếm tỷ lệ 4,5%). Về quy mô của tổ, kết quả khảo sát cho thấy, số lượng tổ viên trong tổ là khá lớn. Số lượng tổ viên trong tổ nằm trong khoảng từ 17 đến 60 với giá trị trung bình là 44. Số lượng tổ viên trong tổ nhiều như vậy sẽ ảnh hưởng đến việc kiểm tra, giám sát của tổ trưởng, vì vậy, có thể ảnh hưởng đến khả năng trả nợ đúng hạn của các thành viên trong tổ. Bên cạnh đó, kết quả phân tích thống kê còn cho thấy, có sự khác biệt khá lớn về dư nợ cho vay giữa các Tổ tiết kiệm và vay vốn trên địa bàn tỉnh Hậu Giang. Tổ có dư nợ cho vay lớn nhất là 2.762 triệu đồng trong khi tổ có dư nợ cho vay nhỏ nhất chỉ ở mức 373 triệu đồng. Mức dư nợ bình quân của một tổ là 1.144 triệu đồng. Về tình hình hộ nghèo trong các tổ, kết quả khảo sát cho thấy, tỷ lệ hộ nghèo bình quân của các tổ là 13%. Kết quả nghiên cứu này cho thấy, chương trình cho vay thông qua Tổ tiết kiệm và vay vốn của Ngân hàng Chính sách xã hội thu hút một lượng khá lớn hộ nghèo trên địa bàn tỉnh Hậu Giang tham gia. (Bảng 2)

Bảng 2: Đặc điểm của các tổ tiết kiệm và vay vốn

Nguồn: Số liệu khảo sát của nhóm nghiên cứu, 2021

Nguồn: Số liệu khảo sát của nhóm nghiên cứu, 2021

4.2. Đặc điểm của các tổ trưởng

Liên quan đến đặc điểm của các tổ trưởng, kết quả phân tích thống kê được trình bày ở Bảng 3 cho thấy, tuổi của các tổ trưởng là khá cao. Cụ thể, tuổi trung bình của các tổ trưởng là 55. Các tổ trưởng có thời gian sinh sống tại địa phương tương đối lâu với số năm sống tại địa phương trung bình là 36 năm. Bên cạnh đó, kết quả khảo sát còn cho thấy, trình độ học vấn của các tổ trưởng còn tương đối thấp. Trình độ học vấn trung bình của các tổ trưởng chỉ ở lớp 8. Về giới tính của tổ trưởng, kết quả nghiên cứu cho thấy, phần lớn tổ trưởng của các tổ là nam (chiếm 61%). Một yếu tố có thể ảnh hưởng đến các hoạt động kiểm tra, giám sát các khoản vay của tổ trưởng đó là khoảng cách từ nhà tổ trưởng đến nhà tổ viên. Kết quả nghiên cứu được trình bày ở Bảng 3 cho thấy, khoảng cách trung bình từ nhà tổ trưởng đến nhà các tổ viên là 2,2 km. Với điều kiện giao thông nông thôn như hiện nay, ở tỉnh Hậu Giang, khoảng cách này là khá thuận lợi cho các tổ trưởng trong việc kiểm tra, giám sát các thành viên trong tổ. Để đảm bảo việc sử dụng vốn vay hiệu quả, các tổ trưởng phải thường xuyên đến viếng thăm các thành viên trong tổ. Kết quả khảo sát cho thấy, số lần tổ trưởng đến viếng thăm các tổ viên trung bình trong năm là 4. (Bảng 3)

Bảng 3: Đặc điểm của các tổ trưởng

.JPG) Nguồn: Số liệu khảo sát của nhóm nghiên cứu, 2021

Nguồn: Số liệu khảo sát của nhóm nghiên cứu, 2021

4.3. Các nhân tố ảnh hưởng đến rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn

Để xác định các nhân tố ảnh hưởng đến rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn của Ngân hàng Chính sách xã hội trên địa bàn tỉnh Hậu Giang, mô hình Tobit được sử dụng trong nghiên cứu này. Kết quả ước lượng từ mô hình nghiên cứu được trình bày chi tiết ở Bảng 4.

Bảng 4: Kết quả ước lượng bằng mô hình Tobit

.JPG) ***: Có ý nghĩa thống kê ở mức 1%

***: Có ý nghĩa thống kê ở mức 1%

Đúng như kỳ vọng, việc sử dụng vốn vay không đúng mục đích của các thành viên trong tổ làm gia tăng rủi ro tín dụng của tổ. Cụ thể là, trong trường hợp các yếu tố khác không thay đổi, khi số lượng thành viên trong tổ sử dụng vốn không đúng mục đích tăng thêm một người thì rủi ro tín dụng của tổ sẽ tăng 0,13%. Về mặt thống kê, mối quan hệ này có ý nghĩa ở mức 1%. Kết quả nghiên cứu này thống nhất với các kết quả nghiên cứu của Trương Đông Lộc và Nguyễn Thị Hồng Ngọc (2017), Trần Bá Trí và Võ Thành Danh (2018). Thực tế cho thấy, những hộ vay vốn thông qua Tổ tiết kiệm và vay vốn phần lớn là những hộ có thu nhập thấp, do đó, việc sử dụng vốn vay không đúng mục đích rất dễ xảy ra. Trường hợp khá phổ biến là hộ vay vốn với mục đích sản xuất, kinh doanh nhưng lại sử dụng nguồn vốn vào việc chi tiêu của gia đình. Điều này làm ảnh hưởng trực tiếp đến hoạt động sản xuất, kinh doanh của hộ. Hậu quả là, khả năng hoàn trả vốn vay của hộ giảm xuống, dẫn đến rủi ro tín dụng của Tổ tiết kiệm và vay vốn.

Ngoài ra, kết quả ước lượng từ mô hình Tobit còn cho thấy, khoảng cách giữa tổ trưởng và các tổ viên có mối tương quan thuận với rủi ro tín dụng của tổ với mức ý nghĩa thống kê 1%. Điều này có nghĩa là, khi khoảng cách giữa tổ trưởng và các tổ viên càng xa thì rủi ro tín dụng của tổ sẽ càng cao. Một cách cụ thể, khi khoảng cách bình quân giữa tổ trưởng và các tổ viên tăng thêm 1 km thì rủi ro tín dụng của tổ tăng 0,47%. Kết quả nghiên cứu này thống nhất với kết quả nghiên cứu Wydick (1999), Trần Bá Trí và Võ Thành Danh (2018). Trong cho vay thông qua Tổ tiết kiệm và vay vốn, tổ trưởng có nhiệm vụ thu thập thông tin, xem xét và đề xuất những tổ viên có thể tiếp cận tín dụng thông qua tổ. Bên cạnh đó, tổ trưởng còn là người trực tiếp giám sát, kiểm tra việc sử dụng vốn vay của các tổ viên. Vì vậy, khi khoảng cách từ tổ trưởng đến các tổ viên càng xa thì việc kiểm tra, giám sát các tổ viên của tổ trưởng sẽ khó khăn hơn. Đây có thể là cơ sở để giải thích cho sự ảnh hưởng của khoảng cách giữa tổ trưởng và các tổ viên đến rủi ro tín dụng của tổ.

Tương tự với kết quả nghiên cứu của Hermes và cộng sự (2006), Asgedom và cộng sự (2015), nghiên cứu này cũng tìm thấy mối tương quan nghịch giữa số lần kiểm tra tổ viên của tổ trưởng và rủi ro tín dụng của tổ. Trong cho vay thông qua Tổ tiết kiệm và vay vốn, tổ trưởng là người thay Ngân hàng Chính sách xã hội thực hiện công tác giám sát, kiểm tra việc sử dụng vốn của tổ viên. Nếu tổ viên không sử dụng vốn đúng mục đích hoặc sử dụng vốn không hiệu quả, thì tổ trưởng có thể nhắc nhở, báo cáo lên Ngân hàng Chính sách xã hội hoặc hỗ trợ tổ viên sử dụng vốn có hiệu quả. Bên cạnh đó, việc viếng thăm của tổ trưởng có thể xem như là một lời nhắc nhở đến các tổ viên cần sử dụng vốn vay có hiệu quả để có đủ điều kiện được tiếp tục vay vốn trong tương lai. Vì vậy, số lần kiểm tra của tổ trưởng góp phần làm giảm rủi ro tín dụng của tổ.

Trong cho vay thông qua tổ (nhóm), việc sàng lọc để lựa chọn các thành viên tham gia nhóm có vai trò hết sức quan trọng trong việc giảm thiểu rủi ro tín dụng của nhóm. Kết quả nghiên cứu cho thấy, nếu tổ trưởng có quen biết với thành viên mới thì rủi ro tín dụng của tổ sẽ giảm 1,07%. Mối quan hệ giữa sự quen biết thành viên mới của tổ trưởng và rủi ro tín dụng có ý nghĩa thống kê ở mức 1%. Mối quan hệ này có thể được giải thích là khi tổ trưởng có sự quen biết thành viên mới thì việc sàng lọc của tổ trưởng để đề xuất những tổ viên có đủ điều kiện vay vốn chính xác hơn, hạn chế được những rủi ro tiềm ẩn khi tổ viên không có uy tín được tham gia vay vốn.

Ngoài ra, kết quả ước lượng từ mô hình Tobit còn cho thấy, dư nợ cho vay của tổ (DN), tỷ lệ hộ nghèo (HN), Tổ tiết kiệm và vay vốn thuộc Hội Phụ nữ (HPN), giới tính của tổ trưởng (GT), tuổi của tổ trưởng (TUOI) có mối tương quan nghịch với rủi ro tín dụng của tổ, trong khi đó, thời gian hoạt động của tổ (TGHD), số lượng thành viên (STV) của Tổ tiết kiệm và vay vốn, trình độ học vấn của tổ trưởng (HV), số năm sống tại địa phương của tổ trưởng (SNDP) lại có mối tương quan thuận với rủi ro tín dụng. Tuy nhiên, tất các mối quan hệ này đều không có ý nghĩa về mặt thống kê. Cuối cùng, giá trị LR của mô hình là 238,49 cho thấy, mô hình Tobit mà nhóm nghiên cứu sử dụng có ý nghĩa thống kê ở mức 1%.

5. Kết luận

Tổ Tiết kiệm và vay vốn có vai trò hết sức quan trọng trong hoạt động tín dụng của Ngân hàng Chính sách xã hội với mục đích tăng cường khả năng tiếp cận tín dụng ưu đãi của Chính phủ đối với người nghèo và các đối tượng chính sách khác. Bên cạnh đó, cho vay thông qua Tổ tiết kiệm và vay vốn còn được xem như là một phương thức cho vay có rủi ro thấp do cơ chế sàng lọc và giám sát chặt chẽ giữa những người đi vay với nhau. Mục tiêu của nghiên cứu này là xác định các nhân tố ảnh hưởng đến rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn trên địa bàn tỉnh Hậu Giang. Sử dụng mô hình Tobit, kết quả nghiên cứu cho thấy, việc sử dụng vốn vay không đúng mục đích của các thành viên trong tổ và khoảng cách từ nhà tổ trưởng đến nhà các tổ viên có mối tương quan thuận với rủi ro tín dụng của tổ. Ngược lại, số lần kiểm tra tổ viên của tổ trưởng và sự quen biết thành viên mới của tổ trưởng có mối tương quan nghịch với rủi ro tín dụng của tổ.

Từ các kết quả nghiên cứu trên, nhóm nghiên cứu đề xuất một số khuyến nghị cho Ngân hàng Chính sách xã hội nhằm giảm thiểu rủi ro trong cho vay thông qua Tổ tiết kiệm và vay vốn.

Thống nhất với các nghiên cứu trước đây, nghiên cứu này cũng tìm thấy bằng chứng để kết luận rằng, việc sàng lọc để lựa chọn các thành viên trong tổ và vai trò giám sát sau cho vay của tổ trưởng là những nhân tố quyết định đến rủi ro tín dụng trong cho vay thông qua Tổ tiết kiệm và vay vốn. Vì vậy, ngân hàng cần đặc biệt quan tâm đến việc lựa chọn tổ trưởng cho các tổ. Tổ trưởng nên là những người có vốn xã hội cao. Bên cạnh đó, ngân hàng nên có chính sách thù lao và trách nhiệm hợp lý để tạo động lực làm việc cho tổ trưởng, qua đó, giảm thiểu rủi ro tín dụng cho ngân hàng.

Ngoài ra, ngân hàng cũng nên tính toán để có quy định về số lượng tổ viên trong mỗi tổ hợp lý, có tính đến điều kiện kinh tế - xã hội của từng địa bàn, bởi vì, nếu số lượng tổ viên trong tổ quá lớn, khoảng cách giữa nơi ở của tổ trưởng và các thành viên trong tổ quá xa thì công tác kiểm tra, giám sát của tổ trưởng sẽ rất khó khăn và thiếu chặt chẽ. Điều này có thể làm gia tăng rủi ro tín dụng cho ngân hàng.

Bên cạnh đó, kết quả nghiên cứu cho thấy, việc sử dụng vốn vay không đúng mục đích của các thành viên trong tổ là nguyên nhân làm gia tăng khả năng không trả nợ đúng hạn của các thành viên trong tổ. Vì vậy, để giảm thiểu rủi ro tín dụng cho ngân hàng, cán bộ tín dụng và tổ trưởng các Tổ tiết kiệm và vay vốn nên kiểm tra, giám sát chặt chẽ mục đích sử dụng vốn của người đi vay.

1 Bài viết này là sản phẩm của Đề tài nghiên cứu khoa học cấp Bộ, Mã số B2021-TCT-03.

Tài liệu tham khảo:

1. Al-Azzam, M., Hill, R. C., and Sarangi, S. (2012). Repayment performance in group lending: Evidence from Jordan. Journal of Development Economics, 97(2), 404-414.

2. Asgedom, A. K., Desta, T. S., and Bahita, G. H. (2015). Factors affecting group loan repayment performance: A case of dedebit credit and saving institution (DECSI), Mekelle, Ethiopia. Journal of Poverty, Investment and Development, 10, 22-42.

3. Besley, T. and Coate, S. (1995). Group lending, repayment incentives and social collateral. Journal of Development Economics, 46(1), 1-18.

4. Godquin, M. (2004). Microfinance repayment performance in Bangladesh: How to improve the allocation of loans by MFIs. World Development, 32(11), 1909-1926.

5. Hermes, N. Lensink, R., and Mehrteab, H. T. (2006). Does the group leader matter? The impact of monitoring activities and social ties of group leaders on the repayment performance of group-based lending in Eritrea. African Development Review, 18(1), 72-97.

6. Noglo, Y. and Androuais, A. (2015). The determinants of group lending repayment performance: evidence from Togo. Canadian Journal of Development Studies, 36(4), 536-554.

7. Sharma, M. and Zeller, M. (1997). Repayment performance in group-based credit programs in Bangladesh: An empirical analysis. World Development, 25(10),1731-1742.

8. Trần Bá Trí và Võ Thành Danh (2018). Vai trò giám sát và mối quan hệ xã hội của trưởng nhóm đến việc hoàn trả nợ trong chương trình cho vay theo nhóm của Ngân hàng Chính sách xã hội Việt Nam tại đồng bằng sông Cửu Long. Tạp chí Kinh tế châu Á - Thái Bình Dương, 519, 54-56.

9. Trương Đông Lộc và Nguyễn Thị Hồng Ngọc (2017). Nghiên cứu các nhân tố ảnh hưởng đến khả năng trả nợ trong cho vay theo nhóm nông hộ ở tỉnh Hậu Giang. Tạp chí Ngân hàng, 6, 30-35.

10. Xu, Y., Cheng, W., and Zhang, L. (2019). Switching from group lending to individual lending: the experience at China’s largest microfinance institution. Emerging Markets Finance and Trade, 56(9), 1989-2006.

11. Wydick, B. (1999). Can social cohesion be harnessed to repair market failures? Evidence from group-based lending in Guatemala. Economic Journal, 109(457), 463-475.

PGS., TS. Trương Đông Lộc, ThS. Trần Việt Thanh Trúc (Khoa Kinh tế, Trường Đại học Cần Thơ)

ThS. Trần Thanh Tuấn (Ngân hàng Chính sách xã hội tỉnh Hậu Giang)