Ngân hàng số (NHS) tại Việt Nam đang ở giai đoạn hình thành và tiềm năng phát triển của NHS tại Việt Nam tương đối lớn, xuất phát từ nhu cầu thị trường, định hướng phát triển của ngành Ngân hàng và hội nhập tài chính. Tuy nhiên, việc phát triển NHS tại Việt Nam đang đối mặt với những thách thức từ những hạn chế của khung khổ pháp lý, các vấn đề nội tại của ngành Ngân hàng, các vấn đề về bảo mật thông tin từ phía người dùng. Một số giải pháp đối với tạo lập môi trường cho phát triển NHS, tập trung vào hoàn thiện khuôn khổ pháp lý đối với phát triển NHS, cho phép định danh khách hàng điện tử, khuyến khích sự phát triển của công nghệ tài chính, nâng cao giáo dục và phổ cập kiến thức tài chính sẽ được nhóm tác giả đề xuất trong bài viết này.

1. Quan điểm về ngân hàng số

Trong cuốn sách “Ngân hàng số: Chiến lược ra mắt hoặc trở thành một ngân hàng số”, Chris (2014) coi NHS là mô hình hoạt động của ngân hàng mà trong đó, các hoạt động chủ yếu dựa vào các nền tảng và dữ liệu điện tử và công nghệ số, là giá trị cốt lõi của hoạt động ngân hàng. Sharma (2016) tiếp cận khái niệm NHS là ngân hàng ứng dụng nền tảng công nghệ mới nhất đối với tất cả các chức năng và dịch vụ của ngân hàng, và ở mọi cấp độ trong hoạt động của ngân hàng. Như vậy, NHS được hiểu là một mô hình hoạt động của ngân hàng dựa trên nền tảng công nghệ số. Cụ thể hơn, là cách thức và quá trình hoạt động của một tổ chức, dựa hoàn toàn trên nền tảng công nghệ tiên tiến, để thực hiện các chức năng của một ngân hàng.

Khái niệm NHS có phạm vi rộng hơn và toàn diện hơn so với các khái niệm ngân hàng trực tuyến (online banking, internet banking), ngân hàng ảo (virtual bank), ngân hàng điện tử (e-banking), ngân hàng trực tuyến (direct bank). NHS đề cập tới việc ngân hàng tích hợp số hóa đối với toàn bộ các lĩnh vực dịch vụ ngân hàng, ứng dụng số hóa trong hoạt động kinh doanh của tổ chức tài chính và trong cả các hoạt động tương tác với khách hàng. Trong khi đó, các khái niệm còn lại chỉ phản ánh một phần khía cạnh của việc áp dụng số hóa trong lĩnh vực ngân hàng, như chỉ ứng dụng vào một loại dịch vụ (chuyển khoản, thanh toán, tư vấn tài chính, quản lý tài khoản), chứ không đòi hỏi phải tích hợp số hóa đối với toàn bộ hoạt động của ngân hàng.

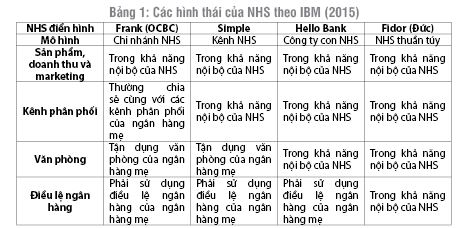

Dựa trên nguyên tắc và mục tiêu hoạt động của NHS, IBM (2015) phân loại NHS thành 4 hình thái, bao gồm: (i) Chi nhánh NHS; (ii) Kênh phân phối NHS; (iii) Công ty con NHS; (iv) NHS thuần túy. Cụ thể: xem bảng 1.

Trước khi trở thành một mô hình hoạt động của ngân hàng trong thời đại số hóa, NHS cũng đã trải qua nhiều hình thái phát triển. IBM (2015) cho rằng khi các ngân hàng truyền thống bắt đầu áp dụng máy móc vào cung cấp các dịch vụ ngân hàng là những viên gạch đầu tiên cho sự hình thành của mô hình NHS hiện đại như hiện nay. Khi công nghệ ngày càng được ứng dụng nhiều hơn vào lĩnh vực ngân hàng, sự phát triển của công nghệ mới, và đặc biệt sự ra đời của công nghệ tài chính (Fintech) đã khiến mô hình hoạt động ngân hàng có bước thay đổi đột phá, hình thành mô hình hoạt động NHS thuần túy. Các nhà nghiên cứu của Học viện thông tin Massachusetts (MIT, 2017) cũng chia quá trình phát triển của NHS thành ba giai đoạn: Giai đoạn tăng cường ứng dụng máy móc và công nghệ vào lĩnh vực ngân hàng; Giai đoạn giao thoa NHS; và Giai đoạn NHS thuần túy.

Việc ngân hàng chuyển đổi từ mô hình kinh doanh truyền thống sang NHS được gọi là số hóa ngân hàng. Quá trình chuyển đổi này được nhiều tổ chức, ngân hàng nghiên cứu và đưa ra các cách tiếp cận khác nhau, khó có thể đưa ra một định nghĩa tiêu chuẩn đối với quá trình chuyển đổi của các ngân hàng truyền thống sang một NHS [1]. Một số cách tiếp cận phổ biến đối với khái niệm số hóa ngân hàng thường tập trung vào khía cạnh các ngân hàng chú trọng nâng cao dịch vụ khách hàng và trải nghiệm người dùng, dựa trên nền tảng số hóa sự tương tác, kỳ vọng và trải nghiệm của khách hàng trên cơ sở dữ liệu. Quá trình chuyển đổi này chịu ảnh hưởng của nhiều yếu tố kết hợp, bao gồm: Sự lan tỏa và phát triển của các thành tựu công nghệ nổi bật của Cách mạng công nghệ 4.0 (Internet kết nối vạn vật (IoTs- Internet of Things); Dữ liệu lớn (Big Data); Trí tuệ nhân tạo (AI-Atificial Intelligence); Công nghệ chuỗi khối (Blockchain)); Các mốc phát triển của các thiết bị điện tử di động (điện thoại di động thông minh, máy tính bảng); Yêu cầu cắt giảm chi phí hoạt động của các ngân hàng truyền thống; Sự phát triển nhanh chóng của công nghệ tài chính; và Kỳ vọng của khách hàng đối với các dịch vụ ngân hàng.

2. Thực trạng ngân hàng số tại Việt Nam

Tại Việt Nam hiện nay, chưa có NHS thuần túy, xét theo cách hiểu về NHS là mô hình hoạt động kinh doanh của ngân hàng trong kỷ nguyên số, ứng dụng nền tảng công nghệ mới nhất đối với tất cả các chức năng và dịch vụ của ngân hàng, và ở mọi cấp độ trong hoạt động của ngân hàng. Ngân hàng Timo đang được gọi là NHS duy nhất tại Việt Nam. Ngân hàng mẹ của Timo là VPBank, đã tách hẳn kênh phân phối dịch vụ NHS thành một chi nhánh hoạt động độc lập trên nền tảng số, những sản phẩm và dịch vụ, chính sách marketing hoàn toàn độc lập với ngân hàng mẹ. Ngân hàng Timo vẫn sử dụng lại hệ thống back-end của ngân hàng mẹ. Do đó, mô hình hoạt động của Timo là mô hình hoạt động NHS chi nhánh, theo phân loại hình thái mô hình hoạt động NHS của IBM (2015), mà không phải là mô hình NHS thuần túy.

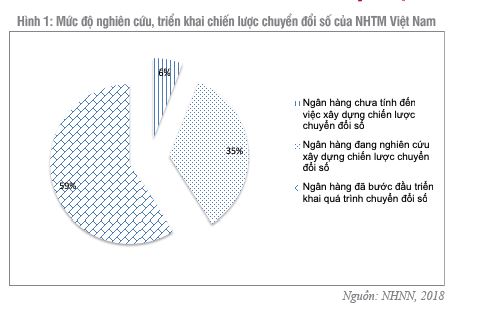

Phần lớn các ngân hàng nội địa Việt Nam hiện tại đều có chiến lược số hóa, và định hướng phát triển NHS. Theo kết quả khảo sát của NHNN vào tháng 4/2018, hiện nay toàn hệ thống đã có 94% ngân hàng bước đầu triển khai hoặc đang nghiên cứu, xây dựng chiến lược chuyển đổi số, chỉ có 6% ngân hàng chưa tính đến việc xây dựng một chiến lược chuyển đổi số tổng thể. Trên thị trường, mỗi ngân hàng đang có một định hướng khác nhau về NHS, tùy thuộc vào đối tượng khách hàng của họ. Chẳng hạn, NHTMCP Phương Đông (OCB) đẩy mạnh bán lẻ và phục vụ khách hàng doanh nghiệp nhỏ và vừa chú trọng phát triển ngân hàng số để đem lại sự tiện lợi và nhiều dịch vụ nhất cho khách hàng. Nếu như NHS Timo đi đầu cho cách mạng ngân hàng số với chủ trương ít chi nhánh, ít phòng giao dịch, thì Ngân hàng TMCP Tiên Phong (TPBank) lại có chiến lược hướng đến việc phủ sóng mật độ các cây ATM tự động (LiveBank). Hình 1

Mức độ số hóa của các ngân hàng, phần lớn đang ở cấp độ Phi tập trung (Decentralized) và Chia sẻ dịch vụ (Shared Services). Phần lớn các ngân hàng nội địa Việt Nam đã triển khai NHS ở cấp độ chuyển đổi về quy trình và kênh giao tiếp, chỉ có một số ít ngân hàng chuyển đổi số hóa ở nền tảng dữ liệu. Về mặt quy trình, hầu hết các ngân hàng tốp đầu và tốp giữa (như BIDV, Techcombank, Vietcombank, TPBank, VPBank,...) đều đã hoàn thiện hệ thống giao dịch tự động, ứng dụng một phần dữ liệu lớn. Về mặt kênh giao tiếp, một số ngân hàng đã ứng dụng công nghệ trí thông minh nhân tạo, máy tự học (learning machine) và đưa ra các dịch vụ tư vấn tự động 24/7, thông qua các hộp hội thoại (chat box) tự động trên website ngân hàng hoặc các kênh mạng xã hội (MB, Techcombank,...). Đối với văn phòng phía trước (front office), các ngân hàng đều đang cung cấp các dịch vụ NHS, như kiểm tra số dư, thanh toán hóa đơn, chuyển khoản, đặt vé máy bay với giao diện người dùng thân thiện, dễ sử dụng và không ngừng nâng cấp (iFast của Techcombank, E-mobile banking của Agribank,...). Một số dịch vụ khác chỉ được 1 số ít ngân hàng cung cấp như đầu tư (Agribank, Techcombank), mua sắm trực tuyến (Agribank, Vietinbank), chuyển khoản qua mạng xã hội (Techcombank),...

Các NHTM Việt Nam đã và đang tập trung đầu tư công nghệ, số hóa các nghiệp vụ lõi của ngân hàng nhằm thay đổi hệ thống quản lý, dịch vụ phục vụ khách hàng, nâng cao khả năng cạnh tranh. Trong một báo cáo mới đây, Công ty cổ phần Báo cáo Đánh giá Việt Nam (Vietnam Report) nhận định, ngành tài chính đang đối mặt với những thay đổi lớn do các thành tựu công nghệ mang lại. Nằm trong nhóm các quốc gia đang phát triển, Việt Nam đang ở những bước đầu phát triển dịch vụ tài chính trên di động và thị trường còn rất nhiều tiềm năng để khai thác. Nắm bắt được xu thế này, nhiều NHTM đã tập trung đầu tư công nghệ nhằm thay đổi hệ thống quản lý, dịch vụ phục vụ khách hàng, nâng cao khả năng cạnh tranh trong cuộc CMCN 4.0. Đã có 93% ngân hàng phản hồi khảo sát của Vietnam Report cho biết, hiện đang đầu tư đổi mới công nghệ và phát triển kênh bán hàng qua công nghệ số (internet banking, mobile banking…); 80% cho biết đang số hóa các nghiệp vụ lõi của ngân hàng và thu hút lao động trong lĩnh vực công nghệ cao và công nghệ thông tin.

Một số vấn đề đặt ra đối với phát triển NHS tại Việt Nam trong giai đoạn hiện nay là các vấn đề về hành lang pháp lý, vấn đề nội tại của hệ thống ngân hàng và kiến thức người tiêu dùng dịch vụ tài chính. Cụ thể:

Khoảng trống trong hành lang pháp lý đối với quản lý, tạo điều kiện cho phát triển lĩnh vực công nghệ tài chính nói chung, NHS nói riêng. Một số hạn chế có thể kể tới như: Sự thiếu phù hợp giữa các quy định về chứng từ điện tử hiện hành và tính chất đặc thù của những chứng từ điện tử phát sinh trong các giao dịch số; Hệ thống văn bản quy phạm pháp luật đối với các lĩnh vực chứng thực chữ ký số đã được ban hành nhưng còn nhiều hạn chế; Quy định xác định danh tính khách hàng tại quầy khiến tăng rào cản tiếp cận và sử dụng các dịch vụ NHS; NHNN chưa ban hành văn bản quy định chính thức nào cho các sản phẩm tiết kiệm điện tử cũng như quy định pháp lý cụ thể cho các đại lý ủy quyền của ngân hàng; Hành lang pháp lý đối với bảo vệ quyền lợi của người tiêu dùng trong lĩnh vực tài chính còn yếu kém; Vấn đề bảo vệ tính riêng tư dữ liệu người dùng vẫn chưa đảm bảo. Thách thức đặt ra đối với cơ quan quản lý khi mà bối cảnh phát triển của công nghệ tài chính đã vượt quá khuôn khổ pháp lý hiện hành. Trong khi đó, các định chế tài chính và các dịch vụ tài chính truyền thống đang chịu nhiều ràng buộc pháp lý để đảm bảo an toàn hệ thống thì các quy định an toàn và pháp luật đối với các công ty Fintech ở Việt Nam còn chưa đầy đủ. Việc ban hành các quy định luật pháp đối với Fintech nếu không được xem xét kịp thời và phù hợp, có thể tạo ra một sân chơi không công bằng giữa FinTech và các tổ chức cung cấp dịch vụ tài chính truyền thống, mà chủ yếu là các NHTM.

Nội tại hệ thống ngân hàng, các định chế tài chính cũng đang phải đối mặt với một số vấn đề nhất định, khiến chiến lược phát triển NHS còn gặp trở ngại. Mức độ đa dạng hóa loại hình dịch vụ trong ngành Ngân hàng vốn dĩ đã không cao, chủ yếu tập trung vào cung ứng các dịch vụ ngân hàng truyền thống là huy động vốn, cho vay và thanh toán. Một số dịch vụ mới với nhiều tiện ích còn khó triển khai do nhiều lý do như hạn chế về hạ tầng kỹ thuật công nghệ, nhận thức của người dùng, năng lực tài chính của NHTM, nguồn nhân lực chưa đáp ứng. Hệ thống ngân hàng hiện nay vẫn tồn tại một số bất cập cần phải giải quyết để lành mạnh hóa hoạt động kinh doanh, giúp hệ thống ngân hàng thực hiện đúng chức trách của một trung gian tài chính trong nền kinh tế.

Mức độ an toàn bảo mật thông tin hiện nay tại Việt Nam chưa cao. Theo số liệu thống kê của Hiệp hội an toàn thông tin Việt Nam (VNISA), năm 2017, các tổ chức tín dụng và ngân hàng đạt chỉ số an toàn thông tin là 59,9%, trong đó nhóm 25 ngân hàng có chỉ số đạt 60,9%, các tổ chức tín dụng khác là 55,4% [2]. Con số này vẫn thấp so với yêu cầu về an toàn thông tin mạng đặt ra, đặc biệt khi trình độ các hacker ngày càng cao. Xếp hạng an toàn bảo mật thông tin các quốc gia trên thế giới, Việt Nam hiện xếp thứ 100, thuộc diện trung bình yếu [3]ư. Mức đầu tư trung bình cho an toàn, bảo mật thông tin trong các dự án CNTT của các tổ chức trên thế giới chiếm khoảng 15 - 25% thì tại Việt Nam là 5%. Tại Việt Nam, hành lang pháp lý cho vấn đề này còn chưa hoàn thiện, khuôn khổ pháp lý còn chậm được sửa đổi, bổ sung cho phù hợp với bối cảnh và tình hình mới, đã và đang làm giảm cơ hội và tăng nguy cơ rủi ro. Bảo mật thông tin cá nhân vẫn chưa được coi trọng bởi chính người dùng Internet tại Việt Nam, đòi hỏi hệ thống ngân hàng phải có trách nhiệm xã hội nhiều hơn, quan tâm nhiều hơn đến tính an toàn và riêng tư trong thông tin của khách hàng và có cách thức phòng thủ mới để bảo đảm an ninh mạng. Việc phát triển NHS trong khi không tăng cường các biện pháp quản lý rủi ro an ninh mạng, năng lực tổ chức quản lý còn hạn chế, chưa am hiểu đầy đủ về đặc tính của mô hình hoạt động mới sẽ tăng nguy cơ mất an toàn cho khách hàng, ngân hàng và hệ thống.

3. Xu hướng phát triển ngân hàng số trong thời gian tới

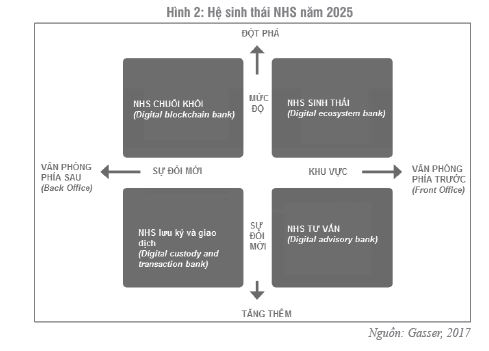

Trên toàn cầu, hệ sinh thái NHS đang có xu hướng hình thành vào năm 2025 do những thay đổi từ xu hướng tiêu dùng của khách hàng, mô hình hoạt động, mô hình doanh thu, nền tảng ngân hàng số, dữ liệu ngành Ngân hàng và chuỗi giá trị ngân hàng (Gasser và cộng sự, 2017). Các loại hình ngân hàng mới có khả năng hình thành trong hệ sinh thái NHS gồm Ngân hàng giao dịch và lưu ký số (Digital custody and transaction bank), NHS tư vấn (Digital advisory bank), NHS sinh thái (Digital ecosystem bank) và NHS chuỗi khối (Digital blockchain bank). Hình 2

Xu hướng hợp tác giữa các tổ chức tài chính và các công ty Fintech trong phát triển NHS sẽ tăng lên. Tăng trưởng về quy mô và số lượng của các công ty Fintech trên toàn cầu từ năm 2015 tới nay đã buộc các ngân hàng phải công nhận áp lực cạnh tranh từ các công ty Fintech, và có những thay đổi trong chiến lược kinh doanh, chuyển hướng sang chú trọng vào các sản phẩm và dịch vụ có hàm lượng công nghệ cao hơn. Trong tương lai, xu hướng hợp tác giữa các công ty Fintech và ngân hàng được dự báo tiếp tục gia tăng với ước khoảng trung bình 82% số ngân hàng trên toàn cầu sẽ hợp tác với các công ty Fintech trong vòng 3 đến 5 năm tới. Kết quả các cuộc khảo sát của các công ty uy tín trên toàn cầu như KPMG (2017), PwC (2017), Capgemini (2018) đều cho thấy sự dịch chuyển trong suy nghĩ của ngân hàng, từ việc coi các công ty Fintech là các đối thủ cạnh tranh sang đối tác phát triển chiến lược.

Trong quá trình chuyển đổi và phát triển NHS, dịch vụ thanh toán số sẽ tiếp tục là một trong các dịch vụ có tốc độ phát triển mạnh mẽ nhất, đặc biệt tại các quốc gia mới nổi và đang phát triển. Nhóm khách hàng sinh ra trong kỷ nguyên số (những khách hàng sinh sau năm 2000) và những khách hàng am hiểu công nghệ (những khách hàng sinh sau năm 1990) tạo ra xu hướng sử dụng các dịch vụ NHS trong những năm tới, đặc biệt là dịch vụ thanh toán số. Theo Báo cáo về xu hướng thanh toán do Tập đoàn Tài chính JP Morgan Chase phát hành trong năm 2017, ví điện tử và thanh toán số sẽ là bước phát triển tất yếu của thế giới. Forrester Research Inc. ước tính thanh toán di động sẽ vượt mức 142 tỷ USD vào năm 2019, trong đó có vô số cơ hội cho nền tảng thanh toán di động như Samsung Pay.

Các đơn vị cung cấp dịch vụ thanh toán số ngày càng đa dạng, với sự tham gia của các ngân hàng, các công ty Fintech, các công ty lớn trong lĩnh vực công nghệ. Các ngân hàng, công ty thanh toán thẻ như MasterCard, Visa, các tập đoàn công nghệ lớn như Apple, Google, Samsung cho đến mạng lưới công ty Fintech đều chạy đua phát triển ví điện tử và thanh toán số. Không chỉ có thể thanh toán bằng điện thoại thông minh mà còn thông qua đồng hồ như Apple Watch hay Samsung Galaxy Gear, Fitbit Ionic. Các ngân hàng trên thế giới hiện cũng đang chuẩn bị cho quá trình kết nối các thẻ với NFC vào năm 2020. Các ngân hàng như Barclays và Wells Fargo còn phát triển thêm loại ví tiền di động cho các dòng điện thoại chạy trên hệ điều hành Android.

.JPG)

Xu hướng phát triển của NHS tại Việt Nam cũng không nằm ngoài những xu hướng trên. Việt Nam có tiềm năng phát triển NHS từ nhu cầu lớn của thị trường, với các đặc điểm như dân số trẻ, nhóm khách hàng sử dụng điện thoại thông minh hiện nay hầu hết là những người trẻ, có kiến thức và sẵn sàng đón nhận và chuyển sang tiêu dùng các sản phẩm dịch vụ tài chính mới, tỷ lệ dân số sử dụng Internet cao và có tốc độ tăng trưởng tốt [4]. Thanh toán qua điện thoại di động đang trở thành xu hướng trên thế giới, bao gồm cả Việt Nam. Sự tăng trưởng của mảng dịch vụ này tại Việt Nam được dự báo sẽ tiếp tục khởi sắc trong tương lai do tỷ lệ người sử dụng điện thoại thông minh ngày càng tăng và phương thức thanh toán qua điện thoại di động bắt đầu phổ biến, thị trường tiêu dùng bán lẻ phát triển. Theo báo cáo thị trường điện thoại di động tại Việt Nam năm 2017 của Appota (nhà cung cấp các nền tảng trên điện thoại thông minh), tỷ lệ dân số dùng điện thoại thông minh đã tăng từ 20% trong năm 2013 lên 72% vào năm 2016. Tính đến hết tháng 6/2017, Việt Nam có khoảng 48 triệu thuê bao di động băng rộng gồm cả 3G và 4G. Về tốc độ tiêu dùng, Việt Nam nằm trong nhóm 3 điểm đến của các nhà đầu tư tại thị trường bán lẻ châu Á [5]. Mặc dù hiện nay vấn đề hợp tác giữa ngân hàng truyền thống và các công ty Fintech trong cung cấp giải pháp tài chính công nghệ tại Việt Nam còn khá đơn điệu, nhưng vấn đề này sẽ sớm được cải thiện trong tương lai khi các công ty Fintech phát triển mạnh mẽ hơn trong tương lai và các ngân hàng đang dần thay đổi quan điểm cạnh tranh với công ty Fintech.

4. Kiến nghị đối với cơ quan quản lý và tổ chức tín dụng

Thứ nhất, hoàn thiện khuôn khổ pháp lý theo hướng tạo điều kiện thuận lợi cho phát triển NHS, đồng thời chú trọng bảo vệ quyền lợi và lợi ích các bên tham gia thị trường, trong đó ưu tiên việc xem xét các quy định cho phép định danh khách hàng điện tử. Nghiên cứu kinh nghiệm của một số quốc gia trong chính sách quản lý và phát triển NHS cho thấy các quốc gia đều có chính sách thân thiện với phát triển NHS (Singapore, Ấn Độ, Trung Quốc, Hàn Quốc, các quốc gia ASEAN, Liên minh châu Âu). Các chính sách tạo lập môi trường cho phát triển NHS gồm các chính sách tạo dựng nền tảng thông tin, cơ sở dữ liệu công dân quốc gia, quy định về quy trình định danh khách hàng điện tử và hoàn thiện hạ tầng hỗ trợ. Ngoài ra, các quốc gia cũng ban hành các chương trình, kế hoạch hành động khuyến khích sự phát triển của thanh toán trực tuyến, khuyến khích công nghệ tài chính Fintech phát triển, các chính sách liên quan tới nguồn nhân lực, bảo vệ an toàn người dùng, nâng cao an ninh mạng. Điểm chung là các chính sách hướng tới tạo môi trường thúc đẩy sự phát triển của NHS, trên cơ sở tạo môi trường bình đẳng cho cạnh tranh, khuyến khích đổi mới và bảo vệ người tiêu dùng. Chính phủ và NHNN nên xem xét và nghiên cứu xây dựng quy định về e-KYC nhằm hỗ trợ cho việc phát triển công nghệ tài chính nói chung, NHS nói riêng. Quy định tại Nghị định 106/2013/NĐ-CP hướng dẫn Luật Phòng chống rửa tiền và các văn bản hướng dẫn liên quan cần sửa đổi theo hướng cho phép mở tài khoản không bắt buộc phải gặp mặt trực tiếp, áp dụng quy trình nhận diện khách hàng điện tử (e-KYC). Một số công nghệ có thể cân nhắc áp dụng gồm có công nghệ sinh trắc sinh học (vân tay/võng mạc) hoặc các thiết bị điện tử hỗ trợ cho việc nhận dạng và xác thực khách hàng như cuộc gọi trực tuyến (video call).

Việc triển khai quy trình khai nhận diện khách hàng điện tử có thể được thực hiện theo lộ trình hoặc có những biện pháp khuyến khích khách hàng thực hiện quy trình định danh điện tử. Một số biện pháp có thể áp dụng như: Quy định về giá trị chuyển khoản tối đa đối với các loại tài khoản đã được định danh và chưa được định danh (Đây là các quy định đang được áp dụng bởi các sàn giao dịch tiền điện tử trên thế giới). Một biện pháp khác là áp dụng quy trình định danh điện tử được thực hiện đơn giản hơn đối với những khách hàng được giới thiệu bởi một khách hàng đã được thực hiện đầy đủ quy trình nhận diện và các khách hàng hiện hữu tại ngân hàng hoặc ngân hàng khác.

Thứ hai, NHNN cần nhanh chóng hoàn thiện và áp dụng các cơ chế khuyến khích sự phát triển của công nghệ tài chính, đặc biệt là đối với hoàn thiện và áp dụng Khung thử nghiệm pháp lý (Regulatory Sandbox) đối với phát triển công nghệ tài chính. NHNN hiện nay đang trong quá trình xây dựng khung pháp lý thử nghiệm cho công nghệ tài chính (Fintech Regulatory Sandbox). Khung pháp lý thử nghiệm cần quy định rõ ràng về lĩnh vực phạm vi hoạt động; sản phẩm dịch vụ; lợi ích của người tiêu dùng và nền kinh tế; mức độ thử nghiệm; quy trình đăng ký báo cáo; thử nghiệm và giám sát; công bố sản phẩm dịch vụ thành công và khả năng nhân rộng. Các tổ chức quốc tế hiện nay đang có các hỗ trợ kỹ thuật hoặc các tài trợ tài chính cho hoạt động tiếp cận và triển khai khung thử nghiệm pháp lý là Aspen Institute, Bill và Melinda Gates Foundation, Cambridge Center for Alternative Finance, CGAP, FSD Africa, Omidyar Network, UNCDF, Ngân hàng thế giới. Tại Việt Nam, khung thử nghiệm pháp lý Sandbox có thể tập trung trước mắt vào thử nghiệm các hoạt động đổi mới trong quy trình nhận diện khách hàng điện tử, thí điểm những công nghệ mới trong ngân hàng, tài chính. Hiện nay, ngành Ngân hàng đang xúc tiến một số nghiên cứu có tính định hướng lớn như: Nghiên cứu quản lý hoạt động huy động và cho vay ngang hàng dựa trên nền tảng công nghệ cao, Xây dựng hệ thống định danh khách hàng điện tử phục vụ cho việc nhận biết khách hàng trong các dịch vụ tài chính - ngân hàng, Nghiên cứu giao diện kết nối ứng dụng mở (Open API) để ứng dụng trong lĩnh vực tài chính - ngân hàng tại Việt Nam [6]. Việc nghiên cứu các hoạt động này có thể kết hợp để triển khai trong khung thử nghiệm pháp lý Sandbox. Đặc biệt, khung thử nghiệm pháp lý chỉ nên coi là một cấu phần trong chiến lược tổng thể để phát triển NHS.

Thứ ba, các cơ quan chức năng liên quan (như NHNN, Bộ Giáo dục và đào tạo, Bộ Tài chính, Cơ quan truyền thông) và các đơn vị cung cấp dịch vụ NHS cần chú trọng việc giáo dục và phổ cập kiến thức tài chính, nâng cao nhận thức của người dùng khi sử dụng các dịch vụ tài chính số. Các cơ quan chức năng cần khuyến khích ngân hàng hướng dẫn và có các hình thức cung cấp thông tin cho khách hàng để nâng cao nhận thức của khách hàng khi sử dụng các dịch vụ NHS. Đây cũng là biện pháp được Cơ quan quản lý tiền tệ Singapore (MAS) khuyến khích các TCTD và hiệp hội các ngành công nghiệp đóng vai trò tiên phong trong nâng cao nhận thức của khách hàng về những lợi ích và rủi ro của các dịch vụ NHS trong Hướng dẫn quản lý rủi ro công nghệ và ngân hàng điện tử sửa đổi (IBTRM). Hành động này giúp thúc đẩy tạo lập môi trường ý thức về an toàn thông tin và nâng cao lòng tin của người sử dụng dịch vụ vào các hệ thống dịch vụ tài chính trực tuyến.

___________

1 Theo Viện Phát triển và nghiên cứu công nghệ ngân hàng của Ấn Độ (IDRBT, 2016).

2 Tạp chí Tài chính (2018) An ninh mạng thách thức NHS. Nguồn: http://tapchitaichinh.vn/kinh-te-vi-mo/an-ninh-mang-thach-thuc-ngan-hang-so-148600.html

3 Theo Nguyễn Quang Hưng (2017) Thách thức khi cung cấp dịch vụ NHS tại Việt Nam. Kỷ yếu hội thảo khoa học hành lang pháp lý cho NHS tại Việt Nam.

4 52% dân số sử dụng Internet và có tốc độ tăng trưởng Internet lên tới 9%, đứng thứ 15 trên thế giới vào năm 2017.

5 Kết quả nghiên cứu khảo sát công bố tại Hội thảo Giới thiệu triển vọng tương lai cho ngành bán lẻ năm 2017 vào tháng 5/2017.

6 Theo ông Nguyễn Kim Anh - Phó Thống đốc NHNN Việt Nam- trong bài viết Số hóa ngân hàng - Cơ hội đột phá, Thời báo ngân hàng (2018).

Tài liệu tham khảo:

Accenture (2016) Three technologies that changing the financial services

ATKearney (2014) Going digital: The banking transformation road map.

Capgemini (2018) FinTech global report.

Chris, S. (2014) Digital banks: Strategies to launch or become a digital bank.

Gasser, U., Gassmann, O., Hens, T., Leifer, L., Puschmann, T., Zhao, L. (2017) Digital banking 2025.

IBM (2015) Becoming a Sustainable Digital Bank.

Bộ Tài chính (2017), Tài liệu hội thảo “Cách mạng công nghiệp 4.0 và ngành tài chính”

NHNN (2017) Kỷ yếu hội thảo khoa học hành lang pháp lý cho ngân hàng số tại Việt Nam.

NHNN (2016) Báo cáo đánh giá tác động của cuộc cách mạng công nghiệp lần thứ tư và một số định hướng hoạt động của ngành Ngân hàng Việt Nam, Kỷ yếu hội thảo OECD (2016);

Nghiêm Xuân Thành (2017) Cách mạng công nghiệp lần thứ 4 và sự chuẩn bị của ngành Ngân hàng Việt Nam. Tạp chí Tài chính kỳ 2, số tháng 2/2017.

Phạm Xuân Hòe (2014) Ngân hàng Việt Nam với cách mạng công nghiệp lần thứ tư và những định hướng tiếp cận. NXB Đại học KTQD.

PGS. TS. Phạm Tiến Đạt

ThS. Lưu Ánh Nguyệt

Nguồn: TCNH số 2+3/2019