Tác động của Cách mạng công nghệ số đến sự phát triển của hệ thống ngân hàng ngày càng rõ nét với việc xuất hiện của hàng loạt các sản phẩm, dịch vụ ngân hàng đổi mới sáng tạo, cũng như sự ra đời các kênh phân phối dịch vụ ngân hàng mới dựa trên nền tảng công nghệ tài chính (Fintech). Điều này mang lại cho các tổ chức tài chính, ngân hàng những cơ hội để thay đổi cũng như nhiều thách thức mới, cụ thể:

Thứ nhất, mở rộng mạng lưới chi nhánh ngân hàng không còn là ưu tiên trong cuộc cạnh tranh giữa các tổ chức tài chính, ngân hàng

Nếu như các hệ thống ngân hàng lõi được thiết kế vào cuối những năm 80 và đầu những năm 90 không linh hoạt và không tập trung vào khách hàng thì các mô hình ngân hàng kỹ thuật số được xây dựng trên các giải pháp Fintech lại là các mô hình được xây dựng trên cơ sở tối ưu hóa trải nghiệm của khách hàng, thuận tiện, phù hợp với điều kiện và nhu cầu của khách hàng. Ngày nay, những tiện ích cơ bản mà một ngân hàng cung cấp luôn sẵn có tại mọi thời điểm trong không gian kỹ thuật số thông qua các ứng dụng dịch vụ được dễ dàng tải về điện thoại di động hoặc được thực hiện trực tuyến trên Internet mà không còn phụ thuộc vào hệ thống chi nhánh và phòng giao dịch để cung cấp các dịch vụ như trước. Cạnh tranh thông qua mở rộng mạng lưới các chi nhánh ngân hàng trong kỷ nguyên số có lẽ sẽ không còn nhiều ý nghĩa, thay vào đó yếu tố công nghệ sẽ trở thành lợi thế cho các ngân hàng, nhất là đối với cả các ngân hàng có quy mô nhỏ mà trước đây rất khó khăn trong cuộc đua mở rộng thị phần như hiện nay.

Thứ hai, sự dịch chuyển của khách hàng sử dụng dịch vụ từ các kênh truyền thống sang kênh điện tử, trực tuyến

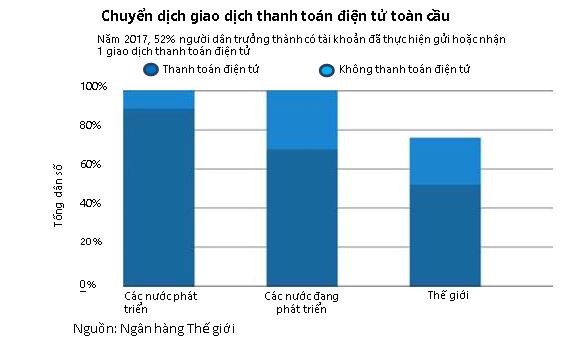

Công nghệ di động đã làm chuyển dịch nhu cầu sử dụng dịch vụ của khách hàng sang các kênh giao dịch trực tuyến và điện thoại di động thông minh thay vì phải tới các chi nhánh của ngân hàng để thực hiện hàng loạt các thủ tục rườm rà. Báo cáo của Ngân hàng Thế giới năm 2017 cho thấy, sự dịch chuyển nhu cầu thanh toán của khách hàng từ kênh truyền thống sang kênh điện tử đã vượt ngưỡng 50% trên toàn cầu, trong đó kênh thanh toán điện tử đã trở thành kênh chủ đạo tại các nước phát triển với tỷ lệ trên 86% khách hàng trưởng thành có tài khoản sử dụng. (Hình 1)

Đây cũng chính là cơ hội cho các tổ chức tài chính và ngân hàng quy mô nhỏ thu hút thêm các đối tượng khách hàng sinh sống ở nông thôn, vùng sâu, vùng xa tại các nước đang phát triển khu vực Châu Á hay Châu Phi vốn không có tài khoản ngân hàng và gặp khó khăn trong việc tiếp cận với các dịch vụ tài chính, ngân hàng truyền thống. Theo Báo cáo Chỉ số Toàn cầu (Global Index Report năm 2017), hiện nay vẫn có khoảng 2 tỷ người trên toàn thế giới không có cơ hội tiếp cận và sở hữu một tài khoản thanh toán, hơn 200 triệu doanh nghiệp vừa và nhỏ/siêu nhỏ (MSMEs) cũng không được tiếp cận với dịch vụ tài chính chính thức. Thực tế cho thấy, mặc dù với thu nhập rất thấp (ở ngưỡng vài đô la Mỹ/ngày) nhưng ngày càng có nhiều người trong tầng lớp thu nhập này có cơ hội tiếp cận và truy cập dịch vụ Internet hay điện thoại di động. Theo dữ liệu của GSMA Intelligence (2016), số người có di động tại các nước đang phát triển là 80% năm 2014 (so với tỷ lệ 55% người có tài khoản ngân hàng) và đến năm 2020, con số này sẽ là 90%. Đối với nhiều người trong số này, đặc biệt là những người sinh sống ở nông thôn, vùng sâu, vùng xa, Internet hay công nghệ di động sẽ trở thành cánh cửa cho họ cơ hội tiếp cận đến các dịch vụ tài chính, ngân hàng chính thống.

Thứ ba, sự chuyển hướng sang các giải pháp ngân hàng hợp kênh (Omni - channel banking)

Hiện nay, ở nhiều quốc gia phát triển, chi nhánh ngân hàng với không gian giao dịch hiện đại, tiện lợi với những màn hình tivi, máy tính bảng cỡ lớn giúp khách hàng tự tương tác và trải nghiệm dịch vụ mà không cần đến sự trợ giúp của giao dịch viên truyền thống ngày càng trở nên phổ biến. Việc xây dựng các chi nhánh ngân hàng chủ yếu dựa vào nền tảng công nghệ tự động hóa, kết nối đa chiều và thông minh hóa theo hướng phát triển các thiết bị tự phục vụ dựa trên trí tuệ nhân tạo (AI) và máy học (Machine learning). Trong tiến trình của cuộc cách mạng công nghệ số, các tổ chức tài chính đã không còn tập trung vào việc phát triển ngân hàng đa kênh nữa mà gần đây, đã chuyển hướng sang phát triển giải pháp ngân hàng hợp kênh, vốn được thiết kế để nâng cao tối đa trải nghiệm của khách hàng. Thông qua giải pháp ngân hàng hợp kênh, khách hàng có thể truy cập các dịch vụ ngân hàng mọi lúc, mọi nơi, bằng mọi thiết bị có kết nối Internet theo thời gian thực, đồng thời có thể trải nghiệm sự đồng bộ và liền mạch dịch vụ trên mọi kênh giao dịch Internet Banking, Mobile Banking, ATM... Phương pháp tiếp cận này còn cho phép các ngân hàng phân tích dữ liệu về các hoạt động của khách hàng thông qua các kênh khác nhau, qua đó dự đoán chính xác hơn nhu cầu và sở thích của khách hàng cũng như tăng cường khả năng giao tiếp hiệu quả hơn với khách hàng; đồng thời, làm tăng hiệu quả và cải thiện hiệu suất hoạt động bằng cách thay thế các quy trình xử lý thủ công dựa vào con người bằng các giao dịch kỹ thuật số, làm giảm chi phí vận hành.

Thứ tư, sự xuất hiện và tham gia mạnh mẽ của các công ty Fintech vào thị trường tài chính - ngân hàng

Sự bùng nổ của các giải pháp Fintech do các tổ chức phi ngân hàng phát triển trong thời gian qua đã có một tác động đáng kể đối với lĩnh vực tài chính, ngân hàng, đặc biệt trong việc thúc đẩy mở rộng tiếp cận dịch vụ tài chính. Do được phát triển trên nền tảng hệ thống công nghệ thông tin và viễn thông, không cần mạng lưới chi nhánh và phòng giao dịch rộng lớn, các công ty Fintech đã và đang thu hút được một lượng lớn khách hàng, đặc biệt là người dân sống ở khu vực nông thôn, vùng sâu, vùng xa và hải đảo vốn không có tài khoản ngân hàng, là những đối tượng khách hàng mà các ngân hàng, tổ chức tài chính truyền thống còn chưa phục vụ đầy đủ. Xu thế chủ đạo trong thời gian qua vẫn là mô hình kết hợp giữa Fintech và ngân hàng. Sự kết hợp giữa Fintech và ngân hàng tạo ra các dịch vụ tài chính, ngân hàng với chất lượng cao, nhiều trải nghiệm và tiện ích hơn, thời gian xử lý nhanh hơn trong khi chi phí dịch vụ lại có thể thấp hơn, nhờ đó ngân hàng có thể thu hút được thêm nhiều khách hàng sử dụng dịch vụ, nhất là các dịch vụ giá trị gia tăng. Tuy nhiên, cũng không loại trừ các trường hợp công ty Fintech đã trở thành các đối thủ cạnh tranh trực tiếp đối với ngân hàng như các công ty Wechat, Alipay của Trung Quốc, M-Pesa của Kenya... Số lượng khách hàng của các công ty Fintech này thậm chí đã vượt xa so với số lượng khách hàng của các ngân hàng lớn nhất ở quốc gia đó.

Ứng dụng thanh toán qua điện thoại di động M-Pesa (Kenya) là một minh chứng thành công nhất trong việc mở rộng khả năng thu hút đối tượng khách hàng không có tài khoản ở khu vực Châu Phi của một công ty Fintech phi ngân hàng. Sau 10 năm ra đời và hoạt động, giờ đây ứng dụng M-Pesa đã hiện diện tại 10 quốc gia, phục vụ gần 29,5 triệu khách hàng với mạng lưới hơn 287.400 đại lý. Trong năm 2016, hệ thống M-Pesa đã xử lý khoảng 6 tỷ giao dịch với 529 giao dịch được xử lý mỗi giây. Ứng dụng này ban đầu được thiết kế chỉ để cho phép khách hàng được thực hiện giao dịch chuyển tiền nhưng trong thập kỷ qua, M-Pesa đã phát triển vượt xa mục tiêu này và đóng một vai trò quan trọng trong các nền kinh tế một số quốc gia và được sử dụng cho một loạt các giao dịch thiết yếu như thanh toán hóa đơn, chi trả lương, lương hưu, giải ngân trợ cấp nông nghiệp và trợ cấp của chính phủ, các khoản tiết kiệm di động có lãi suất và các khoản vay nhỏ hợp tác với các ngân hàng. Ứng dụng M-Pesa còn được bổ sung dịch vụ chuyển tiền quốc tế từ năm 2009.

Hai nghiên cứu toàn cầu gần đây của Ngân hàng Thế giới và của công ty Oracle cho thấy, 515 triệu khách hàng trên toàn thế giới đã mở tài khoản ngân hàng thông qua một công ty Fintech trong ba năm qua và hơn 30% số người được hỏi cho biết họ sẽ xem xét việc thử nghiệm các dịch vụ do công ty Fintech cung ứng.

Nhìn chung, việc sử dụng các dịch vụ ngân hàng kỹ thuật số ngày càng tăng là kết quả trong việc tiếp cận nhiều hơn hạ tầng công nghệ và di động trên toàn cầu.

Việt Nam với gần 67% dân số hiện đang sinh sống ở khu vực nông thôn, vùng sâu, vùng xa vốn gặp nhiều khó khăn trong việc tiếp cận các dịch vụ tài chính, ngân hàng. Hệ thống các chi nhánh, phòng giao dịch ngân hàng hay mạng lưới ATM của các ngân hàng có độ bao phủ thấp do hiệu quả kỳ vọng mang lại so với chi phí đầu tư là thấp và chưa đáp ứng được yêu cầu kinh doanh của các ngân hàng. Do không thể tiếp cận dịch vụ của các ngân hàng nên trên thực tế hiện nay, người dân sinh sống ở các khu vực này đang phải sử dụng các kênh thanh toán, chuyển tiền không chính thức có độ an toàn thấp và rủi ro cao.

Trong khi đó, tỷ lệ tiếp cận điện thoại di động và Internet của người dân Việt Nam ở mức cao. Việt Nam có 64 triệu người sử dụng Internet, đứng vị trí thứ 6 khu vực ở Châu Á - Thái Bình Dương và vị trí 13 trên thế giới (theo Internet World Stats) và tổng cộng 25,1 triệu người sử dụng điện thoại thông minh với tỷ lệ tiếp cận điện thoại thông minh 26,4 %, đứng vị trí 21 trên thế giới, (theo báo cáo Newzoo’s Global Mobile Market tháng 4/2017). Thêm vào đó, sự am hiểu lĩnh vực công nghệ thông tin của người trẻ tuổi; sự bùng nổ của thương mại điện tử; tỷ lệ người dân có tài khoản ngân hàng thấp… là những yếu tố thuận lợi để phát triển các dịch vụ tài chính - ngân hàng dựa trên nền tảng Fintech tại Việt Nam trong tương lai.

Tuy nhiên, sự đổi mới, sáng tạo của Fintech không chỉ đem lại những lợi ích to lớn đối với các tổ chức ngân hàng - tài chính mà nó cũng đặt ra những thách thức to lớn đối với các quốc gia trong cách ứng xử và quản lý hoạt động này. Sự xuất hiện và phát triển với tốc độ nhanh của Fintech - một lĩnh vực hoàn toàn mới đã khiến hệ thống tài chính của các quốc gia đối mặt với nhiều thách thức, khó khăn như nguy cơ rửa tiền và tài trợ khủng bố, rủi ro liên quan tới an ninh, an toàn, bảo mật thông tin... Có thể thấy, hiện nay, nổi lên hai trường phái quan điểm và cách tiếp cận khác nhau đối với hoạt động của các công ty Fintech của các cơ quan quản lý trên thế giới:

Một là, trường phái bảo thủ, coi các sản phẩm và dịch vụ do công ty Fintech cung cấp giống như dịch vụ ngân hàng, do đó phải tuân thủ các quy định pháp lý về hoạt động giống ngân hàng cũng như các quy định bảo vệ người tiêu dùng và các quy định pháp lý khác (same business, same risks, same rules). Một số quốc gia như Hoa Kỳ, Pháp, Đức… coi dịch vụ do Fintech cung ứng tương tự dịch vụ ngân hàng truyền thống, do đó các tổ chức này cần phải được cấp giấy phép hoạt động ngân hàng khi cung ứng dịch vụ.

Quan điểm này sẽ giúp các quốc gia trên bảo vệ được lợi ích của khách hàng cũng như sớm đưa các công ty Fintech vào khuôn khổ quản lý. Tuy nhiên, trường phái này đối diện với một thách thức rất lớn đó là triệt tiêu khả năng sáng tạo của các công ty Fintech khi gò bó các công ty này vào các quy tắc quản lý vốn đã cũ, không còn phù hợp với thời đại công nghệ hiện nay.

Hai là, trường phái cởi mở, chấp nhận những sáng tạo đổi mới của Fintech; theo đó, các công ty Fintech cung cấp dịch vụ ngân hàng sẽ không bị ép buộc vào khuôn khổ hoạt động giống như các ngân hàng truyền thống, vì theo quan điểm này nếu thực hiện như vậy sẽ cản trở khả năng sáng tạo của các công ty Fintech, qua đó làm giảm động lực phát triển xã hội. Các nước ở khu vực Châu Âu và Châu Á - Thái Bình Dương là các nước có xu hướng cởi mở và coi trọng thúc đẩy sáng tạo, đổi mới công nghệ đi theo trường phái này.

Trường phái này giúp các công ty Fintech có thể tự do vận dụng các sáng tạo, đổi mới của mình để làm mới các dịch vụ tài chính truyền thống đã cũ, giúp giảm bớt các chi phí cho khách hàng sử dụng, đồng thời mở rộng hơn nữa phạm vi cung ứng của các dịch vụ này. Tuy nhiên, do khuôn khổ pháp lý cho các công ty Fintech không thể theo kịp sự biến đổi nhanh chóng của công nghệ, một số mô hình công ty Fintech có thể gây ra tổn thất cho khách hàng và ở quy mô lớn có thể dẫn tới đổ vỡ hàng loạt của các công ty Fintech. Sự thất bại và đổ vỡ hàng loạt của các công ty P2P tại Trung Quốc là một minh chứng khá rõ nét cho việc bùng nổ phát triển Fintech thiếu sự kiểm soát, quản lý từ cơ quan quản lý nhà nước.

Do đó, các quốc gia theo trường phái này thường tạo ra các cơ chế thử nghiệm hay thí điểm, giúp các công ty Fintech có thể thử nghiệm các dịch vụ/sản phẩm của mình với quy mô hạn chế có sự kiểm soát, giám sát của cơ quan quản lý nhà nước nhằm hoàn thiện giải pháp, tăng cường kiểm soát rủi ro để các sản phẩm này có thể nhanh chóng cung ứng ra thị trường, phát huy hiệu quả, thúc đẩy cạnh tranh, trong khi vẫn đảm bảo khách hàng có thể tận hưởng các lợi ích mà Fintech đem lại trong một môi trường ít rủi ro hơn.

Kể từ khi quốc gia đầu tiên trên thế giới là Vương quốc Anh (Cơ quan Giám sát tài chính Anh - FCA) ban hành Khuôn khổ thử nghiệm Fintech (gọi tắt là Sandbox) vào tháng 11/2015, hiện đã có 28 quốc gia trên thế giới có cách tiếp cận tương tự. Ở khu vực Đông Nam Á, Singapore, Malaysia, Thái Lan và Inđônexia là bốn quốc gia đầu tiên ban hành “Regulatory Sandbox”, trong đó Singapore là quốc gia ban hành đầu tiên vào tháng 6/2016.

Cũng như các nước trên thế giới, Việt Nam đang gặp một số thách thức mới trong quản lý nhà nước với sự xuất hiện của các công ty Fintech hoạt động trong các lĩnh vực như cho vay ngang hàng, các mô hình thanh toán mới, chuyển tiền xuyên biên giới, tiền ảo/tài sản ảo, phát hành tiền ảo lần đầu ra công chúng (ICOs), kinh doanh đa cấp lợi dụng danh nghĩa tiền ảo/tài sản ảo... Hoạt động của loại hình các công ty nêu trên đã phát sinh những vấn đề xung đột lợi ích nhất định giữa các bên. Trên thực tế, thể chế quản lý đối với lĩnh vực Fintech tại Việt Nam hiện nay chưa được đề cập trong hệ thống văn bản quản lý nhà nước; các lĩnh vực hoạt động cụ thể của Fintech hiện cũng chưa có khuôn khổ pháp lý riêng để điều chỉnh, ngoại trừ lĩnh vực thanh toán. Kinh nghiệm xử lý đối với trường hợp Uber và Grab tham gia thị trường vận tải tại Việt Nam vừa qua đã cho thấy, bài học sâu sắc cho ngành tài chính - ngân hàng về việc ứng phó đối với những thay đổi nhanh chóng của công nghệ; nếu không chuẩn bị trước, đặc biệt là một hành lang pháp lý thì việc quản lý nhà nước có thể sẽ gặp nhiều lúng túng khi các công ty Fintech mở rộng phạm vi hoạt động. Do vậy, yêu cầu cấp thiết trước mắt cần có một “cơ chế quản lý thử nghiệm” để tạo khuôn khổ giám sát và quản lý cho sự hoạt động của các công ty trong lĩnh vực này nhằm hạn chế tối đa việc cạnh tranh không lành mạnh và các hành vi vi phạm pháp luật, đồng thời bảo vệ lợi ích của người sử dụng dịch vụ.

Hiện nay, Ban Chỉ đạo Fintech của Ngân hàng Nhà nước (NHNN) đang hoàn thiện dự thảo Đề án về Cơ chế thử nghiệm có kiểm soát (Regulatory Sandbox) cho các doanh nghiệp Fintech cung ứng giải pháp, dịch vụ trong lĩnh vực ngân hàng. Dự thảo Đề án này đã được gửi lấy ý kiến tham gia của các Bộ, ngành liên quan và một số tổ chức tài chính quốc tế. Dự kiến bản Đề án sẽ được NHNN trình Chính phủ đầu năm 2019 đề xuất Chính phủ cho phép NHNN và các cơ quan liên quan thực hiện cơ chế thử nghiệm cho các giải pháp Fintech nhằm: (i) Hiện thực hóa các giải pháp tại Đề án “Hỗ trợ hệ sinh thái khởi nghiệp đổi mới sáng tạo quốc gia đến năm 2025” được phê duyệt tại Quyết định số 844/QĐ-TTg ngày 18/5/2016 của Thủ tướng Chính phủ, cũng như để thực hiện các Nghị quyết và chủ trương của Đảng và Nhà nước về hỗ trợ các doanh nghiệp khởi nghiệp sáng tạo; (ii) Thúc đẩy sự đổi mới, sáng tạo và hiện đại hóa lĩnh vực hoạt động ngân hàng, qua đó thúc đẩy mục tiêu phổ cập tài chính cho người dân; (iii) Tạo tập môi trường thử nghiệm nhằm hoàn thiện và phát triển các giải pháp công nghệ tài chính, phù hợp với nhu cầu thị trường và khuôn khổ pháp lý; (iv) Thúc đẩy sự hợp tác cùng có lợi giữa ngân hàng và công ty Fintech; và (v) Hạn chế rủi ro xảy ra cho khách hàng khi tham gia sử dụng các dịch vụ Fintech chưa được cho phép chính thức.

Nghiêm Thanh Sơn

Nguồn: TCNH số 2+3/2019