Trên thế giới, các hệ sinh thái công nghệ tài chính (fintech) đã góp phần thúc đẩy các phát minh công nghệ thông tin, phát triển thị trường tài chính, cải thiện các hệ thống tài chính - ngân hàng và tăng cường trải nghiệm khách hàng. Bằng việc thu hút nhân tài ở nhiều lĩnh vực và nguồn vốn đầu tư dồi dào, các hệ sinh thái fintech cho thấy khả năng kích thích nền kinh tế ở mức độ tổng thể. Tuy nhiên, hiện nay, ở Việt Nam, vẫn chưa có một hệ sinh thái fintech rõ rệt. Bài viết này nhằm mục đích phân tích bức tranh toàn cảnh hiện tại và đưa ra một số luận điểm giúp cho việc xây dựng hệ sinh thái fintech vững mạnh tại Việt Nam.

I. Bối cảnh hiện tại

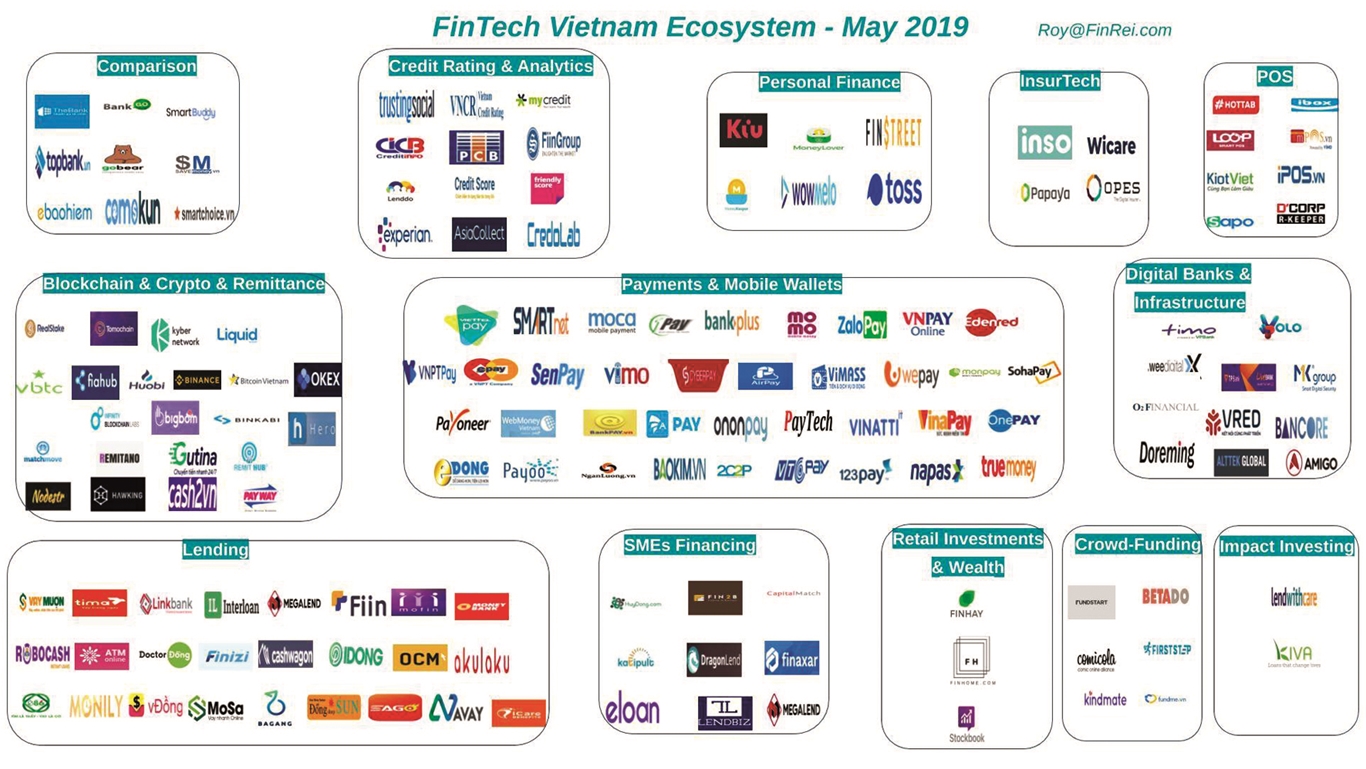

Từ năm 2015, với sự phát triển của các công ty hoạt động trong lĩnh vực trung gian thanh toán, thị trường fintech Việt Nam bắt đầu có những bước phát triển mạnh mẽ, dần trở thành một tín hiệu đáng chú ý đối với các ngân hàng và các doanh nghiệp hoạt động trong lĩnh vực công nghệ. Thị trường fintech Việt Nam đạt 4.4 tỷ USD giá trị giao dịch vào năm 2017 và được dự kiến sẽ đạt đến 7.8 tỷ USD vào năm 2020. Theo ước tính chưa chính thức, hiện tại ở Việt Nam, có khoảng 200 công ty fintech đang hoạt động ở các lĩnh vực khác nhau. Đi cùng với mục tiêu giảm tỷ lệ sử dụng tiền mặt trong nền kinh tế xuống dưới 10% của Chính phủ, xu thế phát triển của ngành này là tất yếu. (Hình 1)

Hình 1: Hệ sinh thái fintech Việt Nam (5/2019)

Hình 1: Hệ sinh thái fintech Việt Nam (5/2019)

Các lĩnh vực của hệ sinh thái fintech của Việt Nam bao gồm: trung gian thanh toán (ví điện tử), tài chính cá nhân, cho vay ngang hàng (p2p lending), công nghệ bảo hiểm, ngân hàng số, điểm tín dụng, gọi vốn cộng đồng,… Trong đó, 2 lĩnh vực lớn mạnh nhất là Ví điện tử và Cho vay ngang hàng với số lượng thành viên lần lượt là 28 (được cấp phép, trừ NAPAS) và hơn 70 (không chính thức). Tuy nhiên, Việt Nam hiện tại vẫn đi sau các nước trong khu vực Đông Nam Á với độ phủ của các dịch vụ tài chính - ngân hàng chính thức chỉ ở 59% so với 86% của Thái Lan và 92% của Malaysia (Báo cáo của Solidiance 5/2018).

1. Các thuận lợi đối với sự phát triển của hệ sinh thái fintech tại Việt Nam:

- Dân số đông và trẻ (hơn 90 triệu người) với hơn 70 triệu người sử dụng điện thoại di động thông minh (báo cáo Vietnam digital landscape - We are social. 2018). Chỉ số tăng trưởng GDP vào khoảng 6.7% mỗi năm và tỷ lệ người lớn biết đọc rất cao (~95%). Yếu tố này cho thấy, thị trường Việt Nam có tiềm năng phát triển cao, có thể trở thành một mỏ vàng rất lớn đối với các sản phẩm fintech.

- Thuế thu nhập doanh nghiệp thấp (20%) với chính sách ưu đãi thuế đối với các doanh nghiệp hoạt động trong lĩnh vực công nghệ thông tin. Các doanh nghiệp hoạt động trong lĩnh vực fintech là các hoạt động nằm trong diện ưu đãi thuế theo Nghị quyết 41/NQ-CP năm 2016.

- Môi trường pháp lý tại việt Nam chưa rõ ràng, nhiều vùng xám, tuy nhiên, lĩnh vực fintech duy nhất có khung pháp lý cụ thể là Trung gian thanh toán. Điều này có nghĩa là các doanh nghiệp được tự do kinh doanh và phát triển sản phẩm mà chưa gặp phải các rào cản pháp lý.

-Số lượng quỹ đầu tư và vườn ươm khởi nghiệp lớn với các tên tuổi như VIISA, VSV, Innovatube, Expara, NextTech, VinaCapital.

- Hỗ trợ Chính phủ đối với các công ty khởi nghiệp với Đề án 844 hỗ trợ hệ sinh thái khởi nghiệp; Đề án khuôn khổ pháp lý thử nghiệm cho lĩnh vực fintech (regulatory fintech sandbox) của NHNN (đang trong quá trình xây dựng).

2. Những khó khăn:

- Môi trường pháp lý chưa rõ ràng vừa đóng vai trò là thuận lợi, vừa là khó khăn đối với việc phát triển hệ sinh thái fintech. Điều này khiến các doanh nghiệp ít có khả năng sẵn sàng đầu tư phát triển các sản phẩm, dịch vụ mới, ngăn dòng vốn đầu tư lớn từ các quỹ đầu tư do lo ngại sự bất ổn pháp lý.

- Thói quen chi tiêu và sử dụng tiền mặt trong người dân vẫn cao. Trừ khoảng 33% dân số sống tại thành thị, phần lớn người dân sống ở nông thôn, vùng sâu vùng xa còn chưa quen với các khái niệm công nghệ như Ví điện tử, tiền điện tử hay thậm chí thẻ ngân hàng. Tuy nhiên, vài năm gần đây, với đóng góp lớn từ phía các công ty Ví điện tử như Momo, Grabpay by Moca, Zalopay… đa phần xã hội đã dần quen với việc thanh toán không dùng tiền mặt.

-Dữ liệu không chuẩn và không chính xác. Lượng dữ liệu người dùng Việt Nam tạo ra hàng ngày cực kỳ lớn và nhiều doanh nghiệp fintech đã tận dụng thời cơ khai thác và đào tri thức từ lượng dữ liệu này. Tuy nhiên, các cơ sở dữ liệu lớn chính thống chưa được hoàn thiện và chia sẻ như cơ sở dữ liệu (CSDL) dân cư, CSDL định danh quốc gia nên việc định danh khách hàng chưa đáp ứng được nhu cầu của thị trường. Các CSDL của ngành ngân hàng chưa được đầy đủ do thiếu dữ liệu của các đối tượng chưa có cơ hội tiếp cận các dịch vụ tài chính phổ thông, CSDL viễn thông chưa được định danh khách hàng đầy đủ, hiện tượng sim rác, sim giả vẫn tràn lan,... Các yếu tố trên ngăn cản việc định hình thị trường của doanh nghiệp và việc kiểm soát, định hướng của nhà quản lý.

- Ý thức chấp hành pháp luật của người dân chưa cao. Một trong những khó khăn đối với mục tiêu phổ cập tài chính (financial inclusion) của Việt Nam là ý thức chấp hành pháp luật của người dân. Yếu tố này làm giảm tỷ lệ tiếp cận được với các dịch vụ tài chính chính thống, thay vào đó đẩy mạnh sự phát triển của tín dụng đen hay các dịch vụ tài chính ngầm. Lĩnh vực cho vay là lĩnh vực chịu đe dọa nhiều nhất của yếu tố này do tính chất của thị trường vay tiêu dùng và tính sẵn sàng trả nợ của người đi vay (willingness to pay). Việc sử dụng các chế tài pháp luật để xử lý cũng không đạt hiệu quả cao do chi phí lớn và kết quả thi hành án thấp.

II. Hệ sinh thái fintech

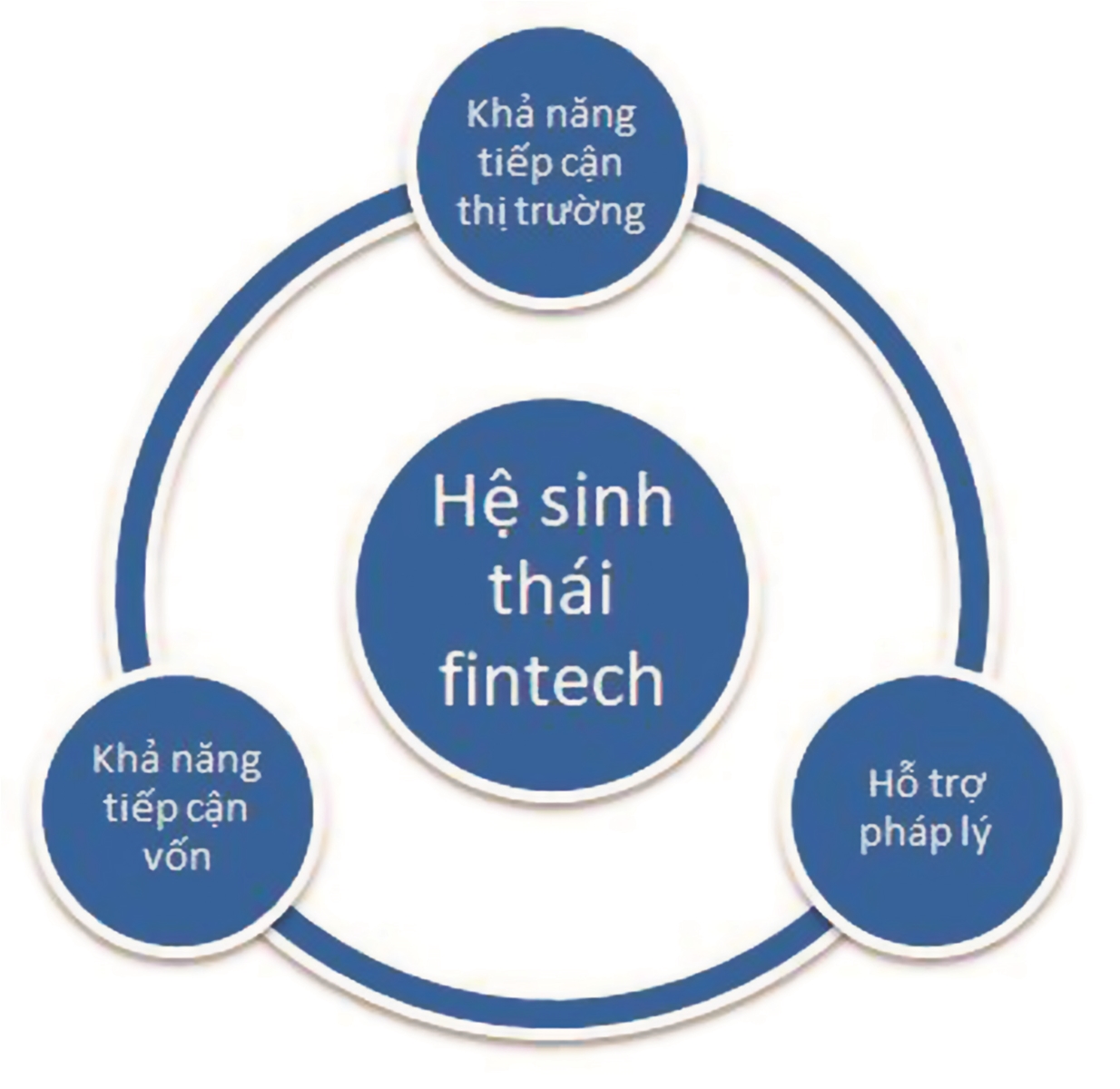

Ba thành tố quan trọng nhất của một hệ sinh thái fintech bao gồm: Môi trường kinh doanh; Khả năng tiếp cận thị trường; Chính phủ hỗ trợ pháp lý và khả năng tiếp cận vốn. (Hình 2)

Hình 2: Ba thành tố quan trọng nhất của hệ sinh thái Fintech

Hình 2: Ba thành tố quan trọng nhất của hệ sinh thái Fintech

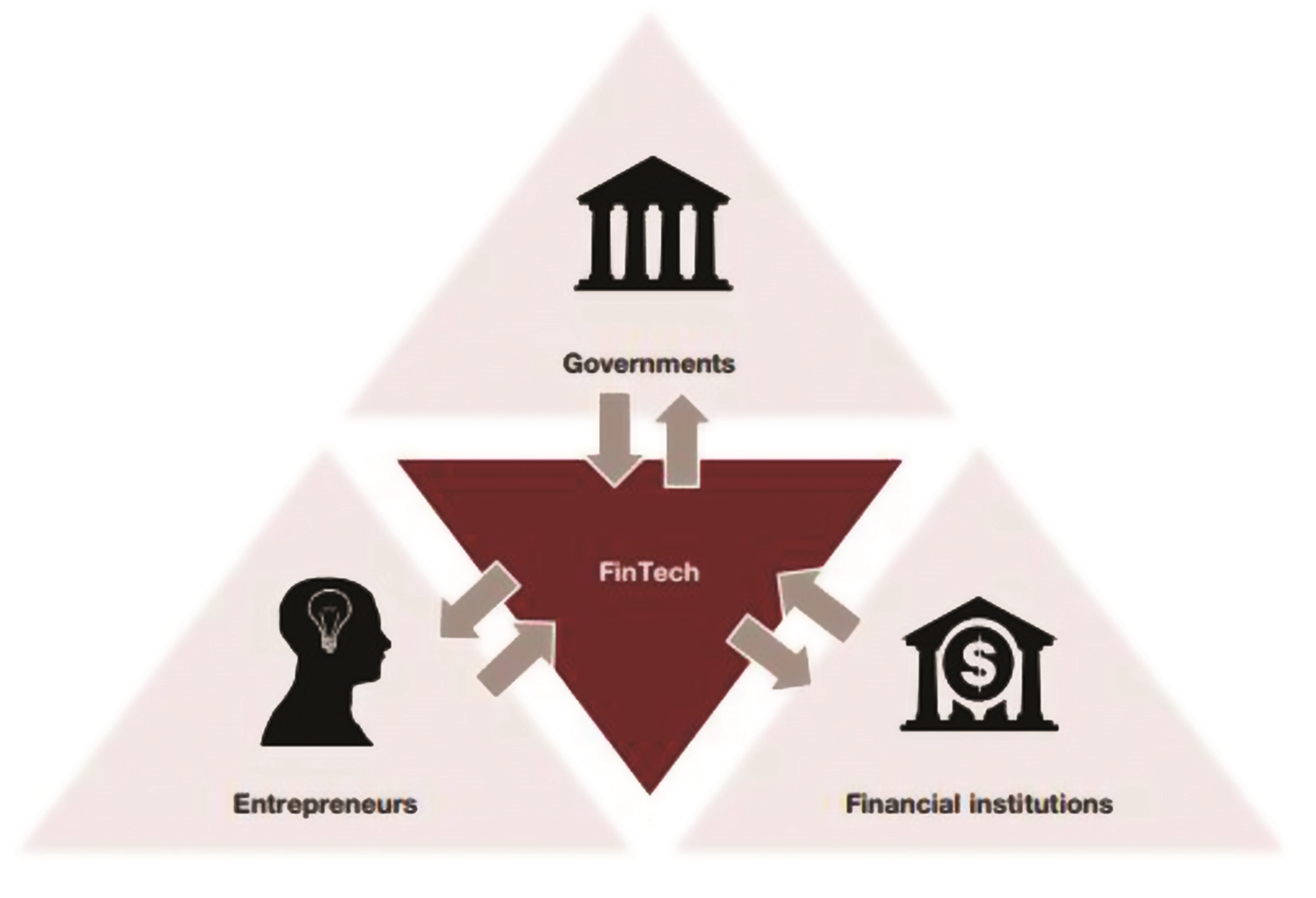

Để phát triển và nuôi dưỡng hệ sinh thái fintech, cần duy trì sự phối hợp chặt chẽ giữa ba đối tượng chính là Chính phủ, các tổ chức tín dụng và doanh nghiệp fintech. Ba đối tượng trên cần hiểu rõ vai trò và quyền lợi của mình để hệ sinh thái có thể hoạt động hiệu quả. (Hình 3)

Hình 3: Ba đối tượng chủ thể của hệ sinh thái

Hình 3: Ba đối tượng chủ thể của hệ sinh thái

- Chính phủ/ cơ quan quản lý nhà nước về fintech cần xây dựng và ban hành các chính sách và môi trường kinh doanh thuận lợi; thúc đẩy sự phát triển của hệ sinh thái fintech và khuyến khích sự phát triển của doanh nghiệp thông qua các hoạt động đầu tư công và các môi trường thí điểm. Tuy nhiên, vai trò quan trọng nhất của cơ quan quản lý vẫn là bảo vệ người tiêu dùng và ổn định xã hội, do đó các chính sách ban hành cần cân bằng giữa việc bảo vệ khách hàng và khuyến khích sáng tạo đổi mới.

- Các tổ chức tín dụng bao gồm các ngân hàng, định chế tài chính, các quỹ đầu tư có thể đóng góp các bài toán, nguồn vốn và thị trường cho hệ sinh thái. Nhiều tổ chức tín dụng có thể phát triển các sản phẩm hợp tác với doanh nghiệp fintech nhằm tận dụng được điểm mạnh của cả hai bên. Theo đó, thời gian để một sản phẩm, dịch vụ fintech mới tiếp cận với thị trường và khách hàng được giảm bớt.

- Các doanh nghiệp fintech đóng góp các giải pháp công nghệ mới, đột phá với hệ sinh thái. Lợi ích nhận được là nguồn vốn đầu tư, lợi nhuận kinh doanh và thị trường để phát triển sản phẩm.

Các thành tố quan trọng nhất của hệ sinh thái fintech bao gồm:

(1) Môi trường kinh doanh/ khả năng tiếp cận vốn của doanh nghiệp:

Hệ sinh thái fintech quốc gia cần tạo ra một lợi thế về chi phí cho doanh nghiệp fintech. Thể hiện thông qua các ưu đãi về thuế, về nhân lực, công nghệ, thiết bị và cơ sở vật chất phải đáp ứng được nhu cầu và khả năng chi trả của doanh nghiệp. Tại Việt Nam, hiện nay, với mô hình Co-working space kết hợp với các quỹ đầu tư, vườn ươm đã đáp ứng được một phần thành tố này. Tuy nhiên, nguồn lực về nhân sự công nghệ cao vẫn cần được trau dồi và bổ sung thêm như các ngành về Trí tuệ nhân tọa, Khoa học dữ liệu, Blockchain hay IoT,…

Một yếu tố quan trọng nữa là khả năng tích hợp và hiệp đồng của các doanh nghiệp fintech. Các thiết bị kết nối Hub; công nghệ co-working space tập hợp các doanh nghiệp hoạt động trong cùng một lĩnh vực lại với nhau sẽ khiến cho hệ sinh thái dễ phát triển hơn. Các hiệp hội này xúc tiến sự phát triển, chia sẻ và trao đổi công nghệ, nhân sự và kiến thức (như các kiến thức chuyên ngành tài chính - ngân hàng, kinh doanh,… mà các chủ doanh nghiệp công nghệ còn thiếu).

Ngoài ra, chất lượng của hạ tầng rất quan trọng. Hạ tầng bao gồm hạ tầng vật lý và công nghệ. Hạ tầng vật lý là các hạ tầng xã hội như đường xá, ga tàu, cảng,… hạ tầng công nghệ bao gồm các hạ tầng tổng thể như mạng viễn thông, internet đến các hạ tầng mức chi tiết hơn như hạ tầng hệ thống thanh toán… Chất lượng của tất cả các hạ tầng trên sẽ đóng góp lớn đến lợi thế chi phí cho doanh nghiệp fintech, từ đó tăng cường khả năng phát triển của hệ sinh thái.

(2) Chính phủ/ hỗ trợ pháp lý:

Cơ quan quản lý luôn luôn có sức ảnh hưởng lớn đến tất cả mọi mặt của hệ sinh thái thông qua các chính sách quản lý và điều phối của mình. Tại thị trường fintech nói riêng và thị trường tài chính nói chung còn mới mẻ như ở Việt Nam, sự can thiệp sâu rộng của cơ quan quản lý là rất cần thiết để ngăn ngừa các rủi ro gây bất ổn xã hội.

Vai trò của Chính phủ đối với hệ sinh thái fintech bao gồm: Người ra chính sách; Nhà kiểm soát và điều phối; Nhà phát triển (các nghiệp vụ, tiêu chuẩn, hạ tầng,…); Nhà cung cấp dịch vụ (các dịch vụ thiết yếu).

(3) Khả năng tiếp cận vốn:

Các cơ quan quản lý có thể đầu tư xây dựng các Fintech hub thông qua các quỹ đầu tư khởi nghiệp, khoản vay không hoàn lại hay ưu đãi lãi suất. Các khoản đầu tư này thường được thực hiện thông qua các tổ chức tín dụng.

Các quỹ đầu tư, vườn ươm khởi nghiệp là các nhà đầu tư truyền thống của thị trường fintech. Nguồn vốn đầu tư từ các đối tượng này sẽ tăng lên khi môi trường pháp lý và kinh doanh có cải thiện.

Các dịch vụ kêu gọi vốn cộng đồng (Crowndfunding) hay cho vay ngang hàng cũng là một kênh kêu gọi vốn hấp dẫn cho doanh nghiệp fintech. Tuy nhiên, hiện nay, ở Việt Nam, vẫn vướng vấn đề pháp lý đối với loại hình này.

III. Kết luận

Tiềm năng phát triển của hệ sinh thái fintech ở Việt Nam là rất lớn. Để xóa bỏ các rào cản và khó khăn hiện nay cần sự chung tay đóng góp của nhiều bên liên quan như Chính phủ, doanh nghiệp, ngân hàng và khách hàng. Đối với thị trường như Việt Nam hiện nay, sự can thiệp sâu rộng của Chính phủ (với cơ quan quản lý là NHNN) là rất cần thiết để điều phối thị trường. Lợi thế của Việt Nam là 3 thành tố quan trọng để xây dựng hệ sinh thái đã thành hình, tuy nhiên, vẫn cần nhiều công sức hơn để có thể hoàn thiện.

Ths. Nguyễn Trung Anh

Nguồn: TCNH chuyên đề Tin học Ngân hàng số 5/2019