1. Các nguồn dữ liệu thống kê trong điều hành CSTT của NHNN

1.1. Vai trò của dữ liệu thống kê đối với điều hành CSTT

Thực tiễn cho chúng ta thấy rằng, trong điều hành kinh tế vĩ mô nói chung và đặc biệt là trong lĩnh vực hoạch định và thực thi CSTT của NHNN, các thông tin, số liệu, dữ liệu thống kê đóng vai trò vô cùng quan trọng, làm căn cứ để phân tích, đánh giá tình hình, dự báo xu hướng trong thời gian tới, ra quyết định đến thực thi quyết định và trở thành yếu tố không thể thiếu đối với các nhà hoạch định chính sách. Các thông tin, dữ liệu, số liệu thống kê chi tiết, cập nhật sẽ hỗ trợ việc đưa ra quyết sách nhanh chóng, kịp thời, qua đó phát huy tối đa hiệu quả của CSTT. Các thông tin, dữ liệu, số liệu thống kê được sử dụng cho nhiều mục đích khác nhau, cụ thể:

Giúp theo dõi sát diễn biến tiền tệ và hoạt động ngân hàng, đáp ứng yêu cầu điều hành CSTT của NHNN: Đây là những nguồn thông tin hết sức quan trọng đối với các nhà hoạch định CSTT, là cơ sở để NHNN xây dựng và ban hành các văn bản quy phạm pháp luật về CSTT, tín dụng, lãi suất, tỉ giá… phù hợp với diễn biến thị trường, cũng như có các phân tích, đánh giá, dự báo về hoạt động kinh tế, ngân hàng và điều chỉnh chính sách thích hợp cho từng thời kì.

Yếu tố đầu vào cho việc xây dựng các mô hình phân tích và dự báo kinh tế, tiền tệ: Bên cạnh việc xem xét các số liệu lịch sử, các nhà hoạch định chính sách còn cần phải phân tích, dự báo được xu hướng vận động của thị trường và nền kinh tế. Đối với hoạch định CSTT, việc phân tích, dự báo xu hướng vận động của kinh tế vĩ mô, diễn biến của thị trường tiền tệ, sự tương tác giữa các khu vực trong nền kinh tế… là hết sức quan trọng, từ đó đảm bảo hoạch định được các kịch bản điều hành CSTT đúng hướng, hiệu quả. Hiện nay, NHNN đang rất chú trọng đến việc thu thập, xây dựng cơ sở dữ liệu về kinh tế vĩ mô, tiền tệ làm đầu vào để xây dựng các mô hình phân tích, dự báo phù hợp.

Căn cứ để xây dựng các chỉ tiêu kế hoạch, định hướng mục tiêu, nhiệm vụ và các giải pháp trong điều hành CSTT, hoạt động ngân hàng và các chính sách kinh tế vĩ mô khác: Các số liệu thống kê giúp NHNN nắm được tình hình hoạt động của hệ thống các tổ chức tín dụng (TCTD) và nền kinh tế; từ đó đề ra phương hướng, mục tiêu, nhiệm vụ và các giải pháp điều hành CSTT, cũng như đề xuất, kiến nghị với Chính phủ, Đảng, Quốc hội thực hiện các giải pháp, chính sách kinh tế vĩ mô khác một cách sát thực và đúng đắn, giúp cho hệ thống ngân hàng và nền kinh tế phát triển ổn định, bền vững.

Giúp nâng cao hiệu quả truyền thông về điều hành CSTT: Thông tin, truyền thông là một trong những nhiệm vụ quan trọng trong điều hành chính sách kinh tế vĩ mô nói chung và CSTT, hoạt động ngân hàng nói riêng. Việc sử dụng số liệu thống kê một cách phù hợp sẽ giúp cho người dân, doanh nghiệp và thị trường hiểu đúng về các giải pháp, kết quả thực hiện cũng như định hướng điều hành CSTT, hoạt động ngân hàng, từ đó giúp nâng cao hiệu quả điều hành CSTT của NHNN.

Trên cơ sở các quy định pháp lí chung về điều hành CSTT, NHNN liên tục hoàn thiện khuôn khổ pháp lí về thống kê, là cơ sở bảo đảm thu thập thông tin đáp ứng đầy đủ, kịp thời công tác lập, tổng hợp các chỉ tiêu báo cáo thuộc trách nhiệm của NHNN trong hệ thống chỉ tiêu thống kê quốc gia và thông tin phục vụ công tác quản lí, điều hành của NHNN (như Thông tư số 31/2013/TT-NHNN ngày 13/12/2013 của Thống đốc NHNN quy định báo cáo thống kê áp dụng đối với các đơn vị thuộc NHNN và các TCTD, chi nhánh ngân hàng nước ngoài; Thông tư số 35/2015/TT-NHNN ngày 31/12/2015 của Thống đốc NHNN quy định chế độ báo cáo thống kê áp dụng đối với các TCTD, chi nhánh ngân hàng nước ngoài; Thông tư số 11/2018/TT-NHNN ngày 17/4/2018 của Thống đốc NHNN sửa đổi, bổ sung Thông tư số 35/2015/TT-NHNN; Thông tư số 26/2018/TT-NHNN của Thống đốc NHNN ngày 16/11/2018 quy định về điều tra thống kê tiền tệ, ngân hàng và ngoại hối ngoài Chương trình điều tra thống kê quốc gia thay thế Thông tư số 06/2021/TT-NHNN ngày 23/3/2011 quy định về điều tra thống kê tiền tệ, hoạt động ngân hàng và ngoại hối; Thông tư số 09/2019/TT-NHNN ngày 31/7/2019 của Thống đốc NHNN quy định về chế độ báo cáo định kì của NHNN, Thông tư số 15/2023/TT-NHNN ngày 05/12/2023 của Thống đốc NHNN quy định về hoạt động thông tin tín dụng của NHNN...). Trong đó, Thông tư số 35/2015/TT-NHNN được xây dựng theo hướng tập trung các yêu cầu báo cáo đối với các TCTD, chi nhánh ngân hàng nước ngoài làm cơ sở cho việc phân tích, dự báo, phục vụ NHNN, Chính phủ, các bộ, ngành liên quan trong công tác chỉ đạo, điều hành, giám sát an toàn hoạt động TCTD và xây dựng kế hoạch, chiến lược phát triển ngành Ngân hàng được tích hợp trong một chế độ báo cáo duy nhất; nhằm tạo điều kiện xây dựng kho dữ liệu tập trung, thống nhất, có khả năng tích hợp với các hệ thống thông tin khác của NHNN. Đồng thời, Thông tư số 35/2015/TT-NHNN cũng là cơ sở pháp lí quan trọng để NHNN triển khai Hợp đồng SG4 “Quản trị dữ liệu, kho dữ liệu và các ứng dụng liên quan cho NHNN” thuộc khuôn khổ Dự án Hệ thống thông tin quản lí và hiện đại hóa ngân hàng (FSMIMS), ứng dụng công nghệ tin học tiên tiến, hiện đại trong khai thác, tổng hợp báo cáo.

1.2. Các nguồn dữ liệu phục vụ điều hành CSTT

Hiện nay, NHNN tập trung sử dụng các loại dữ liệu trong điều hành CSTT như sau:

Dữ liệu quốc tế: Tăng trưởng GDP, lạm phát thế giới, khu vực và một số quốc gia; thị trường hàng hóa cơ bản thế giới (năng lượng, lương thực, nguyên vật liệu …); lãi suất quốc tế (lãi suất điều hành của các ngân hàng trung ương chủ chốt, lợi suất trái phiếu chính phủ ở một số quốc gia); tỉ giá một số đồng tiền trên thế giới (USD, EUR, CNY...); thương mại toàn cầu... Đây là các nguồn dữ liệu được thu thập từ các cơ sở dữ liệu chính thức của các tổ chức tài chính - tiền tệ quốc tế (Quỹ Tiền tệ quốc tế (IMF), Ngân hàng Thế giới (WB), Ngân hàng châu Á (ADB)…), cơ quan thống kê các quốc gia, các nguồn dữ liệu thị trường tài chính (Reuters, Bloomberg…) và các nguồn dữ liệu đáng tin cậy khác.

Dữ liệu trong nước:

- Dữ liệu từ cơ quan thống kê và tổ chức trong nước: Tăng trưởng GDP, lạm phát, xuất nhập khẩu, ngân sách nhà nước, các số liệu kinh tế vĩ mô khác (như Chỉ số sản xuất công nghiệp (IIP), Chỉ số quản lí thu mua (PMI), tổng mức bán lẻ hàng hóa và dịch vụ, tổng vốn đầu tư toàn xã hội...), thông tin thị trường chứng khoán, thị trường hàng hóa, thị trường lao động…

- Dữ liệu khai thác từ hệ thống báo cáo thống kê và số liệu tổng hợp của NHNN: Lãi suất, tiền tệ - tín dụng, tỉ giá, thanh khoản hệ thống các TCTD...

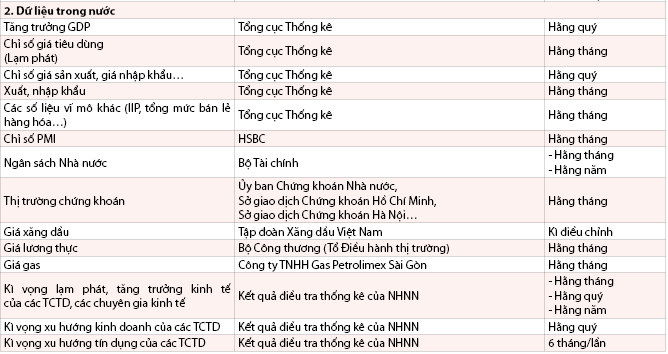

- Dữ liệu khảo sát: Thông tin kết quả các cuộc điều tra thống kê về kì vọng lạm phát, dự báo tăng trưởng GDP trong nước, kì vọng xu hướng kinh doanh, xu hướng tín dụng được NHNN thực hiện định kì (tháng, quý) đối với các TCTD và các chuyên gia kinh tế. (Bảng 1)

Bảng 1: Mô tả về các nguồn thông tin, dữ liệu phục vụ

công tác điều hành CSTT của NHNN

.PNG)

Nguồn: Vụ CSTT, NHNN

2. Đánh giá về nguồn dữ liệu sử dụng trong điều hành CSTT

2.1. Kết quả đạt được

Trong những năm qua, công tác thống kê hoạt động ngân hàng luôn nhận được sự quan tâm chỉ đạo của Ban Lãnh đạo NHNN và đã đạt được nhiều tiến bộ, thành tựu đáng ghi nhận. Đặc biệt, các thông tin, số liệu thống kê ngày càng đóng vai trò quan trọng trong quá trình hoạch định, điều hành CSTT của NHNN. Nhìn chung, hệ thống cơ sở dữ liệu, thông tin, số liệu thống kê của NHNN đã đáp ứng tương đối đầy đủ các yêu cầu về số liệu phục vụ công tác điều hành CSTT.

Bên cạnh đó, với việc hiện đại hóa cơ sở vật chất, công nghệ và cải tiến không ngừng hệ thống thông tin, chế độ báo cáo thống kê tập trung (theo dự án FSMIMS) của NHNN trong những năm qua đã giúp quá trình tiếp cận, khai thác thông tin, số liệu dễ dàng hơn, nhanh hơn, giảm tải thời gian, công sức của cán bộ. Qua đó, đã kịp thời cung cấp những thông tin, nhận định phù hợp với diễn biến thị trường cũng như định hướng của NHNN đề ra; góp phần nâng cao hiệu quả công tác hoạch định và điều hành CSTT nói riêng và chính sách kinh tế vĩ mô nói chung. Cụ thể là:

Đối với các báo cáo tiền tệ và hoạt động của thị trường liên ngân hàng:

- Về các chỉ tiêu tiền tệ, trước đây thường có độ trễ 01 tuần, tuy nhiên đến nay, nhờ sự cải tiến của công tác thông tin số liệu thống kê, độ trễ đã được rút xuống 04 ngày và đến nay còn khoảng 02 ngày, đảm bảo cập nhật thông tin số liệu đầy đủ, kịp thời để theo dõi sát và đánh giá diễn biến thị trường, nhằm đề xuất kịp thời, hiệu quả các giải pháp điều hành.

- Về thống kê số dư tiền gửi của các TCTD: Nếu như trước đây số liệu này thường có độ trễ từ 02 đến 03 ngày thì đến nay, các NHNN chi nhánh tỉnh, thành phố đã thực hiện báo cáo đầy đủ và đúng hạn, về cơ bản đảm bảo đến ngày hôm sau có đầy đủ số liệu của hệ thống các TCTD, đáp ứng kịp thời nhu cầu thông tin số liệu để tính toán vốn khả dụng của hệ thống các TCTD, tạo cơ sở để NHNN điều hành nghiệp vụ thị trường mở hiệu quả.

- Về số liệu doanh số, lãi suất thị trường liên ngân hàng: Trước đây, NHNN theo dõi số liệu về thị trường liên ngân hàng qua hệ thống báo cáo thống kê 477, 1747 và qua tổng hợp báo cáo nhanh của các TCTD, tuy nhiên, các nguồn số liệu nêu trên còn chưa kịp thời, chưa đầy đủ. Từ khi NHNN triển khai hệ thống báo cáo thống kê theo Thông tư số 21/2010/TT-NHNN ngày 08/10/2010 của Thống đốc NHNN quy định báo cáo thống kê áp dụng đối với các đơn vị thuộc NHNN và các TCTD, chi nhánh ngân hàng nước ngoài, Thông tư số 31/2013/TT-NHNN và nay là Thông tư số 35/2015/TT-NHNN, số liệu về thị trường liên ngân hàng đã được báo cáo về NHNN kịp thời, đầy đủ, rút ngắn độ trễ của thông tin, số liệu xuống còn 02 ngày để đăng tải lên website NHNN cho các thành viên thị trường cũng như giúp NHNN nắm bắt được thông tin về cung, cầu vốn trên thị trường liên ngân hàng.

Đối với các báo cáo liên quan đến hoạt động tín dụng:

- Chỉ tiêu dư nợ tín dụng theo phương thức bảo đảm đã được chuyển từ báo cáo theo tháng (tại Thông tư số 21/2010/TT-NHNN) sang theo quý (Thông tư số 31/2013/TT-NHNN và Thông tư số 35/2015/TT-NHNN) để phù hợp với mục tiêu kiểm soát của NHNN và giảm gánh nặng cho TCTD trong việc báo cáo.

- Đối với một số mẫu biểu báo cáo (báo cáo cho vay đối với lĩnh vực đầu tư, kinh doanh bất động sản và báo cáo cho vay phục vụ nhu cầu đời sống), trước đây, các TCTD phải báo cáo bằng văn bản nên việc cập nhật số liệu thường chậm so với kì báo cáo; tuy nhiên, từ khi triển khai chế độ báo cáo tập trung theo các Thông tư số 21/2010/TT-NHNN, Thông tư số 31/2013/TT-NHNN và Thông tư số 35/2015/TT-NHNN, số liệu cho vay đối với lĩnh vực đầu tư, kinh doanh bất động sản và cho vay phục vụ nhu cầu đời sống được cập nhật kịp thời, đáp ứng được mục tiêu kiểm soát chặt chẽ của NHNN, tránh tăng trưởng nóng đối với các lĩnh vực này. Bên cạnh đó, việc chỉnh sửa, bổ sung mẫu biểu báo cáo mới (mẫu biểu báo cáo tình hình mua trái phiếu doanh nghiệp tại cuối tháng báo cáo và tình hình mua trái phiếu doanh nghiệp phát sinh trong tháng báo cáo) kịp thời đã đáp ứng được mục tiêu kiểm soát hoạt động tín dụng của từng TCTD đối với việc mua trái phiếu doanh nghiệp.

Đối với các báo cáo liên quan đến lãi suất:

Thông tin số liệu về lãi suất khai thác qua Biểu 047-CSTT (lãi suất đối với nền kinh tế) và Biểu 046-CSTT (báo cáo lãi suất huy động và cho vay bình quân) theo định kì tháng đã góp phần quan trọng giúp NHNN nắm bắt được tình hình diễn biến lãi suất thị trường, từ đó đề ra các giải pháp chính sách chính xác, hiệu quả.

Đối với các báo cáo liên quan đến hoạt động ngoại hối:

NHNN theo dõi doanh số mua/bán ngoại tệ và trạng thái ngoại tệ của cả hệ thống các TCTD (Biểu RP_077-083-CSTT-S.3) trên Thông tư số 35/2015/TT-NHNN nhằm nắm bắt tình hình mua, bán ngoại tệ giữa TCTD và khách hàng, qua đó đánh giá cung cầu ngoại tệ và xu hướng nắm giữ ngoại tệ của toàn hệ thống. Nhìn chung, thông tin số liệu thống kê đã giúp NHNN thu thập tương đối đầy đủ các thông tin về hoạt động ngoại hối của cả hệ thống TCTD, phục vụ hiệu quả công tác điều hành tỉ giá và thị trường ngoại tệ.

2.2. Một số vấn đề còn tồn tại

Quá trình khai thác, thu thập, tổng hợp số liệu thống kê phục vụ công tác điều hành CSTT vẫn gặp phải một số khó khăn, hạn

chế như:

Một số dữ liệu thu thập từ các tổ chức bên ngoài NHNN có độ dài chuỗi dữ liệu ngắn, tần suất công bố đôi khi không được liên tục, có độ trễ dài khiến dữ liệu, thông tin thiếu tính cập nhật, kịp thời (thông tin về luồng vốn ra, vào các thị trường mới nổi, thông tin kinh tế Trung Quốc…). Bên cạnh đó, một số dữ liệu đôi khi có sự thay đổi phạm vi thống kê hoặc điều chỉnh dữ liệu quá khứ gây khó khăn trong quá trình thu thập, tổng hợp thông tin, dữ liệu.

Các dữ liệu về dự báo kinh tế vĩ mô thế giới và các đối tác quan trọng (Mỹ, châu Âu, Nhật Bản, Trung Quốc…) là những đầu vào rất quan trọng trong việc dự báo tình hình kinh tế thế giới nói chung và đánh giá tác động tới kinh tế trong nước. Tuy nhiên, hiện nay, chưa có một cơ chế khai thác hiệu quả các dữ liệu dự báo này. Một số vấn đề cụ thể gồm:

- Số liệu kinh tế thế giới nói chung từ các tổ chức tài chính thế giới như IMF, WB, ADB… Các số liệu này chỉ được công bố 02 lần/năm với độ trễ lớn khiến giá trị sử dụng không thật sự cao. Ví dụ như báo cáo Triển vọng kinh tế toàn cầu của IMF công bố vào tháng 4 và tháng 10 hằng năm nhưng dữ liệu đầu vào được tổng hợp cách đó khá xa khiến các dự báo chỉ có tính chất tham khảo, nhất là trong bối cảnh tình hình kinh tế thế giới biến động nhanh chóng như thời gian gần đây.

- Số liệu dự báo kinh tế các quốc gia: Những dữ liệu này được khai thác từ các ngân hàng trung ương, các tổ chức quốc tế, các tổ chức dự báo độc lập… Tuy nhiên, kết quả dự báo của các bên đôi khi có chênh lệch rất lớn. Bên cạnh đó, phương pháp dự báo và phạm vi thống kê của các dự báo cũng khác nhau khiến việc tổng hợp, so sánh và lựa chọn là rất khó khăn.

- Số liệu dự báo tỉ giá chéo giữa các đồng tiền thường có sự biến động liên tục và chênh lệch lớn giữa các nguồn. Ngoài ra, một số tổ chức đưa ra dự báo dựa trên tính toán bình quân sự đóng góp của các thành viên khiến chất lượng dự báo không cao.

Trong quá trình thu thập dữ liệu từ các TCTD, còn tình trạng các TCTD thay đổi nhân sự thực hiện việc báo cáo dữ liệu, thay đổi hệ thống công nghệ thông tin và hệ thống ngân hàng lõi (Core Banking) dẫn tới có hiện tượng gửi sai, gửi muộn dữ liệu so với quy định của NHNN. Điều này dẫn tới việc dữ liệu toàn hệ thống phản ánh không đầy đủ, không chính xác, phải điều chỉnh nhiều lần và có thể không được sử dụng kịp thời trong công tác hoạch định và điều hành CSTT. Bên cạnh đó, vẫn còn hiện tượng hệ thống công nghệ thông tin của NHNN gặp lỗi khiến quá trình báo cáo dữ liệu của các TCTD gặp khó khăn.

3. Một số giải pháp nâng cao hiệu quả sử dụng dữ liệu trong điều hành CSTT

Để nâng cao hiệu quả sử dụng những nguồn số liệu phục vụ công tác điều hành CSTT của NHNN, một số giải pháp cần được xem xét như sau:

Thứ nhất, việc thu thập các dữ liệu thế giới cần được thực hiện theo một lịch trình được xây dựng phù hợp với lịch công bố số liệu ở từng quốc gia, trong đó phân biệt rõ ràng số liệu sử dụng là số liệu ước tính hay số hoàn chỉnh và tiến hành cập nhật, chỉnh sửa khi cần đối với các số liệu ước tính đã sử dụng.

Thứ hai, xem xét tiếp cận thêm những nguồn dữ liệu uy tín về phân tích, đánh giá kinh tế vĩ mô, thị trường tài chính và các động thái điều hành CSTT của các quốc gia trên thế giới như Bloomberg Terminal, The Economist hay Centralbanking.com. Dù các nguồn dữ liệu này phải trả phí sử dụng nhưng đổi lại chất lượng dữ liệu (cả định tính và định lượng) là rất cao, đảm bảo cho việc sử dụng sẽ có đóng góp tích cực tới công tác điều hành CSTT trong nước.

Thứ ba, cần xây dựng mạng lưới và tận dụng mối quan hệ với các đơn vị dự báo của các TCTD và các cơ quan khác để có thể bồi đắp thêm những dữ liệu quốc tế cần thiết vào cơ sở dữ liệu (ví dụ như số liệu kinh tế vĩ mô Trung Quốc, số liệu về luồng vốn đầu tư nước ngoài ra, vào các quốc gia, số liệu xuất, nhập khẩu một số mặt hàng...) trong quá trình điều hành CSTT. Đặc biệt, có thể xây dựng mạng lưới kết nối với các trung tâm nghiên cứu, phân tích kinh tế của các ngân hàng thương mại cổ phần Nhà nước để hình thành cơ chế chia sẻ thông tin.

Thứ tư, NHNN cần có giải pháp nâng cao chất lượng công tác báo cáo số liệu từ các TCTD như tổ chức tập huấn về công tác thống kê, báo cáo dữ liệu cho các cán bộ đầu mối thực hiện nghiệp vụ tại các TCTD; thường xuyên trao đổi các khó khăn trong quy trình để kịp thời tháo gỡ, điều chỉnh; liên tục rà soát các nhu cầu về số liệu của các đơn vị chức năng để hoàn thiện cơ sở dữ liệu phục vụ điều hành CSTT nhưng không làm tăng gánh nặng báo cáo trùng lắp của các TCTD.

Thứ năm, NHNN cần tăng cường phạm vi các dữ liệu được thu thập một cách tự động từ các TCTD để hạn chế sự tương tác, can thiệp của con người trong các khâu thu thập và truyền dữ liệu, hạn chế sai sót. NHNN và các TCTD cần tiếp tục đầu tư hệ thống hạ tầng công nghệ thông tin nhằm nâng cao chất lượng quản lí, khai thác và thu thập dữ liệu cũng như hệ thống truyền dữ liệu nhanh chóng, chính xác, đảm bảo an toàn, bảo mật.

Thứ sáu, NHNN cần nghiên cứu các kinh nghiệm và thực tế triển khai của các ngân hàng trung ương trên thế giới trong việc tìm kiếm và lưu trữ các nguồn dữ liệu mới, đặc biệt là các dữ liệu vi mô, thông qua ứng dụng các sản phẩm khoa học công nghệ như trí tuệ nhân tạo và lưu trữ đám mây.

4. Kết luận

Trong những năm gần đây, việc điều hành CSTT tại Việt Nam liên tục đứng trước rất nhiều thách thức khi bối cảnh kinh tế thế giới và trong nước liên tục xoay chiều, tác động nhanh, mạnh, trực tiếp tới việc thực hiện các mục tiêu kinh tế vĩ mô trong nước. Nâng cao hiệu quả sử dụng các nguồn dữ liệu phục vụ việc điều hành CSTT là một trong những nhiệm vụ quan trọng bên cạnh việc cải tiến khuôn khổ điều hành theo hướng hiện đại hơn và tăng dần tính độc lập trong hoạt động của ngân hàng trung ương. Điều này góp phần đảm bảo các quyết sách của NHNN trong lĩnh vực tiền tệ đúng và trúng mục tiêu, bám sát diễn biến của thị trường, bắt kịp xu hướng điều hành CSTT của thế giới.

Tài liệu tham khảo:

1. Bernanke, B. S., & Boivin, J. (2003). Monetary policy in a data-rich environment. Journal of monetary economics, 50(3), pages 525-546.

2. Bindseil, U., Corsi, M., Nicoloso, P., Rodríguez, F. and Segura, I. (2016). Micro data for monetary policy implementation - recent experience in the ECB. Paper prepared for the 8th ECB Statistics Conference: “Central Bank Statistics: moving beyond the aggregates”.

3. Borgioli, S. (2021). Making the most of Big Data and advanced analytics in macro-prudential analysis.

4. Irving Fisher Committee on Central Bank Statistics (IFC) (2021). Use of big data sources and applications at central banks. IFC Report No 13, Bank for International Settlements.

5. Lê Văn Luyện và cộng sự, (2023). Đề tài khoa học cấp ngành “Nghiên cứu nguồn dữ liệu mới phục vụ điều hành chính sách tiền tệ”, NHNN.

6. Phạm Mạnh Hùng (2023). Tổng quan về ứng dụng dữ liệu lớn trong dự báo kinh tế, Tạp chí Khoa học và Đào tạo Ngân hàng, số 252.

7. Tô Huy Vũ (2016). Dữ liệu thống kê tiền tệ chi tiết trong hoạch định chính sách tiền tệ của Ngân hàng Trung ương, Tạp chí Ngân hàng số 20.

8. Wibisono, O., Ari, H.D., Widjanarti, A., Zulen, A.A. & Tissot, B. (2019). The use of big data analytics and artificial intelligence in central banking. IFC Bulletins, Bank for International Settlements.

ThS. Đào Minh Thắng (Vụ Chính sách tiền tệ, NHNN)