1. Đặt vấn đề

Thời gian qua, người dân, doanh nghiệp, ngân hàng đều phải nhanh chóng tiếp cận với quá trình chuyển đổi số của cuộc Cách mạng công nghiệp lần thứ tư, đặc biệt là trong thời gian chịu ảnh hưởng của đại dịch Covid-19. Sự chuyển dịch mạnh mẽ sang các kênh số hóa tạo ra các cơ hội và thách thức khác nhau, đòi hỏi ngành Ngân hàng phải thích nghi và nhanh chóng xây dựng kế hoạch chuyển đổi số. Một trong những mục tiêu của hệ thống ngân hàng Việt Nam là chuyển đổi số và đổi mới toàn diện hoạt động kinh doanh, quản lí theo hướng ứng dụng hiệu quả các công nghệ số. Qua đó, các NHTM có thể hướng đến phát triển mô hình ngân hàng số nhằm thực hiện mục tiêu tài chính toàn diện và tối ưu hóa hoạt động nghiệp vụ tài chính.

Để đưa ra nền tảng và tạo thuận lợi cho quá trình chuyển đổi số tại các NHTM thì việc tìm hiểu các kinh nghiệm về chuyển đổi số của một số tổ chức trên thế giới là cần thiết, từ đó có thể đưa ra một số khuyến nghị cho các NHTM ở Việt Nam. Bài viết tập trung nghiên cứu các mô hình lí thuyết về ngân hàng số trên thế giới, đặc biệt là các giai đoạn chuyển đổi số để rút ra các kinh nghiệm hữu ích về chính sách chuyển đổi số cho NHTM Việt Nam.

2. Chuyển đổi số trong NHTM

Chuyển đổi số trong hoạt động của NHTM đã được nghiên cứu trong một số công trình liên quan đến ngân hàng số của các tác giả nước ngoài.

Bài viết “Study on Digital Transformation Mode of Commercial Banks” của hai tác giả Xiangxiang Zhou và Lifeng Tu đã giới thiệu bối cảnh chuyển đổi số của các NHTM, khám phá các lộ trình khác nhau của chuyển đổi số thông qua các nghiên cứu điển hình và tóm tắt đặc điểm chuyển đổi số của các ngân hàng khác nhau dựa trên dữ liệu báo cáo thường niên và giới thiệu hoạt động kinh doanh của ngân hàng từ năm 2010 - 2019. Qua nghiên cứu này nhận thấy, quá trình chuyển đổi số cần dựa trên việc xây dựng ứng dụng công nghệ và lấy khách hàng làm trung tâm. Hơn nữa, nền tảng số không chỉ thực hiện quản lí chéo các kênh giao tiếp mà còn tích hợp các nguồn lực bên trong - bên ngoài. Do đó, quá trình chuyển đổi số ở NHTM giúp phát triển hơn nữa các hệ sinh thái về quản lí tài chính và tạo nền tảng cho việc xây dựng công nghệ cũng như tối ưu hóa việc phân bổ nguồn tài chính để phát triển chuyển đổi số.

Bài viết “Digital transformation of commercial banks in China: Measurement, progress and impact” của hai tác giả Xuanli Xi và Shihui Wang nhận định, chuyển đổi số là nhiệm vụ chiến lược cấp bách đối với các NHTM truyền thống. Đồng thời, chuyển đổi số có thể nâng cao khả năng cạnh tranh của các NHTM. Bài viết này đã xây dựng hệ thống chỉ số để đo lường quá trình chuyển đổi số của các ngân hàng từ ba khía cạnh: Chuyển đổi chiến lược, chuyển đổi kinh doanh và chuyển đổi quản lí. Sử dụng dữ liệu từ các NHTM Trung Quốc cho thấy, chuyển đổi số có thể cải thiện hiệu quả hoạt động của ngân hàng, giảm tác động tiêu cực của những người tham gia công nghệ mới và thúc đẩy việc loại bỏ các kênh ngoại tuyến.

Bài viết “The Digitalization Transformation of Commercial Banks and Its Impact on Sustainable Efficiency Improvements through Investment in Science and Technology” của các tác giả Lihua Zuo, Jack Strauss và Lijuan Zuo đã nghiên cứu quá trình chuyển đổi số của ngành Ngân hàng Trung Quốc bằng phương pháp chỉ số DEAMalmquist, được bổ sung bởi hàm khoảng cách và thời gian để so sánh những thay đổi của năng suất. Các tác giả cũng tiến hành một nghiên cứu thực nghiệm về chuyển đổi số của các NHTM dựa trên những cải tiến về hiệu quả và cho thấy các ngân hàng có hiệu quả vượt trội trong đầu tư khoa học, công nghệ và đánh giá mức độ, kinh nghiệm chuyển đổi số. Kết quả là quá trình đầu tư số hóa đã góp phần nâng cao hiệu quả sản xuất, kinh doanh đáng kể cho các NHTM.

Những nghiên cứu trên cho thấy, chuyển đổi số là quá trình thay đổi toàn diện của các NHTM về cách thức hoạt động và phương thức kinh doanh dựa trên công nghệ số. Như vậy, quan điểm về chuyển đổi số trong hoạt động của các NHTM đã được hình thành một cách tương đối trên thế giới. Do đó, Việt Nam cần có những nghiên cứu và tìm hiểu cụ thể về cách tiếp cận chuyển đổi số của một số tổ chức quốc tế và áp dụng một cách phù hợp cho hệ thống ngân hàng ở Việt Nam.

3. Các giai đoạn chuyển đổi số trong NHTM

Trong giai đoạn hiện nay, các NHTM phải xác định mục tiêu và xây dựng chiến lược dài hạn về chuyển đổi số vì đây là một quá trình phức tạp. Có ba giai đoạn quan trọng trong quá trình chuyển đổi số của NHTM bao gồm: Số hóa giao diện, số hóa theo module và số hóa về bản chất.

Đối với giai đoạn số hóa giao diện, mức độ chuyển đổi số ở giai đoạn này là cơ bản, chỉ tập trung vào nguồn lực hệ thống để tương tác trực tiếp với khách hàng. Giai đoạn này chưa chú trọng đến việc nâng cao các cơ sở hạ tầng về xử lí thông tin. Hình thức ngân hàng trực tuyến là điển hình cho trường hợp này, vì đây chỉ là sự số hóa đối với giao diện hiển thị mà không có bất kì sự thay đổi nào về hệ thống. Giai đoạn này phù hợp với những ngân hàng đang hạn chế về năng lực tài chính vì chỉ chịu rủi ro thấp trong quá trình chuyển đổi số. Ưu điểm của số hóa giao diện là tiết kiệm thời gian lẫn chi phí cho các ngân hàng. Ngược lại, nhược điểm là chất lượng chuyển đổi số chưa được nâng cao, đặc biệt là các hệ thống lõi về xử lí thông tin chưa có sự thay đổi đáng kể. Điều này dẫn đến sự hạn chế trong năng lực cạnh tranh của ngân hàng khi mà các công nghệ tài chính liên tục được tung ra và nếu ngân hàng chỉ dừng lại ở việc số hóa giao diện thì sẽ không bắt kịp với sự thay đổi của thị trường vì kênh giao dịch tài chính của các sản phẩm mới đã làm tăng đáng kể lượng dữ liệu cần xử lí mà hệ thống cũ không thể đáp ứng được. Như vậy, ở giai đoạn ban đầu, ngân hàng có thể tận dụng tốt việc số hóa giao diện mà theo thống kê thì phương thức chuyển đổi số đơn giản này có thể giảm chi phí xây dựng thấp đến mức 80%, giảm chi phí duy trì đến 30 - 50% và chi phí nhân sự đến 10 - 15% (Lipton và cộng sự, 2016).

Đối với giai đoạn số hóa theo module, các NHTM sẽ tiến thêm một bước quan trọng là thực hiện quá trình thay thế dần các cơ sở hạ tầng cũ để tiếp cận nhiều hơn với công nghệ số trong các phòng, ban nhằm tạo ra các sản phẩm số. Một trong những ví dụ điển hình của giai đoạn này là chương trình API trong tích hợp dữ liệu về chức năng và phân loại sản phẩm tài chính. Ngân hàng khi sử dụng chương trình tích hợp này sẽ tạo điều kiện cho các giao dịch viên tìm hiểu kĩ hơn về khách hàng ở một góc độ tổng quát. Hệ thống xử lí thông tin được tích hợp với chương trình sẽ nâng cấp các dòng sản phẩm và đưa ra các xử lí nhanh chóng, hiệu quả hơn. Số hóa module giúp khách hàng có thể truy cập mọi vấn đề tài chính trong một lần đăng nhập như việc truy cập để tìm thông tin về khoản vay, thẻ ngân hàng...

Đối với giai đoạn số hóa, về bản chất, mức độ chuyển đổi số của ngân hàng trong giai đoạn này là cao nhất vì đã trải qua hai giai đoạn là số hóa giao diện và số hóa theo module. Ở giai đoạn này, giao diện và hệ thống tích hợp trong xử lí thông tin đã được số hóa hoàn toàn, có thể đẩy nhanh bước cuối cùng trong việc tăng trưởng các dịch vụ tài chính kĩ thuật số. Số hóa về cơ bản giúp các NHTM có thể thích ứng nhanh chóng với nhu cầu thị trường và khôi phục các lỗ hổng thông qua sự đầu tư vào cơ sở hạ tầng ứng dụng công nghệ mới. Quá trình này đòi hỏi ngân hàng phải hợp tác với bên thứ ba - những công ty hiểu về công nghệ tài chính và có thể hỗ trợ trong việc số hóa một loạt các sản phẩm và dịch vụ. Khi sử dụng cấu trúc đám mây từ bên thứ ba, NHTM có thể nhanh chóng tái cấu trúc và chuyển đổi thành ngân hàng số. Theo mô hình ngân hàng số, các NHTM sẽ đem lại cho khách hàng những trải nghiệm khác biệt và liền mạch với những sản phẩm và ứng dụng được thiết kế dựa trên thị hiếu thay vì ngân hàng cố gắng bán những sản phẩm không phù hợp.

4. Kinh nghiệm chuyển đổi số của một số tổ chức quốc tế

Kinh nghiệm chuyển đổi số từ Tổ chức Laserfiche (Mỹ)

Từ góc nhìn của một tổ chức hàng đầu về công nghệ và phần mềm, Laserfiche đưa ra quan điểm về chuyển đổi số mà các NHTM có thể ứng dụng trong quá trình quản lí hệ thống và tự động hóa mô hình kinh doanh. Kinh nghiệm mà Laserfiche đề xuất liên quan đến quá trình loại bỏ các công đoạn thủ công và hướng tới mô hình tự động hóa của các tác vụ lặp đi, lặp lại nhằm đẩy nhanh các hoạt động kinh doanh. Laserfiche đi tiên phong trong việc đổi mới công nghệ điện toán đám mây (Cloud Computing) và trí tuệ nhân tạo (AI) để thúc đẩy và khuyến khích chuyển đổi số đối với các công ty ở nhiều quốc gia. Laserfiche đã đưa ra các bước cần thực hiện cho quá trình chuyển đổi số (Bảng 1) và phạm vi, kết quả của quy trình số hóa (Bảng 2).

Bảng 1. Các bước cần thực hiện cho quá trình chuyển đổi số

Nguồn: McKinsey, 2017

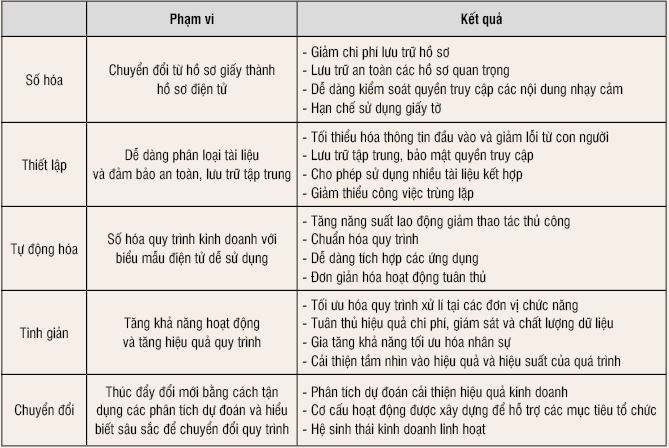

Bảng 2. Phạm vi và kết quả của quy trình số hóa

Nguồn: Laserfiche

Từ Bảng 1 có thể thấy, các bước cần thực hiện cho quá trình chuyển đổi số phải trải qua ba giai đoạn. Xác định giá trị là giai đoạn ban đầu, mang tính định hướng về mục tiêu và các chỉ tiêu an toàn cho quá trình đầu tư vào kĩ thuật số. Ở giai đoạn khởi động và tăng tốc, quá trình chuyển đổi số mới thực sự bắt đầu và được đẩy nhanh thông qua các dự án đã định hướng. Giai đoạn cuối là quá trình mở rộng nhằm áp dụng các sáng kiến về chuyển đổi số cũng như các mô hình mới để thay đổi cấu trúc kinh doanh số. Giai đoạn cuối cần thực hiện việc củng cố năng lực cho nguồn nhân lực và năng lực về tài chính để duy trì quá trình chuyển đổi số đã đạt được.

Bảng 2 cho thấy sự cụ thể hóa và mức độ kết quả đạt được khi thực hiện chuyển đổi số. Nếu ở Bảng 1 chỉ thể hiện ngắn gọn ba giai đoạn chuyển đổi số ở mức cơ bản thì Bảng 2 cung cấp năm giai đoạn chi tiết hơn bao gồm: Số hóa, thiết lập, tự động hóa, tinh giản và chuyển đổi. Điểm đáng lưu ý là ở giai đoạn cuối cùng, kết quả đạt được sẽ là việc hình thành một hệ sinh thái kinh doanh linh hoạt. Nếu các NHTM ứng dụng quy trình này để chuyển đổi số thì tính khả thi của việc hình thành một hệ sinh thái đa dạng các sản phẩm tài chính với mức độ xử lí thông tin nâng cao là đáng kể.

Kinh nghiệm chuyển đổi số từ Tập đoàn tư vấn Boston (Mỹ)

Bên cạnh kinh nghiệm của tổ chức Laserfiche, Tập đoàn tư vấn Boston cũng đưa ra một số bài học để chuyển đổi số trong hoạt động ngân hàng. Bốn yếu tố quan trọng mà Tập đoàn tư vấn Boston đưa ra để thúc đẩy chuyển đổi số bao gồm: (i) Thị hiếu tiêu dùng; (ii) Sức mạnh dữ liệu; (iii) Mô hình kinh doanh; (iv) Mục tiêu số hóa (BCG, 2018).

Đối với thị hiếu tiêu dùng, các ngân hàng phải số hóa toàn bộ nhu cầu của khách hàng để không ngừng nâng cao trải nghiệm. Chẳng hạn như, các NHTM có thể phân tích thị hiếu theo lịch sử giao dịch, nhật kí cuộc gọi và dữ liệu trực tuyến để đưa ra các sản phẩm và giải pháp tốt nhất cho khách hàng. Đối với yếu tố về sức mạnh dữ liệu, khi ngân hàng tập trung phân tích dữ liệu có thể giúp xác định các cơ hội kinh doanh và giảm thiểu những chi phí không cần thiết. Dữ liệu cũng có thể giúp xác định những khách hàng tiềm năng và thiết lập kết nối giữa khách hàng và ngân hàng.

Đối với mô hình kinh doanh, các NHTM có thể tích hợp các thiết bị kĩ thuật số vào chức năng tự phục vụ và sự tương tác với nhân viên ngân hàng nhằm tăng doanh thu và tăng sự hài lòng của khách hàng. Ba xu hướng số hóa mô hình kinh doanh bao gồm:

(i) Thiết lập quá trình chuyển đổi số trong các bộ phận kinh doanh; (ii) Mở rộng thêm các kênh số hóa độc lập; (iii) Tích hợp các công nghệ mới để hướng tới xây dựng ngân hàng số. Yếu tố cuối cùng là mục tiêu số hóa, thể hiện chủ yếu ở việc phổ biến văn hóa và tư duy chuyển đổi số trong nội bộ ngân hàng. Yếu tố này cần có sự cân bằng giữa tư duy mới và tư duy cũ, phụ thuộc phần lớn vào chiến lược của các nhà quản lí trong NHTM.

Tập đoàn Boston cho rằng, quy trình chuyển đổi số của các NHTM có thể được thúc đẩy nhanh khi có sự hợp tác với các công ty chuyên về Fintech. Đồng thời, để thực hiện thành công quá trình chuyển đổi số thì các ngân hàng phải tích hợp mục tiêu số hóa rõ ràng vào mô hình kinh doanh và cam kết thực hiện mạnh mẽ (BCG, 2018).

Kinh nghiệm chuyển đổi số từ Công ty Tư vấn quản lý AT.Kearney (Mỹ)

Mobile Banking là một nền tảng quan trọng và làm gia tăng lượng lớn khách hàng trong lĩnh vực ngân hàng số. Các yếu tố giúp thúc đẩy quá trình hướng tới ngân hàng số của một NHTM bao gồm: (i) Chuyển đổi số trong mô hình kinh doanh; (ii) Chuyển dịch văn hóa kinh doanh số cho các chi nhánh và các kênh tư vấn số; (iii) Linh hoạt về công nghệ; (iv) Phát triển nhanh các sản phẩm, dịch vụ tài chính số (AT.Kearney, 2013).

Các yếu tố trên cần tập trung vào mục tiêu quan trọng nhất là nâng cao trải nghiệm của khách hàng. Do đó, để có thể mở rộng các kênh giao tiếp số và hướng tới ngân hàng số, các NHTM phải quan tâm đến trải nghiệm khách hàng và đảm bảo sự đồng nhất đối với thông tin giữa các kênh. Đồng thời, các chi nhánh, trong giai đoạn hiện nay, đóng vai trò quan trọng bởi vì họ là kênh tư vấn chủ yếu và nếu được tích hợp các công nghệ số trong quá trình tư vấn thì các chi nhánh có thể cung cấp dịch vụ tư vấn có giá trị cao cho khách hàng. Vai trò tối ưu của chi nhánh cũng được thể hiện trong quá trình tích hợp đa kênh cho quá trình sử dụng của khách hàng. Việc củng cố niềm tin, duy trì thói quen, tạo động lực và gia tăng trải nghiệm cho khách hàng phần lớn phụ thuộc vào chi nhánh. Sự dịch chuyển văn hóa kinh doanh số đến các chi nhánh của ngân hàng sẽ góp phần đáng kể để hình thành các ngân hàng số một cách nhanh nhất.

Ngoài ra, các ngân hàng cần có sự linh hoạt về công nghệ và trong các khâu tổ chức kinh doanh. Sự linh hoạt về công nghệ có thể là quá trình áp dụng các phần mềm quản lí liên quan đến ngân hàng lõi cho các kênh phân phối và các bên thứ ba. Việc áp dụng các phần mềm công nghệ mới có thể giúp ngân hàng quản lí dữ liệu cho mục đích cung cấp thông tin khách hàng hoặc cung cấp các tính năng mới như duy trì khách hàng trung thành.

5. Một số kiến nghị về chính sách pháp lí thúc đẩy chuyển đổi số trong các NHTM Việt Nam

Một là, Việt Nam cần hoàn thiện các quy định pháp luật trong lĩnh vực ngân hàng nhằm xây dựng một môi trường pháp lí hoàn chỉnh cho hoạt động chuyển đổi số của các NHTM. Tiến trình này được thực hiện bằng cách rà soát và bổ sung các quy định linh hoạt về chuyển đổi số trong các văn bản có liên quan. Mặt khác, việc ban hành các chính sách khuyến khích việc tích hợp và chia sẻ cơ sở dữ liệu trong lĩnh vực ngân hàng là điều cần thiết. Việc tận dụng sức mạnh dữ liệu có thể tạo điều kiện cho các kết nối mở và các ngân hàng có thể truy xuất theo thẩm quyền để cung cấp các sản phẩm tài chính phù hợp. Chính sách khuyến khích này cần có các chế tài ưu đãi vốn dành cho ngân hàng trong việc đầu tư phát triển hệ thống cơ sở hạ tầng công nghệ để hướng tới môi trường kĩ thuật hiện đại và tăng cường chuyển giao công nghệ giữa các ngân hàng.

Hai là, cần có sự đánh giá tích cực từ Ngân hàng Nhà nước Việt Nam về tính hiệu quả của các dự án chuyển đổi số tại các NHTM, đặc biệt là đánh giá theo tiến độ giải ngân vốn đã được cấp có thẩm quyền phê duyệt. Các xếp hạng mức độ tín nhiệm và xếp hạng ngân hàng cũng có thể dựa theo tiến độ chuyển đổi số của các ngân hàng nhằm đưa ra các kế hoạch thanh tra, giám sát phù hợp. Đồng thời, Ngân hàng Nhà nước Việt Nam cũng có thể áp dụng các khung thử nghiệm pháp lí về công nghệ tài chính. Khung thử nghiệm này cần làm rõ phạm vi, đối tượng sản phẩm, lợi ích khách hàng, mức độ thực thi, kế hoạch đăng kí, kế hoạch báo cáo và khả năng thành công khi các NHTM áp dụng vào thực tế. Khung thử nghiệm này có thể là nền tảng để ban hành một khung pháp lí chính thức về công nghệ tài chính áp dụng trong các NHTM nhằm hướng tới mô hình ngân hàng số toàn diện trong tương lai.

Ba là, các chính sách tại Việt Nam cần hướng tới việc lan truyền xu hướng chuyển đổi số và áp dụng công nghệ mới trong lĩnh vực ngân hàng. Việc thay đổi tư duy truyền thống sẽ góp phần hướng tới những nghiên cứu và ứng dụng đổi mới một cách mạnh mẽ hơn. Cần tăng cường hơn nữa công tác truyền thông về chuyển đổi số trong lĩnh vực ngân hàng, không chỉ hướng tới các NHTM, mà còn chú trọng đến tư duy của khách hàng để nâng cao kiến thức và trải nghiệm của họ. Việc áp dụng mô hình ngân hàng số cần có sự chấp nhận và hưởng ứng tích cực từ phía khách hàng.

6. Kết luận

Các NHTM tại Việt Nam cần bắt kịp xu hướng chuyển đổi số hiện nay của thế giới, đặc biệt là việc áp dụng công nghệ tài chính và nâng cao cơ sở hạ tầng công nghệ trong việc xử lí thông tin khách hàng. Việc nghiên cứu và thực hiện chuyển đổi số trong lĩnh vực ngân hàng tại Việt Nam đã đạt được một số kết quả ban đầu nhưng cần tham khảo thêm một số kinh nghiệm từ các tổ chức quốc tế về tư vấn tài chính, công nghệ và phần mềm. Các chính sách pháp lí về chuyển đổi số cho các NHTM tại Việt Nam cần hướng tới việc nâng cao trải nghiệm và lợi ích khách hàng, đặc biệt là việc áp dụng khung pháp lí về thử nghiệm công nghệ tài chính để có thể ban hành các quy định chính thức về ngân hàng số và khách hàng số trong thời gian tới.

Tài liệu tham khảo:

1. AT. Kearney (2013), Banking in a Digital World, https://www.atkearney.com

2. BCG (2018), Global corporate banking 2018: Unlocking success through digital, https://www.bcg.com/publications/2018/global-corporate-banking-2018-unlocking-success-through-digital.aspx

3. Laserfiche (2017). Driving Innovation with the Laserfiche Digital, https://mviusa.com/wp-content/uploads/2022/10/Laserfiche-digital-transformation-model.pdf

4. Lipton, Z. C., Kale, D. C., Wetzel, R. (2016), Modeling missing data in clinical time series with RNNs, In: Proceedings of Machine Learning for Healthcare.

5. McKinsey (2017), A roadmap for a digital transformation, http://www.mckinsey.com

6. Xiangxiang Zhou and Lifeng Tu (2020), Study on Digital Transformation Mode of Commercial Banks. Advances in Economics, Business and Management Research, Volume 159, FEBM 2020.

7. Xuanli Xie and Shihui Wang (2023), Digital transformation of commercial banks in China: Measurement, progress and impact. China Economic Quarterly International, Volume 3, Issue 1, March 2023, pages 35 - 45.

8. Zuo, L.; Strauss, J.; Zuo, L (2021), The Digitalization Transformation of Commercial Banks and Its Impact on Sustainable Efficiency Improvements through Investment in Science and Technology. Sustainability, pages 13.

ThS. Trần Nguyễn Phước Thông