Keywords: Chatbot AI, awareness, acceptance of Chatbot AI.

Sự phát triển của công nghệ đã thay đổi cách thức tương tác

giữa khách hàng với các tổ chức tài chính, ngân hàng

1. Giới thiệu tổng quan

Những năm gần đây, sự phát triển của công nghệ đã thay đổi cách thức tương tác giữa khách hàng với các tổ chức tài chính, ngân hàng. Sự phát triển của công nghệ dựa trên AI góp phần to lớn vào quá trình chuyển đổi này. Chatbot là một mô hình tương tác giữa người và máy tính và thông qua một chương trình AI (Bansal và Khan, 2018). Ngoài ra, nó là viết tắt của các hệ thống tương tác cho phép tương tác giữa người và máy tính với mục tiêu hướng đến những bước phát triển gần đây hơn trong AI và máy học. Tác nhân đàm thoại đã được sử dụng trong nhiều ngữ cảnh và lĩnh vực khác nhau, bao gồm hệ thống giáo dục, tiếp thị và hỗ trợ (Adamopoulou và Moussiades, 2020). Giờ đây, các Chatbot hỗ trợ AI có thể mô phỏng và dự đoán hành vi của con người và tham gia vào cuộc trò chuyện nhờ vào công nghệ máy học và những tiến bộ của AI. Tuy nhiên, các Chatbot hỗ trợ AI được xem là công cụ đột phá cho các nhà cung cấp dịch vụ vì chúng cung cấp hỗ trợ khách hàng hoàn toàn tự động. Có thể lập luận rằng, các Chatbot được hỗ trợ bởi AI có thể trả lời ngay cả những câu hỏi không chắc chắn và tạo ra phản hồi thông qua công nghệ xử lí được nhúng trong ngôn ngữ tự nhiên.

Việc sử dụng Chatbot trong chăm sóc, tư vấn dịch vụ cho khách hàng ngày càng được quan tâm, phù hợp cho cả góc độ ngân hàng và khách hàng. Điều này giải quyết được tình trạng quá tải công việc do trực tiếp nhân viên phục vụ. Các tác nhân ảo như Chatbot được trang bị để phản hồi các vấn đề của khách hàng ngay lập tức và cung cấp thông tin chính xác.

Triển khai công nghệ Chatbot dựa trên AI là một hình thức phát triển công nghệ có tác động mạnh mẽ trong lĩnh vực ngân hàng hiện nay là việc rất cần thiết. Tuy nhiên, các nghiên cứu thực nghiệm về các yếu tố làm cơ sở cho ý định hành vi của người dùng để tương tác với Chatbot ngân hàng còn hạn chế. Vì vậy, nghiên cứu này nhằm mục đích tìm hiểu vai trò của chất lượng Chatbot AI và nhận thức của người dùng cũng như khám phá mức độ tác động của nó đối với sự chấp nhận sử dụng của khách hàng đối với Chatbot AI thông qua vai trò trung gian của giá trị cảm nhận của khách hàng.

2. Cơ sở lí thuyết và giả thuyết

2.1. Công nghệ Chatbot

Các dịch vụ kĩ thuật số trong lĩnh vực ngân hàng và bảo hiểm đã thay đổi hoàn toàn cách phục vụ khách hàng. Chatbot AI là một trong nhiều tùy chọn công nghệ dịch vụ kĩ thuật số có thể truy cập và là dịch vụ Internet được sử dụng rộng rãi nhất để tiến hành kinh doanh trong thời kì hiện đại.

Lester và cộng sự (2004) lập luận rằng, Chatbot có thể hiểu ngôn ngữ tự nhiên và phản hồi bằng ngôn ngữ tự nhiên đối với yêu cầu của người dùng dựa trên các thuật toán AI. Ngoài ra, Chatbot có thể đưa ra phản hồi theo thời gian thực cho các câu hỏi của người dùng theo định hướng nhiệm vụ hoặc thông tin.

2.2. Giá trị cảm nhận của khách hàng (Perceived value - PV)

Giá trị từ sản phẩm/dịch vụ mà khách hàng cảm nhận là mức độ mà một người tin rằng việc sử dụng một hệ thống cụ thể sẽ nâng cao hiệu suất công việc của họ (Davis, 1989). Do đó, một Chatbot AI sẽ được sử dụng thường xuyên hơn nếu người dùng đánh giá tốt một cách chủ quan vì các đặc điểm hoạt động hỗ trợ người dùng hiệu quả, hoàn thành nhiệm vụ liên quan đến yêu cầu bằng cách cung cấp hướng dẫn nhanh hơn và chính xác hơn mà không bị giới hạn thời gian hoặc khu vực địa lí (Rodríguez và các cộng sự, 2021). Giá trị cảm nhận là một trong những yếu tố quan trọng trong việc chấp nhận các công nghệ mới. Nó sẽ được mô tả là sự đánh giá đơn giản, tiện lợi hoặc không tốn công sức của người dùng khi sử dụng tiện ích công nghệ (Selamat và Windasari, 2021).

2.3. Chất lượng thông tin Chatbot AI (IQ) và PV

Chất lượng thông tin có thể được mô tả là độ chính xác, định dạng, tính đầy đủ và tính cập nhật của thông tin do công nghệ kĩ thuật số tạo ra. Mức độ hài lòng của người tiêu dùng liên quan trực tiếp đến khả năng họ có được thông tin đầy đủ, chính xác, toàn diện, cập nhật và đáng tin cậy (Veeramootoo và cộng sự 2018). Do đó, hệ thống Chatbot AI đảm bảo chất lượng thông tin sẽ tạo ra giá trị cảm nhận cho khách hàng cũng như sự chấp nhận sử dụng về thông tin mà khách hàng nhận được trên hệ thống Chatbot AI mang lại. Do đó, tác giả đề xuất giả thuyết sau:

H1: Chất lượng thông tin có tác động tích cực đến giá trị cảm nhận của người dùng Chatbot AI.

2.4. Chất lượng dịch vụ Chatbot AI (SQ) với PV

Có thể tìm thấy một cách tiếp cận dịch vụ sáng tạo và một loại nhà cung cấp dịch vụ mới trong các dịch vụ Chatbot AI. Chatbot AI khác với các chương trình thực thi trên máy tính tương tác thông thường, có hình người trực tiếp cung cấp dịch vụ tư vấn, chăm sóc khách hàng. Ngoài ra, các dịch vụ Chatbot AI khác với công nghệ tự phục vụ dựa trên việc phát triển liên tục không giới hạn hệ thống thông tin. Chatbot AI được miêu tả là một sự khác biệt, nhưng nó thông minh hơn con người về một số mặt, như lưu trữ thông tin, khả năng máy tính, tính bảo mật và khả năng học tập. Trong một thời gian ngắn, nó kém xa con người trong một số lĩnh vực, chẳng hạn như trí tuệ cảm xúc (Chen và cộng sự, 2022). Chất lượng thiết yếu, cơ chế cung cấp dịch vụ và nội dung kết quả dịch vụ của Chatbot AI là khác biệt. Do vậy, giả thuyết sau được tác giả đề xuất:

H2: Chất lượng dịch vụ có tác động tích cực đến giá trị cảm nhận của người dùng Chatbot AI.

2.5. Nhận thức người dùng (AW) và PV

Nhận thức của người dùng về công nghệ đôi khi có thể được liên kết với ý tưởng về nhận thức, Li (2014) cho rằng, nhận thức cung cấp cả mục đích trí tuệ và biểu cảm. Đầu tiên, có thể được mô tả là nhận thức về dữ liệu thu thập được về người đó, bao gồm cả việc sử dụng công nghệ. Ngược lại, thứ hai được coi là sự thân mật mà người đó trải nghiệm. Vì sự quen thuộc này, mọi người cảm thấy được bảo vệ khỏi những mối nguy hiểm có thể xâm phạm quyền riêng tư của họ. Chuyên môn và nhận thức của họ về công nghệ ảnh hưởng tiêu cực đến mối quan tâm về quyền riêng tư của cá nhân. Nói cách khác, hiểu biết nhiều hơn về công nghệ và nhận thức về nó sẽ làm giảm các vấn đề về quyền riêng tư. Như vậy, tác giả xin đề xuất giả thuyết sau:

H3: Nhận thức có tác động tích cực đến giá trị cảm nhận của người dùng Chatbot AI.

2.6. Mối quan hệ giữa giá trị cảm nhận với việc chấp nhận Chatbot AI (AU)

Chatbot AI của dịch vụ là nền tảng đa thông minh cho phép giao tiếp với người dùng hiệu quả và chính xác (McLean và Osei-Frimpong, 2019). Chatbot có thể đáp ứng nhu cầu phát triển của người dùng khi xem xét bản chất của AI và khả năng tự học mang tính cách mạng của nó. Khi mọi người tương tác với Chatbot, họ có thể trải nghiệm điều tương tự. Để trả lời hoặc tương tác hiệu quả, Chatbot có thể tự học từ môi trường xung quanh. Các khung tương đương có thể khuyến khích người dùng tiếp tục sử dụng Chatbot cho các dịch vụ. Tuy nhiên, để tìm hiểu mối quan hệ giữa giá trị cảm nhận của khách hàng và việc chấp nhận sử dụng Chatbot AI, giả thuyết sau đây được đề xuất:

H4: Giá trị cảm nhận có tác động tích cực đến việc chấp nhận sử dụng của người dùng Chatbot AI.

3. Phương pháp nghiên cứu

Nghiên cứu áp dụng phương pháp nghiên cứu định lượng bằng cách sử dụng khảo sát bằng bảng câu hỏi và các câu hỏi được đo bằng thang đo Likert 5 điểm để lượng hóa cho tất cả các biến độc lập, biến trung gian lẫn biến phụ thuộc.

Nghiên cứu này đã sử dụng phương pháp lấy mẫu ngẫu nhiên theo hình thức thuận tiện với kích thước mẫu khảo sát là 170 khách hàng đã trải nghiệm dịch vụ Chatbot AI tại bốn NHTMCP đã triển khai dịch vụ là NHTMCP Tiên Phong, NHTMCP Nam Á, NHTMCP Việt Á, NHTMCP Á Châu và khảo sát đã thu thập thông tin trong thời gian từ tháng 3/2023 đến hết tháng 5/2023.

4. Kết quả nghiên cứu và thảo luận

4.1. Độ tin cậy và tính giá trị

Kiểm định độ tin cậy của thang đo: Theo kết quả phân tích tại Bảng 1 cho thấy, tất cả các nhân tố đều đạt độ tin cậy với hệ số CA > 0,7 và hệ số CR cho mỗi cấu trúc > 0,8 thỏa mãn tiêu chí kiểm định. Như vậy, độ tin cậy thang đo của tất cả các biến đều phù hợp.

Đánh giá giá trị hội tụ của thang đo: Kết quả cho thấy, hệ số tổng phương sai trích (AVE) của các yếu tố đều > 0,5 đạt yêu cầu kiểm định. Do đó, mỗi cấu trúc thể hiện giá trị hội tụ tốt (Bảng 1).

Bảng 1: Kết quả tóm tắt các hệ số trong mô hình PLS-SEM

Nguồn: Kết quả phân tích của tác giả

Đánh giá giá trị phân biệt: Trong SmartPLS, nghiên cứu được ước lượng qua việc sử dụng phương pháp chỉ số Heterotrait - Monotrait (HTMT). Kết quả chỉ ra rằng, các chỉ số HTMT đối với tất cả các cặp biến nghiên cứu của yếu tố bậc một là < 0,9 (Ringle và CCS, 2013), thỏa mãn điều kiện tính giá trị phân biệt. (Bảng 2)

Bảng 2: Giá trị phân biệt theo phương pháp chỉ số HTMT

Nguồn: Kết quả phân tích của tác giả

4.2. Kiểm định mô hình cấu trúc

Kiểm tra vấn đề về đa cộng tuyến: Kết quả phân tích Bảng 1 cho thấy kết quả của VIF đều dưới ngưỡng 5 và > 0,2 cho thấy các biến tiềm ẩn không xảy ra hiện tượng đa cộng tuyến.

Kiểm định sự phù hợp của mô hình: Chất lượng của mô hình đề xuất được đánh giá thông qua hệ số R² của các biến tiềm ẩn nội sinh, kết quả Bảng 2 với các giá trị R2 là 0,525 (PV) và 0,551 (AU) đều > 0,5. Do đó, kết quả cho thấy mô hình đủ khả năng giải thích cho tất cả các biến tiềm ẩn nội sinh. Ngoài ra, chất lượng của mô hình còn được đo bằng chỉ số Stone-Geisser (Q2) cũng như chỉ số mức độ phù hợp toàn cầu (GoF). Các giá trị Q2 đều > 0 với giá trị nhỏ nhất là 0,3 và giá trị GoF bằng 0,65 đã chỉ ra độ phù hợp của mô hình trong mức từ vừa đến lớn. Đồng thời, SRMR = 0,053 < 0,08 và NFI = 0,88 > 0,85 (Ringle và cộng sự, 2013). Các kết quả trên cho thấy mô hình nghiên cứu là có chất lượng và phù hợp với dữ liệu thị trường.

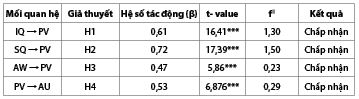

4.3. Kiểm định mô hình nghiên cứu và giả thuyết (Bảng 3)

4.4. Thảo luận kết quả nghiên cứu

Kết quả nghiên cứu cho thấy có tác động đáng kể của IQ, SQ của Chatbot AI và AW đến PV theo thứ tự mức độ tác động giảm dần: SQ, IQ, AW và đồng thời kết quả cũng cho thấy có mối quan hệ giữa PV đến AU trong bối cảnh tại bốn NHTMCP đã triển khai hệ thống Chatbot AI. Do đó, tất cả các giả thuyết nghiên cứu đề xuất đều được hỗ trợ.

Ngoài ra, nghiên cứu này đã cho thấy, yếu tố chất lượng dịch vụ Chatbot AI có ảnh hưởng mạnh nhất đến giá trị cảm nhận của khách hàng, nói cách khác, khách hàng sẽ cảm nhận hài lòng hơn khi chất lượng dịch vụ Chatbot AI được cung cấp bởi ngân hàng được xem là tốt hơn và điều này quan trọng hơn là chất lượng thông tin và nhận thức của họ.

Bảng 3: Kết quả ước lượng qua mô hình PLS - SEM trên SmartPLS 3

Với mức ý nghĩa: *** < 0,001.

Nguồn: Kết quả phân tích của tác giả

5. Hàm ý chính sách

Trong bối cảnh hiện nay thì xu hướng triển khai dịch vụ Chatbot AI vào vận hành trong ngân hàng là tất yếu nhằm mục đích tạo ra lợi thế cạnh tranh, giảm chi phí hoạt động cũng như tối ưu lợi nhuận mang lại của các ngân hàng. Với kết quả nghiên cứu, tác giả đề xuất một số hàm ý chính sách như sau:

Thứ nhất, khi triển khai đầu tư hệ thống thì ngân hàng cần thiết phải quan tâm đầu tư hệ thống công nghệ trí tuệ mang tính cảm xúc, đó là các công nghệ AI mang tính xử lí ngôn ngữ theo mô hình tự nhiên nhằm tạo ra việc giao tiếp càng gần với khách hàng. Ngoài ra, công nghệ xử lí phải mang tính thân thiện, thuận tiện và đồng thời cho người dùng cảm nhận rằng họ như đang giao tiếp với một nhân viên thật của ngân hàng hơn là thuật toán máy học.

Thứ hai, ứng dụng thông tin phong phú, chính xác từ các nguồn dữ liệu tích hợp vào hệ thống và cập nhật thường xuyên nhằm tạo ra một Chatbot AI mang tính thông minh và luôn phát triển theo thời gian.

Thứ ba, nhà quản lí các ngân hàng phải thường xuyên khảo sát ý kiến người dùng nhằm hoàn thiện và khắc phục những hạn chế trong giao tiếp, giao diện của hệ thống nhằm mục đích nâng cao cảm nhận hài lòng của khách hàng để góp phần tăng cường hiệu suất hoạt động.

Hạn chế của nghiên cứu này là tác giả khảo sát dữ liệu được thu thập từ khách hàng của bốn NHTMCP tại Thành phố Hồ Chí Minh. Tuy nhiên, tình trạng của Chatbot AI ở các ngân hàng khác nhau, các công nghệ máy học, công nghệ xử lí ngôn ngữ khác vẫn chưa được thực hiện khảo sát toàn diện. Do đó, các nghiên cứu trong tương lai có thể khảo sát toàn diện nhiều ngân hàng hơn nhằm đánh giá tốt hơn về chất lượng cũng như nhận thức của người dùng Chatbot AI đối với sự chấp nhận sử dụng

của họ.

Tài liệu tham khảo:

1. Adamopoulou, E., & Moussiades, L. (2020). Chatbots: History, technology, and applications. Machine Learning with Applications, 2, 100006.

2. Bansal, H., & Khan, R. (2018). A review paper on human computer interaction. International Journals of Advanced Research in Computer Science and Software Engineering, 8, pages 53-56.

3. Chen, Q., Gong, Y., Lu, Y., & Tang, J. (2022). Classifying and measuring the service quality of AI chatbot in frontline service. Journal of Business Research, 145, pages 552-568.

4. Davis, F. D. (1989). Perceived usefulness, perceived ease of use, and user acceptance of information technology. MIS quarterly, pages 319-340.

5. Lester, J., Branting, K., & Mott, B. (2004). Conversational agents. The practical handbook of internet computing, pages 220-240.

6. Li, Y. (2014). A multi-level model of individual information privacy beliefs. Electronic Commerce Research and Applications, 13(1), pages 32-44.

7. McLean, G., & Osei-Frimpong, K. (2019). Chat now… Examining the variables influencing the use of online live chat. Technological Forecasting and Social Change, 146, pages 55-67.

8. Ringle, C.M., Sarstedt, M., Schlittgen, R. & Taylor, C.R. (2013), “PLS path modeling and evolutionary segmentation”, Journal of Business Research, 66, pages 1318-1324.

9. Rodríguez Cardona, D., Janssen, A., Guhr, N., Breitner, M. H., & Milde, J. (2021). A matter of trust? Examination of chatbot usage in insurance business. Paper presented at the proceedings of the 54th Hawaii international conference on system sciences.

10. Veeramootoo, N., Nunkoo, R., & Dwivedi, Y. K. (2018). What determines success of an e-government service? Validation of an integrative model of e-filing continuance usage. Government information quarterly, 35(2), pages 161-174.