Hiệu quả của hệ thống ngân hàng luôn là mối quan tâm đặc biệt đối với các nhà hoạch định chính sách và các nhà nghiên cứu trên toàn thế giới vì các ngân hàng đóng vai trò cực kỳ quan trọng cho triển vọng phát triển của một quốc gia.

1. Giới thiệu

Hiệu quả của hệ thống ngân hàng luôn là mối quan tâm đặc biệt đối với các nhà hoạch định chính sách và các nhà nghiên cứu trên toàn thế giới vì các ngân hàng đóng vai trò cực kỳ quan trọng cho triển vọng phát triển của một quốc gia. Mối quan tâm đó dường như đã được tăng cường trong hai thập kỷ qua đặc biệt kể từ khi khủng hoảng tài chính toàn cầu xảy ra. Khi đánh giá triển vọng phát triển của các ngân hàng, cả các nhà nghiên cứu và nhà quản lý đều dựa vào những lý thuyết kinh tế để đo lường hiệu quả và so sánh hiệu quả giữa các ngân hàng với nhau. Thước đo hiệu quả là những cơ sở tham chiếu quan trọng cho các nhà hoạch định chính sách và các chủ thể muốn tham gia thị trường, tuy nhiên, Bauer & cộng sự (1998) lại tỏ ra lo ngại khi điểm hiệu quả của các ngân hàng được đo lường luôn có sự khác nhau đáng kể trong các nghiên cứu. Xuất phát từ quan điểm này, sử dụng cùng một bộ dữ liệu, nghiên cứu tiến hành đo lường hiệu quả của các NHTM Việt Nam theo hai phương pháp khác nhau gồm phương pháp phân tích biên ngẫu nhiên (SFA) và phương pháp phân tích bao dữ liệu (DEA). Đây là hai phương pháp đo lường hiệu quả biên được sử dụng phổ biến nhất trong các nghiên cứu về hiệu quả ngân hàng. Những kết quả của hai phương pháp sau đó sẽ được tiến hành phân tích và đối chiếu để có thể đưa ra những nhận xét phù hợp nhất.

Mặc dù số lượng nghiên cứu so sánh kết quả giữa DEA và SFA chưa nhiều, những nghiên cứu này vẫn không có sự nhất quán. Chẳng hạn, các điểm hiệu quả trung bình được đo bởi DEA và SFA có sự thống nhất với nhau trong các nghiên cứu của Wadud & White (2000), Huang & Wang (2002), Weill (2004) và Nguyen & cộng sự (2016), nhưng không giống nhau trong các nghiên cứu của Chen (2002), Fiorentino & cộng sự (2006), Delis & cộng sự (2009) và Dong & cộng sự (2014). Trong khi đó, Silva & cộng sự (2017) lại chỉ ra rằng DEA và SFA cung cấp kết luận tương tự nhau về mức độ hiệu quả ở cấp độ ngành, nhưng lại có sự phân biệt khi hiệu quả được xem xét ở từng ngân hàng.

Theo Bauer & cộng sự (1998), không có phương pháp nào là tốt nhất để đo lường hiệu quả. Vì vậy, nghiên cứu này sẽ tiến hành phân tích tính nhất quán (hoặc đối nghịch) từ kết quả của hai phương pháp ước lượng hiệu quả biên khác nhau. Theo đó, tác giả thực hiện kiểm định tính vững của các ước lượng từ phương pháp DEA và SFA dựa trên các đặc tính phân phối (như trung bình, trung vị, độ lệch chuẩn, cực tiểu, cực đại, độ xiên và độ nhọn), tương quan xếp hạng của các điểm hiệu quả, tính nhất quán theo thời gian, xác định ngân hàng nào tốt nhất và tệ nhất theo hai phương pháp DEA và SFA. Ngoài ra, nghiên cứu còn so sánh thêm các kết quả đo lường có thực sự khác biệt theo loại hình ngân hàng hay không. Mục tiêu của nghiên cứu này không phải là để xác định phương pháp tiếp cận biên nào là tốt nhất khi phân tích hiệu quả, mà điều quan trọng là để phát hiện ra những thông tin xung đột do hai phương pháp này cung cấp. Charnes & cộng sự (1978) xem cách tiếp cận này như một phương pháp kiểm tra chéo về tính nhất quán của các thước đo hiệu quả. Thông qua hai kỹ thuật khác nhau, tham số và phi tham số, những kết quả nhất quán sẽ là cơ sở quan trọng để các nhà hoạch định chính sách và nhà quản lý có thể tự tin hơn khi đưa ra quyết định.

2. Phương pháp đo lường hiệu quả biên

Hiệu quả biên là một kỹ thuật đo lường hiệu quả thông qua độ lệch của lượng đầu vào, đầu ra, chi phí hoặc lợi nhuận của ngân hàng so với mức tối ưu (biên). Nó giả định rằng các ngân hàng không thể hoàn toàn tối ưu hóa mục tiêu kinh doanh hoặc hành vi của họ và do đó, luôn tồn tại một mức độ phi hiệu quả. Khái niệm “hiệu quả biên” được thảo luận lần đầu tiên bởi Koopmans (1951) và Debreu (1951) với ý tưởng xây dựng khung tiêu chuẩn về hiệu quả sản xuất (đường biên sản xuất). Sau đó, Farrell (1957) đã phát triển các phương pháp và mô hình đo lường hiệu quả biên có thể áp dụng cho hầu hết các lĩnh vực.

Có thể đo lường hiệu quả biên ngân hàng thông qua hai loại phương pháp khác nhau: tham số hoặc phi tham số. Ưu điểm của phương pháp tham số là có tính đến sai số ước lượng và không phụ thuộc nhiều vào số lượng ngân hàng trong mẫu cũng như số lượng đầu vào và đầu ra được sử dụng. Tuy nhiên, kết quả từ phân tích tham số lại phụ thuộc rất nhiều vào dạng hàm được lựa chọn và các giả thiết phân phối chuẩn của sai số. Mặt khác, phương pháp phi tham số có thể tránh được những lỗi này vì nó không cần giả định trước về dạng hàm sản xuất hoặc giả định phân phối xác suất cho sự phi hiệu quả. Tuy nhiên, hạn chế của phương pháp phi tham số đó là không tính đến các sai số ngẫu nhiên trong quá trình tính toán và tất cả các sai lệch so với đường biên đều được cho là không hiệu quả. Nghiên cứu này sử dụng hai phương pháp phổ biến nhất là SFA và DEA để đại diện cho phương pháp tham số và phi tham số tương ứng.

2.1. Phương pháp phân tích bao dữ liệu (DEA)

Dựa trên khái niệm hiệu quả theo đề xuất của Farrell (1957), phương pháp DEA lần đầu tiên được sử dụng bởi Charnes & cộng sự (1978), với cách tiếp cận hiệu quả định hướng đầu vào và giả thiết hiệu quả không đổi theo quy mô (CRS). Sau đó, Banker & cộng sự (1984) đã đề xuất giả thiết hiệu quả thay đổi theo quy mô (VRS). Đây là hai mô hình DEA chính đã được sử dụng rộng rãi trong nhiều nghiên cứu.

DEA sử dụng thuật toán quy hoạch tuyến tính để đo lường hiệu quả tương đối của một tập hợp các đơn vị ra quyết định (DMUs) khá tương đồng, chẳng hạn là các ngân hàng trong một ngành. DEA sử dụng cùng lúc nhiều đầu vào và đầu ra để xác định điểm hiệu quả và dùng điểm hiệu quả này để đánh giá các đơn vị ra quyết định. Thông qua một quy hoạch tuyến tính, DEA so sánh từng DMU với các quan sát hiệu quả có cùng các đầu vào và đầu ra. DEA xác định một đường biên hiệu quả như là một tập hợp tuyến tính gồm điểm hiệu quả của các đơn vị hiệu quả nhất. Đường biên này có dạng như một đường cong giới hạn khả năng sản xuất bao bọc tất cả các quan sát và đây chính là lý do vì sao tên gọi của phương pháp này là “bao dữ liệu”. DEA đánh giá hiệu quả tương đối của từng DMU dựa vào khoảng cách điểm hiệu quả của các DMU này đến đường biên hiệu quả. Các DMU có điểm hiệu quả nằm trên đường biên này sẽ là các DMU có hiệu quả nhất hay được định nghĩa là các DMU tham chiếu hiệu quả. Hiệu quả của các DMU khác sẽ được tính toán dựa trên các DMU tham chiếu này. Theo đó, các DMU không nằm trên đường biên sẽ là các DMU không hiệu quả (Das & Ghosh, 2009).

Những nghiên cứu gần đây ủng hộ việc chỉ nên sử dụng mô hình DEA với giả thiết VRS vì cho rằng giả thiết CRS là phi thực tế và chỉ thích hợp khi tất cả các ngân hàng hoạt động ở quy mô tối ưu (McAllister & McManus, 1993; Mitchell & Onvural, 1996; Wheelock & Wilson, 1999; Sufian & Majid, 2008). Do đó, nghiên cứu này áp dụng mô hình hiệu quả kỹ thuật tiếp cận đầu vào với giả thiết hiệu quả thay đổi theo quy mô (VRS) có dạng như sau:

Trong đó, θi là chỉ số hiệu quả của ngân hàng thứ i và λ là vectơ trọng số của các đầu vào xk và đầu ra ym. Một tập hợp các ràng buộc đảm bảo rằng θ sẽ có giá trị từ 0 đến 1. Giá trị của θ = 1 được xác định là ngân hàng có hiệu quả nhất và sẽ nằm trên đường biên hiệu quả, trong khi ngân hàng có θ < 1 thì tương đối kém hiệu quả và cần giảm một lượng 1 - θ đầu vào để đạt được mức hiệu quả tối đa. Bài toán quy hoạch tuyến tính trong phương trình (1) được giải quyết N lần, mỗi lần cho một ngân hàng trong mẫu, giá trị của θ thu được cho mỗi ngân hàng đại diện cho điểm hiệu quả của ngân hàng đó. Ràng buộc (4) đảm bảo khi tính toán hiệu quả, các ngân hàng có cùng quy mô sẽ được so sánh với nhau nên cung cấp một thước đo hiệu quả kỹ thuật thuần túy (không ảnh hưởng bởi quy mô). Lúc này, hiệu quả kỹ thuật toàn bộ (Technical Efficiency - TE) của một ngân hàng có thể được phân tích thành hiệu quả kỹ thuật thuần túy (Pure Technical Efficiency - PTE) và hiệu quả quy mô (Scale Efficiency - SE).

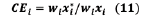

Mô hình DEA chỉ dùng dữ liệu về lượng để tính toán hiệu quả kỹ thuật và không thể tính toán được hiệu quả phân bổ. Tuy nhiên, nếu thông tin về giá có sẵn, có thể mở rộng mô hình DEA để đo lường hiệu quả chi phí với giả định rằng wi là giá đầu vào cho ngân hàng thứ i. Hiệu quả phân bổ đề cập đến khả năng kết hợp đầu vào và đầu ra với tỷ lệ tối ưu theo mức giá hiện hành và được đo theo mục tiêu hành vi của đơn vị sản xuất (mục tiêu tối thiểu hóa chi phí hoặc tối đa hóa lợi nhuận). Hiệu quả chi phí đề cập đến việc một công ty tìm cách giảm chi phí đầu vào đến mức thấp nhất để tạo ra một gói đầu ra nhất định. Tức là, các công ty khi điều chỉnh công nghệ sản xuất phải tính đến giá cả của các yếu tố đầu vào nhằm cắt giảm chi phí. Do đó, hiệu quả chi phí được tính toán dựa trên sự kết hợp giữa hiệu quả kỹ thuật tiếp cận đầu vào và hiệu quả phân bổ theo giá đầu vào. Mô hình đo lường hiệu quả chi phí với giả thiết VRS có dạng như sau:

Trong đó, xi là lượng đầu vào đã tối thiểu hóa chi phí cho ngân hàng thứ i với mức giá wi và lượng đầu ra yi nhất định. Ngân hàng thứ i sẽ có một mức chi phí biên (cực tiểu) wixi nhỏ hơn hoặc bằng chi phí thực tế wixi. Giá trị tối ưu của được tìm thấy bằng cách giải quyết bài toán quy hoạch tuyến tính (6). Giá trị hiệu quả chi phí (CEi) của ngân hàng thứ i được tính toán bởi tỷ số giữa chi phí tối thiểu và chi phí thực tế dưới đây:

Tức là, hiệu quả chi phí đo lường chi phí của một ngân hàng gần như thế nào với mức chi phí tối thiểu (hoặc chi phí của ngân hàng hiệu quả nhất) để tạo ra một mức sản lượng đầu ra nhất định với giá đầu vào và công nghệ nhất định. Vì vậy, giá trị hiệu quả chi phí (CE) cho thấy rằng một ngân hàng có thể tiết kiệm được (1-CE)*100% chi phí. Nói cách khác, (1-CE) đại diện cho số tiền mà ngân hàng có được từ việc giảm chi phí mà vẫn sản xuất cùng một lượng đầu ra nhất định. Điểm hiệu quả chi phí cũng có giá trị từ 0 đến 1 (hoặc 100%). Điểm hiệu quả chi phí bằng 1 đại diện cho ngân hàng có hiệu quả chi phí hay ngân hàng hoạt động tốt nhất trong mẫu, ngược lại, các ngân hàng không có hiệu quả chi phí nếu điểm hiệu quả chi phí có giá trị nhỏ hơn 1. Các ngân hàng có điểm hiệu quả chi phí bằng 0 được coi là ngân hoạt động kém nhất. Một ngân hàng có hiệu quả chi phí nếu nó vừa có hiệu quả kỹ thuật và vừa cùng lúc có hiệu quả phân bổ.

2.2. Phương pháp phân tích biên ngẫu nhiên (SFA)

SFA là một phương pháp rất phổ biến để ước lượng hiệu quả được đề xuất bởi Aigner & cộng sự (1977), Battese & Corra (1977), và Meeusen & van Den Broeck (1977). Phương pháp này được phát triển từ ý tưởng cho rằng có một số yếu tố khiến các đơn vị ra quyết định (DMU) không nằm trên đường biên hiệu quả và không hoàn toàn chịu sự kiểm soát bởi các DMU này. SFA cho phép các hàm sản xuất khi xây dựng đường biên hiệu quả có xét đến sự tồn tại của các sai số. Các sai số này bao gồm hai phần, trong đó một phần mô tả sai số ngẫu nhiên, đại diện cho các nhân tố có tác động đến biến phụ thuộc nhưng không thể quan sát được, tuân theo một phân phối đối xứng, thường là phân phối chuẩn, và phần còn lại đại diện cho tính phi hiệu quả tuân theo một phân phối bất đối xứng, thường là phân phối bán chuẩn (Berger & Humphrey, 1997). Hiệu quả biên của các ngân hàng có thể được đo lường từ hàm chi phí hoặc lợi nhuận biên, tuy nhiên, nghiên cứu này chỉ sử dụng hàm chi phí vì tính phổ biến trong lĩnh vực ngân hàng (Ferrier & Lovell, 1990; Fries & Taci, 2005; Zhao & cộng sự, 2010; Mihai & Cristi, 2015).

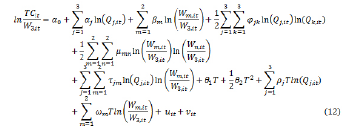

Khi sử dụng các phương pháp tham số để ước tính hiệu quả chi phí của các NHTM, việc trước tiên là nên cân nhắc lựa chọn dạng hàm chi phí phù hợp. Theo đó, hàm loga siêu việt (hàm translog) được lựa chọn vì những ưu điểm của nó so với hàm Cobb-Douglas và được sử dụng phổ biến nhất trong các nghiên cứu về hiệu quả của ngân hàng (Kumbhakar & Lovell, 2003; Weill, 2013). So với các dạng hàm khác, hàm translog được đánh giá là linh hoạt hơn vì nó không đòi hỏi quá nhiều ràng buộc về khả năng thay thế giữa các yếu tố sản xuất, do đó nó cho phép xác định được tính hiệu quả theo quy mô ở các mức sản lượng khác nhau. Ngoài ra, hàm translog có thể áp đặt các ràng buộc về tham số (điều kiện đồng nhất) để đảm bảo rằng mô hình ước lượng tuân thủ các đặc tính lý thuyết của hàm chi phí. Hàm translog cung cấp mô hình hiệu quả chi phí biên có dạng như sau:

Trong đó, TCit là tổng chi phí (bao gồm chi phí lãi và chi phí ngoài lãi); Qj,it là các yếu tố đầu ra và Wm,it là giá cả các yếu tố đầu vào; α, β, φ, µ, τ, θ, ρ và ω là các tham số ước lượng; vit là sai số ngẫu nhiên tuân theo phân phối chuẩn và uit là sự phi hiệu quả chi phí tuân theo phân phối chuẩn cụt. T là xu hướng thời gian (Time Trend) nhằm nắm bắt tác động của thay đổi công nghệ dẫn đến những thay đổi của hàm sản xuất theo thời gian. T = 1 cho năm 2005, T = 2 cho năm 2006… và T = 13 cho năm 2017. Mô hình (12) được ước lượng cho từng ngân hàng (i = 1,…, 34) trong 13 năm (t = 1,..., 13). Ngoài biến T, tất cả các biến còn lại đều được lấy logarit tự nhiên. Các tham số trong hàm chi phí sẽ được ước lượng theo phương pháp hợp lý tối đa (Maximum Likelihood).

Dựa theo cách tiếp cận trung gian, nghiên cứu giả định rằng các ngân hàng có ba biến đầu ra và ba giá đầu vào. Cách tiếp cận trung gian coi ngân hàng là các trung gian tài chính, sẽ nhận tiền gửi và đi vay để chuyển thành các khoản cho vay và tài sản Có khác. Theo đó, các tài sản Có của ngân hàng có thể được coi là đầu ra, trong khi các khoản tài sản Nợ có thể được coi là đầu vào. Tổng quan các nghiên cứu về hiệu quả ngân hàng theo cách tiếp cận trung gian cũng như dựa trên nguồn dữ liệu hiện có của Việt Nam thì các khoản tiền gửi của khách hàng cùng với chi phí lao động và vốn vật chất sẽ là các yếu tố đầu vào được sử dụng để tạo ra các sản phẩm đầu ra như các khoản cho vay (Q1) và các tài sản sinh lời khác (Q2) (Sealey & Lindley, 1977; Berger & Mester, 1997). Theo đó, các giá cả đầu vào gồm chi phí lãi/tổng số tiền gửi của khách hàng (W1), chi phí nhân viên/tổng số nhân viên (W2) và chi phí hoạt động khác/tổng tài sản cố định (W3). Mặt khác, các nghiên cứu ngân hàng gần đây đã nhấn mạnh vai trò của các khoản mục ngoại bảng trong hầu hết các lĩnh vực của ngân hàng và việc loại trừ chúng có thể dẫn đến việc đánh giá thấp mức sản lượng, từ đó dẫn đến những ước tính không chính xác về hiệu quả ngân hàng (Clark & Siems, 2002; Casu & Girardone, 2006). Do đó, giá trị của các chỉ tiêu ngoại bảng (Q3) cũng được xem xét như một yếu tố đầu ra.

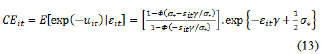

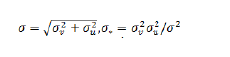

Kết quả ước lượng từ mô hình chi phí biên sẽ là cơ sở để tính toán hiệu quả chi phí của mỗi ngân hàng. Cần lưu ý rằng, giá trị của uit không thể được quan sát trực tiếp mà chỉ có thể quan sát được sai số tổng thể ɛit = vit + uit. Để giải quyết vấn đề này, bằng cách sử dụng phân phối có điều kiện lên sự phi hiệu quả khi ước tính sai số tổng hợp. Đối với trường hợp phân phối nửa chuẩn, Battese & Coelli (1988) đã đề xuất một ước lượng điểm thích hợp cho sự phi hiệu quả chi phí liên quan đến hàm trả về lũy thừa có điều kiện exp(-uit) đối với sai số tổng thể (ɛit) như sau:

Trong đó, Φ(.) là hàm phân phối tích lũy chuẩn và

và

. Giá trị

của γ phải nằm giữa 0 và 1. Giá trị γ = 1 chỉ ra rằng độ lệch so với biên là do sự phi hiệu quả chi phí (uit), trong khi γ = 0 cho thấy độ lệch được giải thích hoàn toàn là do sai số thống kê (vit). Phi hiệu quả được đo theo phương trình (13) có giá trị trong khoảng [1, ∞) và bằng 1 khi hiệu quả hoàn toàn. Theo đó, điểm hiệu quả chi phí có thể được tính là 1/CEit.

3. Dữ liệu nghiên cứu

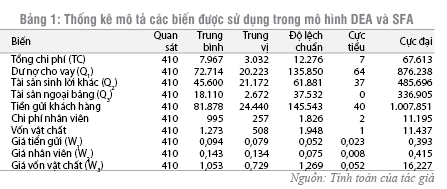

Nghiên cứu sử dụng dữ liệu bảng thường niên thu thập từ nhóm 34 NHTM Việt Nam gồm 5 NHTM Nhà nước, 26 NHTM cổ phần và 3 ngân hàng liên doanh, được cung cấp bởi Orbis Bank Focus trong khoảng thời gian từ 2005-2017 với 410 quan sát. Trong đó, các NHTM Nhà nước là những ngân hàng có trên 50% vốn sở hữu Nhà nước gồm Agribank, BIDV, Vietinbank, Vietcombank và MHB. Các ngân hàng được NHNN mua lại với giá không đồng vào năm 2015 vẫn được xếp vào nhóm các ngân hàng TMCP vì trong cả giai đoạn nghiên cứu chủ yếu hoạt động dưới hình thức của một ngân hàng cổ phần. Các ngân hàng được lựa chọn phải đảm bảo hoạt động liên tục và có báo cáo tài chính thường niên ít nhất 8 năm trong khoảng thời gian nghiên cứu. Ngoài ra, những dữ liệu vĩ mô được tác giả thu thập từ World Bank đảm bảo độ tin cậy. Bảng 1 trình bày tóm tắt kết quả thống kê trong cả giai đoạn nghiên cứu của các biến số được sử dụng trong các mô hình ước lượng hiệu quả của ngân hàng.

Cho vay là hoạt động sử dụng vốn chủ yếu của các NHTM Việt Nam nên dư nợ cho vay khách hàng luôn chiếm tỷ trọng lớn nhất trong tổng tài sản của các ngân hàng với mức trung bình khoảng 72.714 tỷ đồng, trong khi các tài sản sinh lời khác chỉ đạt mức trung bình khoảng 45.600 tỷ đồng trong giai đoạn 2005 - 2017. Hoạt động ngoại bảng, tuy được các ngân hàng chú trọng trong những năm gần đây, nhưng cũng chỉ đạt mức tối đa khoảng 336.905 tỷ đồng, đó là chưa kể đến việc có ngân hàng thậm chí không có bất kỳ hoạt động ngoại bảng nào vào thời điểm lập báo cáo tài chính. Mặt khác, nhìn vào độ lệch chuẩn của ba biến đầu ra, chúng ta có thể kết luận rằng tổng dư nợ cho vay giữa các NHTM Việt Nam có sự biến động lớn hơn so với tài sản ngoại bảng và các tài sản sinh lời khác. Tuy nhiên, biến động lớn nhất phải kể đến tổng tiền gửi của khách hàng với độ lệch chuẩn lên đến 145.543 tỷ đồng, trong đó, tổng tiền gửi đạt giá trị thấp nhất khoảng 40 tỷ đồng là của Ngân hàng NCB vào năm 2005, trong khi giá trị tối đa lại lên đến hơn 1.000.000 tỷ đồng là của Ngân hàng Agribank vào năm 2017. Bên cạnh đó, tổng chi phí của các ngân hàng cũng có sự biến động khá lớn và dao động ở mức trung bình khoảng 7.967 tỷ đồng. Trong đó, chi phí nhân viên của các ngân hàng chỉ chiếm một phần nhỏ với mức trung bình chỉ hơn 1.000 tỷ đồng.

4. Kết quả nghiên cứu

4.1. Hiệu quả chi phí theo phương pháp DEA

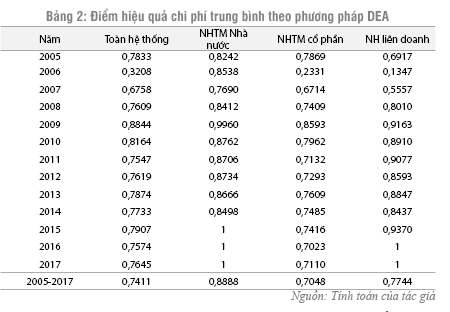

Nghiên cứu sử dụng phần mềm DEA-Solver 13.2 để ước tính hiệu quả chi phí theo phương pháp DEA. Theo đó, hiệu quả chi phí trung bình của các NHTM Việt Nam theo từng loại hình ngân hàng qua các năm được trình bày cụ thể trong Bảng 2. Trong suốt cả giai đoạn nghiên cứu (2005-2017), hiệu quả chi phí trung bình của toàn hệ thống ngân hàng là 0,7411. Điều này cho biết để tạo ra cùng một mức sản lượng đầu ra nhất định thì các NHTM Việt Nam chỉ mới tiết kiệm được 74,11% chi phí đầu vào, hay nói cách khác, các ngân hàng đã lãng phí khoảng 25,89% chi phí đầu vào. Quan sát trung bình các điểm hiệu quả chi phí theo từng năm có thể thấy, phi hiệu quả chi phí của các NHTM Việt Nam cao nhất là vào năm 2006 khi điểm hiệu quả chi phí trung bình chỉ đạt 0,3208. Tuy nhiên, hiệu quả chi phí của các ngân hàng Việt Nam đã có sự hồi phục mạnh mẽ trong ba năm tiếp theo với điểm hiệu quả trung bình cao nhất là 0,8844 vào năm 2009 trước khi quay về mức 0,7547 ở năm 2011 và duy trì sự ổn định ở những năm sau đó. Nguyên nhân có thể là do sự bùng nổ của thị trường chứng khoán Việt Nam trong năm 2006 và động thái tăng lãi suất của FED buộc các ngân hàng, đặc biệt là các ngân hàng TMCP, phải điều chỉnh tăng lãi suất huy động nhằm giữ thị phần đồng thời hạn chế sự chuyển dịch từ VND sang chứng khoán và ngoại tệ dù vốn khả dụng có dư thừa ở mức cao. Sang những năm tiếp theo, do tình hình lạm phát có dấu hiệu phi mã nên chi phí lãi thực tế không cao. Đến năm 2009, lãi suất huy động của ngân hàng giảm sâu do lạm phát được kiểm soát, đồng thời các doanh nghiệp đẩy mạnh vay vốn để tái sản xuất sau khủng hoảng khiến thị trường ngân hàng có dấu hiệu khởi sắc.

Nhìn chung, các NHTM Nhà nước có hiệu quả chi phí cao hơn các loại hình ngân hàng còn lại, đặc biệt là ở năm 2006, nếu hiệu quả chi phí trung bình của các NHTM cổ phần và ngân hàng liên doanh rất thấp với điểm trung bình lần lượt chỉ là 0,2331 và 0,1347 thì các NHTM Nhà nước lại có sự đối lập với 0,8538 điểm. Tuy nhiên, từ năm 2010 trở đi, hiệu quả chi phí trung bình của các NHTM Nhà nước và ngân hàng liên doanh có sự xấp xỉ nhau và đều cách xa so với điểm hiệu quả của các NHTM cổ phần cũng như của toàn hệ thống. Như vậy, kết quả một lần nữa cho thấy, trong suốt thời gian nghiên cứu, các NHTM cổ phần hoạt động kém hiệu quả nhất. Nguyên nhân có thể là do cạnh tranh giữa các NHTM cổ phần diễn ra rất gay gắt, đặc biệt là trong khâu huy động vốn. Để có thể lôi kéo khách hàng gửi tiền, các NHTM cổ phần thường chấp nhận theo đuổi chính sách lãi suất cao hơn đối thủ. Trong khi đó, các NHTM Nhà nước nhờ thương hiệu, uy tín và sự bảo hộ ngầm từ chính phủ và các ngân hàng liên doanh nhờ lượng vốn dồi dào từ các thành viên góp vốn nên sẽ đỡ chật vật hơn ở khâu huy động.

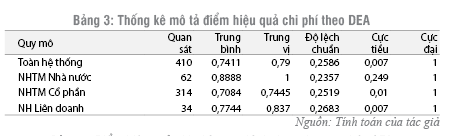

Bảng 3 tóm tắt thống kê mô tả điểm hiệu quả chi phí của các NHTM Việt Nam trong giai đoạn nghiên cứu. Khối ngân hàng quốc doanh có điểm hiệu quả trung bình cao nhất (0,8888) và độ lệch chuẩn thấp nhất (0,2357). Trong khi đó, khối ngân hàng có điểm trung bình thấp nhất là các NHTM cổ phần với 0,7084 điểm và có độ lệch chuẩn cao nhất là các ngân hàng liên doanh với 0,2683 điểm. Ngân hàng có điểm hiệu quả chi phí thấp nhất trong khối quốc doanh là MHB với 0,249 điểm trong năm 2014, trong khi Ngân hàng TMCP Đại Á và Ngân hàng Indovina là ngân hàng có điểm hiệu quả chi phí thấp nhất thuộc khối cổ phần và liên doanh với số điểm lần lượt chỉ là 0,01 và 0,007 trong năm 2006.

4.2. Hiệu quả chi phí theo phương pháp SFA

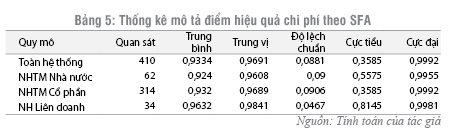

Mô hình biên ngẫu nhiên được ước lượng theo phương pháp của Battese & Coelli (1992) thông qua phần mềm STATA 14. Hiệu quả chi phí (CE) của mỗi ngân hàng theo từng năm nghiên cứu được tính theo phương trình (13).

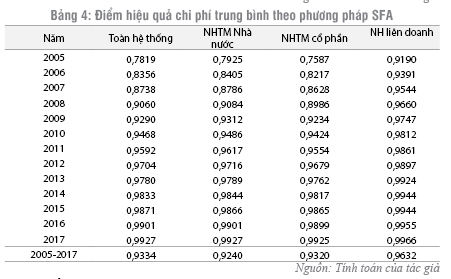

Bảng 4 trình bày hiệu quả chi phí trung bình hàng năm của hệ thống ngân hàng NHTM Việt Nam và của các loại ngân hàng theo hình thức sở hữu. Theo đó, hiệu quả chi phí của các NHTM Việt Nam ngày càng được cải thiện theo thời gian và đang dần hướng đến mức tối ưu. Trung bình hiệu quả chi phí toàn hệ thống trong cả giai đoạn nghiên cứu đạt 0,9334. Nghĩa là, các NHTM Việt Nam có khả năng tận dụng được khoảng 93,34% chi phí để tạo ra một mức sản lượng đầu ra nhất định, hay nói cách khác nếu các ngân hàng giảm thêm khoảng 6,66% chi phí hoạt động nữa thì mới đạt hiệu quả cao nhất. Bên cạnh đó, dường như các NHTM cổ phần quản lý chi phí tốt hơn các NHTM Nhà nước vì hiệu quả chi phí trong giai đoạn 2005-2017 của các NHTM cổ phần cao hơn so với các NHTM Nhà nước với các giá trị trung bình lần lượt là 0,932 và 0,924. Tuy nhiên, khoảng cách về hiệu quả chi phí giữa hai loại hình ngân hàng này không lớn và có xu hướng thu hẹp dần theo thời gian. Điều này cho thấy rằng, khả năng quản lý chi phí của các NHTM Nhà nước đang dần tốt bằng các NHTM cổ phần. Trong khi đó, các ngân hàng liên doanh vẫn tỏ ra vượt trội hơn các ngân hàng khác về khả năng quản lý chi phí, đặc biệt là trong những năm đầu. Tuy nhiên, khoảng cách về hiệu quả chi phí nhanh chóng có sự thu hẹp và gần bằng nhau giữa các loại hình ngân hàng theo hình thức sở hữu ở những năm về sau.

4.3. So sánh điểm hiệu quả theo các phương pháp khác nhau

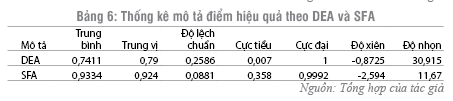

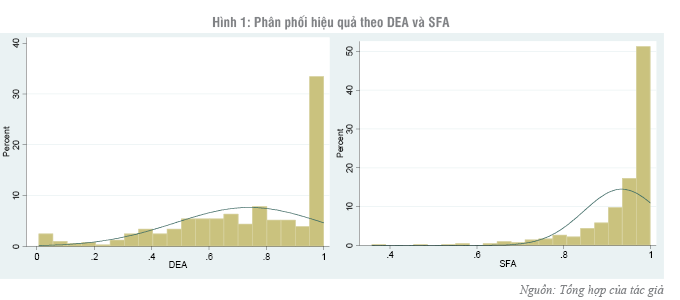

a) So sánh về phân phối hiệu quả

Một số đặc tính phân phối của các điểm hiệu quả biên được ước tính dựa trên phương pháp phi tham số (DEA) và phương pháp tham số (SFA) được trình bày trong Bảng 6. Theo đó, điểm hiệu quả chi phí trung bình của SFA cao hơn so với hiệu quả của DEA. Cụ thể, hiệu quả trung bình theo phương pháp SFA là 93,34%, trong khi hiệu quả trung bình của DEA chỉ là 74,11%. Không có gì ngạc nhiên khi điểm hiệu quả của SFA cao hơn so với DEA vì phương pháp SFA xác định các ngân hàng không nằm trên đường chi phí biên là do cả sự phi hiệu quả và các cú sốc ngẫu nhiên (nhiễu thống kê), trong khi DEA chỉ xác định sự phi hiệu quả là do các ngân hàng không nằm trên đường biên chi phí. Độ lệch chuẩn của hiệu quả ước lượng theo SFA (0,0881) cũng thấp hơn độ lệch chuẩn so với phương pháp DEA (0,2586) chứng tỏ hiệu quả đo lường theo SFA ít biến động hơn. Sự thiếu nhất quán giữa các phương pháp đo lường hiệu quả còn được minh họa thêm bởi độ xiên (skewness) và độ nhọn (kurtosis) của các phân phối hiệu quả. Trong đó, độ xiên đề cập đến mức độ phân phối bất đối xứng. Giá trị tuyệt đối của độ xiên càng lớn thì phân phối đó càng bất đối xứng. Đối với phân phối chuẩn, độ xiên có giá trị bằng 0. Bảng 6 cho thấy độ xiên điểm hiệu quả của cả hai phương pháp đều âm và đáng kể (< -0,5). Mặt khác, độ nhọn cho biết đặc điểm hình dáng của các phân phối hiệu quả. Độ nhọn càng lớn thì phần trung tâm (đỉnh) của phân phối càng cao và càng nhọn. Nhìn chung, phân phối hiệu quả của cả hai phương pháp đều có hình dạng khá nhọn (độ nhọn đều > 3,0). Trong đó, phân phối hiệu quả của SFA có độ xiên và độ nhọn lớn hơn DEA. Những kết quả này phù hợp với nghiên cứu của Bauer & cộng sự (1998) và Delis & cộng sự (2009).

Như vậy, thông qua so sánh cho thấy có một số khác biệt trong đặc tính phân phối của các điểm hiệu quả được cung cấp bởi hai phương pháp khác nhau trong nghiên cứu này. Những khác biệt đó có thể là do các giả định khác nhau theo mỗi phương pháp tiếp cận (Weill, 2004). Tuy nhiên, những khác biệt này không phải là vấn đề quá nghiêm trọng đối với việc quyết định nên sử dụng các điểm hiệu quả theo phương pháp nào. Nếu các phương pháp khác nhau có thể tạo ra thứ tự xếp hạng hiệu quả tương tự nhau thì các nhà quản lý vẫn có thể rút ra một số kết luận chính sách hợp lý từ việc phân tích điểm hiệu quả. Vì vậy, tiếp theo, tác giả tiến hành phân tích xem liệu các trật tự xếp hạng hiệu quả theo các phương pháp tiếp cận khác nhau có thực sự nhất quán trong thời gian nghiên cứu hay không.(Hình 1)

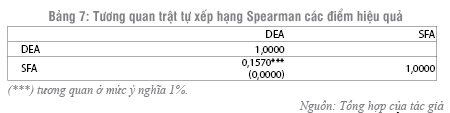

b) Tương quan trật tự xếp hạng của các điểm hiệu quả

Mặc dù các đặc tính phân phối của các điểm hiệu quả theo hai phương pháp tiếp cận có sự khác biệt nhau, vẫn có khả năng các phương pháp này sẽ tạo ra trật tự xếp hạng các ngân hàng về điểm hiệu quả tương tự nhau. Bauer & cộng sự (1998) cho rằng cấu trúc xếp hạng của các ngân hàng có vai trò quan trọng trong việc ban hành các chính sách và quyết định quản lý ngân hàng.

Bảng 7 tóm tắt các hệ số tương quan trật tự xếp hạng Spearman giữa các điểm hiệu quả thu được theo mỗi phương pháp sử dụng mẫu ngân hàng đầy đủ. Kết quả cho thấy, điểm hiệu quả theo hai phương pháp hiệu quả biên DEA và SFA có mối tương quan dương ở mức ý nghĩa 1%. Tuy nhiên, mối tương quan này không thật sự chặt chẽ khi hệ số tương quan chỉ đạt mức 15,7%. Như vậy, hai mô hình đánh giá hiệu quả, nhìn chung, không xếp hạng các ngân hàng theo cùng một trật tự và do đó, những kết luận và chính sách được rút ra từ các trật tự xếp hạng này có thể mâu thuẫn nhau.

c) Xác định các ngân hàng có hiệu quả cao nhất và thấp nhất

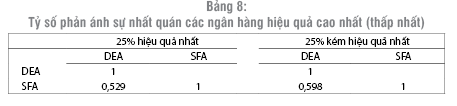

Ngay cả khi mối tương quan trật tự xếp hạng cũng thiếu tính nhất quán, các phương pháp đo lường hiệu quả khác nhau vẫn có thể hữu ích cho các mục đích quản lý ngân hàng nếu chúng nhất quán trong việc xác định đâu là ngân hàng có hiệu quả cao nhất và thấp nhất (Bauer & cộng sự, 1998). Ý tưởng của phép so sánh này được thực hiện bằng cách tính toán số lượng các ngân hàng cùng thuộc nhóm hiệu quả cao nhất (thấp nhất) theo các phương pháp đo lường hiệu quả khác nhau. Theo đó, tác giả tính toán tỷ lệ các ngân hàng có điểm hiệu quả cùng nằm trong nhóm 25% ngân hàng có hiệu quả cao nhất (hoặc thấp nhất) theo hai phương pháp khác nhau so với tổng số của 25% ngân hàng có hiệu quả cao nhất (hoặc thấp nhất).

Kết quả tính toán các tỷ số này được trình bày trong Bảng 8. Cụ thể, trong số các ngân hàng thuộc nhóm 25% ngân hàng có hiệu quả cao nhất theo phương pháp SFA thì có 52,8% các ngân hàng cũng nằm trong nhóm 25% ngân hàng có hiệu quả cao nhất theo phương pháp DEA. Tương tự, các ngân hàng thuộc 25% ngân hàng kém hiệu quả nhất theo phương pháp SFA và DEA cũng có tính nhất quán cao với tỷ lệ 59,8%. Tỷ số này chỉ ra rằng có 59,8% trong số 25% ngân hàng kém hiệu quả nhất được xác định bởi SFA cũng nằm trong nhóm 25% ngân hàng có hiệu quả thấp nhất được xác định bởi DEA. (Bảng 8)

Như vậy, có thể thấy rằng có sự nhất quán khá cao giữa các phương pháp đo lường hiệu quả trong việc xác định các ngân hàng hiệu quả nhất và kém hiệu quả nhất. Trong đó, các phương pháp đo lường hiệu quả có tính nhất quán cao hơn trong việc xác định các ngân hàng kém hiệu quả nhất so với việc xác định các ngân hàng hiệu quả nhất. Các chính sách quản lý nhắm vào các ngân hàng hiệu quả hoặc không hiệu quả sẽ đạt được các mục tiêu khác nhau, tùy thuộc vào phương pháp đo lường hiệu quả nào được sử dụng để làm cơ sở tham chiếu cho việc xây dựng chính sách.

d) Tính ổn định của hiệu quả theo thời gian

Từ góc độ quản lý, các phương pháp đo lường hiệu quả sẽ càng hữu ích nếu hiệu quả được ước tính thể hiện sự ổn định tương đối theo thời gian. Theo đó, trật tự xếp hạng của các ngân hàng về hiệu quả được mong đợi sẽ không có sự thay đổi đáng kể từ năm này sang năm khác hoặc trong một khoảng thời gian vừa phải. Một ngân hàng đang rất hiệu quả trong năm này không hẳn sẽ trở nên kém hiệu quả trong những năm tới; tức là, nhiều khả năng ngân hàng sẽ duy trì hiệu quả của nó sang cả năm sau (Bauer & cộng sự, 1998), trừ khi có một cú sốc nào đó đủ khiến hiệu quả có sự biến động rất mạnh trong thời gian ngắn.

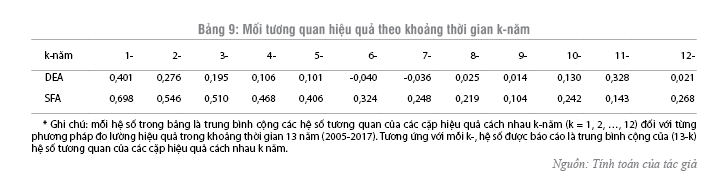

Để kiểm tra tính ổn định của hiệu quả theo thời gian, tác giả lần lượt tính toán hệ số tương quan xếp hạng Spearman trung bình cho các cặp hiệu quả theo từng năm đối với mỗi phương pháp đo lường hiệu quả khác nhau. Sử dụng dữ liệu của 34 ngân hàng trong 13 năm (2005-2017), 78 hệ số tương quan cho các cặp hiệu quả tương ứng với khoảng cách k - năm (k = 1, 2,…, 12) sẽ được tính toán cho mỗi phương pháp. Bảng 9 trình bày các hệ số tương quan trung bình cho các cặp hiệu quả theo các khoảng thời gian khác nhau. Nhìn chung, mối tương quan trung bình của hiệu quả theo phương pháp SFA cao hơn phương pháp DEA. Trong đó, hệ số tương quan trung bình theo SFA đạt giá trị cao nhất là 0,698 khi k =1 và có xu hướng giảm dần theo độ lớn của k. Điều này cho thấy, trật tự xếp hạng của các ngân hàng về hiệu quả không có sự thay đổi đáng kể trong những năm đầu nhưng lại có xu hướng giảm dần khi khoảng cách giữa các năm tăng lên. Trong khi đó, mối tương quan về trật tự xếp hạng ngân hàng theo phương pháp DEA chỉ khá chặt chẽ khi khoảng cách là một năm, với hệ số tương quan trung bình là 0,401. Phần lớn hệ số tương quan trung bình theo các khoảng cách thời gian còn lại đều rất thấp. Trong một số trường hợp, hệ số tương quan trung bình có giá trị âm cho biết rằng trật tự xếp hạng của các ngân hàng có sự xáo trộn đáng kể, theo đó những ngân hàng hiệu quả trong năm này có thể không còn hiệu quả sau k năm và ngược lại. Như vậy, hiệu quả đo lường theo phương pháp DEA dường như chỉ ổn định trong khoảng thời gian ngắn (chỉ 1 năm), trong khi phương pháp SFA cho thấy sự ổn định của hiệu quả ngân hàng theo thời gian tương đối dài hơn (khoảng 5 - 6 năm).

5. Kết luận

Nghiên cứu được thực hiện nhằm ước tính điểm hiệu quả của các NHTM Việt Nam theo phương pháp hiệu quả biên. Kết quả cho thấy, các ngân hàng Việt Nam chỉ đạt hiệu quả chi phí trung bình khoảng 74,11% theo phương pháp phân tích bao dữ liệu (DEA) trong cả giai đoạn 2005-2017 trong khi điểm hiệu quả chi phí trung bình ước tính theo phương pháp phân tích biên ngẫu nhiên (SFA) lại lên đến 93,34%. Bên cạnh đó, nghiên cứu còn phát hiện thấy các NHTM Nhà nước có điểm hiệu quả chi phí trung bình theo phương pháp DEA cao hơn với các NHTM cổ phần, tuy nhiên, kết quả lại trái ngược khi điểm hiệu quả chi phí được tính theo phương pháp SFA. Mặt khác, nhóm ngân hàng liên doanh có hiệu quả chi phí cao nhất so với hai nhóm ngân hàng còn lại trong cả hai cách tiếp cận hiệu quả biên. Ngoài ra, thông qua so sánh cho thấy có một số khác biệt trong đặc tính phân phối và tương quan thứ tự xếp hạng của các điểm hiệu quả được cung cấp bởi hai phương pháp khác nhau trong nghiên cứu này. Hiệu quả đo lường theo phương pháp DEA dường có sự ổn định ngắn hơn so với hiệu quả đo lường theo phương pháp SFA. Tuy nhiên, hai phương pháp cho thấy sự nhất quán khá cao trong việc xác định các ngân hàng hiệu quả nhất và kém hiệu quả nhất.

Tài liệu tham khảo:

Aigner, D. J., Lovell, C. A. K. & Schmidt, P. (1977), “Formulation and estimation of stochastic frontier production function models”, Journal of Econometrics, 6(1), 21-37.

Banker, R. D., Charnes, A. & Cooper, W. W. (1984), “Some models for estimating technical and scale inefficiencies in data envelopment analysis”, Management Science, 30(9), 1078-1092.

Battese, G. E. & Coelli, T. J. (1988), “Prediction of firm-level technical efficiencies with a generalized frontier production function and panel data”, Journal of Econometrics, 38(3), 387–399.

Battese, G. E. & Corra, G. S. (1977), “Estimation of a Production Frontier Model: With Application to the Pastoral Zone of Eastern Australia”, Australian Journal of Agricultural Economics, 21(30), 169-179.

Bauer, P. W., Berger, A. N., Ferrier, G. D. & Humphrey, D. B. (1998), “Consistency Conditions for Regulatory Analysis of Financial Institutions: A Comparison of Frontier Efficiency Methods”, Journal of Economics and Business, 50(2), 85-114.

Berger, A. N. & Humphrey, D. B. (1997), “Efficiency of Financial Institutions: International Survey and Directions for Future Research”, European Journal of Operational Research, 98(2), 175-212.

Berger, A. N. & Mester, L. J. (1997), “Inside the black box: What explains differences in the efficiencies of financial institutions?”, Journal of Banking & Finance, 21, 895- 947.

Casu, B. & Girardone, C. (2006), “Bank competition, concentration and efficiency in the single European market”, The Manchester School, 74(4), 441-468.

Charnes, A., Cooper, W. W. & Rhodes, E. (1978), “Measuring the efficiency of decision making units”, European Journal of Operational Research, 2(6), 429-444.

Chen, T. Y. (2002), “A comparison of chance-constrained DEA and stochastic frontier analysis: bank efficiency in Taiwan”, Journal of the Operational Research Society, 53(5), 492–500.

Clark, J. A. & Siems, T. F. (2002), “X-Efficiency in banking: Looking beyond the balance sheet”, Journal of Money, Credit and Banking, 34(4), 987-1013.

Das, A. & Ghosh, S. (2009), “Financial deregulation and profit efficiency: A nonparametric analysis of Indian banks”, Journal of Economics and Business, 61(6), 509-528.

Debreu, G. (1951), “The coefficient of resource utilization”, Econometrica, 19(3), 273-292.

Delis, M. D., Koutsomanoli-Fillipaki, A., Staikouras, C. K. & Katerina, G. (2009), “Evaluating Cost and Profit Efficiency: A Comparison of Parametric and Nonparametric Methodologies”, Applied Financial Economics, 19(3), 191-202.

Dong, Y., Hamilton, R. Tippett, M. (2014), “Cost Efficiency of the Chinese Banking Sector: A Comparison of Stochastic Frontier Analysis and Data Envelopment Analysis”, Economic Modelling, 36, 298-308.

Farrell, M. J. (1957), “The measurement of productive efficiency”, Journal of the Royal Statistical Society, 120(3), 253-281.

Ferrier, G. D. & Lovell, C. A. K. (1990), “Measuring cost efficiency in banking: Econometric and linear programming evidence”, Journal of Econometrics, 46(1–2), 229-245.

Fiorentino, E., Karmann, A., & Koetter, M. (2006), “The Cost Efficiency of German Banks: A Comparison of SFA and DEA”, SSRN Electronic Journal, truy cập ngày 10/10/2018 từ <http://citeseerx.ist.psu.edu/viewdoc/download?doi=10.1.1.137.4435&rep=rep1&type=pdf>

Fries, S. & Taci, A. (2005), “Cost efficiency of banks in transition: Evidence from 289 banks in 15 post-communist countries”, Journal of Banking & Finance, 29(1), 55-81.

Huang, T. H. & Wang, M. H. (2002), “Comparison of Economic Efficiency Estimation Methods: Parametric and Non-Parametric Techniques”, The Manchester School, 70(5), 682-709.

Koopmans, T. (1951), Activity analysis of production and allocation, John Wiley & Sons, New York.

Kumbhakar, S. C. & Lovell, C. A. K. (2003), Stochastic frontier analysis, Cambridge, MA: Cambridge University Press.

McAllister, P. H. & McManus, D. (1993), “Resolving the scale efficiency puzzle in banking”, Journal of Banking & Finance, 17(2–3), 389-405.

Meeusen, W. & van den Broeck, J. (1977), “Technical efficiency and dimension of the firm: Some results on the use of frontier production functions”, Empirical economics, 2(2), 109-122.

Mihai, N. & Cristi, S. (2015), “An Examination of Banks’ Cost Efficiency in Central and Eastern Europe”, Procedia Economics and Finance, 22, 544-551.

Mitchell, K. & Onvural, N. M. (1996), “Economies of scale and scope at large commercial banks: Evidence from the Fourier flexible functional form”, Journal of Money, Credit and Banking, 28(2), 178-199.

Nguyen, T. P. T., Nghiem, S. H., Roca, E. & Sharma, P. (2016), “Bank reforms and efficiency in Vietnamese banks: evidence based on SFA and DEA”, Applied Economics, 48(30), 2822–2835.

Sealey, C. & Lindley, J. (1977), “Inputs, outputs and a theory of production and cost of depository financial institutions”, Journal of Finance, 32(4), 1251–1266.

Silva, T. C., Tabak, B. M., Cajueiro, D. O., & Dias, M. V. B. (2017), “A comparison of DEA and SFA using micro- and macro-level perspectives: Efficiency of Chinese local banks”, Physica A: Statistical Mechanics and Its Applications, 469, 216–223.

Sufian, F. & Majid, M. Z. A. (2007), “Bank Ownership, Characteristics, and Performance: A Comparative Analysis of Domestic and Foreign Islamic Banks in Malaysia”, Journal of King Abdulaziz University: Islamic Economics, 21(2), 3-36.

Wadud, A. & White, B. (2000), “Farm Household Efficiency in Bangladesh: A Comparison of Stochastic Frontier and DEA Methods”, Applied Economics, 32(13), 1665-1673.

Weill, L. (2004), “Measuring Cost Efficiency in European Banking: A Comparison of Frontier Techniques”, Journal of Productivity Analysis, 21(2), 133–152.

Weill, L. (2013), “Bank competition in the EU: How has it evolved?”, Journal of International Financial Markets, Institutions and Money, 26, 100-112.

Wheelock, D. C. & Wilson, P. W. (1999), “Technical Progress, Inefficiency, and Productivity Change in U.S. Banking, 1984-1993”, Journal of Money, Credit & Banking, 31(2), 212-234.

Zhao, T., Casu, B. & Ferrari, A. (2010), “The impact of regulatory reforms on cost structure, ownership and competition in Indian banking”, Journal of Banking and Finance, 34(1), 246-254.

PGS.TS. Phan Thị Thu Hà

Ths.Nguyễn Hoàng Phong

Nguồn: TCNH số 22/2018