Niêm yết chéo chứng khoán trên thị trường quốc tế là một trong những hoạt động được một số doanh nghiệp Việt Nam thực hiện trong giai đoạn từ năm 2007 đến năm 2018. Cho tới cuối năm 2018, Công ty cổ phần (CTCP) Hoàng Anh Gia Lai là doanh nghiệp duy nhất tại Việt Nam thực hiện niêm yết chéo thành công trên Sở Giao dịch Chứng khoán (SGDCK) London.

Bài viết nghiên cứu những nhân tố thuộc về đặc điểm của công ty có tác động như thế nào tới khả năng niêm yết chéo. Sử dụng mô hình Cox hazards để dự báo về xác suất niêm yết chéo tại SGDCK Singapore của các doanh nghiệp niêm yết tại SGDCK TP. Hồ Chí Minh (HOSE). Kết luận của mô hình cho thấy quy mô công ty, hiệu quả hoạt động và tỷ lệ sở hữu của nhà đầu tư nước ngoài sẽ tăng khả năng niêm yết chéo tại SGX, trong khi đòn bẩy tài chính và tỷ lệ doanh thu ở nước ngoài sẽ làm giảm khả năng niêm yết chéo tại SGX. Tăng trưởng doanh thu, tỷ lệ sở hữu của cổ đông lớn và cổ đông nhà nước không có ý nghĩa trong mô hình.

Giới thiệu

Niêm yết chứng khoán trên thị trường quốc tế (foreign listing) hay còn gọi là niêm yết nước ngoài là một trong những hoạt động phổ biến được nhiều doanh nghiệp ưa chuộng khi muốn tiếp cận thị trường vốn quốc tế. Trong đó, niêm yết nước ngoài được được phân thành hai loại: niêm yết lần đầu (primary listing) và niêm yết bổ sung (secondary listing). Niêm yết lần đầu trên thị trường quốc tế là hoạt động niêm yết lần đầu tiên của các công ty trên thị trường chứng khoán (trước đó công ty chưa thực hiện niêm yết trong nước). Trong trường hợp nếu công ty niêm yết lần đầu cùng lúc cả trong nước và quốc tế sẽ được coi là niêm yết song song (dual listing). Niêm yết bổ sung là hoạt động niêm yết nước ngoài của các công ty đã niêm yết tại thị trường trong nước, hoạt động này tại nhiều thị trường có tên gọi là cross-border listing (niêm yết chéo).

Như vậy, niêm yết chéo chứng khoán trên thị trường quốc tế được hiểu là hoạt động niêm yết nước ngoài của các công ty hiện đang niêm yết tại các SGDCK của Việt Nam. Từ năm 2007 đến nay, đã có một số công ty đưa ra kế hoạch niêm yết chéo, trong đó chỉ có CTCP Hoàng Anh Gia Lai thực hiện thành công niêm yết chứng chỉ lưu ký toàn cầu (GDRs) tại SGDCK London.

Tuy vậy, để thực hiện niêm yết chéo tại các thị trường nước ngoài với những tiêu chuẩn niêm yết thường khắt khe hơn thị trường trong nước, doanh nghiệp niêm yết sẽ gặp nhiều bất lợi như chi phí niêm yết, duy trì niêm yết, rào cản về văn hóa và ngôn ngữ, hay vấn đề bị hủy niêm yết chéo sẽ tác động không tốt tới tâm lý của nhà đầu tư.

Dựa trên thực trạng về hoạt động niêm yết chéo hiện nay tại Việt Nam, có thể thấy phần lớn các doanh nghiệp niêm yết không mấy mặn mà với kế hoạch phát hành và niêm yết cổ phiếu tại thị trường quốc tế. Một số doanh nghiệp lớn có đưa ra kế hoạch niêm yết chéo song còn gặp nhiều vướng mắc dẫn tới kết quả không như kế hoạch đã đặt ra. Nghiên cứu về các nhân tố ảnh hưởng tới quyết định niêm yết chéo của doanh nghiệp và đánh giá mức độ ảnh hưởng của các nhân tố tới quyết định niêm yết chéo sẽ giúp chúng ta thấy được một phần nào đó lý do tại sao các doanh nghiệp niêm yết tại Việt Nam chưa thực sự bị thu hút bởi hoạt động này.

Cơ sở lý thuyết

Nhóm nhân tố ảnh hưởng tới quyết định niêm yết chéo của công ty được các tác giả trước đó nghiên cứu và thực nghiệm tại nhiều thị trường chứng khoán quốc tế, bao gồm: nhân tố thuộc về đặc điểm công ty (quy mô, chiến lược kinh doanh, cấu trúc sở hữu, ngành nghề kinh doanh), thị trường chứng khoán mục tiêu (quy mô thị trường, đặc điểm thị trường, văn hóa khu vực), thị trường chứng khoán trong nước (mức độ phát triển, mức độ phân khúc với thị trường mục tiêu) và một số nhân tố khác như khẩu vị đầu tư, động lực về chính trị,… Bài viết sẽ tập trung vào nhóm nhận tố thuộc về đặc điểm của công ty để đánh giá khả năng niêm yết chéo của doanh nghiệp niêm yết Việt Nam thông qua khả năng đáp ứng các yêu cầu về tài chính của SGDCK

nước ngoài.

Các dự án của các doanh nghiệp niêm yết hàng đầu trên HOSE

Nhân tố về quy mô công ty được các nhà nghiên cứu chứng minh có sự ảnh hưởng tới khả năng niêm yết chéo chứng khoán. Saudagaran (1998) đã đo lường mối quan hệ giữa công ty và thị trường chứng khoán thông qua yếu tố về quy mô vốn. Kết luận của tác giả cho thấy công ty có quy mô vốn lớn so với thị trường chứng khoán trong nước có xu hướng niêm yết chéo nhiều hơn. Nói cách khác, những công ty có cùng quy mô vốn, nếu đã niêm yết tại thị trường vốn nhỏ hơn sẽ có xu hướng niêm yết trên thị trường nước ngoài với mục đích giảm chi phí vốn.

Một công ty quyết định tiếp cận thị trường vốn quốc tế thông qua niêm yết chéo có thể bởi những lý do liên quan tới chiến lược của mình. Có thể công ty muốn đưa ra tín hiệu cho thị trường rằng công ty muốn mở rộng phạm vi hoạt động ra toàn cầu, cung cấp sản phẩm cho thị trường lớn hơn hoặc thực hiện các hoạt động mua bán sáp nhập tại thị trường quốc tế.

Cấu trúc sở hữu của công ty được chứng minh có ảnh hưởng tới quyết định niêm yết chéo. Công ty có sở hữu Nhà nước lớn hoặc bị kiểm soát bởi nhóm cổ đông có lợi ích cá nhân cao sẽ khó có khả năng niêm yết chéo trên các SGDCK quốc tế, bởi những yêu cầu về công bố thông tin, giám sát và luật pháp cao hơn. Cụ thể, công ty có mối quan hệ chính trị mật thiết (công ty Nhà nước) thường được tạo điều kiện trong việc tiếp cận nguồn vốn trong nước, bởi vậy hoạt động niêm yết chéo của họ thường không nhằm mục đích tiếp cận thị trường vốn quốc tế. Thêm vào đó, niêm yết chéo trên một thị trường với hệ thống quy định tốt hơn sẽ giảm đáng kể mức độ sở hữu và kiểm soát tập trung. Sự thay đổi trong cấu trúc sở hữu và mức độ kiểm soát của công ty bị chi phối bởi các đặc điểm của công ty và ảnh hưởng đến quyết định lựa chọn thị trường niêm yết chéo.

Như vậy, các yếu tố thuộc về đặc điểm của doanh nghiệp có ảnh hưởng không nhỏ tới quyết định niêm yết chéo. Hơn nữa, tiêu chuẩn về tài chính cũng là một trong những điều kiện niêm yết cơ bản được các SGDCK đưa ra khi xem xét hồ sơ đăng ký niêm yết cổ phiếu. Những công ty có quy mô vốn lớn, với những chỉ tiêu tài chính tốt thường sẽ thích niêm yết chéo hơn và khả năng đáp ứng các điều kiện niêm yết chéo cũng tốt hơn. Chiến lược kinh doanh của công ty sẽ ảnh hưởng tới mong muốn tiếp cận thị trường quốc tế, mục đích của doanh nghiệp lúc này không phải là tăng vốn mà là tăng sự hiện diện của công ty tại thị trường nước ngoài. Mục đích này thường phù hợp với những doanh nghiệp xuất khẩu và phụ thuộc vào thị trường tiêu dùng nước ngoài. Tỷ lệ sở hữu của cổ đông lớn sẽ ảnh hưởng tiêu cực tới khả năng niêm yết nước ngoài của doanh nghiệp, bởi những lợi ích cá nhân của cổ đông lớn có thể chi phối quyết định thông qua phương án niêm yết chéo.

Để đánh giá tác động của các nhân tố thuộc về đặc điểm của công ty cũng như dự báo về xác suất niêm yết chéo tại SGDCK nước ngoài của các doanh nghiệp niêm yết Việt Nam, bài nghiên cứu lựa chọn SGDCK Singapore - SGX là thị trường mục tiêu. Quyết định lựa chọn SGX dựa trên một số tiêu chí sau: (1) SGX là SGDCK được nhiều công ty niêm yết tại Việt Nam lựa chọn là thị trường mục tiêu trong kế hoạch niêm yết chéo; (2) SGX là SGDCK có quy mô niêm yết nước ngoài lớn nhất khu vực Châu Á; (3) Số lượng doanh nghiệp niêm yết tại HOSE đáp ứng các điều kiện về tài chính khi nộp hồ sơ niêm yết chéo tại SGX là tương đối nhiều (từ 42 tới 67 công ty tùy nhóm điều kiện tài chính, thống kê được thực hiện theo số liệu BCTC năm 2018).

Phương pháp nghiên cứu

Để dự báo về khả năng một công ty có thể niêm yết chéo hay không (có thỏa mãn điều kiện niêm yết tại SGX hay không) trong năm tiếp theo, tác giả sử dụng mô hình Cox Harzard để ước lượng sác xuất xảy ra quyết định niêm yết chéo.

Mô hình Cox - mô hình tỷ lệ rủi ro của Cox (1972) để điều tra yếu tố ảnh hưởng đến quyết định của công ty. Mô hình Cox được sử dụng rộng dãi trong y học nhằm phân tích các dữ liệu sống sót, cho phép xác định những tác động của các yếu tố cụ thể dẫn tới các hậu quả sinh tồn khác nhau giữa các nhóm bệnh nhân với các đặc điểm khác nhau. Sau y học, rất nhiều ngành khoa học khác bao gồm cả kinh tế học cũng ứng dụng mô hình Cox trong nghiên cứu để dự báo kết quả kinh tế dưới tác động của các yếu tố gây rủi ro cụ thể.

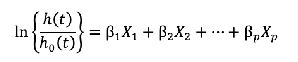

Mô hình Cox được sử dụng cho phép dự đoán các công ty niêm yết sẽ quyết định niêm yết chéo khi nào trong điều kiện biến độc lập thay đổi theo thời gian. Hệ số hazards trong mô hình là khả năng niêm yết tức thời của các công ty chưa niêm yết (khả năng công ty đó sẽ niêm yết là bao nhiêu). Mô hình giả định rằng tỷ lệ hazard cho công ty j, h(t|xj), là một hàm của các biến độc lập xj và được viết là:

.JPG) (1)

(1)

Hàm rủi ro bao gồm hai phần riêng biệt. Phần đầu tiên là h0(t) được gọi là rủi ro cơ bản (baseline hazards). Giá trị này được tính toán bằng cách đặt x=0 để mức rủi ro cơ bản cho công ty j tương ứng với tỷ lệ rủi ro với xj=0. Mô hình Cox là mô hình bán tham số (semi-parametric model) bởi các được ước lượng mà không nhằm mục đích xác định rủi ro cơ bản. Phần thứ hai của mô hình được gọi là rủi ro tương đối (relative hazards) đóng vai trò là một hàm của các biến giải thích. Mô hình được chứng mình rằng rủi ro cơ bản đều giống nhau ở tất cả các trường hợp j (Doidge và cộng sự, 2005). Như vậy, khi hệ số hazard cơ bản không thay đổi, khả năng niêm yết tức thời của công ty sẽ chịu tác động bởi sự thay đổi của hệ số hazard

tương đối.

Mô hình (1) còn được viết lại như sau:

(2)

(2)

Trong đó là hệ số chặn cần ước lượng.

Mô hình Cox hazards được thực hiện trong nghiên cứu sẽ được báo cáo kết quả theo mô hình (1). Hệ số tương quan trong mô hình sẽ tương ứng với các giá trị exp(βx) hay là hệ số hazard tương đối. Cụ thể, nếu hệ số tương quan là 1.2 (0.8) hàm ý rằng mỗi đơn vị tăng lên (giảm đi) của biến giải thích sẽ làm tăng (giảm) hệ số hazard 20%.

Mô tả dữ liệu

Dữ liệu được sử dụng bao gồm dữ liệu về tài chính, cơ cấu sở hữu của cổ đông tại các công ty niêm yết trên HOSE trong giai đoạn 2014 - 2018. Số lượng công ty niêm yết được lọc theo tiêu chí có có đầy đủ báo cáo tài chính và báo cáo thường niên trong vòng 5 năm, có 305 công ty đáp ứng điều kiện. Những công ty niêm yết chưa đủ 5 năm nhưng có công bố đầy đủ BCTC và BCTN, dữ liệu về giá trị vốn hóa thị trường trong các năm chưa niêm yết được coi là dữ liệu bị thiếu trong mô hình.

Biến phụ thuộc của mô hình được sử dụng là biến niêm yết trên SGDCK Singapore (SGX) - sgx_list1. Theo đó, dựa trên các nhóm điều kiện về tài chính, tác giả lọc theo điều kiện SGX yêu cầu các doanh nghiệp. Với 3 điều kiện niêm yết về tài chính được công bố đối với các doanh nghiệp nước ngoài muốn niêm yết tại SGX như sau:

- Điều kiện 1: Lợi nhuận hợp nhất trước thuế năm gần nhất tối thiểu 22,95 triệu USD

- Điều kiện 2: Có giá trị vốn hóa thị trường tối thiểu đạt 114,76 triệu USD và có lợi nhuận hợp nhất trước thuế năm gần nhất.

- Điều kiện 3: Có giá trị vốn hóa thị trường tối thiểu đạt 229,52 triệu USD và có doanh thu thuần từ hoạt động trong năm tài chính gần nhất

Sgx_list1 sẽ nhận giá trị là 1 trong trường hợp công ty đủ điều kiện niêm yết về tài chính và giả định sẽ niêm yết chéo và nhận giá trị 0 trong trường hợp còn lại.

Với các biến độc lập và kiểm soát được lấy dựa trên cơ sở lý thuyết về các nhân tố ảnh hưởng tới quyết định niêm yết chéo của doanh nghiệp bao gồm nhóm yếu tố thuộc về công ty như quy mô công ty (total assets), hiệu quả hoạt động (ROA), tăng trưởng doanh thu (Sales growth - doanh thu năm trước chia cho doanh thu năm nay), doanh thu nước ngoài (foreign sales - doanh thu xuất khẩu chia cho tổng doanh thu), hệ số đòn bẩy (leverage - tổng nợ chia cho tổng tài sản); nhóm yếu tố về sở hữu bao gồm tỷ lệ sở hữu của cổ đông lớn (blockholder5), biến block_holder2nd là biến giả sẽ nhận giá trị là 1 nếu công ty có cổ đông sở hữu trên 10% cổ phần có quyền biểu quyết và nhận giá trị 0 trong trường hợp còn lại, tỷ lệ sở hữu của nhà đầu tư nước ngoài (foreign ownership), tỷ lệ sở hữu của Nhà nước (state ownership). Nhóm dữ liệu về tài chính được tổng hợp từ báo cáo tài chính đã kiểm toán các năm được công bố của doanh nghiệp. Nhóm dữ liệu về sở hữu được tổng hợp từ báo cáo thường niên các năm được công bố của doanh nghiệp. (Bảng 1)

.JPG)

Từ các giá trị thống kê cho thấy 305 công ty đang niêm yết tại HOSE thuộc nhiều nhóm khác nhau, có khoảng cách lớn giữa các giá trị bé nhất và lớn nhất cho thấy mức độ phân tán rộng của mẫu nghiên cứu.

Dữ liệu thống kê từ Bảng 1 cho thấy giả thuyết đưa ra với các biến là phù hợp khi mà các công ty niêm yết chéo thường có quy mô lớn, tỷ lệ thu nhập trên tổng tài sản cao. Nhóm cổ đông lớn sẽ có tác động ngược với quyết định niêm yết chéo và sở hữu nước ngoài sẽ lớn khi công ty đáp ứng điều kiện niêm yết tại SGX.

Kết quả mô hình

Do mô hình được xây dựng dựa trên giả định những công ty hiện đang niêm yết tại HOSE nếu đủ điều kiện tài chính sẽ thực hiện niêm yết tại SGX trong năm tiếp theo, các biến thuộc về đặc điểm công ty được sử dụng là biến trễ một năm so với thời điểm công ty đủ điều kiện niêm yết. Sự lựa chọn này nhằm mục đích giải thích tại sao một công ty đã niêm yết tại HOSE với những đặc điểm như vậy lại lựa chọn niêm yết chéo trên SGX. Mô hình Cox cho kết quả hệ số tác động dưới dạng hệ số hazard tương đối - exp(βp), mô hình không cho kết quả ước lượng của hằng số (β0).

Sử dụng mô hình với biến phụ thuộc là sgx_list1, Bảng (2) cho kết quả về tác động của các biến giải thích trong mô hình tới khả năng các công ty niêm yết tại HOSE sẽ niêm yết chéo tại SGX trong năm xác định (dựa trên dữ liệu giả định của sgx_list1 về niêm yết chéo). Trong mô hình (3) và (4) ở hai bảng Bảng (2), biến giải thích được thay đổi bằng cách cho thêm biến block_holder2nd nhằm kiểm tra tác động của nhóm cổ đông lớn sở hữu trên 10% cổ phiếu có quyền biểu quyết của công ty tới khả năng niêm yết chéo. (Bảng 2)

.JPG)

Mô hình (1) Bảng (2) có 05 biến giải thích có ý nghĩa là tổng tài sản, hệ số đòn bẩy tài chính, doanh thu nước ngoài, ROA và tỷ lệ sở hữu nước ngoài với mức ý nghĩa từ 1% đến 10%. Tổng tài sản có hệ số hazard là 1.676, hệ số hazards lớn hơn 1 cho thấy β > 0, thể hiện tác động cùng chiều với khả năng niêm yết chéo của công ty (giá trị thống kê t là 10.87). Hệ số này cho ta biết cứ một đơn vị tăng lên trong loga của tổng tài sản trong năm nay sẽ làm tăng hệ số hazards 67% hay khả năng niêm yết chéo của công ty sẽ tăng thêm 67% trong năm tiếp theo.

Hệ số hazards của đòn bẩy tài chính nhỏ hơn 1 cho thấy tác động ngược chiều của đòn bẩy tài chính với khả năng niêm yết chéo và có ý nghĩa thống kê trong tất cả các mô hình. Hệ số nhận giá trị 0.321 với giá trị t là -2.88 cho ý nghĩa cứ mỗi đơn vị tăng lên trong hệ số đòn bẩy tài chính sẽ làm giảm khả năng niêm yết chéo 67.9%. Tác động giống như hệ số đòn bẩy tài chính, doanh thu nước ngoài có ảnh hưởng tiêu cực tới khả năng niêm yết chéo ở mức ý nghĩa 10%, hệ số hazard của biến doanh thu nước ngoài lần lượt là 0.291 (mô hình 1) và 0.285 (mô hình 3) đều nhỏ hơn 1 và có ý nghĩa thống kê. ROA trong mô hình Cox với biến sgx_list1 cho kết quả tác động cùng chiều và có ý nghĩa với khả năng niêm yết chéo khi hệ số hazards 1.032 và không có sự thay đổi giữa mô hình (1) và mô hình (3).

Trong số các biến giải thích thuộc nhóm cấu trúc sở hữu, tỷ lệ sở hữu của cổ đông nước ngoài là biến duy nhất có ý nghĩa. Hệ số hazard của biến tỷ lệ sở hữu nước ngoài là 4.615 với mức ý nghĩa 1% cho thấy tác động tích cực tới khả năng niêm yết chéo của công ty tại SGX. Tỷ lệ hazard của biến sở hữu Nhà nước nhỏ hơn 1 cho thấy tác động ngược chiều với xác suất niêm yết tại SGX nhưng không có ý nghĩa thống kê. Biến sở hữu của cổ đông lớn trên 10% cũng không có ý nghĩa thống kê khi đưa thêm vào mô hình (3) và (4).

Kết luận

Sử dụng dữ liệu về tài chính và cấu trúc sở hữu của các công ty hiện đang niêm yết trên HOSE trong giai đoạn từ 2014 tới 2018, bao gồm 305 công ty đủ dữ liệu nghiên cứu thuộc các ngành nghề lĩnh vực kinh doanh khác nhau. Với nhóm điều kiện niêm yết tại SGX, dữ liệu các công ty được sắp xếp tương ứng phù hợp một trong số các điều kiện niêm yết. Kết quả nghiên cứu đã tìm thấy mối quan hệ giữa các nhân tố thuộc về đặc điểm tài chính và cấu trúc sở hữu của doanh nghiệp tới khả năng niêm yết chéo tại SGX của các công ty hiện đang niêm yết trên HOSE. Trong đó tổng tài sản và ROA đóng vai trò quan trọng có tác động tích cực tới khả năng niêm yết tại SGX. Mỗi đơn vị thay đổi của tổng tài sản và ROA sẽ làm tăng khả năng niêm yết chéo của công ty lần lượt là 67% và 32%. Sự thay đổi của tổng tài sản sẽ có tác động mạnh hơn so với ROA. Đòn bẩy tài chính và doanh thu nước ngoài có tác động tiêu cực làm giảm khả năng niêm yết chéo của công ty. Với mức ý nghĩa 1%, hệ số đòn bẩy sẽ làm giảm khả năng niêm yết chéo 32% khi tăng thêm 1%. Tỷ lệ doanh thu nước ngoài tác động ngược chiều với khả năng niêm yết chéo với mức độ giảm khả năng niêm yết chéo 29% khi tỷ lệ doanh thu tăng thêm 1%. Kết quả này không nhất quán với các nghiên cứu tại thị trường nước ngoài. Saudagaran (1998), Mittoo và Bancel (2001) đã cho rằng các công ty có chiến lược kinh doanh toàn cầu cũng như phụ thuộc lớn vào khách hàng, thị trường sản phẩm nước ngoài sẽ thường ưa thích niêm yết chéo để tăng sự hiện diện của mình tại thị trường quốc tế. Từ thực trạng quy mô tài chính của các công ty niêm yết trên HOSE dễ nhận thấy, công ty trong ngành thủy sản và dệt may là nhóm công ty có doanh thu xuất khẩu lớn, có những công ty doanh thu xuất khẩu chiếm trên 90% tổng doanh thu. Tuy nhiên, ngành dệt may và thủy sản lại thường là những doanh nghiệp có quy mô nhỏ, không đáp ứng đủ điều kiện niêm yết tại SGX. Một số doanh nghiệp đáp ứng được điều kiện niêm yết nhưng thị trường xuất khẩu mục tiêu lại không phải là Singapore.

Đối với nhóm chỉ tiêu về cấu trúc sở hữu, tỷ lệ sở hữu của nhà đầu tư nước ngoài được tìm thấy là có tác động tích cực tới xác suất niêm yết chéo, nếu tỷ lệ sở hữu nước ngoài của công ty tăng thêm 1% thì khả năng niêm yết chéo sẽ tăng thêm 61.5%. Tỷ lệ sở hữu của cổ đông lớn không có ý nghĩa trong mô hình, kết quả này có thể do hạn chế về mặt giả định lựa chọn biến phụ thuộc dựa trên các điều kiện tài chính.

Như vậy, nghiên cứu đã tìm ra tác động của nhóm nhân tố thuộc đặc điểm doanh nghiệp tới khả năng niêm yết chéo tại SGX. Kết quả của nghiên cứu là phù hợp với những nghiên cứu trước đó về các nhân tố tác động tới khả năng niêm yết chéo của doanh nghiệp. Dựa trên những tác động này, tác giả đưa ra một số khuyến nghị như sau:

Đối với các công ty niêm yết, khi có kế hoạch niêm yết chéo cổ phiếu cần có sự chuẩn bị về điều kiện niêm yết, như quy mô giá trị thị trường, doanh thu, lợi nhuận để đảm bảo điều kiện niêm yết. Bởi điều kiện tài chính thường sẽ là những điều kiện cơ bản nhất khi muốn nộp hồ sơ đăng ký niêm yết. Bên cạnh đó, cải thiện các chỉ tiêu tài chính như tổng tài sản, ROA là cần thiết để tăng khả năng niêm yết quốc tế. Đối với nhóm các doanh nghiệp sử dụng nợ vay quá lớn sẽ hạn chế khả năng huy động thêm vốn trên thị trường quốc tế thông qua niêm yết. Bởi vậy, chứng minh khả năng trả nợ tốt và cải thiện hệ số đòn bẩy tài chính là quan trọng khi công ty có kế hoạch niêm yết chéo. Tỷ lệ sở hữu nước ngoài tại mỗi công ty hiện đang bị khống chế bởi tỷ lệ sở hữu tối đa (room nước ngoài) là 30% đối với lĩnh vực ngân hàng và 100% đối với một số ngành nghề cụ thể, phần lớn công ty niêm yết có room nước ngoài ở mức 49%. Thực trạng hiện nay cho thấy nhiều công ty có quy mô lớn thường có tỷ lệ sở hữu nước ngoài tiệm cận hoặc đạt mức 49%. Với tác động tích cực của tỷ lệ sở nước ngoài lên khả năng niêm yết chéo tại SGX, công ty khi có kế hoạch phát hành và niêm yết nước ngoài nên có phương án nới room nước ngoài. Bên cạnh đó SGX là một trong số ít SGDCK lớn cho phép doanh nghiệp niêm yết chéo thực hiện đối chiếu sai khác giữa các chuẩn mực báo cáo tài chính của quốc gia so với quốc tế, thay vì phải lập theo IFRS. Tuy vậy, số lượng các công ty niêm yết lập báo cáo tài chính theo IFRS tại Việt Nam là không nhiều, do tính chất không bắt buộc. Trong khi yêu cầu của mỗi SGDCK thông thường là nộp báo cáo tài chính trong 3 năm, thực trạng này đòi hỏi các công ty khi có dự định niêm yết tại nước ngoài nên chủ động lập báo cáo tài chính theo chuẩn mực Việt Nam và quốc tế.

Đối với các cơ quan quản lý thị trường, để hỗ trợ các công ty có kế hoạch niêm yết chứng khoán trên SGDCK quốc tế, cần có những quy định cụ thể hướng dẫn chi tiết cách thức thực hiện niêm yết. Trong đó, quy định về tỷ lệ sở hữu nước ngoài cần có sự hướng dẫn cụ thể bởi một số vướng mắc có thể có. Thứ nhất, giao dịch chứng khoán tại thị trường trong và ngoài nước sẽ dẫn tới sự thay đổi về tỷ lệ sở hữu nước ngoài, khi room nước ngoài vẫn bị khống chế thì mỗi tăng giảm tỷ lệ sở hữu của nhà đầu tư nước ngoài tại thị trường trong nước sẽ làm ảnh hưởng tới lượng cổ phiếu tại thị trường quốc tế. Thứ hai, tăng room nước ngoài một phần là quyết định từ phía công ty, một phần bởi hạn chế trong quy định về ngành nghề kinh doanh mà công ty đăng ký. Quy định thống nhất về chuẩn phân ngành và tạo điều kiện để công ty thay đổi ngành nghề kinh doanh phù hợp với quy định về room nước ngoài nên được các cơ quan quản lý quan tâm.

Kết luận và khuyến nghị của bài nghiên cứu dựa trên kết quả thu được từ mô hình Cox hazards. Mặc dù những kết luận đưa ra là có sự phù hợp với các nghiên cứu trước đó về niêm yết chéo tại các SGDCK quốc tế. Tuy nhiên, hạn chế của mô hình là dựa trên giả định công ty niêm yết tại HOSE sẽ niêm yết chéo khi đáp ứng được các điều kiện niêm yết về tài chính. Trong thời gian tới, nếu hoạt động niêm yết nước ngoài phát triển mạnh mẽ, kết quả dựa trên thực trạng tại Việt Nam có thể sẽ đưa ra những tác động chính xác hơn.

TÀI LIỆU THAM KHẢO:

Abdallah, W., & Goergen, M. (2016). Evolution of control of cross-listed companies. The European Journal of Finance, 22(15), 1507-1533.

Baker, H.K., J.R. Nofsinger and D.G. Weaver, 2002, “International Cross-Listing and Visibility”, Journal of Financial and Quantitative Analysis 37(3), 495–521.

Bancel, F. and U.R.Mittoo, 2001, European Managerial Perceptions of the Net Benefits of Foreign Stock Listings. European Financial Management, 7(2), 213-236

Caglio, C., Hanley, K. W., & Marietta-Westberg, J. , 2016, Going public abroad. Journal of Corporate Finance, 41, 103-122.

Coffee, J.C., 1999, The future as history: the prospects for global convergence in corporate governance and its implications. Northwestern University Law Review 93, 641 – 708.

Một số nguồn khác.

Dương Ngân Hà

(TCNH số 11/2019)